Вычет НДФЛ – это налоговая скидка, которую можно получить при приобретении жилья. В рамках программы «Молодая семья» с 2014 года возможно получить вычет при покупке квартиры я зятя или невестки. Эта мера помогает молодым семьям улучшить свои жилищные условия и снизить расходы на приобретение жилья. Однако, есть определенные требования и ограничения для получения этой налоговой выгоды. В статье мы рассмотрим подробности и условия, по которым можно получить вычет при покупке я зятя или невестки.

Каким образом налоговая обнаружит, что жилье было приобретено у родственников?

При приобретении жилья у родственников и применении вычета НДФЛ налоговая служба может использовать различные методы и проверки для выявления подобных сделок. Рассмотрим основные способы, которыми налоговая обнаруживает приобретение жилья у родственников.

1. Анализ финансовой информации

Налоговая служба может проводить анализ финансовой информации, включая банковские операции, чтобы выявить совпадения между суммой, указанной в договоре купли-продажи, и фактической суммой, перечисленной продавцу. Если обнаружатся несоответствия, налоговая может обратить внимание на то, что сделка между родственниками может быть сфабрикованной для получения вычета.

2. Контроль информации о сделках

Налоговая служба имеет доступ к информации о недвижимости, что позволяет ей проводить анализ сделок с жильем. Она может проверить, были ли совершены другие сделки между родственниками ранее, а также выяснить, совпадает ли цена приобретенного жилья с рыночной стоимостью. Если цена значительно ниже рыночной, это может вызвать подозрение налоговой службы и привести к дополнительной проверке.

3. Контроль налоговых деклараций

Налоговая служба проводит контроль за правильностью заполнения налоговых деклараций и может обратить внимание на сделку с родственником, если в декларации указан вычет по приобретенному жилью. Они могут запросить дополнительные документы, подтверждающие факт сделки и наличие родственных отношений между сторонами. Если документы окажутся несостоятельными или неполными, это может быть основанием для налоговой службы подозревать сделку в фиктивности.

4. Информационный обмен с другими органами

Налоговая служба обменивается информацией с другими органами, такими как регистраторы недвижимости, что позволяет выявлять сделки между родственниками. Если в базе данных регистратора есть информация о сделке с жильем, и она не была отражена в налоговых декларациях, это может привлечь внимание налоговой службы.

5. Другие методы и анализ данных

Налоговая служба может использовать и другие методы и анализ данных для обнаружения сделок с родственниками. Это могут быть проверки физического нахождения и проживания в приобретенном жилье, проверка имущественного состояния сторон сделки, анализ социальных сетей и другое.

В случае обнаружения фактов приобретения жилья у родственников с целью получения вычета НДФЛ, налоговая служба может применить соответствующие меры, включая аннулирование вычета, уплату штрафов и пеней, а также возможность возбуждения уголовного дела.

Какими способами ФНС обнаруживает нарушения?

Федеральная налоговая служба (ФНС) осуществляет контроль за соблюдением налогового законодательства и обнаруживает нарушения с помощью различных методов и инструментов. Рассмотрим основные способы, которыми ФНС узнает о нарушениях.

1. Регулярные проверки организаций и индивидуальных предпринимателей

ФНС проводит плановые и внеплановые проверки организаций и индивидуальных предпринимателей с целью проверки правильности и своевременности уплаты налогов. В ходе проверок проверяются налоговые декларации, учетные записи, документация по финансовой деятельности и другая информация, позволяющая выявить нарушения.

2. Контроль за электронными платежами и операциями

ФНС анализирует электронные платежи и операции, которые осуществляются налогоплательщиками. Благодаря внедрению электронных сервисов и систем, ФНС получает доступ к информации о денежных потоках, позволяющей выявить необъявленный доход или фиктивные операции.

3. Анализ отчетности и налоговых деклараций

ФНС осуществляет анализ отчетности и налоговых деклараций налогоплательщиков. Используя различные методы анализа данных, ФНС может обнаружить несоответствия, ошибки или противоречия в отчетности и налоговых декларациях, а также выявить подозрительные схемы сокрытия доходов или искусственного увеличения расходов.

4. Сотрудничество с другими контролирующими органами

ФНС сотрудничает с другими контролирующими органами, такими как ФСБ, МВД, ФТС и другими, для обмена информацией и установления подозрительных операций или схем нарушений. Это позволяет ФНС оперативно реагировать на нарушения и проводить дополнительные проверки по подозрительным объектам.

5. Использование информационных баз данных

ФНС использует информационные базы данных и системы, которые содержат информацию о налогоплательщиках, их операциях, имуществе и других факторах, влияющих на их налоговую обязанность. Анализируя эти данные, ФНС может выявить признаки нарушений и провести дополнительную проверку.

6. Анонимная информация и жалобы

ФНС принимает во внимание анонимную информацию и жалобы налогоплательщиков и граждан, связанные с нарушениями в сфере налогообложения. При наличии достаточной информации, ФНС проводит проверку и рассматривает полученные материалы.

Покупка у взаимозависимых лиц

При покупке товара или услуги у лица, с которым есть взаимозависимость, следует учитывать некоторые особенности, которые могут повлиять на дальнейшее налогообложение и возможность получения вычетов.

Определение взаимозависимых лиц

Взаимозависимые лица — это юридические или физические лица, между которыми существует близкое хозяйственное или личное взаимоотношение, которое может повлиять на условия сделки.

Особенности покупки у взаимозависимых лиц

- Цена товара или услуги, предоставляемых взаимозависимыми лицами, должна быть справедливой и соответствовать рыночным условиям.

- Сделка должна быть оформлена в письменной форме и содержать все необходимые документы, такие как договор, акт выполненных работ или др.

- В случае покупки товара у взаимозависимых лиц, продавец должен предоставить все необходимые документы, подтверждающие право собственности на товар (например, счет-фактуру).

Налоговые последствия покупки у взаимозависимых лиц

При покупке товара или услуги у взаимозависимых лиц могут возникнуть следующие налоговые последствия:

- Необходимость уплаты НДС. В случае если у продавца возникли обязательства по уплате НДС при покупке товара или услуги у взаимозависимого лица, покупатель может быть обязан уплатить НДС по той же ставке.

- Вычеты по НДФЛ. В некоторых случаях покупатель может иметь право на получение вычета по НДФЛ, однако, необходимо учитывать связанность между продавцом и покупателем, чтобы избежать нарушения налогового законодательства.

Консультация специалиста

В случае возникновения вопросов по покупке у взаимозависимых лиц, рекомендуется обратиться к квалифицированному налоговому или юридическому специалисту для получения консультации и советов, учитывающих конкретные обстоятельства сделки и требования законодательства.

Налоговый вычет при покупке у родственников по уступке права

Уступка права и налоговый вычет

Уступка права — это сделка, при которой одно лицо передает свои права на недвижимость другому лицу. В случае покупки недвижимости у родственников по уступке права, при условии соблюдения определенных условий, можно претендовать на получение налогового вычета.

Условия получения налогового вычета

Для получения налогового вычета при покупке недвижимости у родственников по уступке права необходимо выполнение следующих условий:

- Связь между покупателем и продавцом должна быть родственной. Это могут быть родители, дети, супруги, братья и сестры.

- Недвижимость должна быть в собственности продавца не менее трех лет.

- Сумма сделки должна быть не менее учетной стоимости объекта недвижимости на момент передачи права и не превышать сумму, установленную законодательством.

Размер налогового вычета

Размер налогового вычета при покупке недвижимости у родственников по уступке права определяется законодательством. В настоящее время максимальная сумма налогового вычета составляет 2 миллиона рублей.

Сроки получения налогового вычета

Для получения налогового вычета при покупке недвижимости у родственников по уступке права необходимо обратиться в налоговый орган с заявлением и предоставить необходимые документы. Налоговый вычет будет начислен по результатам предоставленной информации и будет применен при подаче декларации о доходах.

Налоговый вычет при покупке недвижимости у родственников по уступке права — это выгодная возможность снизить налоговую нагрузку при совершении сделок с недвижимостью. Однако для получения налогового вычета необходимо соблюдение определенных условий, о которых следует заранее узнать у специалистов.

Налоговый вычет при покупке квартиры после 01.01.2012

Условия получения налогового вычета при покупке квартиры:

- Сделка по покупке квартиры должна быть заключена после 01.01.2012 года.

- Покупка должна осуществляться для собственного проживания, а не для коммерческих целей.

- Налоговый вычет может быть использован только один раз в течение жизни.

- Приобретение имущества должно осуществляться на территории Российской Федерации.

- Сумма налогового вычета составляет 13% от стоимости приобретенного имущества, но не более предельной суммы, установленной законом.

Ограничения на получение налогового вычета:

- Максимальная сумма налогового вычета устанавливается каждый год и может быть изменена соответствующими органами власти.

- Если стоимость приобретенного объекта недвижимости превышает предельную сумму налогового вычета, вычет будет ограничен этой суммой.

- Для получения налогового вычета необходимо предоставить соответствующие документы, подтверждающие факт покупки квартиры.

- В случае перепродажи приобретенной квартиры в течение 5 лет после покупки, владелец может быть обязан вернуть полученный налоговый вычет.

Преимущества налогового вычета при покупке квартиры:

- Позволяет снизить сумму налога на доходы физических лиц.

- Способствует увеличению доступности жилья для граждан.

- Позволяет сэкономить средства при покупке недвижимости.

Налоговый вычет при покупке квартиры – это одна из мер поддержки граждан при приобретении жилья. Условия получения и преимущества данного вычета могут помочь желающим приобрести собственное жилье снизить финансовую нагрузку и сэкономить средства.

Какие льготы могут использоваться при дарении жилья

1. Освобождение от уплаты налога на доходы физических лиц

В случае дарения жилья близким родственникам (супругу, детям, родителям и др.) можно воспользоваться освобождением от уплаты налога на доходы физических лиц. При условии, что даримое имущество пребывает в собственности дарителя более трех лет, гражданин может осуществить такую передачу без уплаты налога.

2. Снижение налоговой базы

При дарении жилья налоговая база может быть снижена. Согласно Налоговому кодексу РФ, при оценке имущества, переданного в дар, учитывается его рыночная стоимость на дату дарения или на основании деклараций о НДС. Однако возможно применение особой оценочной процедуры для определения стоимости имущества, которая может привести к снижению налоговой базы.

3. Использование налогового вычета

При дарении жилья можно воспользоваться налоговым вычетом. В соответствии с действующим законодательством, граждане могут использовать вычеты при дарении имущества детям, родителям, ближайшим родственникам и инвалидам. Размер вычета составляет определенную сумму, которая в свою очередь зависит от региона проживания и других факторов.

4. Отсрочка уплаты налога

В случае дарения жилья возможна отсрочка уплаты налога. Если договором дарения предусмотрено, что налог будет уплачиваться не позже определенного срока, то гражданин может воспользоваться этой возможностью. При этом, налоговые органы имеют право потребовать предоставление обеспечения исполнения обязательств по уплате налога.

5. Возможность использования иных налоговых льгот

Помимо вышеперечисленных льгот, при дарении жилья могут применяться иные налоговые льготы в зависимости от ситуации и региональных особенностей. Конкретные условия и возможности могут быть указаны в законах и приказах, регулирующих налоговые вопросы.

Важно помнить, что при дарении жилья необходимо соблюдать все требования законодательства, связанные с данной сделкой, включая оформление договора дарения и уплату налогов. При возникновении вопросов и сложностей рекомендуется обратиться за консультацией к юристу или налоговому консультанту, чтобы избежать возможных негативных последствий.

Размер имущественного вычета

Основные категории налогоплательщиков и размер вычета

В зависимости от статуса налогоплательщика, есть несколько основных категорий, каждой из которых соответствует свой размер имущественного вычета:

- Общий размер вычета для всех налогоплательщиков составляет 260 тысяч рублей.

- Вычет в размере 390 тысяч рублей предоставляется налогоплательщикам, которые являются пенсионерами, инвалидами, участниками боевых действий или воинскими инвалидами.

- Для молодых семей с детьми, сумма вычета составляет 520 тысяч рублей.

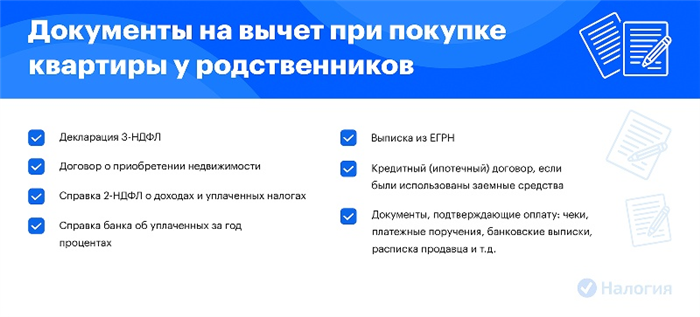

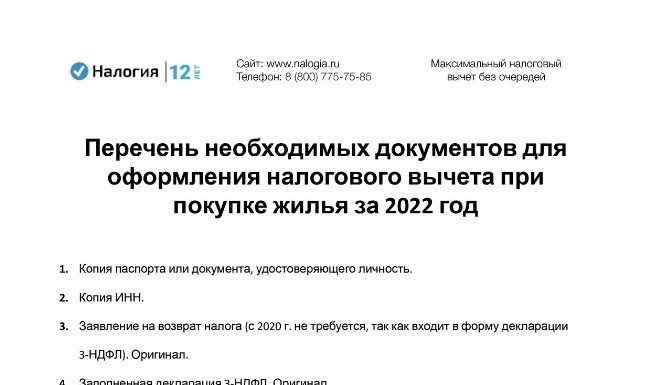

Документы, необходимые для получения вычета

Для получения имущественного вычета необходимо предоставить следующие документы:

- Заявление на получение вычета.

- Копия паспорта налогоплательщика.

- Копия свидетельства о браке (если применимо).

- Документы, подтверждающие наличие детей (свидетельство о рождении и т.д.).

- Документы, подтверждающие право на льготы (для пенсионеров, инвалидов и т.д.).

- Документы, подтверждающие стоимость приобретенного имущества (договор купли-продажи и т.д.).

Примеры вычета

Приведем несколько примеров расчета размера имущественного вычета:

| Стоимость приобретенного имущества | Размер вычета |

|---|---|

| 500 000 рублей | 260 000 рублей |

| 1 000 000 рублей | 260 000 рублей |

| 2 000 000 рублей | 260 000 рублей |

Таким образом, независимо от стоимости приобретенного имущества, максимальная сумма вычета составляет 260 тысяч рублей.

Можно ли оформлять возврат, если покупается жилье у родных людей?

Покупка жилья у родных людей может быть выгодной сделкой, однако возникает вопрос о возможности оформления возврата. Чтобы определиться с ответом на этот вопрос, необходимо учесть несколько аспектов.

1. Сделка по покупке жилья

Прежде всего, необходимо убедиться, что покупка жилья у родных людей была оформлена юридически верно. Сделка должна быть оформлена в письменной форме и зарегистрирована в Росреестре. В договоре купли-продажи должны быть указаны все необходимые условия, такие как стоимость, сроки переоформления и иные важные пункты.

2. Отношения между сторонами

Если покупка жилья у родных людей является действительной сделкой, то необходимо проанализировать отношения между сторонами. Если покупатель приобретает жилье у своих родителей, например, то возможность оформления возврата может быть ограничена фамильными отношениями. В таком случае, вероятность успешного оформления возврата снижается.

3. Налоговые последствия

При покупке жилья у родных людей также необходимо учитывать налоговые последствия. Если родственники продают жилье по рыночной цене, то обычно не возникает проблем с налогообложением. Однако, если цена продажи ниже рыночной стоимости, то покупатель может попасть под подозрение о намерении уклониться от уплаты налогов. В этом случае, возврат может быть затруднительным.

В целом, возможность оформления возврата при покупке жилья у родных людей зависит от множества факторов. Важно учесть юридическую правильность сделки, отношения между сторонами и налоговые последствия. При возникновении подозрений или вопросов, рекомендуется проконсультироваться со специалистом в области недвижимости или юристом.

Право на вычет в налоговой декларации

Как получить вычет при покупке жилья?

Для того чтобы воспользоваться правом на вычет, необходимо соблюдать следующие условия:

- Являться налоговым резидентом Российской Федерации;

- Приобрести жилье и оформить его на себя или на одного из членов семьи;

- Прошло не менее трех лет с момента регистрации вновь приобретенного жилья или получения права собственности на него;

- Сумма вычета не может превышать 2 миллиона рублей.

Подтверждением права на вычет служит документ, оформленный в соответствии с требованиями налогового законодательства, подтверждающий факт приобретения жилья и его стоимость.

Как рассчитать величину вычета при покупке жилья?

Сумма вычета при покупке жилья рассчитывается следующим образом:

- Сумма приобретенного жилья умножается на коэффициент, установленный законодательством.

- Результат умножается на ставку вычета в налоговой декларации (0,13 для налоговых резидентов).

Таким образом, величина вычета будет составлять:

Сумма приобретенного жилья * Коэффициент * Ставка вычета = Величина вычета

Дополнительные особенности вычета при покупке жилья

Вычет при покупке жилья может быть использован только один раз в жизни, если не было ранее получено иного вычета по этому основанию.

Более того, вычет предоставляется только в случае, если сумма фактически уплаченного налога составляет не менее 13% от полученного дохода.

Оформление вычета осуществляется в налоговой декларации, которую необходимо подать в налоговый орган по месту жительства. При этом, вычет может быть получен наличными или в форме уменьшения налога к уплате.

Право на вычет в налоговой декларации при покупке жилья – это значительное льготное облегчение для граждан, которое позволяет снизить налоговое бремя и получить дополнительные средства.

Как вернуть налог при покупке жилья у родственника?

При покупке жилья у родственника возникает возможность вернуть часть уплаченного налога. Для этого необходимо соблюдать определенные условия и предоставить соответствующие документы при подаче налоговой декларации.

Вот несколько шагов, которые следует выполнить, чтобы получить возврат налога при покупке жилья у родственника:

1. Определите категорию родственника

Возврат налога доступен только при покупке жилья у определенных категорий родственников. К таким категориям относятся ближайшие родственники: родители, супруг, дети и их супруги, братья и сестры, а также их дети.

2. Зарегистрируйте договор купли-продажи

Для возможности получить возврат налога необходимо заключить официальный договор купли-продажи жилья между продавцом (родственником) и покупателем. В договоре должны быть указаны все условия и стоимость жилья.

3. Уплатите налог по ставке 13%

При покупке жилья у родственника покупатель обязан уплатить налог на доходы физических лиц (НДФЛ). Ставка налога составляет 13% от стоимости жилья, указанной в договоре купли-продажи.

4. Соберите необходимые документы

Для возврата налога при покупке жилья у родственника необходимо предоставить следующие документы:

- Копию договора купли-продажи жилья;

- Свидетельство о рождении (если покупатель — ребенок);

- Документы, подтверждающие родственные отношения (например, свидетельство о браке);

- Документы, подтверждающие оплату налога (кассовый чек или квитанцию).

5. Подайте налоговую декларацию

После сбора всех необходимых документов можно подать налоговую декларацию, в которой укажите информацию о покупке жилья у родственника.

6. Получите возврат налога

После обработки налоговой декларации налоговым органом и проверки предоставленных документов вы получите возврат части уплаченного налога.

Важно помнить, что для получения возврата налога необходимо своевременно заполнять и подавать налоговую декларацию, а также предоставлять все необходимые документы. В случае возникновения вопросов или проблем с получением возврата налога рекомендуется обратиться за консультацией к специалистам в области налогового права.

Как оформить вычет после покупки у родственника

При покупке имущества у родственников или близких лиц, граждане имеют право на получение налогового вычета по расходам, связанным с приобретением этого имущества. Оформление вычета требует соблюдения определенных правил и предоставления необходимых документов.

Для начала необходимо учитывать, что данный вид вычета предоставляется только на основании договора купли-продажи, который необходимо оформить в письменной форме. В договоре должны быть указаны все существенные условия сделки, включая стоимость имущества и сроки его передачи. При оформлении договора рекомендуется проконсультироваться с юристом или нотариусом, чтобы избежать возможных ошибок или проблем в будущем.

Для получения вычета также необходимо иметь оригиналы квитанций об оплате и всех других документов, удостоверяющих факт приобретения имущества. Кроме того, следует обратить внимание на то, что сумма вычета не может превышать 2 миллиона рублей за один календарный год.

При оформлении вычета не стоит забывать и о налоговых обязательствах. Получив вычет, необходимо уведомить налоговый орган о его использовании в течение 30 дней со дня получения денежных средств от продажи имущества. В противном случае, гражданин может быть обязан уплатить штраф или понести другие негативные последствия.

Таким образом, оформление вычета после покупки у родственника требует осознанного подхода и соблюдения всех необходимых требований и правил. Соблюдая эти условия, граждане имеют возможность легально сэкономить на налогах, получив вычет по расходам на приобретение имущества.