В соответствии с трудовым законодательством, если работник отработал половину месяца или больше, этот месяц будет засчитан как полностью отработанный. Это правило действует в общих случаях, когда нет особых условий или ограничений, указанных в трудовом договоре. Такая норма обеспечивает справедливость для работников и работодателей, позволяя определить полные рабочие периоды и основание для начисления заработной платы.

Как считать выходное пособие при увольнении

Вот ключевые моменты, которые необходимо учесть при расчете выходного пособия:

- Стаж работы. Выходное пособие определяется исходя из стажа работы. Чем дольше работник проработал на предприятии, тем выше будет сумма пособия.

- Причина увольнения. В зависимости от причины увольнения (например, по собственному желанию или по инициативе работодателя), выходное пособие может быть изменено. Например, если работник увольняется по собственному желанию, выходное пособие может быть уменьшено.

Как рассчитать выходное пособие

Расчет выходного пособия зависит от нескольких факторов:

- Задокументированный стаж работы. Работодатель учитывает только документированный стаж работы в организации при расчете выходного пособия.

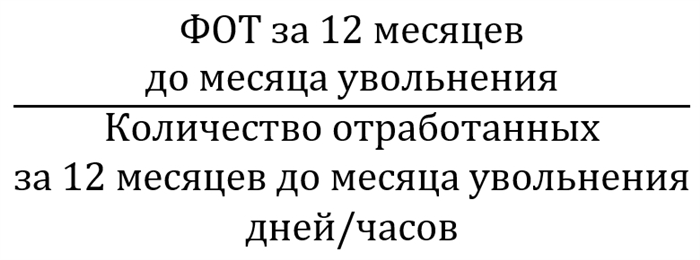

- Среднемесячная заработная плата. Размер выходного пособия определяется исходя из среднемесячной заработной платы работника. Обычно для расчета берется среднемесячная заработная плата за последние 12 месяцев или за период, указанный в законодательстве.

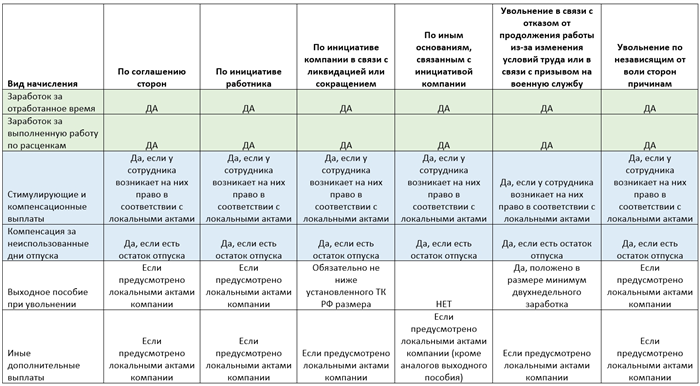

Выходное пособие при различных причинах увольнения

В зависимости от причины увольнения, выходное пособие может быть изменено:

| Причина увольнения | Изменение выходного пособия |

|---|---|

| По собственному желанию | Пособие может быть уменьшено. |

| По инициативе работодателя | Пособие может быть увеличено. |

| По сокращению штатов | Пособие может быть увеличено. |

Итак, при расчете выходного пособия необходимо учесть как стаж работы, так и причину увольнения. Знание этих факторов поможет работодателю и работнику справедливо определить размер выходного пособия при увольнении.

В соответствии с законодательством, если работник отработал половину месяца или больше, месяц засчитывается как полностью отработанный. Однако существует вопрос, как округлять дни в отработанных месяцах.

Округление дней

Для решения этого вопроса, часто применяются различные правила округления:

- Округление в большую сторону;

- Округление в меньшую сторону;

- Математическое округление;

- Банковское округление.

Каждое из этих правил имеет свои особенности и применяется в различных сферах деятельности.

Округление в большую сторону

При округлении в большую сторону, все дни месяца, включая делающиеся дни, считаются полностью отработанными. Например, если работник отработал 15 дней в месяце, то месяц будет засчитан как полностью отработанный.

Округление в меньшую сторону

При округлении в меньшую сторону, все дни месяца, включая делающиеся дни, не считаются полностью отработанными. Например, если работник отработал 15 дней в месяце, то месяц не будет засчитан как полностью отработанный.

Математическое округление

Математическое округление применяется для средней точности. При этом, половина делающегося дня округляется в ближайшую сторону. Например, если работник отработал 15.5 дней в месяце, то месяц будет округлен до 16 дней и засчитан как полностью отработанный.

Банковское округление

Банковское округление также округляет половину делающегося дня. Однако, при этом округление происходит до ближайшего четного числа. Например, если работник отработал 15.5 дней в месяце, то месяц будет округлен до 16 дней и засчитан как полностью отработанный.

Применение одного из указанных правил округления может зависеть от политики организации или отрасли, в которой действует работник. Округление дней в отработанных месяцах может иметь влияние на расчет заработной платы и других социальных льгот, поэтому важно определиться с выбором правила округления.

Как рассчитать стимулирующие выплаты при увольнении

При увольнении работнику, который отработал половину месяца или больше, ему полагаются стимулирующие выплаты. Рассчитать их можно следующим образом:

1. Расчет средней заработной платы

Для начала необходимо определить среднюю заработную плату работника. Для этого нужно сложить все его заработки за последние 12 месяцев и разделить на 12. Полученная величина будет являться средней заработной платой работника.

2. Учет отработанных дней

Далее необходимо учесть количество отработанных дней работником. Если он отработал половину месяца или больше, то каждый отработанный день считается как полностью отработанный месяц. Если же работник отработал менее половины месяца, то стимулирующие выплаты не начисляются.

3. Расчет стимулирующих выплат

Наконец, можно перейти к расчету стимулирующих выплат. Для этого нужно умножить среднюю заработную плату на количество отработанных месяцев. Полученная сумма будет являться стимулирующими выплатами при увольнении.

Пример расчета стимулирующих выплат

Допустим, средняя заработная плата работника составляет 50 000 рублей. Он отработал 8 дней в месяце. Таким образом, он отработал 8/30 или около 0,27 месяца. Расчет стимулирующих выплат будет следующим:

- Средняя заработная плата: 50 000 рублей

- Количество отработанных месяцев: 0,27

- Стимулирующие выплаты: 50 000 * 0,27 = 13 500 рублей

Таким образом, работнику будет начислена стимулирующая выплата в размере 13 500 рублей при увольнении.

Что относится к дополнительным выплатам при увольнении

При увольнении работника, помимо основного заработка, ему могут быть начислены дополнительные выплаты. Рассмотрим, какие именно выплаты относятся к такому виду компенсаций.

1. Отпускные

В случае увольнения работник имеет право на получение компенсации за неиспользованный отпуск. Сумма выплаты рассчитывается исходя из заработной платы работника и длительности неиспользованного отпуска. Она не может быть меньше заработной платы за период отпуска и зависит от положений трудового договора, коллективного договора или трудового законодательства.

2. Компенсация за неиспользованные выходные и праздничные дни

Дополнительной выплатой при увольнении может также являться компенсация за неиспользованные выходные и праздничные дни. Размер компенсации определяется на основе заработной платы работника за фактически отработанные дни и предоставляется работникам, которые не использовали полные выходные и праздничные дни до своего увольнения.

3. Компенсация за сокращение рабочего времени

Если работник увольняется при сокращении рабочего времени, ему может быть начислена компенсация за утраченное время, связанное с сокращением рабочих часов. Размер компенсации зависит от суммы заработка и периода, в течение которого работник был подвержен сокращению рабочего времени.

4. Выплата по стимулирующим программам

Если работник был участником стимулирующей программы или программы премирования и увольняется, ему может быть начислена дополнительная выплата в виде премии или бонуса за достижение определенных результатов или целей.

Все вышеперечисленные дополнительные выплаты при увольнении рассчитываются на основе заранее установленных условий и положений трудового договора, коллективного договора или трудового законодательства. Работник имеет право на получение этих выплат, если соответствует требованиям и условиям, предусмотренным договорами и законами.

Пример расчета отпускных за неполный месяц

Когда работник отработал только часть месяца, необходимо правильно произвести расчет отпускных выплат. Для этого мы используем следующий алгоритм расчета:

1. Расчет отработанных дней

Для начала определяем количество отработанных дней в неполном месяце. Для примера предположим, что работник отработал 15 дней из 30.

2. Расчет пропорциональной части отпускных

Далее нам необходимо рассчитать пропорциональную часть отпускных, исходя из фактически отработанных дней. Для этого мы используем формулу:

Пропорциональная часть отпускных = (заработная плата за месяц / количество рабочих дней в месяце) * количество отработанных дней

Предположим, что заработная плата работника за месяц составляет 50 000 рублей, а количество рабочих дней в месяце — 30. Тогда формула будет выглядеть следующим образом:

Пропорциональная часть отпускных = (50 000 / 30) * 15 = 25 000 рублей

3. Проверка на минимальный размер отпускных

Далее мы проверяем, не получилось ли, что пропорциональная часть отпускных оказалась меньше минимального размера отпускных, установленного законодательством. В случае если пропорциональная часть меньше минимального размера, работнику выплачивается минимальный размер отпускных.

4. Выплата отпускных

Последним шагом производится выплата отпускных работнику. Если пропорциональная часть отпускных не меньше минимального размера, то работнику выплачивается сумма, рассчитанная по формуле в пункте 2.

Пример расчета отпускных за неполный месяц:

- Количество отработанных дней: 15

- Заработная плата за месяц: 50 000 рублей

- Количество рабочих дней в месяце: 30

- Пропорциональная часть отпускных: 25 000 рублей

Итого, работнику будет выплачено 25 000 рублей в качестве отпускных за 15 отработанных дней в неполном месяце.

Шаг № 1. Считаем отработанное время

Для определения отработанного времени работником важно учитывать половину месяца работы или больше. Подробно разберем, как осуществляется расчет.

Понимание половины месяца работы

В соответствии с трудовым законодательством, половина месяца работы представляет собой период, который начинается с первого числа и заканчивается на 15-е число месяца, а также с 16-го числа и до конца месяца.

Пример расчета времени работы

Для наглядности рассмотрим пример. Предположим, что работник начал трудиться с 1 по 28 февраля (4 недели). Он отработал 20 дней (с 1 по 28 февраля), что составляет более половины месяца. В этом случае месяц считается отработанным полностью.

Если же работник отработал менее половины месяца, то месяц не засчитывается полностью. Например, если работник начал работу с 1 по 14 февраля (2 недели), то он отработал 14 дней, что составляет менее половины месяца. В данном случае такой месяц считается не полностью отработанным.

Расчет времени работы для сокращенных месяцев

В случае, когда месяц сокращен (например, февраль), половина месяца считается с 1 по предпоследнее число. Например, для февраля половина месяца будет считаться с 1 по 27 число.

Учет часовой оплаты

Важно учитывать, что при расчете отработанного времени также нужно учитывать часовую оплату. Например, если работник отработал полный рабочий день, то он получит за него оплату как за полный день работы, независимо от количества отработанных дней в месяце.

В итоге, для считывания отработанного времени работником необходимо учитывать половину месяца работы или больше. Расчет осуществляется на основе количества отработанных дней и часовой оплаты.

Округление количества отработанных дней в «нечетных» месяцах

В соответствии с законодательством, месяц засчитывается полностью, если работник отработал половину месяца или больше. Однако, в случаях, когда месяц содержит нечетное количество дней, возникает вопрос округления количества отработанных дней.

Для решения этого вопроса необходимо учитывать следующие правила:

- Первое правило — округление производится к наиболее ближайшему целому числу.

- Если количество дней в месяце является четным числом, то округление не требуется.

- Если количество дней в месяце является нечетным числом и работник отработал половину дней или больше, месяц засчитывается полностью.

- Если количество дней в месяце является нечетным числом и работник отработал менее половины дней, округление производится к ближайшему целому числу в меньшую сторону.

Пример:

| Месяц | Количество дней | Отработанные дни | Расчет |

|---|---|---|---|

| Январь | 31 | 20 | Месяц засчитывается полностью, так как работник отработал более половины дней в январе. |

| Февраль | 28 | 13 | Месяц засчитывается полностью, так как февраль содержит четное количество дней. |

| Март | 31 | 14 | Месяц засчитывается полностью, так как работник отработал половину дней в марте. |

| Апрель | 30 | 8 | Месяц засчитывается полностью, так как работник отработал половину дней в апреле. |

| Май | 31 | 6 | Месяц засчитывается полностью, так как работник отработал менее половины дней, но округление производится к ближайшему целому числу в меньшую сторону. |

Таким образом, при округлении отработанных дней в «нечетных» месяцах необходимо учитывать количество отработанных дней в соответствии с правилами законодательства.

Как осуществляется расчет отпуска за неполный год при неполном месяце?

Расчет отпуска за неполный год при неполном месяце осуществляется в соответствии с трудовым кодексом Российской Федерации.

Подсчет отпуска за неполный месяц

Если работник отработал в организации половину месяца или больше, данный месяц считается полностью отработанным, и на него начисляется соответствующий отпуск.

Например, если работник отработал 15 дней в месяце, то полный месяц считается отработанным, и на него начисляется отпуск.

Расчет отпуска за неполный год

Расчет отпуска за неполный год осуществляется по следующей формуле:

Отпуск = (Отработанные дни / Рабочих дней в году) * Количество дней отпуска в году.

Отработанные дни — количество дней, которое работник отработал в текущем году.

Рабочих дней в году — общее количество рабочих дней в году (365 или 366 дней).

Количество дней отпуска в году — стандартное количество дней отпуска, предусмотренное трудовым законодательством (например, для работников с пятилетним стажем это 28 дней).

Пример расчета

Предположим, что работник отработал 200 дней в текущем году, а рабочих дней в году 365. Количество дней отпуска в году составляет 28 дней.

Тогда расчет отпуска будет выглядеть следующим образом:

Отпуск = (200 / 365) * 28 = 15.342 дня

Исходя из данного расчета, работнику будет начислен отпуск на 15.342 дня.

Расчет отпуска за неполный год при неполном месяце осуществляется в соответствии с правилами, установленными трудовым законодательством. Если работник отработал половину месяца или больше, данный месяц считается полностью отработанным, и на него начисляется соответствующий отпуск. Расчет отпуска за неполный год производится путем учета отработанных дней, количества рабочих дней в году и стандартного количества дней отпуска в году.

Шаг № 3. Налогообложение и удержания

В данном разделе рассматриваются основные аспекты налогообложения и удержаний при условии засчитывания месяца как полностью отработанного, если работник отработал половину месяца или больше.

Налоги и взносы

Когда работник отработал половину месяца или больше, на его заработок начисляются налоги и социальные взносы. Основными налогами являются:

- НДФЛ (налог на доходы физических лиц) — возникает при получении работником заработной платы. Ставка этого налога зависит от размера заработка и устанавливается в соответствии с действующим законодательством.

- Налог на прибыль — уплачивается работодателями в случае, если они являются юридическими лицами и получают прибыль от своей деятельности.

Важно помнить, что все эти налоги удерживаются непосредственно из заработной платы работника посредством начислений в зачет налогов и взносов на общеустановленных основаниях.

Порядок удержаний

Удержания выполняются в следующем порядке:

- НДФЛ — налог на доходы физических лиц удерживается первым и начисляется на основании размера заработной платы.

- Социальный налог — удерживается после НДФЛ и является обязательным для всех работников в соответствии с законодательством.

Отчетность и декларирование

Работодатель обязан вести отчетность и декларировать все начисления и удержания, связанные с налогообложением и социальными взносами, в соответствии с требованиями закона. Отчеты подаются в налоговые органы в установленные сроки.

| Вид удержания | Орган, ответственный за взимание | Код операции |

|---|---|---|

| Налог на доходы физических лиц (НДФЛ) | Федеральная налоговая служба (ФНС) | 1100 |

| Социальные взносы | Пенсионный фонд России (ПФР) | 2100 |

Декларации по налогу на прибыль и другим налогам, выплачиваемым работодателем, также подаются в соответствующие органы в установленные сроки.

Итак, при условии засчитывания месяца как полностью отработанного, если работник отработал половину месяца или больше, на его заработок начисляются налоги и взносы. Удержания выполняются в определенном порядке и осуществляются в соответствии с законодательством. Работодатель обязан вести отчетность и декларировать все начисления и удержания в установленные сроки.

Состав выплат, положенных при увольнении

При увольнении сотрудника компанией происходит выплата определенных сумм в соответствии с действующим законодательством. Состав этих выплат зависит от причины увольнения, стажа работы и других факторов.

Вот основные виды выплат, которые могут быть предоставлены при увольнении:

1. Заработная плата

Сотрудник имеет право на получение выплаты за отработанное время до дня увольнения. Эта выплата должна быть сделана не позднее следующего рабочего дня после увольнения.

2. Отпускные

Если сотрудник не использовал полностью свой отпуск, ему полагается выплата компенсации за неиспользованные дни отпуска. Размер компенсации рассчитывается на основе заработной платы и количества неиспользованных дней.

3. Выплата по окончанию трудовой деятельности

В некоторых случаях сотрудникам может быть выплачена компенсация по окончанию трудовой деятельности, которая может быть связана с особыми условиями увольнения, например, расторжением трудового договора по инициативе работодателя.

4. Пособие по безработице

После увольнения сотрудник может иметь право на получение пособия по безработице, если соответствует определенным условиям, установленным законодательством.

5. Выплата по добровольному увольнению

Если сотрудник решает добровольно уволиться, компания может предложить ему определенную сумму в качестве компенсации. Размер этой выплаты зависит от политики компании и договоренности между сторонами.

| Вид выплаты | Описание |

|---|---|

| Заработная плата | Оплата за отработанное время до увольнения |

| Отпускные | Компенсация за неиспользованные дни отпуска |

| Выплата по окончанию трудовой деятельности | Компенсация по особым условиям увольнения |

| Пособие по безработице | Помощь при поиске новой работы после увольнения |

| Выплата по добровольному увольнению | Компенсация при добровольном увольнении |

Важно отметить, что размеры выплат и условия их получения могут меняться в зависимости от законодательства и политики компании. Перед увольнением рекомендуется обратиться к специалистам или ознакомиться с документами, регулирующими трудовые отношения, чтобы быть в курсе своих прав и возможностей.

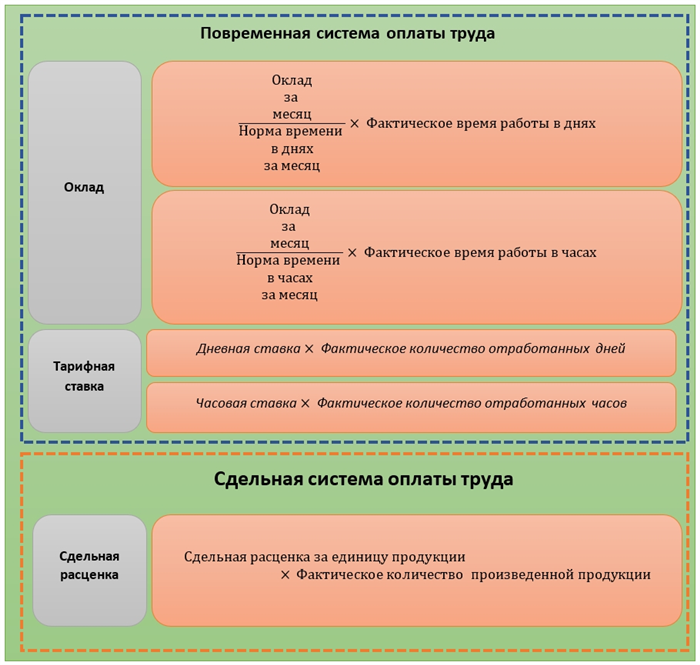

Как рассчитать положенную зарплату за выполненную работу

1. Определение периода работы

Первым шагом в расчете зарплаты является определение периода, за который работник выполнил работу. В большинстве случаев, месяц является базовым периодом расчета зарплаты.

2. Учет отработанных дней

При расчете зарплаты необходимо учесть количество отработанных дней в указанном периоде. Если работник отработал половину месяца или больше, то весь месяц засчитывается как полностью отработанный. Например, если работник отработал 15 дней из 30, его зарплата будет рассчитываться исходя из 30 дней.

3. Учет ставки оплаты труда

Одним из важных моментов при расчете зарплаты является учет ставки оплаты труда. Ставка может быть фиксированной или рассчитываться исходя из количества отработанных часов или выполненных задач. Важно учитывать предоставленные работодателем инструкции и договоренности при определении ставки оплаты труда.

4. Расчет оклада и дополнительных выплат

При расчете зарплаты необходимо также учесть оклад, который работник получает за основную работу, а также возможные дополнительные выплаты, такие как премии, бонусы или надбавки за выполнение специфических задач или работу в необычное время.

5. Учет налогов и вычетов

Необходимо учитывать налоги и вычеты, которые могут влиять на конечную сумму зарплаты. В зависимости от региона и типа работы, налоги и вычеты могут различаться. Важно учесть все применимые налоги и вычеты, чтобы получить точную сумму, которая будет выплачена работнику.

Расчет положенной зарплаты за выполненную работу является важным аспектом для всех работников. Следуя правильной процедуре и учитывая все необходимые факторы, можно получить точную сумму, которая будет полностью соответствовать работе, выполненной работником.

Каков порядок расчета отпускных за неполный отработанный год и месяц?

За неполный отработанный год или месяц, порядок расчета отпускных может отличаться от обычного. В таких случаях работник имеет право на компенсацию отпускных пропорционально отработанному периоду. Расчет осуществляется в соответствии с законодательством и трудовым договором.

1. Определение отпускных за неполный отработанный год

При расчете отпускных за неполный отработанный год важно учитывать следующие факторы:

- Реальный период работы за год;

- Условия работы в течение этого периода;

- Трудовой договор и правила предоставления отпусков.

Для определения отпускных за неполный отработанный год используется следующая формула:

Отпускные = (Среднемесячная заработная плата * Количество отработанных месяцев) / 12

Где:

- Среднемесячная заработная плата — сумма заработной платы за год, деленная на количество месяцев;

- Количество отработанных месяцев — реальный период работы за год.

2. Определение отпускных за неполный отработанный месяц

При расчете отпускных за неполный отработанный месяц важно учитывать следующие факторы:

- Длительность работы в течение месяца;

- Трудовой договор и правила предоставления отпусков.

Для определения отпускных за неполный отработанный месяц используется следующая формула:

Отпускные = Среднедневная заработная плата * Количество отработанных дней

Где:

- Среднедневная заработная плата — сумма заработной платы за месяц, деленная на количество рабочих дней;

- Количество отработанных дней — реальное количество дней работы в течение месяца.

Примеры расчета отпускных

| Пример | Полный отработанный год | Неполный отработанный год | Неполный отработанный месяц |

|---|---|---|---|

| Среднемесячная заработная плата | 100 000 рублей | 100 000 рублей | 100 000 рублей |

| Количество отработанных месяцев | 12 месяцев | 6 месяцев | 1 месяц |

| Среднедневная заработная плата | 4 000 рублей | 4 000 рублей | 4 000 рублей |

| Количество отработанных дней | 30 дней | 15 дней | 10 дней |

| Отпускные | 100 000 рублей | 50 000 рублей | 40 000 рублей |

В примерах выше представлены расчеты отпускных за полный отработанный год, неполный отработанный год и неполный отработанный месяц. Расчеты основаны на указанных данных и приведены в качестве иллюстративного материала.

Имейте в виду, что порядок расчета отпускных за неполный отработанный год или месяц может отличаться в зависимости от трудового законодательства вашей страны и положений вашего трудового договора. Проверьте соответствующие нормативные акты и консультируйтесь с юристом или кадровым специалистом, чтобы быть уверенными в точности расчетов и соблюдении требований.

Как было отмечено выше, компенсация за отпуск рассчитывается исходя из отработанного времени, а именно, полностью засчитывается, если сотрудник отработал половину месяца или больше. Эта система расчета позволяет более справедливо определить размер компенсации и учесть реальное количество отработанных дней.

Работники должны помнить, что правила и условия компенсации за отпуск могут отличаться в зависимости от трудового договора, законодательства и внутренних правил компании. Поэтому перед началом использования своих отпускных дней рекомендуется ознакомиться с соответствующими документами и проконсультироваться с отделом кадров или администрацией.