Имущественный вычет является корректировкой налоговой базы и стал доступным для ряда категорий налогоплательщиков в России. Однако, в случае наличия задолженности по налогу на доходы физических лиц (НДФЛ), признанной безнадежной, возникает вопрос о возможности получения такого вычета. В статье мы рассмотрим, можно ли получить имущественный вычет в данной ситуации и какие условия необходимо выполнить для этого.

Упрощенный порядок оформления налогового вычета

Какие случаи относятся к безнадежной задолженности по НДФЛ?

- Фактическое банкротство налогоплательщика;

- Прекращение деятельности налогоплательщика без ликвидации;

- Отсутствие средств на счетах налогоплательщика, не покрывающих размер задолженности;

- Отсутствие имущества, способного быть оцененным и исполнить обязанности по уплате налога;

- Несостоятельность налогоплательщика;

- Фактическое отсутствие налогоплательщика без возможности его определения;

- Иные случаи, предусмотренные законодательством Российской Федерации.

Как оформить налоговый вычет при наличии безнадежной задолженности по НДФЛ?

- Подготовьте заявление на налоговый вычет, указав в нем информацию о задолженности и причинах ее безнадежности.

- Соберите все необходимые документы: справку о задолженности, документы, подтверждающие ее безнадежность (судебное решение, свидетельство о банкротстве и т.д.).

- Предоставьте заявление и документы в налоговый орган.

- Дождитесь проверки заявления и получите решение налогового органа.

Преимущества упрощенного порядка оформления налогового вычета

Упрощенный порядок оформления налогового вычета для задолженностей, признанных безнадежными, предоставляет следующие преимущества:

- Ускорение процедуры получения налогового вычета.

- Сокращение количества необходимых документов и формальностей.

- Уменьшение временных и финансовых затрат на проведение процедуры.

Налоговый вычет при наличии задолженности по НДФЛ, признанной безнадежной задолженностью, может быть получен по упрощенному порядку оформления. Главное — правильно оформить заявление и предоставить все необходимые документы. Упрощенный порядок позволяет быстро получить налоговый вычет и снизить размер налоговых платежей. Это особенно полезно при наличии задолженности, которая признана безнадежной.

На каком основании можно получить имущественный вычет при наличии задолженности по НДФЛ?

Что такое безнадежная задолженность по НДФЛ?

Безнадежная задолженность по НДФЛ – это задолженность по налогу на доходы физических лиц, которая не может быть взыскана с налогоплательщика в силу различных причин, например, банкротства налогоплательщика или его смерти.

Возможность получения имущественного вычета при наличии безнадежной задолженности по НДФЛ

Согласно пункту 3 статьи 220 Налогового кодекса Российской Федерации, задолженность по налогу на доходы физических лиц, признанная безнадежной, не является препятствием для получения имущественного вычета.

Таким образом, наличие безнадежной задолженности по НДФЛ не лишает граждан возможности получить имущественный вычет с целью компенсации затрат на приобретение или строительство собственного жилья. Чтобы воспользоваться данной налоговой льготой, обратитесь в налоговый орган по месту жительства для прохождения соответствующих процедур и предоставления необходимых документов.

Какие нужны документы для получения имущественного вычета при задолженности по НДФЛ

Получение имущественного вычета при наличии задолженности по НДФЛ, признанной безнадежной, требует предоставления определенных документов. Ниже приведены основные документы, которые необходимо предоставить для получения данного вычета:

1. Заявление о предоставлении имущественного вычета

Необходимо составить и подать заявление в налоговый орган, в котором указать сумму задолженности по НДФЛ и просить предоставить имущественный вычет. В заявлении также необходимо указать причину, по которой задолженность признана безнадежной.

2. Документ, подтверждающий задолженность

Для подтверждения наличия задолженности по НДФЛ и ее безнадежности, необходимо предоставить документ, выданный налоговым органом, в котором фиксируется задолженность и причина ее безнадежности.

3. Документы, подтверждающие проживание в жилом помещении

Для получения имущественного вычета необходимо предоставить документы, подтверждающие право собственности или пользования жилым помещением, в котором зарегистрирован налогоплательщик. Такими документами могут быть: свидетельство о праве собственности, договор аренды, договор социального найма и т.д.

4. Документы, подтверждающие стоимость и период оплаты жилья

Для получения имущественного вычета необходимо предоставить документы, подтверждающие размер платы за жилье, а также период, за который была произведена оплата. Это могут быть квитанции об оплате коммунальных услуг, расчетный лист и т.д.

5. Копия документа личного учета

Для подтверждения проживания в данном жилом помещении налогоплательщик должен предоставить копию документа личного учета, в котором указано место регистрации и фактического проживания.

6. Другие документы

В некоторых случаях могут потребоваться дополнительные документы, такие как свидетельство о браке или о разводе, свидетельство о рождении ребенка, договор о разделе имущества и т.д. Все зависит от конкретной ситуации и особенностей каждого случая.

Важно иметь в виду, что перечень документов может варьироваться в зависимости от региона и требований налогового органа. Поэтому перед подачей заявления необходимо ознакомиться с требованиями и предоставить все необходимые документы в полном объеме.

Что нового в упрощенном порядке?

Упрощенный порядок является удобным инструментом для получения имущественного вычета при наличии задолженности по НДФЛ, которая признана безнадежной. Однако в последнее время были внесены изменения, которые позволяют получить вычет еще проще и быстрее. Рассмотрим основные новшества в упрощенном порядке.

1. Увеличение максимальной суммы вычета

Ранее максимальная сумма имущественного вычета составляла 2 миллиона рублей, однако с 2020 года она увеличена до 3 миллионов рублей. Это позволяет получить больший вычет и сэкономить на уплате налогов.

2. Упрощенная процедура подачи документов

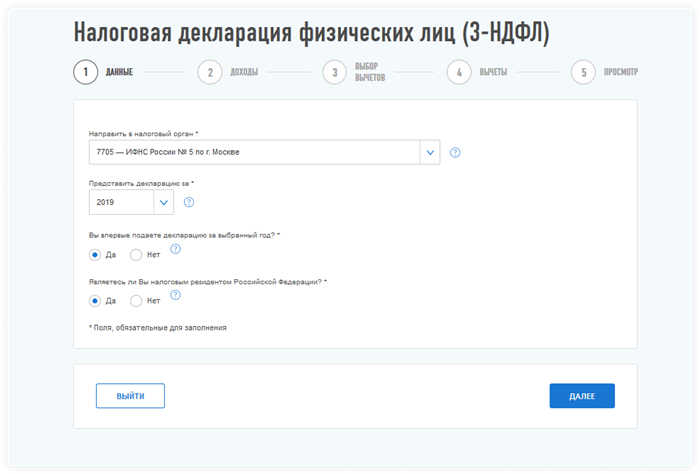

Теперь не требуется личного присутствия в налоговой инспекции для подачи документов. Достаточно заполнить электронную форму на сайте ФНС и предоставить необходимые скан-копии документов. Это значительно экономит время и упрощает процесс получения вычета.

3. Краткий срок рассмотрения заявления

Ранее заявление на получение имущественного вычета могло рассматриваться до 3 месяцев. Однако в новом упрощенном порядке срок рассмотрения сокращен до 1 месяца. Это означает, что вы сможете получить вычет быстрее и ускорить возврат средств.

4. Автоматическое начисление вычета

Если ранее вы должны были самостоятельно подавать заявление на получение имущественного вычета, то теперь он может быть начислен автоматически. Для этого необходимо с правого налогоплательщика сохранить декларацию по форме 3-НДФЛ и предоставить ее в ФНС. Это упрощает процесс и позволяет избежать лишних хлопот.

5. Возможность получения вычета даже при наличии задолженности по НДФЛ

Если у вас есть задолженность по НДФЛ, которая признана безнадежной, это раньше могло быть препятствием для получения имущественного вычета. Однако в новом упрощенном порядке вы все равно можете получить вычет, несмотря на задолженность. Это позволяет сэкономить деньги и получить выгоду от налогового вычета.

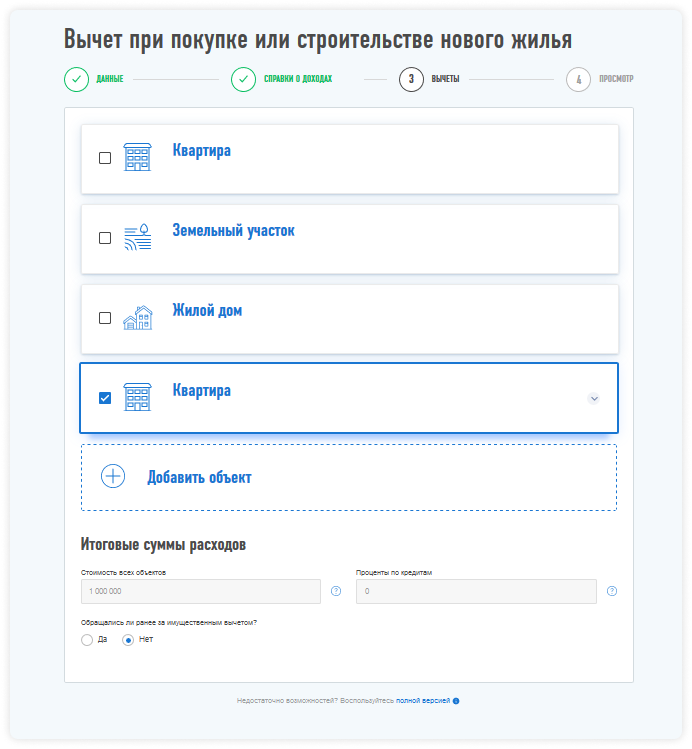

6. Разнообразные возможности использования вычета

Имущественный вычет можно использовать для различных целей, например, приобретения жилья, строительства или ремонта. Однако в новом упрощенном порядке добавлены новые возможности использования вычета, такие как погашение задолженности по ипотекным кредитам или займам для приобретения жилья. Это позволяет оптимизировать использование вычета и максимально воспользоваться его преимуществами.

7. Возможность получения вычета неограниченное количество раз

Ранее имущественный вычет можно было получить только один раз в жизни. Однако в новом упрощенном порядке эта ограничение отменено, и вы можете получить вычет неограниченное количество раз. Это дает вам возможность воспользоваться вычетом в удобное для вас время и в нужном объеме.

8. Повышение налоговой дисциплины

Одной из основных целей нового упрощенного порядка является повышение налоговой дисциплины. Благодаря удобству и простоте получения имущественного вычета, граждане станут более склонными платить налоги вовремя и исполнять свои обязательства перед государством. Это позволит улучшить финансовую ситуацию в стране и обеспечить стабильность экономики.

Сколько можно вернуть из бюджета

Имущественный вычет призван помочь налогоплательщикам вернуть часть средств из бюджета, уплаченных в виде налога на доходы физических лиц (НДФЛ). Но что делать, если у налогоплательщика есть задолженность по НДФЛ, признанная безнадежной задолженностью?

В соответствии с законодательством Российской Федерации, задолженность по НДФЛ, признанная безнадежной задолженностью, не подлежит взысканию и исполнению. Это значит, что налогоплательщик не обязан погашать данную задолженность.

Однако, по закону, налогоплательщик имеет право на получение имущественного вычета, если выполняются определенные условия. В частности, налогоплательщик должен иметь право на получение вычета в соответствии с налоговым законодательством, а также претендовать на выплату имущественного вычета излишне уплаченных налоговых платежей.

То есть, даже если у налогоплательщика есть задолженность по НДФЛ, признанная безнадежной задолженностью, он может получить имущественный вычет на сумму излишне уплаченных налоговых платежей.

Однако, следует учесть, что получение имущественного вычета возможно только в определенных пределах. В настоящее время, максимальная сумма имущественного вычета составляет 2 миллиона рублей. То есть, налогоплательщик может вернуть из бюджета не более 2 миллионов рублей.