Списание кредитового сальдо по налогу на доходы физических лиц (НДФЛ) является процессом, при котором сумма налога, уплаченного ранее в соответствии с полученным доходом, уменьшается за счет наличия долгов по кредитам. Списание осуществляется на основании документов, подтверждающих наличие кредитов и уплату процентов по ним. Это позволяет уменьшить налоговую нагрузку на налогоплательщика и оптимизировать его налоговую базу.

Законные основания для осуществления процедуры списания

Списание кредитового сальдо по НДФЛ имеет свои законные основания, которые регулируют данную процедуру. Рассмотрим основные из них:

1. Нормы налогового законодательства

Одним из основных законных оснований для списания кредитового сальдо по НДФЛ являются нормы налогового законодательства. Налоговый кодекс Российской Федерации и соответствующие инструкции и приказы Федеральной налоговой службы содержат положения, которые определяют порядок и условия списания задолженности по налогу на доходы физических лиц.

2. Действующий договор займа

Списание кредитового сальдо также может происходить на основании действующего договора займа. Если заемщик и кредитор договорились о возможности списания задолженности, то это становится законным основанием для проведения данной процедуры. Важно, чтобы условия договора займа были закреплены в письменной форме и соответствовали требованиям законодательства.

3. Решение суда

Если имеется судебное решение, которое обязывает заемщика списать кредитное сальдо по НДФЛ, то данное решение становится законным основанием для осуществления процедуры списания. В этом случае судебное решение должно быть исполнено в установленный срок и в соответствии с требованиями, предусмотренными законодательством.

4. Иные документы и соглашения

Кроме вышеуказанных оснований, списание кредитового сальдо может быть осуществлено на основании иных документов и соглашений, которые предусматривают данную процедуру. Например, это может быть соглашение о реструктуризации или перезачете задолженности, которое является законным основанием для списания.

Важно отметить, что любое списание кредитового сальдо по НДФЛ должно осуществляться в соответствии с требованиями законодательства и условиями договора займа или иных соглашений между сторонами. При возникновении споров и разногласий необходимо обращаться к юристам или специалистам в области налогового права для консультации и помощи в разрешении проблемной ситуации.

Включение в «упрощенные» доходы списанной недоимки

При списании недоимки налоговых платежей, возникает вопрос о включении этой суммы в налогооблагаемый доход физического лица. В соответствии с законодательством, сумма списанной недоимки может быть включена в «упрощенные» доходы, но с определенными ограничениями.

Ниже приведены условия и порядок включения списанной недоимки в «упрощенные» доходы:

1. Способы списания недоимки

- Списание недоимки путем применения налоговых льгот или скидок.

- Определить сумму кредитового сальдо по расчетам с поставщиками и подрядчиками;

- Отразить сумму кредитового сальдо в налоговой декларации;

- Произвести корректировку налоговых обязательств в соответствии с отраженным кредитовым сальдо.

- Первоочередные налоги

Сначала с ЕНС компании списываются первоочередные налоги, такие как налог на прибыль и НДС. Эти налоги считаются приоритетными и должны быть в уплачены согласно законодательству. - Второочередные налоги

После уплаты первоочередных налогов, компания должна уплатить второочередные налоги, к которым относятся налог на имущество, единый социальный налог, налог на землю и другие. - Сборы и иные платежи

Последним этапом в процессе списания денег с ЕНС компании в уплату налогов является уплата сборов и иных платежей, таких как пеня, штрафы и прочие платежи, установленные налоговым законодательством. - Компания формирует декларацию по каждому виду налога и представляет ее в налоговый орган.

- На основании декларации налоговый орган проводит проверку и определяет сумму налогов и сборов, подлежащую уплате.

- После определения суммы налогов и сборов, налоговый орган списывает со счета компании деньги в уплату налогов.

- В случае недостаточности средств на счете компании, налоговый орган может применить меры принудительного исполнения в соответствии с законодательством.

- Компания вносит недостающую сумму или спорит решение налогового органа, подавая апелляцию или заявление.

- Создать соответствующую проводку в учетной системе компании;

- Отразить списание налоговой задолженности на соответствующем счете;

- Провести сверку результата с бухгалтерскими документами.

- Составление бухгалтерского отчета о списании налоговой задолженности;

- Составление налоговой декларации с учетом списания;

- Подготовка документов для налоговых органов и аудиторов.

- Если долг возник в результате ошибки налогового органа;

- Если организация или индивидуальный предприниматель находится в процессе банкротства;

- Если долг невозможно взыскать с должника в силу объективных причин (например, он умер или разорился);

- Если долг был утрачен вследствие действий налоговых органов по снижению суммы налога.

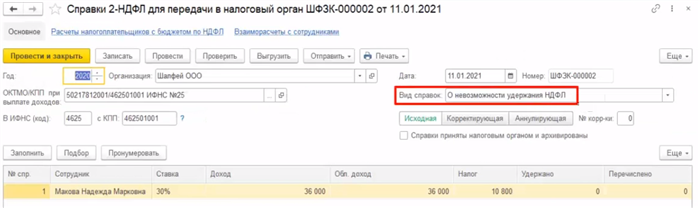

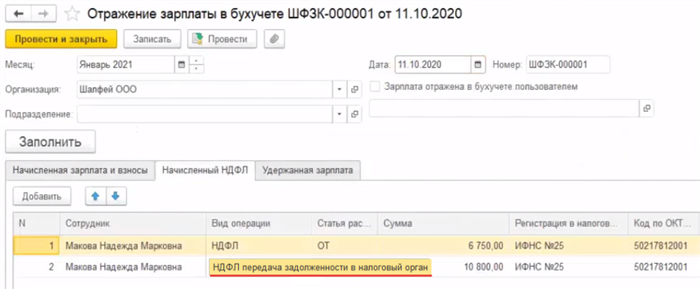

Отражение в учете

Отражение кредитового сальдо по НДФЛ в бухгалтерском учете требует особого внимания и точности. В данной статье рассмотрим основные аспекты отражения и предоставим рекомендации по правильному учету.

Определение кредитового сальдо по НДФЛ

Кредитовое сальдо по НДФЛ возникает в том случае, когда сумма удержанного налога превышает сумму начисленного дохода. Это может иметь место при расчете заработной платы, выплате премий, вознаграждений и т.д.

Отражение в основном бухгалтерском учете

Кредитовое сальдо по НДФЛ отражается в основном бухгалтерском учете как активная операция. При этом следует учесть, что отражение производится только по налоговым аккаунтам.

Правила отражения в налоговом учете

В налоговом учете кредитовое сальдо по НДФЛ также должно быть отражено отдельной операцией. При этом необходимо придерживаться следующих правил:

Последствия неправильного отражения

Неправильное отражение кредитового сальдо по НДФЛ может привести к негативным последствиям для компании. В случае ошибочного отражения в учете, возможно наложение штрафов и санкций со стороны налоговых органов. Поэтому очень важно следовать правильным процедурам и консультироваться с юристами и бухгалтерами.

Отражение кредитового сальдо по НДФЛ требует особой внимательности и следования правилам бухгалтерского и налогового учета. Учетные записи должны быть точными и своевременными, чтобы избежать последствий ошибочного отражения. Компании следует обратиться к профессионалам для консультации и помощи в правильном отражении кредитового сальдо по НДФЛ.

Очередность списания денег с ЕНС компании в уплату налогов

Очередность списания денег с ЕНС компании:

Порядок списания денег с ЕНС компании:

Списание денег с ЕНС компании в уплату налогов осуществляется по следующему порядку:

Очередность списания денег с ЕНС компании в уплату налогов является важным аспектом налогового процесса. Соблюдение данной очередности и своевременная уплата налогов являются необходимыми условиями для законопослушной деятельности и сотрудничества с налоговым органом.

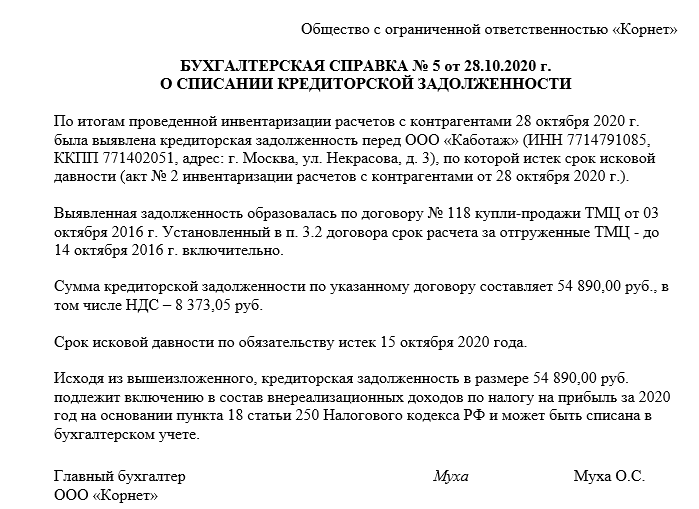

Почему налоговики интересуются кредиторской задолженностью?

Налоговые органы интересуются кредиторской задолженностью предприятия, поскольку это может оказать влияние на налогооблажение. Рассмотрим основные причины, почему налоговики обращают внимание на кредиторскую задолженность:

1. Контроль за налогообязательствами и правильностью учета

Налоговые органы проявляют интерес к кредиторской задолженности, поскольку она может быть использована для контроля за налогообязательствами организации. Кредиторская задолженность представляет собой долговые обязательства, и налоговики могут проверить, правильно ли они отражены в учетной системе и учтены при расчете налогов.

2. Определение возможности списания задолженности по НДФЛ

Наличие кредиторской задолженности может влиять на возможность предприятия списывать данный долг налоговыми органами. Поэтому налоговики проявляют интерес к кредиторской задолженности организации, чтобы определить, является ли она частью долгов, подлежащих списанию по налогу на доходы физических лиц (НДФЛ).

3. Анализ финансового состояния предприятия

Кредиторская задолженность может служить одним из показателей финансового состояния предприятия. Налоговые органы могут использовать информацию о должниках, сроках погашения долгов и общей сумме задолженности, чтобы оценить платежеспособность и кредитоспособность организации. Это важно для определения рисков и принятия соответствующих налоговых решений и мероприятий.

4. Борьба с налоговым обманом и уклонением от уплаты налогов

Кредиторская задолженность может быть использована для сокрытия доходов или уклонения от уплаты налогов. Поэтому налоговые органы стараются проверить, не используется ли задолженность для скрытия доходов или получения неправомерных налоговых выгод. Это позволяет более эффективно бороться с налоговым обманом и обеспечить справедливость в системе налогообложения.

5. Выявление хозрасчетных операций и подтверждение их легитимности

Налоговые органы проявляют интерес к кредиторской задолженности, чтобы выявить и проанализировать хозрасчетные операции предприятия. Они могут проверить выплаты по кредиторской задолженности, чтобы удостовериться в их законности и соответствии с учетными и налоговыми правилами. Это важно для предотвращения возможных нарушений законодательства и обеспечения юридической чистоты операций предприятия.

В целом, кредиторская задолженность представляет интерес для налоговых органов в связи с контролем за налогообязательствами, правильностью учета, списанием задолженности по НДФЛ, анализом финансового состояния, борьбой с налоговым обманом и проверкой хозрасчетных операций.

Когда возможно списать старый налоговый долг

1. Прошло пять лет с момента возникновения долга

Согласно законодательству, налоговый долг может быть списан, если с момента его возникновения прошло пять лет и налоговый орган не принимал мер по его взысканию. Однако данное условие может быть изменено законодательством или другим актом, регулирующим налоговые отношения.

2. Необоснованность или невозможность взыскания долга

Если налоговый орган не может обосновать или не может взыскать задолженность, например, в случае недостатка имущества у налогоплательщика, он может принять решение о списании налогового долга.

3. Нарушение правил по взысканию долга

Если налоговый орган нарушает установленные законом правила по взысканию долга, например, не уведомляет налогоплательщика о начале процесса взыскания или не предоставляет достаточно информации о налоговых обязательствах, тогда налоговый долг может быть списан.

4. Соглашение с налоговым органом

В некоторых случаях налоговый орган может согласиться на рассрочку или снижение суммы долга на основании договоренности между налогоплательщиком и налоговым органом. Это может происходить, например, при наличии финансовых трудностей у налогоплательщика.

5. Ликвидация организации

В случае ликвидации организации, налоговый орган может принять решение о списании налоговой задолженности, поскольку возможности привлечения организации к ответственности уже не существует.

При рассмотрении возможности списания налогового долга важно иметь в виду, что каждый случай рассматривается индивидуально, и требуется обращение к юристу или специалисту по налоговому праву, для получения консультации и подробной информации о регулирующих правилах и процедурах.

Как отразить списание налоговой задолженности в учете

1. Проверка законности и осуществление списания

Перед тем, как приступить к учету списания налоговой задолженности, необходимо убедиться в законности такого действия. В случае подтверждения необходимости списания, следует провести соответствующие процедуры в соответствии с законодательством и внутренними положениями компании.

2. Отражение списания в учетных регистрах

После проведения списания налоговой задолженности, необходимо отразить это событие в учетных регистрах компании. Для этого следует:

3. Составление отчетности и документации

После отражения списания налоговой задолженности в учете, необходимо составить соответствующую отчетность и документацию. Это включает в себя:

4. Анализ и контроль

После проведения списания налоговой задолженности и составления отчетности, необходимо провести анализ и контроль результатов. Это позволит выявить возможные ошибки или расхождения и исправить их вовремя.

Отражение списания налоговой задолженности в учете требует внимательности и точности. Соблюдение вышеуказанных шагов позволит правильно отразить данное событие и обеспечить достоверность финансовой отчетности компании.

Какой долг перед бюджетом можно списать

Содержание статьи посвящено рассмотрению того, какие виды долга перед бюджетом можно списать, и как это можно сделать в соответствии с законодательством.

1. Налоговый долг

Согласно налоговому законодательству, налоговый долг может быть списан в следующих случаях:

2. Административный и штрафной долги

Административные и штрафные долги перед бюджетом можно списать в случаях, предусмотренных административным и уголовным законодательством. Обычно это связано с примирением сторон, погашением долга досрочно или по истечении определенного срока.

3. Жилищный долг

Жилищный долг, который должен быть уплачен в бюджет, может быть списан в случаях, предусмотренных законодательством. Например, если жилой дом был признан аварийным или не подлежит восстановлению.

4. Социальный долг

Социальный долг перед бюджетом может быть списан в случаях, когда нуждающиеся в государственной поддержке лица не могут вернуть полученные от государства денежные средства или иное имущество.

Таким образом, существует несколько видов долга перед бюджетом, которые можно списать в соответствии с законодательством. Однако, для осуществления данной процедуры необходимо строго соблюдать требования закона и обращаться к компетентным специалистам.