Когда человек теряет работу, он может столкнуться с финансовыми трудностями. Однако существует возможность получить стандартный налоговый вычет после увольнения с работы, который поможет уменьшить налоговую нагрузку и вернуть некоторые средства.

Справка по форме банка: когда и где подавать

Когда нужно получать справку по форме банка?

Справка по форме банка может потребоваться в следующих случаях:

- при получении налогового вычета после увольнения с работы;

- при оформлении банковского кредита;

- при подаче документов на визу;

- при проведении крупных финансовых операций.

Как получить справку по форме банка?

Для получения справки по форме банка необходимо обратиться в отделение банка, где вы являетесь клиентом. Процедура получения справки может варьироваться в разных банках, поэтому важно уточнить требования и необходимые документы у сотрудников банка.

Обычно для получения справки по форме банка необходимо предоставить следующие документы:

- заявление на выдачу справки;

- паспорт или иной документ, удостоверяющий личность;

- данные о необходимости справки (например, цель получения).

После подачи заявления и предоставления всех необходимых документов, справка обычно готова в течение нескольких рабочих дней.

Куда подавать справку по форме банка?

Справку по форме банка нужно подавать в соответствующие органы или учреждения в зависимости от цели и запросов. В случае предоставления налогового вычета после увольнения с работы, справку необходимо предоставить в налоговую инспекцию по месту жительства.

Важно учитывать, что время подачи справки может быть ограничено законодательством. Поэтому рекомендуется своевременно ознакомиться с требованиями и сроками подачи, чтобы избежать задержек и проблем при получении налогового вычета.

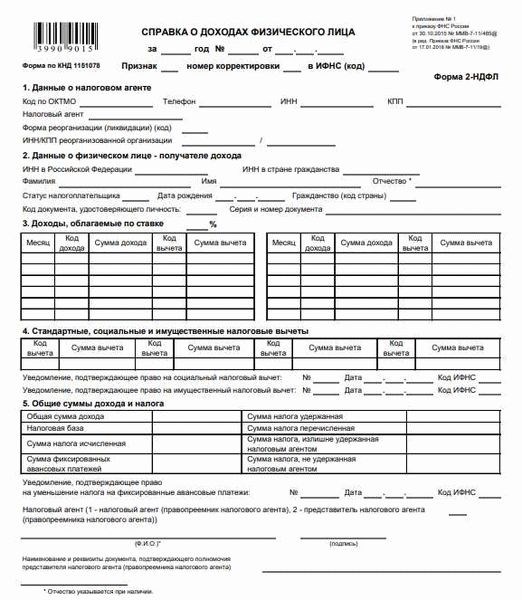

Доходы, облагаемые налогом по ставке ___%

В Российской Федерации существует градация ставок налога на доходы физических лиц, которая зависит от уровня заработка. В данной статье мы рассмотрим доходы, которые облагаются налогом по ставке ___%.

Ставка налога

Ставка налога на доходы физических лиц в России может колебаться в зависимости от уровня заработка и прогрессивна. Но для данного случая, ставка налога составляет ___%. Такая ставка взимается с доходов, полученных в виде заработной платы, авторских вознаграждений, а также других видов доходов, подлежащих обложению налогом.

Примеры доходов, облагаемых налогом по ставке ___%

Давайте рассмотрим некоторые типичные доходы, которые подпадают под ставку налога в размере ___%:

- Заработная плата: Все доходы, полученные от основного места работы, включая оклад, премии, надбавки и другие выплаты, облагаются налогом по ставке ___%. Это относится как к работникам организаций, так и к индивидуальным предпринимателям, осуществляющим свою деятельность через форму простого товарищества или общества с ограниченной ответственностью.

- Авторские вознаграждения: Доходы, полученные физическим лицом в качестве авторского вознаграждения за создание произведений литературы, искусства или научных работ, также облагаются налогом по ставке ___%. Это касается как отдельных авторов, так и участников коллективного творчества.

- Другие виды доходов: Кроме того, другие виды доходов, такие как проценты по депозитам, доходы от продажи недвижимого имущества, доходы от сдачи в аренду недвижимости и другие, подпадают под ставку налога в размере ___%.

Налоговые вычеты и льготы

Важно отметить, что у налогоплательщика предусмотрены некоторые налоговые вычеты и льготы, которые позволяют уменьшить сумму налога к уплате. Например, возможно предоставление стандартного налогового вычета после увольнения с работы, по которому уволенному работнику будет возвращена часть уплаченного налога. Также существуют другие виды налоговых вычетов, связанных с определенными жизненными ситуациями, такими как рождение или усыновление ребенка, образование, приобретение жилья и другие.

Таким образом, ставка налога на доходы в размере ___% применяется к различным видам доходов, включая заработную плату, авторские вознаграждения и другие. Налогоплательщики могут воспользоваться различными налоговыми вычетами и льготами, чтобы уменьшить сумму налога к уплате и оптимизировать свои налоговые обязательства.

Справка для банковских организаций

Получение стандартного налогового вычета после увольнения с работы может потребовать предоставления соответствующих документов банковским организациям. Для получения вычета необходимо предоставить специальную справку, которая подтверждает факт увольнения и дает информацию о заработных платах.

Что такое справка для банковских организаций?

Справка для банковских организаций — это официальный документ, который выдается работодателем после увольнения с работы. Она содержит информацию о заработных платах за определенный период и подтверждает факт увольнения.

Зачем нужна справка для банковских организаций?

Справка для банковских организаций необходима для подтверждения факта увольнения и доходов, полученных в течение определенного периода. Она используется банками для расчета стандартного налогового вычета, который может быть предоставлен клиенту после увольнения.

Что содержит справка для банковских организаций?

- Полное наименование работодателя;

- ФИО сотрудника;

- Дата увольнения;

- Информацию об заработных платах за определенный период;

- Подпись и печать работодателя.

Как получить справку для банковских организаций?

Для получения справки для банковских организаций необходимо обратиться в кадровый отдел своего бывшего работодателя. Также можно отправить запрос на получение справки по электронной почте. Обычно, справка выдается в течение нескольких рабочих дней.

Что делать при отсутствии справки для банковских организаций?

Если по каким-либо причинам справка для банковских организаций не может быть предоставлена, необходимо обратиться к своему бывшему работодателю и попросить выдать аналогичный документ. В случае отказа, можно обратиться в налоговую службу для уточнения дальнейших действий.

Общие суммы дохода и налога: ставка налогообложения

В каждой стране ставка налогообложения может быть различной и зависит от множества факторов, таких как социально-экономический климат, политическая ситуация и налоговые политики правительства. Обычно ставка налогообложения прогрессивна, что значит, что она возрастает в зависимости от уровня дохода налогоплательщика. Это означает, что люди с более высокими доходами будут платить больше налогов, чем те, у кого доходы ниже.

Ставка налогообложения также может различаться в зависимости от типа дохода. Например, доходы от недвижимости или инвестиций могут облагаться по другим ставкам налогообложения, чем доходы от работы.

Важно отметить, что ставка налогообложения не является единственным фактором, определяющим сумму налога, которую придется заплатить. В каждой стране существуют также различные налоговые вычеты и льготы, которые могут снизить общую сумму налога.