В 2026 году ситуация с штрафами по налогу на доходы физических лиц (НДФЛ) значительно изменится. Новые правила исключают возможность применения штрафов при просрочке платежа по данному налогу. Это дает налогоплательщикам больше гибкости и уменьшает риски нежелательных финансовых последствий. Теперь у нас есть возможность использовать эти деньги более эффективно и инвестировать их в другие области.

Бесплатная книга по зарплатному учету в 1С!

Знание и понимание зарплатного учета важны для каждой компании, чтобы эффективно управлять финансовыми ресурсами и выплачивать заработную плату своим работникам. В 1С существует множество инструментов и функций, которые помогают автоматизировать данный процесс и обеспечивают точность и надежность данных.

Мы предлагаем вам бесплатную книгу по зарплатному учету в 1С, которая поможет вам разобраться в основных аспектах и функциональности системы. Эта книга представляет собой подробное руководство, содержащее полезные советы и инструкции по настройке и использованию зарплатного учета в 1С.

Что вы узнаете из этой книги?

- Основные принципы зарплатного учета в 1С.

- Как настроить и использовать функции зарплатного учета в 1С.

- Методы расчета заработной платы и начисления налогов.

- Автоматизация учета и управление данными.

- Частые ошибки и их устранение.

Пример содержания книги

- Введение в зарплатный учет в 1С.

Этот раздел представляет общую суть зарплатного учета в системе 1С и рассказывает о его важности для компании. - Настройка зарплатного учета.

В этом разделе описывается процесс настройки системы 1С для работы с зарплатным учетом, включая создание списков сотрудников, настройку начислений и удержаний. - Расчет заработной платы и начисление налогов.

Этот раздел объясняет методы расчета заработной платы с учетом налогов и различных начислений. - Автоматизация учета и управление данными.

В данном разделе рассматриваются возможности автоматизации зарплатного учета в системе 1С и управления данными для повышения эффективности работы. - Частые ошибки и их устранение.

Завершающий раздел книги содержит список часто встречающихся ошибок и методы их устранения.

Бесплатная книга по зарплатному учету в 1С — отличный источник информации для бухгалтеров, специалистов по кадровому делопроизводству и всех, кто работает с зарплатным учетом в системе 1С. Эта книга поможет вам максимально эффективно использовать систему и повысить качество управления зарплатой.

Ведение учета доходов и расходов: как правильно работать с финансами

В нашей современной жизни важно правильно вести учет доходов и расходов. Это поможет нам быть финансово обоснованными и сберегать деньги. Следующие советы помогут вам грамотно организовать учет своих финансов.

Создайте бюджет

Первый шаг к правильному учету доходов и расходов — создание бюджета. Оцените свои ежемесячные доходы и расходы, учитывая все необходимые затраты, такие как аренда жилья, питание, коммунальные услуги и так далее. Разделите свои расходы на обязательные и дополнительные, чтобы лучше контролировать деньги.

Ведите записи о доходах и расходах

Чтобы иметь полный контроль над своими финансами, ведите записи о своих доходах и расходах. Используйте электронные таблицы или специальные приложения, которые помогут вам удобно организовать эту информацию. Записывайте каждую транзакцию, будь то зарплата, покупка продуктов или оплата счетов.

Анализируйте свои расходы

Регулярно анализируйте свои расходы. Определите, на что вы тратите больше всего денег, и постарайтесь найти способы сократить эти затраты. Например, может быть разумно отказаться от лишних трат на рестораны или развлечения и вместо этого инвестировать деньги или откладывать их на большую покупку.

Создайте автоматические платежи

Для облегчения учета доходов и расходов создайте автоматические платежи для своих счетов и кредитных карт. Это поможет вам избежать просрочек и штрафов за неоплату. Но не забывайте периодически проверять эти платежи, чтобы убедиться, что все совершено правильно.

Обратитесь к профессионалам

Если вам сложно самостоятельно вести учет доходов и расходов, обратитесь к финансовому консультанту или бухгалтеру. Они могут помочь вам разобраться со сложными финансовыми вопросами и научить вас правильно вести учет.

Как и куда перечислять

В случае просрочки платежа по налогу на доходы физических лиц (НДФЛ) в 2026 году, вам не придется платить штрафы за эту задолженность. Однако, вы все равно должны перечислить сумму налога в установленные сроки.

Куда перечислять:

- Первоначально, вам следует обратиться в налоговый орган, в котором вы зарегистрированы как налогоплательщик, чтобы уточнить информацию о перечислении налога.

- Наиболее распространенным способом перечисления налога является использование системы электронного банковского перевода. Для этого вам потребуется знать реквизиты налогового органа.

- Также возможно использование платежных терминалов или онлайн-платежных сервисов для перечисления налога.

Как перечислять:

- Подготовьте необходимые документы, включая расчет суммы налога и заполненные налоговые декларации.

- Свяжитесь с налоговым органом для уточнения реквизитов и способов перечисления налога.

- Выберите удобный для вас способ перевода средств – через систему электронных платежей, банковский терминал или онлайн-сервис.

- Осуществите перечисление налога в установленные сроки и сохрани транзакционные данные в качестве подтверждения платежа.

Перечисление налогов – обязательное действие для всех налогоплательщиков. Даже без применения штрафов за просрочку, необходимо выполнять свои обязанности по уплате налогов вовремя и правильно.

Новые сроки уплаты НДФЛ с авансов

В 2026 году вступают в силу новые сроки уплаты НДФЛ с авансов, которые регулируются действующим законодательством Российской Федерации. Эти сроки играют важную роль для работодателей и физических лиц, которые должны уплачивать налоги в соответствии с требованиями налогового законодательства.

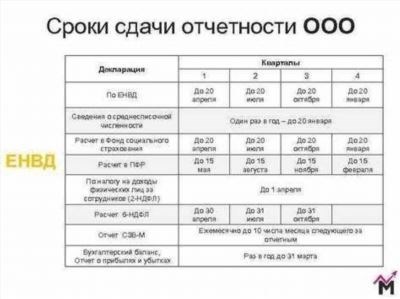

В соответствии с действующим законодательством, уплата НДФЛ с авансов производится в следующие сроки:

- До 15 января — уплата сумм налога, начисленных за декабрь предыдущего года.

- До 15 апреля — уплата сумм налога, начисленных за январь-март текущего года.

- До 15 июля — уплата сумм налога, начисленных за апрель-июнь текущего года.

- До 15 октября — уплата сумм налога, начисленных за июль-сентябрь текущего года.

- До 31 декабря — уплата сумм налога, начисленных за октябрь-декабрь текущего года.

Эти сроки уплаты НДФЛ с авансов позволяют работодателям организовать своевременную уплату налогов и соблюдать требования законодательства. Также они дают возможность физическим лицам планировать свои финансы и выполнять обязательства перед государством вовремя.

Данные для расчета

Расчет штрафов по НДФЛ за просрочку платежа в 2026 году может быть основан на следующих данных:

1. Количество дней просрочки

Длительность просрочки платежа является важным фактором при расчете штрафов по НДФЛ. Количество дней просрочки поможет определить размер возможного штрафа.

2. Сумма просроченного платежа

Сумма просроченного платежа также влияет на расчет штрафов по НДФЛ. Чем больше сумма задолженности, тем выше может быть размер штрафа.

3. Ставка процентов

Величина процентной ставки, применяемой для расчета штрафов по НДФЛ, определяется законодательством. В 2026 году ставка процентов может быть известна и использована для расчета штрафов.

4. Основание для начисления штрафов

Основание для начисления штрафов по НДФЛ может быть связано с просрочкой платежа, несоблюдением сроков уплаты налога или иными нарушениями требований законодательства.

5. Решение налогового органа

Решение налогового органа по начислению штрафов является также важным фактором при расчете штрафов. Оно может содержать информацию о правомочности начисления, сроках оплаты и других условиях.

Учет всех указанных данных позволит осуществить точный и корректный расчет штрафов по НДФЛ за просрочку платежа в 2026 году. Редко кто из нас разбирается в налогах и умеет самостоятельно делать расчеты. Обычно это забота налоговых консультаций и юристов, которые разбираются в тонкостях налогового законодательства и ведут отношения с налоговыми органами. Всегда обращайтесь за помощью к профессионалам, чтобы избежать проблем с налоговыми властями и снизить шанс наложения штрафов. В долгосрочной перспективе это может оказаться выгоднее для вашего бизнеса или личных финансов.

Пример расчета пени

Приведем пример расчета пени на основе следующих данных:

Данные для расчета пени:

- Сумма неуплаченного НДФЛ: 100 000 рублей;

- Длительность просрочки: 15 дней;

- Ставка рефинансирования ЦБ РФ: 7% годовых.

Расчет пени:

Для начала необходимо определить ставку пени в соответствии с указанными данными:

| Данные для расчета | Результат |

|---|---|

| Сумма неуплаченного НДФЛ | 100 000 рублей |

| Длительность просрочки | 15 дней |

| Ставка рефинансирования ЦБ РФ | 7% годовых |

| Ставка пени | 1/300 ставки рефинансирования в день |

Далее, производится расчет пени:

| Дни просрочки | Сумма пени |

|---|---|

| 1-5 дни | 115 рублей (100 000 рублей * 1/300 * 5) |

| 6-10 дней | 230 рублей (100 000 рублей * 1/300 * 10) |

| 11-15 дней | 345 рублей (100 000 рублей * 1/300 * 15) |

| Итого | 690 рублей |

Таким образом, в данном примере пени составят 690 рублей за 15 дней просрочки платежа по НДФЛ.

Пени при подаче уточненной декларации

Как рассчитываются пени?

В соответствии с законодательством, по истечении срока уплаты налогового платежа налогоплательщик обязан уплатить пени в размере 1% от недоплаченной суммы за каждый день просрочки. При этом, общая сумма пени не может превышать 30% от недоплаченной суммы.

Как избежать выплаты пени?

Чтобы избежать выплаты пени по уточненной декларации, необходимо своевременно и правильно оформить и отправить документы. Важно учитывать все изменения и правила, которые касаются налогообложения и декларирования доходов.

Также следует обратить внимание на точность указания суммы доходов и уплаты налогов в первоначальной декларации. Если после подачи декларации вы заметили ошибку или уточнили данные, рекомендуется подать уточненную декларацию как можно скорее.

Как определить сумму пени?

Для определения суммы пени следует учитывать недоплаченную сумму налога по уточненной декларации и количество дней просрочки. Можно воспользоваться следующей формулой: пени = недоплаченная сумма * 0,01 * количество дней просрочки.

Пример:

| Недоплаченная сумма | Количество дней просрочки | Сумма пени |

|---|---|---|

| 100 000 рублей | 10 дней | 10 000 рублей |

| 200 000 рублей | 20 дней | 40 000 рублей |

Как уплачивать пени?

Пени по уточненной декларации необходимо уплатить в течение 30 дней с момента получения соответствующего уведомления от налоговой службы. Для этого можно воспользоваться банковским переводом, электронными платежными системами или обратиться в налоговую инспекцию для оплаты наличными.

Правильная организация процесса подачи уточненной декларации и своевременная уплата налогов поможет избежать выплаты пени. Основная рекомендация – следить за сроками, быть внимательным при заполнении документов и оперативно реагировать на любые возможные изменения.

Как будет с 2026 года

С 1 января 2026 года в России вступают в силу новые правила по налогообложению, касающиеся штрафов по НДФЛ за просрочку платежа. В соответствии с новыми нормами, штрафы за просрочку платежей по налогу на доходы физических лиц в 2026 году не будут применяться.

Изменения в правилах

- Согласно новому законодательству, физические лица, не оплатившие налог в срок, не будут подвергаться штрафным санкциям в виде дополнительных платежей или процентов за каждый день просрочки.

- Отмена штрафов за просрочку платежа по НДФЛ связана с желанием правительства упростить налоговую систему и снизить бремя налоговых обязательств для граждан.

- Налогоплательщики все равно обязаны будут своевременно платить НДФЛ в установленные сроки.

Положительные аспекты для налогоплательщиков

Отмена штрафов за просрочку платежа по НДФЛ в 2026 году принесет ряд положительных изменений для граждан:

- Упрощение процесса уплаты налога. Без штрафов за просрочку платежа, налогоплательщики смогут сосредоточиться на своевременном и правильном исполнении налоговых обязательств.

- Уменьшение финансовой нагрузки. Отсутствие штрафов и пеней за просрочку платежа поможет снизить финансовое давление на налогоплательщиков, особенно в условиях экономической нестабильности.

- Стимулирование соблюдения налоговых обязательств. Отмена штрафов за просрочку может стимулировать налогоплательщиков соблюдать налоговые обязательства вовремя и без задержек, так как отсутствие штрафов позволяет избежать дополнительных затрат.

| Год | Просроченный платеж | Налоговый штраф |

|---|---|---|

| 2022 | 100 000 рублей | 10 000 рублей |

| 2026 | 100 000 рублей | 0 рублей |

С 2026 года налогоплательщики по НДФЛ больше не будут подвергаться штрафам и пеням за просрочку платежа. Изменения в законодательстве позволят упростить налоговый процесс и снизить финансовую нагрузку на налогоплательщиков.

Штрафы за нарушение сроков уплаты налога на доходы физических лиц

Штрафные санкции за нарушение сроков уплаты налога на доходы физических лиц

Согласно законодательству, штрафы за нарушение сроков уплаты налога на доходы физических лиц регулируются статьей 123.3 Налогового кодекса Российской Федерации. В случае неуплаты или неполной уплаты налога в установленные сроки налогоплательщику может быть начислен штраф в размере 0,1% суммы недоплаты за каждый день просрочки.

| Сроки уплаты налога | Размер штрафа в случае просрочки |

|---|---|

| До 10 дней | 0,1% суммы недоплаты за каждый день просрочки |

| Более 10 дней | 0,15% суммы недоплаты за каждый день просрочки |

Исполнительный орган, который отвечает за начисление штрафов, в случае нарушения сроков уплаты налога на доходы физических лиц, является налоговая инспекция. Сумму штрафа налогоплательщик должен будет уплатить в течение 30 дней с момента получения соответствующего уведомления от налоговой инспекции.

Как избежать штрафов за нарушение сроков уплаты налога на доходы физических лиц

Для того чтобы избежать штрафных санкций за нарушение сроков уплаты налога на доходы физических лиц, рекомендуется следовать нескольким важным правилам:

- Вести своевременный учет и расчет налоговых обязательств;

- Планировать свои финансы таким образом, чтобы иметь возможность своевременно заплатить налог;

- В случае возникновения финансовых трудностей, обратиться в налоговую инспекцию для оформления отсрочки платежа или рассрочки погашения задолженности;

- Использовать электронные способы оплаты налога для удобства и быстроты выполнения платежа.

Своевременное исполнение своих налоговых обязательств помогает избежать штрафных санкций и устанавливает доверие со стороны налоговых органов. Правильное планирование и учет финансов также способствуют поддержанию финансовой устойчивости и избеганию проблем с уплатой налогов.

Как заполнять платежное поручение на единый налоговый платеж?

1. Указать плательщика и получателя

В первую очередь на платежном поручении необходимо указать плательщика и получателя средств. Плательщиком является физическое или юридическое лицо, которое осуществляет уплату ЕНП. Получателем обычно является налоговая инспекция или другая налоговая организация.

2. Указать вид платежа

Налоговый платеж может иметь различные виды, в зависимости от основания уплаты. Обычно это налог на прибыль, налог на доходы физических лиц или другой вид единого налога. Важно указать правильный вид платежа, чтобы средства поступили в правильный бюджет.

3. Указать период, за который платится налог

Если ЕНП уплачивается за конкретный период, например, за месяц или за квартал, необходимо указать соответствующий период в платежном поручении. Это позволяет налоговой организации корректно отражать поступления и контролировать исполнение плательщиками своих обязательств.

4. Указать сумму платежа

Размер платежа должен быть указан ясно и точно. Прописью следует указать сумму, чтобы избежать ошибок в определении суммы платежа. Обратите внимание, что в некоторых случаях может быть установлено минимальное или максимальное значение платежа.

5. Указать коды бюджетной классификации

Для правильной идентификации платежа необходимо указать коды бюджетной классификации. Это важный шаг, который позволяет налоговым организациям правильно учеть платежи и направить их в соответствующие цели.

6. Проверить правильность заполнения и подписать

Перед отправкой платежного поручения рекомендуется дважды проверить правильность заполнения всех полей. Особое внимание следует обратить на правильность указания суммы, периода и кодов бюджетной классификации. После проверки и убедившись в правильности заполнения, необходимо поставить подпись.

Заполнение платежного поручения на единый налоговый платеж является ответственной и важной задачей. Соблюдение всех требований и правил позволяет избежать проблем и несоответствий при уплате налогов. При возникновении неясностей или вопросов, рекомендуется консультироваться с профессиональным юристом или бухгалтером.

Как было раньше

Раньше, до 2026 года, штрафы за просрочку платежа по налогу на доходы физических лиц (НДФЛ) применялись. Это означало, что налогоплательщикам, не внесшим своевременный платеж, грозили дополнительные санкции.

Правила налогообложения до 2026 года были таковы:

- Налогоплательщик должен был уплатить НДФЛ в установленные сроки, указанные в налоговом кодексе.

- При просрочке платежа, налогоплательщику начислялись штрафы, размер которых зависел от длительности задолженности.

- Штрафы начислялись ежедневно и составляли определенный процент от суммы просроченного платежа.

- При невнесении налога в течение длительного времени, налоговые органы имели право применить более жесткие меры: обращение в суд, взыскание задолженности через судебные приставы.

Таким образом, раньше налогоплательщики сталкивались с реальными последствиями за неуплату НДФЛ вовремя, включая штрафы и привлечение к ответственности перед законом.

Теперь, в 2026 году, ситуация изменилась, и штрафы по НДФЛ за просрочку платежа не применяются. С этого года, налогоплательщики получили возможность внести налог без штрафов при определенных условиях.

Когда не начисляют пени по задолженности

1. Оплата произведена до начала просрочки

Если плательщик вносит плату до истечения установленного срока, пени не начисляются. Это касается как случаев, когда платеж произведен заранее, так и ситуаций, когда плательщик своевременно оплатил задолженность после получения уведомления о начислении пени.

2. Неспособность плательщика уплатить задолженность

В случае, если плательщик стал неплатежеспособным из-за непредвиденных обстоятельств (болезни, потери работы и т.д.) и не в состоянии внести плату, суд может освободить его от уплаты пени. Для этого необходимо подтвердить факты, оправдывающие неплатежеспособность.

3. Отсутствие уведомления о начислении пени

Пеня не может быть начислена, если плательщику не было направлено уведомление о ее начислении. Если плательщик не получил уведомление, то он не может быть привлечен к ответственности за просроченный платеж.

4. Акт внеплановой проверки

В случае проведения акта проверки, в результате которой выявлено наличие просроченных платежей, пени могут не начисляться, если плательщик согласен исправить нарушение и произвести оплату в установленный срок. Однако, в этом случае, плательщик обязан исправить ситуацию и оплатить задолженность в установленные сроки, чтобы избежать начисления дополнительных штрафов.

Важно помнить, что отсутствие начисления пени не освобождает плательщика от обязанности уплатить задолженность. Пени могут быть отменены только в указанных выше ситуациях, однако задолженность сама по себе остается и должна быть оплачена.

Уведомления для ФНС

1. Уведомление о признании налогового периода

Уведомление о признании налогового периода информирует налоговую службу о том, что предприятие признает налоговый период и готово предоставить отчетность по данному периоду. В уведомлении указываются основные данные о предприятии, такие как наименование, ИНН, адрес, а также информация о самом налоговом периоде — его длительность, начало и конец.

2. Уведомление о приостановлении деятельности

Уведомление о приостановлении деятельности отправляется в случае временного прекращения предприятием своей деятельности. В нем указываются причины временного прекращения, сроки приостановления, а также информация о дальнейших действиях предприятия по возобновлению деятельности.

3. Уведомление об изменении реквизитов

Уведомление об изменении реквизитов отправляется в случае изменения какой-либо информации о предприятии, которая является важной для налоговой службы. В таком уведомлении указываются старые и новые реквизиты предприятия, а также причины и дата изменения.

4. Уведомление о прекращении деятельности

Уведомление о прекращении деятельности отправляется при полном прекращении деятельности предприятия. В нем указывается дата прекращения, причины прекращения, а также информация о дальнейших действиях предприятия по закрытию своих дел.

5. Уведомление о смене налогового режима

Уведомление о смене налогового режима отправляется в случае, когда предприятие решает изменить свой налоговый режим. В уведомлении указывается новый налоговый режим, дата его вступления в силу, а также необходимые документы, которые должны быть предоставлены вместе с уведомлением.

За что самозанятых будут штрафовать?

В случае нарушения правил самозанятых, будут применяться штрафные санкции соответствующими налоговыми органами. Нарушения могут связываться с несоблюдением налоговых обязательств и правил, установленных для самозанятых.

1. Неуплата налогов

Самозанятые официально должны уплачивать налоги, основным налогом для них является НДФЛ (налог на доходы физических лиц). Неуплата НДФЛ может привести к наложению штрафных санкций. Например, если самозанятый не платит налоги своевременно или уклоняется от уплаты.

2. Предоставление недостоверной информации

Самозанятые обязаны предоставлять достоверную информацию о доходах и расходах. Если будет выяснено, что информация неправдива или не полна, это может привести к налагаемым штрафам. Важно заполнять налоговые декларации и отчетность в соответствии с требованиями и не скрывать доходы.

3. Нарушение порядка уведомлений

Самозанятые обязаны проинформировать налоговые органы о своем статусе самозанятого и о других изменениях в своей деятельности. Несоблюдение порядка уведомлений или несвоевременное предоставление информации может стать основанием для применения штрафных санкций.

4. Нарушение правил самозанятых

Существуют определенные правила и ограничения, которые должны соблюдать самозанятые. К примеру, нельзя осуществлять деятельность, которая запрещена законодательством, или нарушать ограничения, установленные в отношении самозанятых. Нарушение данных правил также может привести к наказанию в виде штрафных санкций.

Соблюдайте сроки уплаты налогов

1. Снижение риска штрафов и пеней

Соблюдение сроков уплаты налогов позволяет избежать штрафов и пеней за несвоевременное уплаты. За просрочку уплаты налогов может быть наложен штраф в размере определенного процента от суммы неуплаченного налога, что может серьезно увеличить вашу финансовую нагрузку.

2. Поддержание платежеспособности

Своевременная уплата налогов позволит поддерживать платежеспособность вашего бизнеса. Налоги взимаются с доходов и в случае неуплаты или задержки уплаты налогов, у вас может возникнуть проблема с обеспечением текущих финансовых обязательств перед поставщиками или сотрудниками.

3. Поддержка доверия государства

Соблюдение сроков уплаты налогов помогает поддерживать доверие государства к вашей компании или вам как физическому лицу. Постоянная уплата налогов свидетельствует о вашей финансовой надежности и солидности как бизнеса, что может положительно сказаться на взаимоотношениях с государственными органами и партнерами.

4. Избежание правовых последствий

Несвоевременная уплата налогов может привести к правовым последствиям, вплоть до судебных процессов и конфискации имущества. Соблюдение сроков уплаты налогов поможет избежать подобных правовых проблем и сохранить ваше имущество и финансовую независимость.

5. Возможность получения льгот и преимуществ

Своевременная уплата налогов может дать вам право на получение различных льгот и преимуществ со стороны государства или налоговых органов. Например, в некоторых случаях возможно получение налоговых вычетов или участие в государственных программах поддержки предпринимателей.

Соблюдение сроков уплаты налогов является важным аспектом финансовой и юридической ответственности. Не откладывайте уплату налогов на последний момент и обратитесь за консультацией к квалифицированным специалистам, чтобы быть уверенными в правильности уплаты и соблюдении всех требований налогового законодательства.

Направим книгу Вам на почту!

Мы рады предложить Вам уникальную возможность получить книгу прямо на Вашу почту! Не упустите этот шанс получить полезную информацию и практические советы.

- Бесплатно: Мы предоставляем книгу совершенно бесплатно, для нас важно, чтобы люди получили доступ к полезной информации без препятствий.

- Широкий выбор: У нас есть широкий ассортимент книг по различным темам: юридические, экономические, психологические и многое другое. Вы сможете выбрать именно то, что будет вам интересно.

- Надежность: Все наши книги написаны опытными авторами, которые являются экспертами в своей области. Вы можете быть уверены в качестве информации, которую вы получите.

Чтобы получить книгу на свою почту, просто оставьте свой e-mail в форме ниже. Мы вышлем вам ссылку для скачивания книги.

Снова вопрос по работе в программе 1С?

1. Как создать новую базу данных в программе 1С?

Для создания новой базы данных в программе 1С нужно выполнить следующие действия:

- Открыть программу 1С и выбрать пункт «Файл» в верхнем меню.

- В выпадающем меню выбрать пункт «Создать» и далее «Базу данных».

- В открывшемся окне указать нужные параметры для новой базы данных, такие как название, расположение и тип файла.

- Нажать кнопку «Создать», после чего новая база данных будет создана.

2. Как добавить нового сотрудника в программе 1С?

Для добавления нового сотрудника в программе 1С нужно выполнить следующие действия:

- Открыть нужную базу данных в программе 1С и выбрать соответствующий раздел.

- В верхнем меню выбрать пункт «Справочники» и далее «Сотрудники».

- В открывшемся окне нажать кнопку «Добавить» и заполнить необходимые поля, такие как ФИО, должность и контактная информация нового сотрудника.

- После заполнения всех полей нажать кнопку «Сохранить», чтобы добавить нового сотрудника в базу данных.

3. Как удалить запись из базы данных в программе 1С?

Для удаления записи из базы данных в программе 1С нужно выполнить следующие действия:

- Открыть нужную базу данных в программе 1С и выбрать соответствующий раздел.

- Выделить запись, которую необходимо удалить, с помощью мыши или клавиатуры.

- В верхнем меню выбрать пункт «Редактирование» и далее «Удалить запись».

- Подтвердить удаление записи в появившемся диалоговом окне.

4. Как изменить пароль пользователя в программе 1С?

Для изменения пароля пользователя в программе 1С нужно выполнить следующие действия:

- Открыть нужную базу данных в программе 1С и выбрать пункт «Сервис» в верхнем меню.

- В выпадающем меню выбрать пункт «Пользователи и права доступа» и далее «Список пользователей».

- В открывшемся окне выбрать нужного пользователя и нажать кнопку «Правка» или дважды щелкнуть по нему.

- В появившемся окне изменить пароль пользователя и нажать кнопку «Сохранить».

Вопросы и ответы, приведенные выше, помогут вам разобраться с некоторыми базовыми функциями программы 1С. Однако, если у вас возникли более сложные вопросы или проблемы, рекомендуется обратиться за помощью к специалистам или проконсультироваться с документацией программы.

Правила изменения суммы пеней

1. Отсутствие штрафа за просрочку платежа в 2026 году

Важным изменением является отмена штрафов за просрочку платежа по НДФЛ в 2026 году. Таким образом, при нарушении срока уплаты налога в этом году налогоплательщики не будут подвергаться финансовым санкциям в виде штрафных санкций. Однако, это не означает, что пени не будут начисляться.

2. Начисление пеней за просрочку платежей

Помимо штрафов, за просрочку платежей по НДФЛ могут быть начислены пени. Пени — это дополнительные выплаты, сделанные налогоплательщиком в качестве компенсации за нарушение сроков уплаты налога. Размер пеней может быть установлен в процентном соотношении к сумме неуплаченного налога и зависит от времени просрочки.

3. Изменение размера пеней в зависимости от времени просрочки

Сумма пеней может меняться в зависимости от времени просрочки платежа. Чем дольше просрочка, тем выше процент пеней. За первые дни задержки пеня может быть установлена в более низком размере, а с каждым последующим днем просрочки процент пеней будет увеличиваться. Точные размеры пеней устанавливаются законодательством.

4. Как избежать начисления пеней

Для избежания начисления пеней по НДФЛ необходимо уплачивать налог вовремя, соблюдая установленные сроки платежей. Также, следует быть внимательным и в случае возникновения задолженности необходимо незамедлительно уплатить налог и пени, если они уже начислены. Это поможет избежать дополнительных финансовых затрат и проблем с налоговыми органами.

Сдавайте отчётность вовремя

В 2026 году были введены изменения в законодательство, согласно которым не применяются штрафы по НДФЛ за просрочку платежа. Несмотря на это, важно понимать, что правительство все равно следит за соблюдением сроков и качеством отчётности. Поэтому даже без штрафов, незачет в налоговых платежах может привести к проблемам с контролирующими органами и привлечению к ответственности.

Чтобы избежать таких неприятностей, следует внимательно относиться к сдаче отчётности и выполнять её вовремя. Не оставляйте это дело на последний момент и учтите, что на выполнение некоторых процедур может потребоваться больше времени, чем вы ожидали.

В целом, сдача отчётности вовремя — это проявление ответственности перед своими деловыми партнёрами, сотрудниками и государством. Такой подход поможет сэкономить свои ресурсы и избежать потенциальных проблем в будущем.