Заполнять декларацию 3-НДФЛ для получения налогового вычета за обучение может быть сложно, особенно если вы впервые сталкиваетесь с этой процедурой. В данной статье мы расскажем, как правильно заполнить этот документ, чтобы получить возмещение затрат на образование.

Кто может получить налоговый вычет за обучение?

В России существует налоговый вычет за обучение, который позволяет уменьшить сумму налогового платежа при условии оплаты образовательных услуг. Однако не все граждане имеют право на получение данного вычета. Вот, кто может воспользоваться преимуществами налогового вычета за обучение:

- Работники: В первую очередь, вычет за обучение доступен трудоспособным гражданам, которые являются наемными работниками. Если вы занимаетесь официальной деятельностью и у вас есть доходы от трудовой деятельности, то вы можете воспользоваться этим налоговым льготным предложением.

- Самозанятые предприниматели: Если вы являетесь самозанятым предпринимателем, вы также можете воспользоваться налоговым вычетом за обучение. Вам нужно учесть, что необходимо предоставить документы, подтверждающие оплату образовательных услуг. Также вам нужно будет предоставить документы, подтверждающие ваше фактическое участие в образовательных программах.

- Студенты и их родители: Вычет за обучение может быть предоставлен не только тем, кто уже работает, но и студентам, а также их родителям, оплачивающим образовательные услуги своих детей. Родители могут воспользоваться данной льготой, если имеют доходы, облагаемые налогом на доходы физических лиц.

Важно отметить, что некоторые условия и ограничения могут применяться к получению налогового вычета за обучение. Например, чтобы получить вычет, необходимо предоставить документы, подтверждающие оплату образовательных услуг, а также фактическое участие в образовательных программах. Кроме того, существуют ограничения по сумме вычета, которая может быть учтена при расчете налогового платежа.

Когда вернуть налог не получится

Хотя процедура возврата налогов может показаться привлекательной, есть несколько ситуаций, когда вернуть налог не получится:

1. Отсутствие документов

Для возврата налогов необходимо предоставить определенные документы, такие как квитанции об оплате обучения, договор с образовательным учреждением и прочие подтверждающие документы. Если у вас нет необходимых документов, например, потерялись или были уничтожены, то вернуть налог не получится.

2. Неправильное оформление документов

Возврат налогов возможен только при соблюдении требований и правил, установленных налоговыми органами. Если ваши документы оформлены неправильно или содержат ошибки, налоговый возврат может быть отклонен. Важно тщательно ознакомиться с требованиями возврата налогов и следовать им.

3. Превышение установленных сроков

Возврат налогов возможен только при условии, что вы подали заявление в установленные сроки. Если вы пропустили сроки подачи заявления на возврат налогов, то вернуть налог не получится.

4. Незаконные действия

Если ваши действия при заполнении декларации или оформлении документов были незаконными, налоговый возврат может быть отклонен. Налоговые органы проводят проверку документов и могут отказать в возврате налогов при обнаружении нарушений.

5. Недостаточный размер налоговой базы

Для получения возврата налогов необходимо, чтобы размер налоговой базы был достаточно большим. Если ваши доходы за год ниже минимального порога, установленного налоговыми органами, возврат налогов не предусмотрен.

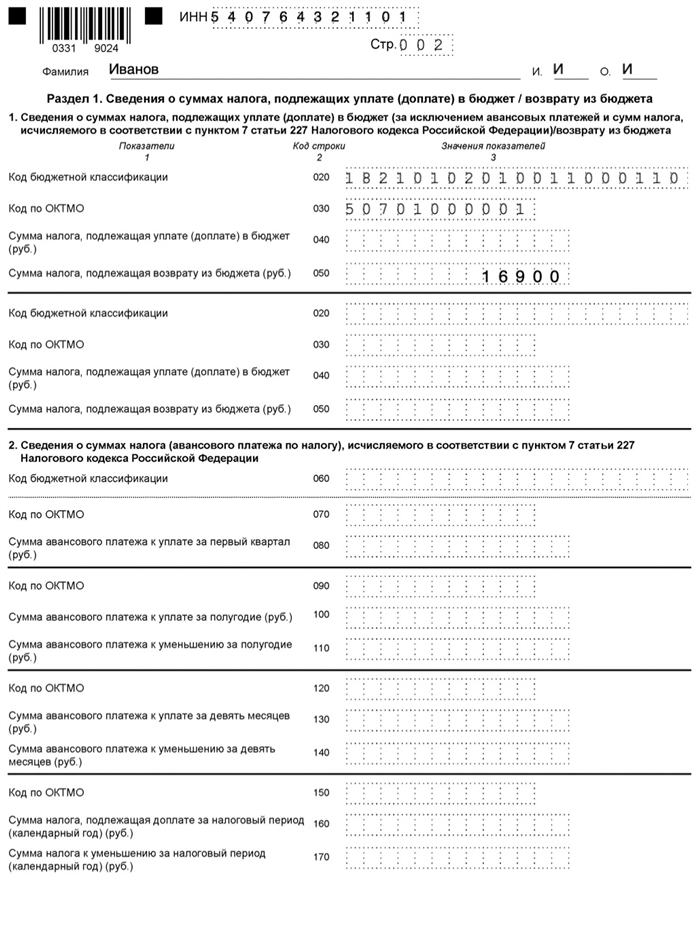

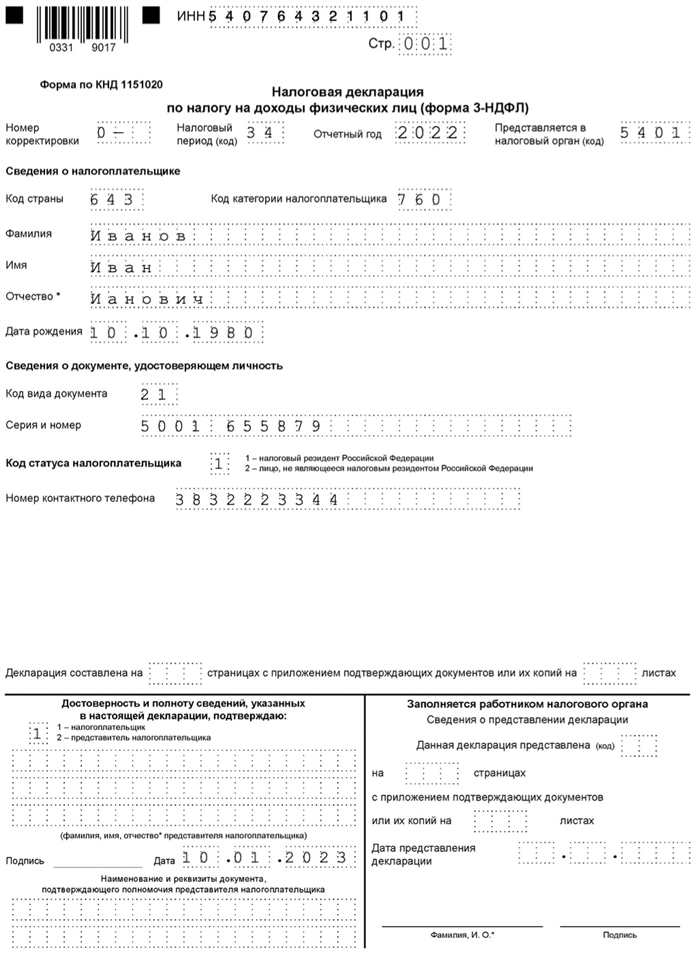

Новая форма 3-НДФЛ в 2026 году

Основные изменения в новой форме 3-НДФЛ

- Введены новые поля для указания информации о получателе налогового вычета: ФИО, серия и номер паспорта.

- Отменены некоторые ранее существовавшие поля, не относящиеся к процедуре получения налогового вычета.

- Добавлены поля для указания информации о месте работы получателя налогового вычета.

- Улучшена структура и четкость формы, что упростит ее заполнение и снизит количество возможных ошибок.

Преимущества новой формы 3-НДФЛ

Введение новой формы 3-НДФЛ принесет ряд преимуществ для налогоплательщиков:

- Упрощение процедуры заполнения и подачи заявления на налоговый вычет.

- Улучшение понимания требований и правил заполнения формы.

- Стандартизация информации, что способствует ее более точному и надежному представлению.

- Уменьшение количества возможных ошибок и возможность оперативной их коррекции.

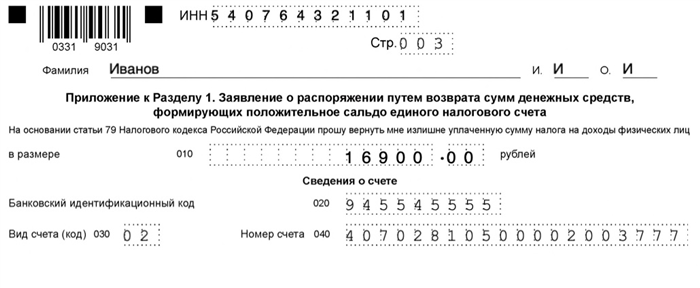

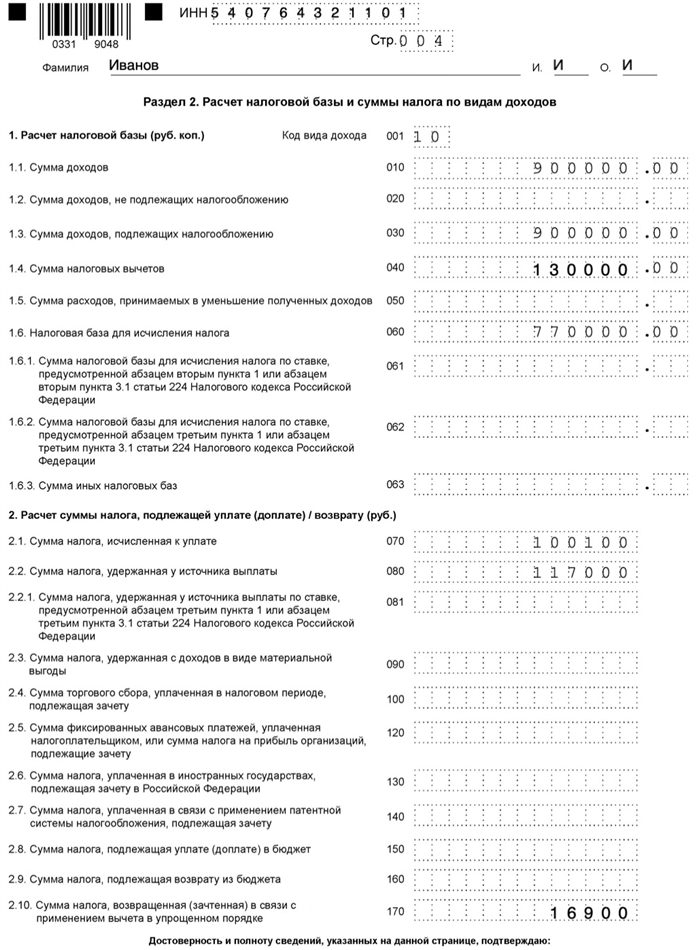

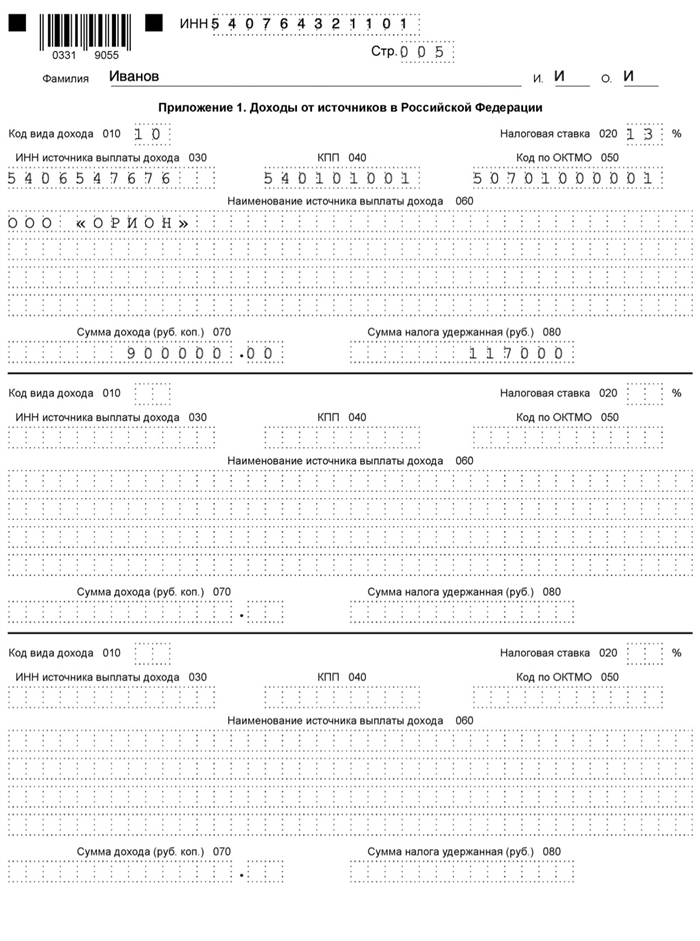

Как правильно заполнить новую форму 3-НДФЛ?

Для правильного заполнения новой формы 3-НДФЛ необходимо:

- Внимательно прочитать инструкцию по заполнению формы.

- Тщательно проверить все указанные данные перед подписанием заявления.

- Убедиться в правильности указания всех необходимых сведений о получателе налогового вычета.

- Соблюдать формат и последовательность заполнения полей.

- Подписать и отправить заявление в соответствующий налоговый орган.

В случае возникновения вопросов или затруднений в процессе заполнения формы 3-НДФЛ рекомендуется обратиться за консультацией в налоговый орган или к квалифицированному налоговому консультанту.

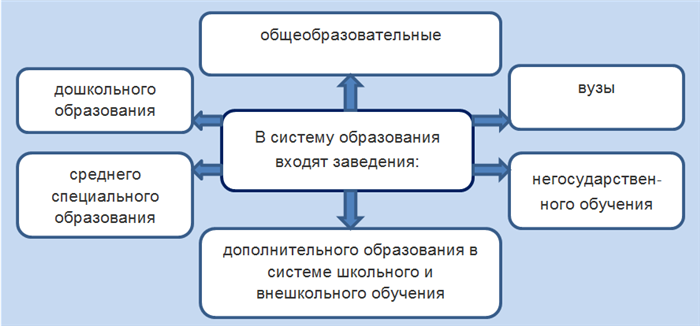

За какой вид обучения можно вернуть НДФЛ

В Российской Федерации граждане имеют возможность воспользоваться налоговым вычетом на обучение и получить возврат части уплаченного НДФЛ. Однако не все виды обучения позволяют получить такой вычет. Рассмотрим, за какие виды обучения можно вернуть НДФЛ.

Официальная система образования

1. Общеобразовательные учреждения.

Первым видом образования, за который можно получить налоговый вычет, являются общеобразовательные учреждения. Это могут быть школы, лицеи, гимназии, колледжи и т.д. В случае если вы оплачиваете обучение для себя или своих детей в таких учреждениях, вы можете рассчитывать на возврат части уплаченного НДФЛ.

2. Высшее профессиональное образование.

Также вычетом на обучение пользуются многие студенты, учащиеся в высших учебных заведениях. Если вы являетесь студентом и учитесть на дневном или заочном отделении вуза, вы имеете право на получение налогового вычета на обучение.

Дополнительное образование

1. Профессиональная подготовка и повышение квалификации.

Граждане, желающие повысить свою профессиональную квалификацию или пройти специализированное обучение, также имеют возможность получить налоговый вычет. Например, если вы решили пройти курсы по программированию или улучшить свои навыки в области маркетинга, вы можете воспользоваться этим правом.

2. Иностранный язык.

Если вы обучаетесь иностранному языку в специализированных языковых центрах или с репетитором, вы имеете право на получение налогового вычета. Это относится как к обучению взрослых, так и к обучению детей.

Однако стоит учесть, что все виды обучения должны быть осуществлены в официальных учебных заведениях и иметь отношение к вашей текущей или планируемой профессиональной деятельности. Также необходимо соблюдать определенные требования к суммам вычетов и документировать свои расходы на обучение.

Когда возможен возврат НДФЛ за обучение

Для того чтобы получить налоговый вычет по 3-НДФЛ за обучение, необходимо предоставить следующие документы: копию договора об образовании или копию договора о дополнительном профессиональном образовании, а также справку об оплате обучения или квитанцию об оплате. Возврат НДФЛ производится в пределах установленных государством ограничений по сумме.

Кроме того, следует отметить, что возврат НДФЛ возможен только при условии, что у человека есть налоговая база. Если гражданин не имеет доходов, то он не может получить налоговый вычет по 3-НДФЛ за обучение. Также стоит учесть, что возврат НДФЛ возможен только в том году, когда были произведены платежи за обучение.

В итоге, получение возврата НДФЛ за обучение – это возможность сэкономить деньги на образовании и улучшить свои навыки и знания без дополнительных финансовых затрат. Для этого необходимо ознакомиться с правилами и требованиями, предъявляемыми налоговым законодательством, и предоставить все необходимые документы при подаче декларации по 3-НДФЛ.