При увольнении сотрудникам не предоставляется возможность получить вычеты по детям при расчете налога на доходы физических лиц (НДФЛ). Это означает, что при уходе с работы, родители не имеют права на получение вычетов, которые могут значительно снизить сумму налога, которую они должны заплатить. Такое положение может оказаться неприятным сюрпризом для тех, кто планирует увольняться и рассчитывает на уменьшение налоговой нагрузки благодаря вычетам за детей.

Что такое стандартный налоговый вычет за детей?

Стандартный налоговый вычет за детей представляет собой налоговое льготное положение, которое позволяет родителям получить уменьшение суммы налога к уплате в результате учета расходов на воспитание детей.

Основные характеристики стандартного налогового вычета за детей:

- Размер: в зависимости от количества детей, у каждого родителя есть право на налоговый вычет в размере 3 000 рублей ежемесячно за каждого ребенка.

- Условия: вычет может быть получен только при наличии детей, не достигших возраста 18 лет.

- Документы: для получения вычета необходимо предоставить соответствующие документы, подтверждающие статус ребенка и затраты на его воспитание. Это могут быть свидетельство о рождении ребенка, документы об оплате за детский сад или школу и прочие.

Преимущества получения стандартного налогового вычета за детей:

- Уменьшение налоговой нагрузки: получение вычета позволяет уменьшить сумму налога, которую необходимо уплатить в бюджет.

- Финансовая поддержка семьи: дополнительные средства, получаемые в результате налогового вычета, могут быть направлены на нужды детей, в том числе на оплату образования, медицинские услуги и развитие ребенка.

| Сумма налогового вычета | Количество детей |

|---|---|

| 3 000 рублей | 1 |

| 6 000 рублей | 2 |

| 9 000 рублей | 3 и более |

Важно отметить, что получение стандартного налогового вычета за детей является правом каждого родителя, оформившего документы на своих детей. Этот вычет может существенно помочь семьям в оплате расходов на воспитание и образование детей.

Право на вычеты после увольнения сотрудника

Увольнение сотрудника может повлиять на его право на получение вычетов по налогу на доходы физических лиц (НДФЛ). Некоторые вычеты доступны только при наличии определенных условий, таких как нахождение в трудовых отношениях на момент подачи налоговой декларации. Однако, даже после увольнения, сотрудник все еще может иметь право на некоторые вычеты.

1. Вычеты на детей

В случае увольнения сотрудника, он может сохранить право на вычеты на детей в налоговой декларации, если выполняет следующие условия:

- Оформление рождения ребенка до увольнения;

- Регистрация ребенка в качестве иждивенца;

- Подача документов, подтверждающих рождение и регистрацию ребенка.

Если все эти условия выполняются, сотрудник может включить своих детей в налоговую декларацию и иметь право на соответствующие вычеты.

2. Вычеты на обучение детей

Сотрудник, уволившийся, также может иметь право на вычеты на обучение детей. Для этого необходимо предоставить следующую информацию в налоговой декларации:

- Документы, подтверждающие затраты на образование детей;

- Сведения об учебном учреждении, которое посещают дети.

Если сотрудник соответствующим образом документирует затраты на обучение детей, он может иметь право на вычеты по этой категории.

3. Вычеты на недвижимость

В случае увольнения сотрудника, его право на вычеты на недвижимость может остаться в силе. Однако, необходимы дополнительные условия:

- Наличие права собственности на недвижимость;

- Предоставление данных о недвижимости в налоговой декларации.

Если сотрудник соответствует этим требованиям, он может иметь право на вычеты на недвижимость после увольнения.

4. Вычеты на медицинские расходы

После увольнения сотрудник все еще может иметь право на вычеты на медицинские расходы. Для этого необходимо предоставить следующую информацию:

- Документы, подтверждающие медицинские расходы;

- Сведения о медицинских учреждениях, посещаемых сотрудником.

Если сотрудник может подтвердить свои медицинские расходы, он может иметь право на соответствующие вычеты.

5. Вычеты на пенсионные взносы

Увольнение сотрудника не отменяет его право на получение вычетов на пенсионные взносы. Он может продолжать делать пенсионные взносы и иметь право на вычеты по этой категории в налоговой декларации.

Надо ли предоставлять вычет, если у работника нет доходов

Возникает вопрос, нужно ли предоставлять вычет за детей, если у работника отсутствуют доходы. Рассмотрим данную ситуацию с юридической точки зрения.

Законодательная база

Законодательством предусмотрена возможность получения вычета за детей по НДФЛ. Однако, для применения данного вычета необходимо наличие доходов у получателя. В случае, если работник не имеет доходов, возникает вопрос о предоставлении данного вычета.

Судебная практика

Судебная практика в данном вопросе неоднозначна. Некоторые судебные решения подтверждают необходимость предоставления вычета даже в случае отсутствия доходов у работника, так как в законодательстве отсутствует явное указание об этом. Однако, другие судебные решения опираются на логику законодательства и отрицают предоставление вычета при отсутствии доходов.

Мнение налоговых органов

Налоговые органы часто придерживаются позиции о предоставлении вычета за детей только при наличии доходов у работника. Они указывают на то, что законодательство не предусматривает возможность предоставления вычета без доходов.

Практический совет

- В случае, если у работника отсутствуют доходы, рекомендуется обратиться в налоговый орган для получения консультации по данному вопросу;

- При необходимости можно обратиться в суд с иском о предоставлении вычета за детей, указывая на отсутствие ясного указания об обязательности наличия доходов для предоставления вычета.

В любом случае, при отсутствии доходов у работника, получение вычета за детей может быть затруднительным. Необходимо обратиться за консультацией и при необходимости обратиться в суд.

Размер вычета на детей

1. Размер вычета на первого ребенка

В соответствии с законодательством РФ, размер вычета на первого ребенка составляет налоговую базу умноженную на 5000 рублей в месяц. Данное положение относится как к налогу на доходы физических лиц (НДФЛ), так и к налогу на прибыль организаций (НДПИ).

2. Размер вычета на второго и последующих детей

Для второго и последующих детей, размер вычета увеличивается. Так, на каждого следующего ребенка, родители могут получить налоговый вычет в размере 6000 рублей в месяц. Это обусловлено стремлением государства содействовать рождению и воспитанию детей в рамках поддержки семейных ценностей.

3. Ограничение на размер вычета

Однако, следует отметить, что размер вычета на детей имеет свое ограничение. Максимальная сумма, которую родители могут вычесть в год на всех детей, ограничена и составляет 120 000 рублей. Это значит, что с учетом расчетов, родители могут получить налоговый вычет только на первых 20 месяцев жизни первого ребенка и на первые 10 месяцев жизни второго и последующих детей.

4. Пример расчета размера вычета

Для более наглядного представления, приведем пример: если семья имеет двух детей, то первый ребенок родитель сможет указать при расчете налога на сумму 6 000 рублей (5 000 рублей за первого ребенка и 1 000 рублей за второго ребенка). Таким образом, оптимальное использование вычета позволяет снизить налоговую нагрузку на родителей.

| Количество детей | Размер вычета |

|---|---|

| 1 | 5 000 рублей в месяц |

| 2 и более | 6 000 рублей в месяц, но не более 120 000 рублей в год |

Таким образом, вычет на детей является значимым инструментом налоговой оптимизации для семейных пар с детьми. Он позволяет уменьшить налоговую нагрузку и дает возможность сосредоточить больше средств на воспитание и развитие детей. Важно знать, что размер вычета на детей зависит от количества детей в семье и имеет свои ограничения, которые следует учесть при заполнении налоговой декларации.

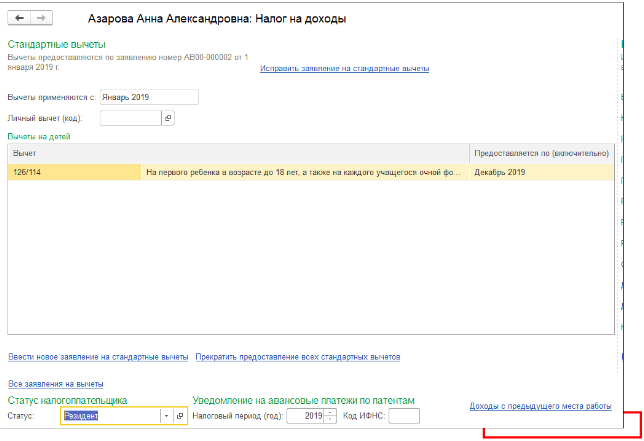

Регистрация и отражение детских вычетов в «1С»

1. Создание регистра и привязка к сотруднику

Первым шагом является создание регистра детских вычетов в программе «1С» и привязка его к каждому сотруднику, имеющему детей. Для этого необходимо:

- Открыть раздел «Кадры» в программе «1С»;

- Перейти в карточку сотрудника и выбрать вкладку «Удержания и надбавки»;

- Нажать кнопку «Добавить» и выбрать пункт «Детский вычет»;

- Заполнить необходимую информацию о детях сотрудника.

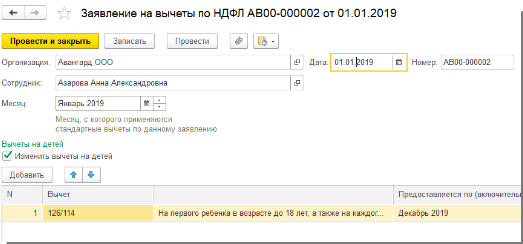

2. Расчет вычетов в программе «1С»

После регистрации детских вычетов необходимо произвести расчет и учет вычетов в программе «1С». Для этого следует выполнить следующие действия:

- Выбрать раздел «Зарплата и управление персоналом»;

- Перейти в раздел «Расчет и учет зарплаты»;

- Открыть карточку расчета зарплаты и выбрать вкладку «Вычеты»;

- Найти пункт «Детский вычет» и указать количество детей, для которых применяется вычет;

- Система автоматически произведет расчет и учет детских вычетов в итоговой сумме.

3. Отражение детских вычетов в отчетности

Для правильного отражения детских вычетов в отчетности необходимо настроить соответствующие отчеты в программе «1С». Для этого рекомендуется выполнить следующие действия:

- Выбрать раздел «Бухгалтерия»;

- Перейти в раздел «Отчетность»;

- Открыть нужный отчет и настроить его, чтобы включить информацию о детских вычетах;

- Сохранить настройки отчета и выполнить его генерацию.

| Имя | Фамилия | Количество детей |

|---|---|---|

| Иван | Иванов | 2 |

| Петр | Петров | 3 |

Таким образом, правильная регистрация и отражение детских вычетов в программе «1С» позволяет эффективно управлять информацией о вычетах, упрощает расчет зарплаты и обеспечивает корректное отражение вычетов в отчетности.

Стандартный налоговый вычет единственному родителю или опекуну

Одинокие родители и опекуны имеют право на получение стандартного налогового вычета в соответствии с действующим законодательством Российской Федерации. Этот вычет предоставляется в целях поддержки и улучшения материального положения семей, где растут несовершеннолетние дети. Рассмотрим подробности этого налогового вычета.

Кто может получить стандартный налоговый вычет?

Стандартный налоговый вычет предоставляется единственному родителю или опекуну, который воспитывает несовершеннолетних детей. Для того чтобы быть признанным единственным родителем или опекуном, необходимо иметь соответствующее судебное решение или свидетельство о рождении.

Какой размер стандартного налогового вычета?

Размер стандартного налогового вычета для единственного родителя или опекуна составляет 3 000 рублей на каждого ребенка в месяц. При этом, налоговый вычет предоставляется за каждого ребенка до достижения им возраста 18 лет.

Как получить стандартный налоговый вычет?

Для получения стандартного налогового вычета единственному родителю или опекуну необходимо предоставить соответствующую заявление и необходимые документы в налоговый орган. К заявлению следует приложить копии свидетельств о рождении детей или судебных решений, подтверждающих статус единственного родителя или опекуна.

Когда и как получается стандартный налоговый вычет?

Стандартный налоговый вычет предоставляется единственному родителю или опекуну при подаче декларации по налогу на доходы физических лиц. После рассмотрения заявления и предоставленных документов, налоговый орган примет решение о предоставлении вычета и учтет его при проведении налоговой проверки.

Зачем нужен стандартный налоговый вычет?

Получение стандартного налогового вычета единственному родителю или опекуну позволяет уменьшить расходы на содержание и воспитание детей. Этот налоговый вычет является одной из мер социальной поддержки, направленной на улучшение материального положения семей, где растут несовершеннолетние дети.

| Преимущества стандартного налогового вычета | Недостатки стандартного налогового вычета |

|---|---|

|

|

Как размер вычета зависит от количества детей

Вычеты за детей включаются в расчет налога на доходы физических лиц (НДФЛ) и позволяют снизить налоговую нагрузку граждан. От количества детей зависит размер этого вычета.

При рассмотрении возможных вариантов вычета за детей по НДФЛ необходимо учитывать следующие моменты:

- Вычеты за детей предусмотрены для российских граждан, а также для иностранных граждан, имеющих официальное разрешение на работу и проживание в России.

- Вычеты учитываются в зависимости от количества детей. Если у налогоплательщика есть только один ребенок, то размер вычета составляет фиксированную сумму.

- При увеличении количества детей, вычеты также увеличиваются. Таким образом, каждый ребенок увеличивает размер вычета на определенную сумму.

- Ограничения на количество детей для учета в вычете нет. Все дети, на которых несется материальная ответственность, могут учитываться при расчете вычета.

С учетом этих факторов, вычисление размера вычета за детей может быть произведено по следующей формуле:

Размер вычета за детей = Фиксированная сумма за одного ребенка + Сумма увеличения вычета за каждого последующего ребенка

Применяя эту формулу, можно определить размер вычета за детей для конкретного налогоплательщика.

За детей какого возраста можно получать вычет?

При рассмотрении вопроса о получении налогового вычета за детей, возраст подопечных играет важную роль. В Российской Федерации существует определенный возрастной диапазон, в пределах которого можно получать данное льготное пособие.

Вычет за детей по НДФЛ

Для того чтобы получить вычет на детей по налогу на доходы физических лиц (НДФЛ), необходимо соответствовать определенным критериям. Главная из них — это возраст ребенка.

Вычет на первого ребенка

Вычет на первого ребенка предоставляется родителям или опекунам независимо от его возраста.

Вычет на второго и последующих детей

Вычет на второго и последующих детей предоставляется только на детей, не достигших 18-летнего возраста на момент уплаты налога или не являющихся налоговыми резидентами других государств.

Дети-инвалиды и вычет

Особые правила предусмотрены для детей-инвалидов. Вычет на таких детей предоставляется без ограничения возраста и действует бессрочно.

Дополнительные требования

Для получения вычета также требуется подтверждение родственных отношений с ребенком и оформление документов, удостоверяющих его статус (например, свидетельство о рождении или документы об усыновлении/опеке).

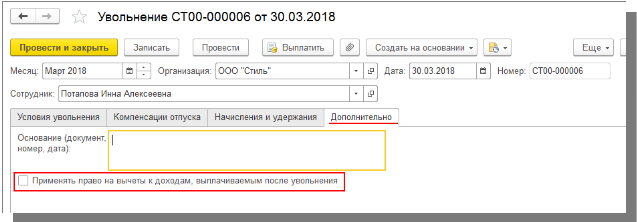

При увольнении не предоставляется вычет за детей

Важно отметить, что в случае увольнения с работы работнику не предоставляется налоговый вычет за детей по НДФЛ. Это связано с тем, что указанный вычет применяется исключительно в расчетах с работодателем при начислении заработной платы в течение года. В случае увольнения, работник должен самостоятельно учесть возможность получения данного вычета при подаче декларации по налогу на доходы физических лиц.

Кому положен вычет по НДФЛ?

В соответствии с действующим законодательством, вычет по НДФЛ может быть предоставлен определенным категориям налогоплательщиков. Рассмотрим, кому положен данный вычет.

Работающим наемным работникам

- Работающим на постоянной основе на территории Российской Федерации;

- Имеющим на иждивении несовершеннолетних детей либо детей, признанных инвалидами до 18 лет.

Для получения вычета необходимо уложиться в установленные нормы:

- Вычет может быть предоставлен при наличии документов, подтверждающих статус родителя;

- Общий годовой доход налогоплательщика не должен превышать установленную для соответствующего года сумму.

Необходимо учесть, что при увольнении не предоставляется вычет за детей по НДФЛ.

Предельный размер доходов для детских вычетов

В соответствии с российским законодательством, предоставление детских вычетов распространяется на налогоплательщиков, которые имеют детей в возрасте до 18 лет. При этом, существует предельный размер доходов семьи, при достижении которого вычеты не предоставляются.

Ограничение на размер годового дохода для получения детских вычетов составляет 1 000 000 рублей. Если совокупный доход семьи превышает данный порог, то налогоплательщик не имеет права на получение вычетов за своих детей.

Таблица с предельными размерами доходов для детских вычетов

| Категория налогоплательщика | Организация, работодатель или физическое лицо | Размер годового дохода |

|---|---|---|

| Граждане РФ | Физическое лицо (фрилансеры, предприниматели и т.д.) | До 1 000 000 рублей |

| Граждане РФ | Организация, работодатель | До 1 000 000 рублей |

Пример рассчета детских вычетов

Допустим, семья состоит из двух работающих родителей. Первый родитель работает по найму и получает 600 000 рублей в год, второй родитель является предпринимателем и его годовой доход составляет 800 000 рублей. В данном случае, семья может получить детский вычет за каждого ребенка.

Предельный размер доходов для детских вычетов составляет 1 000 000 рублей в год. Если совокупный доход семьи превышает данный порог, налогоплательщик не имеет право на получение вычетов за своих детей.

За какой период предоставлять вычет

При предоставлении вычета за детей по НДФЛ, необходимо учесть определенные условия, касающиеся периода предоставления этого вычета.

Период предоставления для работающих родителей

- Вычет за содержание детей предоставляется родителям в течение календарного года, в котором ребенок достиг возраста 18 лет.

- Если ребенок является инвалидом, возраст до которого устанавливается законодательством и для которого предоставляется вычет, то предоставление этого вычета возможно даже после достижения им 18-летнего возраста.

Период предоставления для уволенных родителей

В случае увольнения и прекращения трудового договора, предоставление вычета за детей возможно в следующих случаях:

- Если родитель уволен в текущем году до достижения ребенком возраста 18 лет, то вычет может быть предоставлен за весь текущий год.

- Если ребенок достигает возраста 18 лет после увольнения родителя, то вычет предоставляется до достижения ребенком этого возраста.

Таким образом, период предоставления вычета за детей по НДФЛ зависит от возраста ребенка и статуса родителя (работающий или уволенный).

Кому предоставляется налоговый вычет на ребенка?

- Родителям-одиночкам (матерям или отцам), которые воспитывают ребенка в одиночку. В таком случае, налоговый вычет на ребенка предоставляется только на одного ребенка.

- Родителям, обеспечивающим содержание и воспитание ребенка до достижения им возраста 18 лет. Налоговый вычет предоставляется на каждого ребенка отдельно.

- Опекунам и попечителям, осуществляющим фактическую заботу и финансовое обеспечение ребенка.

Для того чтобы получить налоговый вычет, необходимо предоставить документы, подтверждающие право на вычет, в налоговую инспекцию. Такие документы включают:

- Свидетельство о рождении ребенка.

- Документы, подтверждающие фактическую заботу и обеспечение ребенка (свидетельство об усыновлении, опекунское удостоверение и т.д.).

- Документ, удостоверяющий личность и родство налогоплательщика с ребенком.

- Документ, подтверждающий статус родителя-одиночки (для граждан, воспитывающих ребенка без дополнительного парента).

Примечание: Налоговый вычет на ребенка не предоставляется лицам, которые уволились или потеряли работу. Вычет может быть получен только при наличии официального дохода и уплаты налога.

Размеры вычетов на детей в 2022 и 2026 году

Вычет на первого ребенка

- В 2022 году вычет на первого ребенка составляет 5 000 рублей в месяц, или 60 000 рублей в год.

- В 2026 году размер вычета на первого ребенка останется на том же уровне — 5 000 рублей в месяц, или 60 000 рублей в год.

Вычет на второго ребенка

- В 2022 году вычет на второго ребенка составляет 10 000 рублей в месяц, или 120 000 рублей в год.

- В 2026 году размер вычета на второго ребенка останется на том же уровне — 10 000 рублей в месяц, или 120 000 рублей в год.

Вычет на третьего и последующих детей

- В 2022 году вычет на третьего и последующих детей составляет 15 000 рублей в месяц, или 180 000 рублей в год.

- В 2026 году размер вычета на третьего и последующих детей останется на том же уровне — 15 000 рублей в месяц, или 180 000 рублей в год.

Таким образом, в 2022 и 2026 годах размеры вычетов на детей останутся неизменными. Установленные суммы позволяют снизить налоговую нагрузку на родителей и обеспечить дополнительный финансовый ресурс для нужд растущих детей.

Стоит ли получать вычет?

1. Предоставление вычета

Вычет за детей по НДФЛ может предоставляться только в случае наличия у работника официального дохода и уплаты налогов в течение года. При увольнении работника, официальный доход прекращается, что делает невозможным получение вычета.

2. Имеется ли альтернатива?

При увольнении можно рассматривать другие налоговые льготы и возможности сокращения налоговой нагрузки. Например, можно обратить внимание на возможность использования других видов вычетов, таких как вычет на обучение, вычет на лечение или вычет на иждивение. Каждый из этих вычетов имеет свои особенности, которые необходимо учесть.

3. Нужно ли оплачивать налоги?

При увольнении работника необходимо оплачивать налоги с учетом измененной ситуации. Результатом этого может быть увеличение налоговой нагрузки на семью. Поэтому, перед принятием решения о получении вычета, следует полностью оценить возможные финансовые последствия и проконсультироваться с опытным налоговым юристом или бухгалтером.

4. Индивидуальный подход

В каждой ситуации рекомендуется рассматривать возможность получения вычета на индивидуальной основе. Важно учесть такие факторы, как наличие других источников дохода, сроки увольнения, сумму и состав семьи. Только внимательное изучение каждого конкретного случая позволит принять осознанное решение о получении вычета.

Предел дохода, до которого можно получать вычет

Вычет за детей по НДФЛ предоставляется родителям, имеющим доходы ниже определенного предела. Запрещено получение вычета при увольнении, однако ограничение дохода для его получения остается в силе.

Ограничения по сумме дохода

Для получения вычета за детей по НДФЛ существуют ограничения по сумме дохода родителей. Размер этого ограничения определяется каждый год и зависит от прожиточного минимума в регионе проживания семьи. Например, в 2020 году предел дохода для получения вычета составлял 300 тысяч рублей в год.

Таким образом, если доход родителей превышает установленный предел, они не имеют право на получение вычета за детей по НДФЛ. В случае, если сумма дохода находится в пределах установленного лимита, родители могут получить вычет в размере, установленном законодательством. Следующая таблица приведет примеры пределов дохода для получения вычета за детей по НДФЛ:

| Год | Предел дохода для получения вычета, рублей в год |

|---|---|

| 2018 | 250 000 |

| 2019 | 275 000 |

| 2020 | 300 000 |

| 2021 | 325 000 |

Влияние дохода на размер вычета

Размер вычета за детей по НДФЛ зависит от дохода родителей. Чем ниже доход, тем выше размер вычета. Например, в 2021 году родители с доходом выше 150 тысяч рублей в месяц имеют право на вычет в размере 50% прожиточного минимума на ребенка. При доходе ниже 150 тысяч рублей вычет составляет 100% прожиточного минимума на ребенка.

Таким образом, размер вычета зависит от дохода родителей и может быть как фиксированным, так и пропорциональным.

Предел дохода, до которого можно получать вычет за детей по НДФЛ, устанавливается каждый год и зависит от прожиточного минимума в регионе проживания семьи. Если доход родителей превышает установленный предел, они не могут получить вычет. Однако, размер вычета зависит от дохода родителей и может быть как фиксированным, так и пропорциональным.

Пример расчета налогового вычета на несовершеннолетних детей

Расчет налогового вычета на несовершеннолетних детей производится следующим образом:

- Шаг 1: В начале необходимо определить количество детей, которые признаются несовершеннолетними. В России этим статусом обладают дети в возрасте до 18 лет.

- Шаг 2: Далее нужно определить размер налогового вычета на каждого ребенка. На 2021 год данный вычет составляет 3 000 рублей в месяц на одного ребенка.

- Шаг 3: После этого нужно умножить размер вычета на количество несовершеннолетних детей.

Приведем пример расчета налогового вычета на несовершеннолетних детей. Предположим, что у гражданина есть двое детей в возрасте до 18 лет. Размер налогового вычета на одного ребенка составляет 3 000 рублей в месяц. Тогда расчет будет выглядеть следующим образом:

- Количество детей: 2

- Размер вычета на одного ребенка: 3 000 рублей

- Сумма налогового вычета: 2 * 3 000 рублей = 6 000 рублей

Таким образом, в данном примере гражданин может получить налоговый вычет в размере 6 000 рублей на несовершеннолетних детей.