2026 год принес с собой радостную новость для многих должников — звонки коллекторов стали значительно реже происходить. Это означает, что многие люди больше не испытывают стресс и давление, связанные с неприятными звонками и угрозами со стороны коллекторов. Что стало причиной такого изменения? Ответ кроется в новых законодательных мероприятиях, принятых для защиты должников от незаконных практик коллекторских агентств.

Что делать, если банк подал в суд?

Если банк подал в суд против вас, это серьезная ситуация, которую нужно решать внимательно и в соответствии с законом. В данной статье мы рассмотрим основные шаги, которые помогут вам справиться с таким ситуацией.

1. Не паникуйте и проверьте документы

Первым делом необходимо сохранять спокойствие и оценить ситуацию объективно. Возможно, банк допустил ошибку или нарушил процедуру. Поэтому важно внимательно изучить все документы, связанные с делом, чтобы проверить их достоверность и соответствие закону.

2. Обратитесь за юридической помощью

Если у вас возникли сомнения или вопросы по поводу ситуации, лучше обратиться за помощью к квалифицированному юристу, специализирующемуся на делах с банками. Он поможет вам разобраться в сложностях и составит правильную стратегию защиты в суде.

3. Подготовьте доказательства и аргументы

Для успешного решения дела необходимо собрать все необходимые доказательства, которые подтверждают вашу позицию. Это могут быть платежные документы, договоры, письма, свидетельские показания и так далее. Также важно подготовить аргументы, которые помогут вам защитить свои права в суде.

4. Примите участие в судебном заседании

Необходимо активно участвовать в судебном процессе и представлять свою позицию перед судом. Важно знать свои права и обязанности и соблюдать формальности. При этом, стоит помнить, что решение суда может быть обжаловано в вышестоящей инстанции, если есть достаточные основания для этого.

5. Свяжитесь с банком на предмет договоренности

Если вы уверены в своей правоте, можете связаться с банком для поиска возможных вариантов мирного урегулирования спора. Это может быть договоренность о выплате задолженности частями или пересмотре условий договора. Важно все условия записать в письменном виде.

Запомните, в ситуации, когда банк подал в суд, важно сохранять спокойствие, обратиться за квалифицированной помощью юриста и действовать в соответствии с законом. Спор можно решить как судебным, так и мирным путем, главное — руководствоваться законом и своими интересами.

Долг перепродан другому коллекторскому агентству

Долг, который ранее находился в управлении одного коллекторского агентства, может быть перепродан другому агентству для взыскания. Это происходит в случае, если первое агентство не смогло собрать задолженность или по каким-либо причинам потеряло интерес к данному делу.

Причины перепродажи долга другому коллектору

- Неэффективные действия первого коллекторского агентства

- Истечение срока действия договора с первым агентством

- Перевод задолженности внутри коллекторской организации для оптимизации работы

- Смена стратегии взыскания долга

Последствия перепродажи долга

Перепродажа долга другому коллекторскому агентству может повлечь за собой следующие последствия:

- Изменение условий взыскания долга, включая размер комиссии и сроки взыскания.

- Изменение реквизитов для оплаты задолженности.

- Передача информации о долге новому агентству, включая персональные данные должника.

- Возможное возникновение споров между коллекторскими агентствами в случае неправомерного перепродания долга.

Права заимодавца и должника

Перепродажа долга не лишает заимодавца и должника их прав. Заимодавец по-прежнему имеет право требовать возврата задолженности, а должник сохраняет свои права на защиту и обжалование.

| Права заимодавца | Права должника |

|---|---|

| Требовать возврата задолженности | Оспаривать правомерность требования |

| Обращаться в суд для взыскания | Получать консультацию у юриста |

| Заключать рекомендательные соглашения с должником | Предоставлять доказательства своей неплатежеспособности |

Перепродажа долга другому коллекторскому агентству может быть одним из способов эффективного взыскания долга. Однако, для защиты прав заимодавца и должника, необходимо соблюдение всех правовых процедур и обязательств со стороны коллекторов.

Что делать в последнем случае?

Ситуация, когда коллекторы перестали звонить вам, может показаться облегчением, но не стоит расслабляться. Возможно, дело еще не закрыто. Чтобы быть готовым к последнему случаю, следуйте следующим рекомендациям:

- Ведите записи: Важно вести подробные записи всех контактов с коллекторами. Укажите дату, время, имя собеседника и важные детали разговора. Это поможет в случае спорных ситуаций или ошибок.

- Сохраняйте документы: Храните все документы, связанные с задолженностью. Копии договоров, письма, служебные записки — все это может быть полезным в случае необходимости защищать свои права.

- Консультируйтесь с юристом: Если у вас остаются вопросы или вы сталкиваетесь с юридическими сложностями в отношении задолженности, обратитесь к профессиональному юристу. Юридическая консультация поможет понять вашу ситуацию и определить дальнейшие действия.

- Искорените причину задолженности: При последнем случае важно найти и исправить причину задолженности. Если проблема связана со снижением дохода, попытайтесь найти дополнительные источники дохода или обратитесь за помощью в соответствующие организации. Это поможет избежать будущих проблем.

- Обратитесь в банк: Если коллекторы прекращают контактировать с вами, возможно, стоит обратиться в сам банк или кредитора, которому вы задолжали. Обсудите ситуацию и выясните возможные варианты решения проблемы.

Не дожидайтесь последнего случая, чтобы принять меры. В случае задолженности лучше действовать оперативно и решать проблему на ранних стадиях, чтобы избежать серьезных последствий. Соблюдайте свои права, консультируйтесь с юристом и находите решения вместе с кредиторами. Это поможет вам справиться с трудностями и вернуться к финансовой стабильности.

Должник тяжело болен

В ситуации, когда должник находится в тяжелом состоянии здоровья, возникают определенные особенности, которые следует учитывать при взыскании задолженности. Такая ситуация требует особого внимания и чуткости со стороны кредитора или коллекторской организации.

Особенности взыскания задолженности

-

Отсрочка платежей. В случае, когда должник тяжело болен, можно рассмотреть возможность временной отсрочки платежей. Это облегчит финансовую нагрузку на должника и даст ему возможность сконцентрироваться на восстановлении здоровья.

-

Рассрочка платежей. Вместо отсрочки можно предложить должнику рассрочку платежей. Это означает, что сумма задолженности будет разделена на несколько равных частей, которые должник будет выплачивать в течение определенного периода времени. Такой подход позволяет учесть финансовые возможности заболевшего должника.

-

Приостановление процесса взыскания. В некоторых случаях, когда заболевание должника имеет тяжелый характер и требует продолжительного лечения, можно принять решение о приостановлении процесса взыскания. Это позволит должнику сосредоточиться на своем здоровье, а кредитору — подождать определенное время для взыскания задолженности.

Права и обязанности кредитора

В ситуации, когда должник тяжело болен, кредитор также должен соблюдать определенные правила и обязанности:

-

Соблюдение конфиденциальности информации. Кредитор должен строго соблюдать конфиденциальность информации о состоянии здоровья должника, не передавая ее третьим лицам без согласия должника.

-

Гуманное отношение. Кредитор должен проявлять гуманное отношение к должнику в тяжелом состоянии здоровья, проявлять понимание и сострадание.

-

Разумное решение. Кредитор должен принимать разумные решения относительно взыскания задолженности, учитывая тяжесть заболевания должника и возможность его финансовых обязательств.

В случае, когда должник тяжело болен, взыскание задолженности требует особого подхода. Следует учитывать медицинские рекомендации, предлагать отсрочку или рассрочку платежей, а также возможность приостановления процесса взыскания. Кредитор должен соблюдать конфиденциальность информации, проявлять гуманность и принимать разумные решения. Главной целью является помощь в выздоровлении должника и взыскание задолженности в согласованной форме.

Сила прощения долгов

В нашей жизни случаются ситуации, когда мы оказываемся в долговой яме и не можем выплатить задолженность. Но иногда прощение долгов может стать спасением и облегчением для обеих сторон.

Сильной стороной прощения долгов является его психологический и этический аспект. Человек, который прощает долг, демонстрирует свою милосердность и готовность к помощи. Это создает положительное впечатление о нем, и может укрепить отношения с должником.

Преимущества прощения долгов:

- Личное удовлетворение: Прощение долга может принести страсть и удовлетворение тому, кто прощает, поскольку позволяет освободиться от обиды и отпустить негативные эмоции.

- Укрепление отношений: Прощение долга может помочь укрепить связь между должником и кредитором, поскольку через акт прощения создается чувство взаимной благодарности и уважения.

- Повышение самооценки: Прощение долга помогает человеку снизить негативное влияние долга на его самооценку и сделать шаг к психологическому выздоровлению.

- Избегание конфликта и судебного преследования: Прощение долга может предотвратить дальнейшие споры, судебные разбирательства и конфликты, что позволит обеим сторонам сэкономить время, деньги и энергию.

Прощение долга как практическое решение:

Прощение долга может иметь практическое значение для должника, особенно если он находится в тяжелой финансовой ситуации и неспособен выплачивать долг в полном объеме.

В ситуации, когда человек не может выплатить долги, прощение может стать альтернативой конкурсному управлению или банкротству. Это может предоставить должнику возможность начать свою жизнь заново, без обременения огромными долгами.

Прощение долгов является мощным инструментом для восстановления отношений, как между людьми, так и между организациями. Это проявление милосердия, которое может способствовать психологическому и финансовому выздоровлению. В ситуациях, когда выплата долга становится невозможной, прощение может быть практическим решением, которое позволяет начать жизнь с чистого листа. Важно помнить, что прощение долгов должно быть осознанным выбором, который может принести пользу всем сторонам.

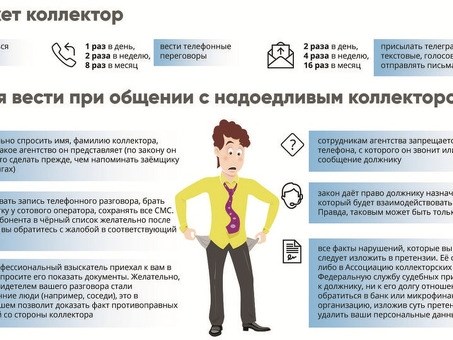

Стоит ли бояться коллекторов в 2026 году

В настоящее время ситуация с коллекторами в России постепенно меняется. Новые законодательные инициативы направлены на защиту прав должников, что создает определенные изменения в работе коллекторских агентств. Поэтому, несмотря на негативное впечатление, которое вызывали коллекторы в прошлом, в 2026 году страх со стороны должников может быть отчасти снят.

Пересмотренные правила

С 2022 года в сфере взыскания задолженностей вступили в силу изменения в законодательстве. Теперь коллекторские агентства обязаны следовать определенным правилам и не нарушать права должников. Изменения коснулись таких аспектов, как:

- Запрет на использование запрещенных методов взыскания

- Обязательная информированность должников о принадлежности задолженности

- Возможность обращаться в суд в случае нарушения прав

Новая практика работы

Современные коллекторы стараются использовать мягкие методы взыскания задолженности, идя на контакт с должником и предлагая различные варианты решения проблемы. Они понимают, что даже частичное возвращение долга является положительным результатом. Такая практика помогает сохранить более доверительные отношения между сторонами.

Защита прав должников

Сегодня важным аспектом работы коллекторских агентств является соблюдение закона и защита прав должников. В случае нарушений со стороны коллекторов, должники имеют право обратиться в суд и подать жалобу на неправомерные действия. Органы государственной власти и контроля также более внимательно относятся к деятельности коллекторов, что повышает ответственность последних перед должниками.

Рекомендации по взаимодействию

Если вы столкнулись с проблемами в погашении долга, важно знать свои права и обязанности. Необходимо:

- Информироваться о своих правах и правилах взаимодействия с коллекторами

- Только общаться с представителями агентства по официальным каналам коммуникации (письма, звонки)

- Не подписывать никаких документов без консультации с юристом

- В случае нарушения прав обратиться в органы контроля или суд

Кредитор подал документы на судебный приказ

Преимущества судебного приказа

Судебный приказ является эффективным инструментом для взыскания долга. В отличие от обычного судебного решения, полученный судебный приказ дает кредитору такие преимущества:

- Быстрое исполнение. Судебный приказ сразу вступает в силу и может быть приведен в исполнение без долгих судебных процедур.

- Удобство. За выдачу судебного приказа необходимо заполнить заявление, приложить доказательные материалы и оплатить государственную пошлину.

- Исполнительное производство. Получив судебный приказ, кредитор может воспользоваться механизмами исполнительного производства для взыскания суммы долга.

Действия кредитора

Для подачи заявления о выдаче судебного приказа необходимо составить пакет документов:

- Заявление к электронной подаче иска, в котором указываются все требования к заемщику.

- Доказательные материалы, подтверждающие правомерность требований и долга (договоры, расчетные документы, переписка).

- Квитанцию об уплате государственной пошлины.

Кредитор обязан предоставить достаточное количество доказательств, чтобы суд мог вынести положительное решение о выдаче судебного приказа.

Действия заемщика

В случае получения уведомления о получении судебного приказа, заемщику следует принять следующие меры:

- Ознакомиться с содержанием судебного приказа и убедиться в правомерности требований кредитора.

- Рассмотреть возможность урегулировать долг до начала исполнительного производства.

- В случае недостаточности средств на погашение долга, обратиться к юристу или специалисту в сфере кредитных дел для получения консультации и защиты своих интересов.

Если заемщик не согласен с судебным приказом, он имеет право обжаловать его в установленные сроки.

| При взыскании долга с заемщика по судебному приказу могут быть применены следующие меры: |

| Приостановление операций с банковским счетом |

| Арест имущества |

| Исполнительное производство через судебного пристава |

Судебный приказ — это мощный инструмент для взыскания долгов, который предоставляет кредитору возможность получить средства в кратчайшие сроки без проведения сложных судебных процедур. Однако заемщик имеет право на защиту своих интересов и может обжаловать судебный приказ, если он считает его несправедливым или неправомерным. Важно разобраться в ситуации и обратиться за юридической помощью при необходимости.

Когда период продлевается

В некоторых ситуациях, период, в течение которого действуют коллекторы, может быть продлен. Это может произойти по разным причинам, и важно знать, когда и почему такое продление имеет место быть. В данной статье мы рассмотрим основные случаи, когда период действия коллекторов может быть продлен.

Если долг уходит в суд

Одной из основных причин продления периода действия коллекторов является подача иска в суд. Когда долг переходит в судебное производство, коллекторам может быть разрешено продолжить свою работу. Суд имеет право продлить период действия коллекторов до решения по данному делу. Это позволяет коллекторам продолжить переговоры с должником и искать возможные способы взыскания задолженности.

Если есть дополнительные обстоятельства

Иногда период действия коллекторов может быть продлён из-за дополнительных обстоятельств, влияющих на взыскание задолженности. Например, если должник сменил место работы или переехал в другой город, коллекторам может потребоваться дополнительное время для возобновления контакта с ним и уточнения ситуации. Также дополнительные обстоятельства могут быть связаны с изменением законодательства или другими юридическими факторами, которые требуют более длительного периода для правомерного взыскания задолженности.

Если имеются непредвиденные препятствия

Некоторые непредвиденные обстоятельства могут привести к продлению периода действия коллекторов. Например, если коллекторам становится известно, что должник временно находится в больнице и не может участвовать в переговорах, период действия коллекторов может быть продлен для ожидания его выздоровления. Также непредвиденные препятствия могут быть связаны с возникновением судебных или административных процедур, которые замедляют процесс взыскания задолженности.

В ряде случаев, период действия коллекторов может быть продлен по различным причинам: если долг уходит в суд, если имеются дополнительные обстоятельства, а также в случае возникновения непредвиденных препятствий. При этом все продления периода действия коллекторов должны быть согласованы с законодательством и производиться в рамках правовой процедуры.

Это был не ваш долг, а вашего полного тезки

Дорогой %имя%

Я обращаюсь к вам с важным сообщением. Получив информацию о вашей задолженности, коллекторы начали активные действия по взысканию долга. Однако, стоит заметить, что в данной ситуации их действия были необоснованными и не соответствовали действующему законодательству.

Главная причина

Оказывается, что вашими долгами за третьим кварталом 2026 года застались не вы. В нашей системе имеется ошибка, и платежи, которые должен был производить ваш полный тезка, ошибочно были привязаны к вашему имени.

Кто несет ответственность?

За эту ошибку несет ответственность наша компания. Мы приносим вам извинения за причиненные неудобства. Наша техническая служба уже работает над решением данной проблемы и в ближайшее время все недоразумения будут исправлены.

Ваши права

Важно отметить, что вы не несете ответственности за долги других лиц. В соответствии с законодательством, коллекторы не имеют права требовать погашения задолженности, несмотря на ошибочные претензии.

Согласно статье 109 Федерального закона № 230-ФЗ, «Об ипотеке (залоге недвижимости)», коллекторы не могут требовать платежей от лица, не связанного с задолженностью.»

Что делать?

Если вы все еще получаете звонки от коллекторов, рекомендуется:

- Сообщить им о случившейся ошибке и ссылаться на статью 109 Федерального закона № 230-ФЗ.

- Получить подтверждение от коллекторов о прекращении дальнейших действий по взысканию.

- Обязательно связаться с нами для устранения ошибки и исправления данных.

Мы приносим вам еще раз свои извинения за причиненные неудобства. Работа по исправлению ошибки уже начата, и в ближайшее время все вопросы будут решены.

Благодарим вас за понимание и сотрудничество.

Надо ли беспокоиться

Если вас беспокоят отсутствующие звонки коллекторов в 2026 году, вам, вероятно, будет интересно узнать следующую информацию.

Существует несколько причин, почему коллекторы перестали звонить, и некоторые из них могут помочь вам понять, насколько необходимо беспокоиться.

1. Изменение нормативных правил

Возможно, что были внесены изменения в законодательство, которые либо ограничивают деятельность коллекторов, либо меняют принципы их работы. Это может связаться с ужесточением правил взыскания задолженностей или с изменениями во взаимоотношениях между коллекторами и должниками.

2. Развитие новых коммуникационных технологий

С развитием современных технологий коммуникации коллекторы могут предпочитать использовать другие способы связи с должниками. Такие способы могут включать отправку электронных уведомлений, СМС-сообщений или использование мобильных приложений. Если вы по-прежнему получаете такие уведомления, вам, возможно, не стоит беспокоиться.

3. Некомпетентность или прекращение деятельности коллекторской компании

Возможно, коллекторская компания, с которой вы имели дело ранее, столкнулась с проблемами, которые привели к прекращению ее деятельности или изменению политики обращения к должникам. Если это так, то отсутствие звонков может быть результатом некомпетентности или изменений в работе коллекторской компании, которые могут быть в вашу пользу.

4. Другие причины

Кроме вышеперечисленных причин, есть и другие факторы, которые могут быть причиной отсутствия звонков коллекторов. К ним могут относиться изменение стратегий работы коллекторов, наличие более приоритетных задач или простое сокращение бюджета на маркетинг и обращение к должникам. Имейте в виду, что это не является исчерпывающим списком и что ваша ситуация может быть уникальной.

Итак, надо ли беспокоиться по поводу отсутствия звонков коллекторов в 2026 году? Ответ на этот вопрос зависит от вашей конкретной ситуации. Необходимо обратиться к своим долгам и контрактам, чтобы узнать, актуальны ли они до сих пор. Если вы не уверены или тревожитесь, рекомендуется проконсультироваться с юристом или финансовым консультантом, чтобы получить индивидуальный и точный совет, относящийся к вашей ситуации.

Принцип работы коллекторских агентств

Процесс работы коллекторского агентства

Процесс работы коллекторского агентства включает несколько этапов, которые выполняются последовательно и взаимосвязаны друг с другом:

- Анализ должника и задолженности. Коллекторы проводят исследование информации о должнике, включая данные о его финансовом положении, историю платежей и имуществе должника. Анализируя данную информацию, коллекторы определяют возможные стратегии взыскания задолженности.

- Установление контакта с должником. Коллекторы устанавливают связь с должником, общаются с ним по телефону, письменно или лично. Они информируют должника о его задолженности, последствиях невыполнения обязательств и предлагают варианты урегулирования долга.

- Контроль и взыскание задолженности. Коллекторы следят за выполнением оговоренных условий и контролируют исполнение должником своих обязательств. В случае невыполнения договоренностей, коллекторы предпринимают дополнительные меры для взыскания задолженности, например, обращение в суд.

- Отчетность и закрытие дела. По завершении работы с должником коллекторское агентство составляет отчет о проведенной работе, о полученных платежах и результатах взыскания задолженности. Далее дело считается закрытым.

Методы работы коллекторских агентств

Коллекторские агентства используют разнообразные методы работы, в зависимости от конкретной ситуации и характера задолженности. Некоторые из основных методов включают:

- Телефонные звонки и переговоры с должником.

- Письменные уведомления и письма с требованиями об оплате.

- Посещение должника коллекторами лично.

- Сотрудничество с судебными органами для взыскания долга с помощью судебных решений и исполнительных производств.

- Использование информационных баз и реестров задолжников.

- Разработка индивидуальных стратегий взыскания для каждого должника.

Принцип работы коллекторских агентств включает в себя профессиональный подход, использование различных инструментов и методов взыскания долгов, а также стремление к законному и эффективному возврату задолженности от должников.

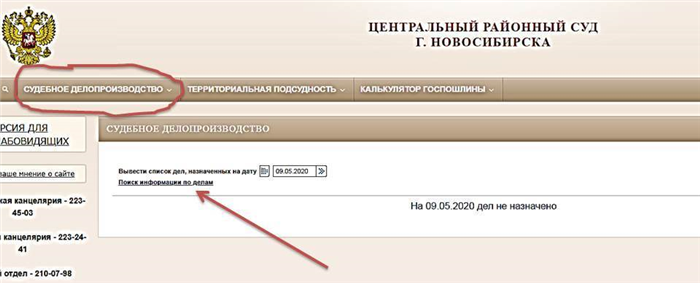

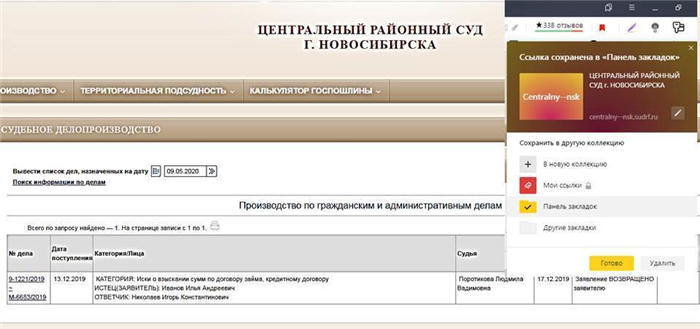

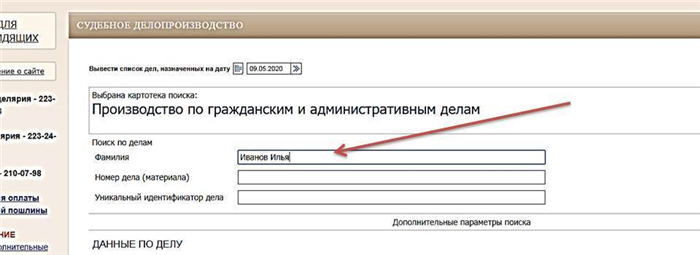

Кредитор подал иск в суд о возврате задолженности

Кредитор имел право подать иск в суд для возврата задолженности у заявителя, который не выплатил свои долги. Заявитель должен был выплатить сумму кредита в указанный срок, однако просрочил свои обязательства перед кредитором.

Кредитор подал иск в суд и предоставил все необходимые документы, подтверждающие его претензии. Суд в свою очередь рассмотрит вопрос о возврате задолженности и примет соответствующее решение.

Основные доводы кредитора:

- Заявитель не выплатил кредитную сумму в указанный срок;

- Заявитель не предоставил надлежащие обоснования для невыплаты задолженности;

- Заявитель не проявил намерение и способность выплатить свои долги в будущем.

Рассматривая данный иск, суд будет ориентироваться на действующее законодательство, а также на договор, заключенный между кредитором и заявителем. В случае положительного решения суда, заявитель будет обязан выплатить задолженность кредитору.

| Заявитель | Кредитор |

|---|---|

| Не выплатил задолженность в срок | Предоставил доказательства претензий |

| Не предоставил обоснования задержки | Имеет право на возврат долга |

| Не проявил намерение и способность в будущем |

В конечном итоге решение суда будет приниматься с учетом всех представленных доказательств и законных оснований. Кредитор имеет право на возврат задолженности, если заявитель не выполнил свои обязательства по кредитному договору.

Обращение в суд

Подготовка к обращению в суд

Перед обращением в суд необходимо выполнить ряд подготовительных действий:

- Тщательно изучить ситуацию и выявить все существенные факты, связанные с конфликтом;

- Собрать необходимые доказательства, которые подтверждают вашу позицию;

- Оценить шансы на успех и возможные риски;

- Проконсультироваться с юристом для получения компетентного совета и подробной информации о процедуре обращения в суд.

Подача искового заявления

Для обращения в суд необходимо подать исковое заявление, которое должно содержать следующую информацию:

- Сведения о сторонах спора;

- Описание ситуации и оснований иска;

- Требования к ответчику;

- Подтверждающие документы и доказательства.

Исковое заявление следует подать в соответствующий суд в установленный срок и в соответствии с требованиями процессуального законодательства.

Участие в судебном процессе

Все стороны спора имеют право представлять свои интересы в суде и участвовать в судебном процессе. Заседания суда проводятся публично, за исключением случаев, когда это противоречит закону или требуется охрана государственной или коммерческой тайны.

В процессе судебного разбирательства стороны могут представлять доказательства и аргументировать свои позиции. Судья принимает решение, основываясь на представленных доказательствах, законе и принципах справедливости.

Исполнение судебного решения

После вынесения решения суда, ответчик обязан выполнить его в установленный срок. В случае невыполнения судебного решения, истец может обратиться с просьбой об исполнительном производстве.

Обращение в суд является эффективным способом защиты своих прав и интересов. Правильная подготовка, компетентное представление своих позиций и соблюдение процессуальных норм позволяют достичь справедливого решения и защитить свои права.

Узнаём о судьбе задолженности

Когда дело касается задолженности, всегда важно знать, какие последствия могут ожидать должника. В этой статье мы рассмотрим различные сценарии, связанные с судьбой задолженности, и то, как должнику стать владельцем своих действий и избежать неприятных последствий.

Вот некоторые варианты:

-

Урегулирование долга. Если должник решит погасить задолженность, то есть вероятность, что долг будет закрыт без дополнительных проблем. Однако зачастую коллекторы могут потребовать уплатить проценты или штрафы, поэтому стоит обязательно ознакомиться с условиями договора.

-

Судебное разбирательство. Если коллекторы или кредиторы решат обратиться в суд, то должнику необходимо будет принять участие в судебном процессе. В этом случае важно знать свои права и возможности.

Важно помнить, что вопросы, связанные с задолженностью, требуют внимания и разумного подхода. При наличии долгов рекомендуется обратиться к юристу или специалисту по финансовым вопросам, чтобы получить профессиональную консультацию и помощь в урегулировании ситуации.

Финансовая свобода достигнута

Принципы, приведшие к финансовой свободе:

- Экономия и инвестирование: путем разумного распределения доходов на потребности и инвестиции удалось создать финансовую подушку, которая обеспечивает стабильность и сохранность капитала.

- Расширение источников дохода: помимо основной работы, были разработаны дополнительные источники дохода, такие как сдача недвижимости, инвестиции в акции и бизнес-проекты.

- Постоянное образование и саморазвитие: обучение новым навыкам и развитие личностных качеств позволило повысить квалификацию и привлечь больше возможностей для заработка.

Результаты и преимущества финансовой свободы:

Достижение финансовой свободы принесло целый ряд положительных результатов:

- Отсутствие зависимости от заработной платы: больше нет необходимости работать ради выживания, можно заниматься только тем, что приносит истинное удовлетворение.

- Свобода выбора: возникает возможность путешествовать, заниматься увлечениями, развивать свои интересы без ограничений времени и финансовых затрат.

- Безопасность и стабильность: финансовая подушка позволяет чувствовать себя защищенным в любых жизненных ситуациях, включая увольнения и неожиданные расходы.

- Влияние на общество: свобода от финансовых обязательств даёт возможность помогать другим, инвестировать в благотворительность и вносить позитивные изменения в общество.

| Фактор | Описание |

|---|---|

| Планирование и бюджетирование | Стратегическое планирование расходов и доходов помогает эффективно распоряжаться деньгами и достигать поставленных финансовых целей. |

| Инвестирование | Умелые инвестиции в акции, недвижимость и бизнес-проекты создают дополнительные источники дохода и повышают капитал. |

| Управление долгами | Своевременное погашение долгов и избегание лишних займов позволяет избежать финансовых проблем и негативных последствий. |

| Постоянное образование и развитие | Обучение новым навыкам и развитие личных качеств способствуют улучшению карьеры и привлечению новых возможностей для заработка. |

Финансовая свобода — это реальность, которую можно достичь, следуя определенным принципам и стратегиям. Она приносит не только материальную устойчивость, но и освобождает от финансовых стрессов, дает возможность реализовывать свои желания и вносить позитивные изменения в общество.

Перерыв на время

В современном обществе долги и кредиты стали неотъемлемой частью жизни многих людей. Из-за различных обстоятельств иногда возникают ситуации, когда люди не могут своевременно погасить свои обязательства. Такие ситуации раньше часто приводили к тому, что периодически звонили коллекторы. Однако в 2026 году наблюдается уменьшение активности коллекторских служб.

Почему перестали звонить коллекторы?

На этот счет можно выделить несколько основных причин:

- Законодательные ограничения. В 2026 году были введены новые правила, регламентирующие работу коллекторских служб. Теперь они не имеют права звонить заемщику без его согласия, не ранее 8 утра и не позднее 22 часов вечера. Также установлено ограничение на количество звонков в день.

- Альтернативные способы связи. С развитием технологий люди предпочитают использовать другие способы связи, такие как электронная почта, мессенджеры или онлайн-чаты. Коллекторы уходят от звонков и переходят на эти более комфортные и удобные способы.

- Изменение подхода к работе. Многие коллекторские компании осознали, что агрессивные методы могут только усугубить ситуацию. Они стали более гибкими и применяют персонализированный подход к каждому должнику. Они предлагают различные варианты решений, помогают разработать план погашения долга.

Как это скажется на должниках?

Уменьшение активности коллекторов может быть положительным фактором для должников:

- Снижение стресса. Постоянные звонки коллекторов могут вызывать нервное напряжение и стресс у должников. Но благодаря смене подхода и сокращению звонков, люди могут чувствовать себя более спокойно и уверенно.

- Возможность разработать план. Большинство коллекторов готовы предложить должнику гибкие условия погашения долга и разработать индивидуальный план, учитывая его финансовые возможности. Это помогает должнику эффективно управлять своими долгами и постепенно их погасить.

- Больше времени на возврат. За счет снижения количества звонков и агрессивных действий коллекторов, заемщики получают больше времени на поиск решения своих финансовых проблем и погашение долга.

Уменьшение активности коллекторских служб в 2026 году объясняется введением законодательных ограничений, изменением подхода к работе и использованием альтернативных способов связи. Это положительно сказывается на должниках, снижая стресс, предоставляя возможность разработать план погашения долга и давая больше времени на возврат. В итоге, данная тенденция способствует более гуманному и конструктивному взаимодействию между должниками и коллекторскими службами.

Что делать должникам?

В случае, если вы оказались в должнической яме и с этим связаны проблемы, существуют несколько важных шагов, которые вы можете предпринять, чтобы разрешить свою ситуацию. Обратите внимание на следующие рекомендации:

1. Постараться найти дополнительный источник дохода:

Иногда причиной задолженности является недостаток финансовых средств. Попытайтесь найти возможности для дополнительной работы, например, через фриланс или временную занятость. Это поможет вам улучшить финансовую ситуацию и выплатить задолженность.

2. Обратиться к кредитору:

Важно связаться с кредитором и объяснить свою ситуацию. Постарайтесь договориться об урегулировании долга, например, о рассрочке платежей или о согласованной сумме ежемесячного платежа. Кредиторы заинтересованы в возврате долга и могут быть готовы предложить вам различные варианты урегулирования.

3. Обратиться за юридической помощью:

В случае, если у вас возникли серьезные проблемы с долгами, рекомендуется обратиться к юристу или юридической консультации. Они помогут вам разобраться с юридическими аспектами вашей ситуации и дадут советы по дальнейшим действиям.

4. Изучить возможности реструктуризации долга:

В некоторых случаях можно оформить реструктуризацию долга, которая позволит вам пересмотреть условия контракта и уменьшить ежемесячный платеж. Обратитесь к своему кредитору или к специалистам в этой области для получения дополнительной информации.

5. Обратиться к финансовому консультанту:

Финансовый консультант сможет помочь вам проконтролировать свои расходы, составить план погашения долгов и предложить стратегии для улучшения вашей финансовой ситуации.

- Не игнорируйте проблемы с долгами, лучше вовремя принять меры для их решения.

- Будьте честными и открытыми с кредиторами. Они больше заинтересованы в поиске решения, чем в судебных спорах.

- Избегайте новых займов и кредитов, пока не выплатите текущие долги.

- Регулярно проверяйте свою кредитную историю, чтобы быть в курсе своего финансового положения.

Если вы оказались должником, не паникуйте. Следуйте перечисленным выше шагам и не стесняйтесь обратиться за помощью. Ремонт вашей финансовой ситуации займет время и усилия, но с правильным подходом вы сможете вернуть себе финансовую стабильность.

Юридические формальности коллекторских агентств

1. Регистрация и лицензирование

Для начала работы коллекторское агентство должно пройти процесс регистрации и получить соответствующую лицензию. Заявитель должен представить полный пакет документов в Федеральную службу судебных приставов Российской Федерации, включая учредительные документы, соглашение о конфиденциальности и финансовые гарантии.

2. Постановка на учет в Федеральной службе судебных приставов

Для работы коллекторскому агентству необходимо поставить свою деятельность на учет в Федеральной службе судебных приставов, что является обязательным требованием. При этом, агентство обязано предоставлять отчеты о своей деятельности, выполнять требования закона и соблюдать права должников.

Коллекторское агентство должно заключать договоры с кредиторами, которые устанавливают правила взаимодействия и порядок передачи задолженности для взыскания. В договоре должны быть определены условия работы, комиссионные и сроки выплаты вознаграждения.

4. Правильная работа с личными данными

Коллекторское агентство должно строго соблюдать правила обработки и защиты персональных данных должников. Компания обязана собирать и обрабатывать только необходимую информацию, без согласия должника не передавать его данные третьим лицам и обеспечивать конфиденциальность информации.

5. Соблюдение требований законодательства

Коллекторское агентство должно строго соблюдать все требования и ограничения, установленные законодательством Российской Федерации. Агентство обязано быть в курсе всех изменений в законодательстве и соответствовать им.

6. Соблюдение этических норм и прав должников

Коллекторское агентство должно соблюдать этические нормы взаимодействия с должниками. Каждый должник имеет право на уважительное отношение со стороны коллекторского агентства и на защиту своих интересов.

Соблюдение вышеперечисленных юридических формальностей является важным аспектом работы коллекторских агентств. Это обеспечивает их законность и эффективность в взыскании задолженностей от должников.

Отменили ли коллекторов в 2026 году – Юридические Советы

В 2026 году был принят ряд законодательных изменений, направленных на регулирование деятельности коллекторских агентств. Однако нельзя сказать, что коллекторы были полностью отменены. Вместо этого, были введены новые правила, которые призваны защитить права должников и предотвратить недобросовестные практики.

Основные изменения

- Запрет на использование агрессивных методов взыскания задолженности, таких как угрозы, незаконное проникновение на жилище должника или преследование его членов семьи.

- Введение лимитов на звонки и посещения должника – коллекторы не могут контактировать с ним более определенного числа раз в неделю, а также в определенные временные интервалы.

- Требование предоставления должником письменного согласия на обработку его персональных данных коллекторским агентством.

- Обязательная регистрация коллекторских агентств и предоставление отчетности о своей деятельности.

- Установление штрафов за нарушение законодательства со стороны коллекторских агентств.

Роль государства и судебной системы

Государство приняло активную роль в регулировании деятельности коллекторов, в том числе контролирует их деятельность, а также применяет санкции в случае нарушений. Кроме того, судебная система играет важную роль в защите прав должников, предоставляя им возможность обжаловать недобросовестные действия коллекторов.

Как защититься от недобросовестных коллекторов

Если вы столкнулись с недобросовестными действиями коллекторских агентств, вам следует принять следующие меры:

- Изучите свои права как должника и ознакомьтесь с действующим законодательством.

- Сохраняйте всю переписку и записи телефонных разговоров с коллекторами.

- Обратитесь в службу поддержки прав потребителей или органы государственного контроля, чтобы сообщить о нарушениях.

- Подайте жалобу в суд в случае серьезных нарушений со стороны коллекторов.

Хотя коллекторы не были полностью отменены в 2026 году, государство приняло меры для усиления контроля над их деятельностью и защиты прав должников. Используя знание своих прав и принимая необходимые меры, вы можете эффективно защититься от недобросовестных действий коллекторов.

Свобода от нежелательных звонков

В настоящее время все больше людей ощущают облегчение от отсутствия звонков со стороны коллекторов. Это связано с рядом изменений, которые произошли в сфере коллекторской деятельности, что позволило людям избавиться от нежелательных звонков и обрести свободу.

Запрет на ночные звонки

Одним из главных факторов, способствующих свободе от нежелательных звонков, стал запрет на ночные звонки со стороны коллекторов. Раньше многие люди испытывали дискомфорт от беспокоев, приходивших в ночное время, что мешало им спокойно отдыхать и нарушало их жизненный режим. Однако, с введением запрета на такие звонки, люди стали чувствовать себя защищенными и могут полноценно отдыхать.

Жесткие ограничения на долги

Еще одним фактором, способствующим свободе от нежелательных звонков, являются жесткие ограничения на долги. Раньше многие люди испытывали постоянные неприятности из-за несвоевременного возврата кредитов или задолженностей по другим обязательствам. Это приводило к постоянным звонкам со стороны коллекторов, вынуждая людей постоянно отвечать на них и нарушало их психологическое состояние. Однако, с жесткими ограничениями на долги и ответственностью за неисполнение обязательств, люди стали более ответственно подходить к вопросам финансов и избегать долговых проблем, что позволило им избавиться от нежелательных звонков коллекторов.

Судебная защита прав потребителей

Одним из самых важных изменений, приведших к свободе от нежелательных звонков, стало усиление судебной защиты прав потребителей. Сегодня люди знают, что они могут обратиться в суд за защитой своих прав, если коллекторы нарушают их, допускают неправомерные действия или используют недопустимые методы в своей деятельности. Благодаря этому, коллекторы стали более внимательными и осторожными в своих действиях, что позволило людям избежать нежелательных звонков и обрести свободу в отношениях с коллекторами.

Права коллекторов в 2026 году

1. Право на осуществление взыскания долга

Коллекторы в 2026 году имеют право на осуществление взыскания задолженности со стороны должника. Они могут применять различные способы взыскания, включая устные и письменные переговоры, направление предупреждающих уведомлений и судебное обращение.

2. Право на участие в судебном процессе

Коллекторы в 2026 году имеют право на участие в судебных процессах, связанных с взысканием задолженности. Они могут представлять интересы кредитора в суде и предоставлять необходимую доказательную базу для подтверждения факта должнику.

3. Право на получение информации о должнике

Коллекторы в 2026 году имеют право на получение информации о должнике, в том числе его контактных данных, текущих финансовых обстоятельствах и имущественном положении. Эта информация позволяет коллекторам эффективно взыскивать задолженность, устанавливая контакт с должником и определяя возможности для возврата долга.

4. Право на применение мер принуждения

Коллекторы в 2026 году имеют право на применение различных мер принуждения в отношении должника. Они могут обратиться к суду с требованием о быстром взыскании задолженности, а также использовать меры, предусмотренные законодательством, например, опись имущества должника или установление ареста на его счетах.

Должник подтвердил свой отказ от дальнейшего взаимодействия с коллекторской компанией

В последствии многочисленных попыток связаться с должником и урегулировать задолженность, коллекторская компания получила письменное заявление от должника, в котором он отказывается от дальнейшего взаимодействия.

Обращение должника является основанием для прекращения преследования его задолженности коллекторской компанией. Согласно Федеральному закону «О коллекторской деятельности», при получении отказа должника от дальнейшего взаимодействия, коллекторская компания обязана прекратить свою работу по взысканию задолженности и прекратить контактировать с должником. В случае несоблюдения данного требования, должник имеет право обратиться в суд и требовать возмещения морального и материального вреда.

Причины отказа должника от взаимодействия с коллекторской компанией:

- Неэффективная работа коллекторской компании в урегулировании задолженности;

- Нарушение коллекторской компанией правил обращения с должником;

- Неприемлемое поведение коллекторов во время контакта с должником;

- Неправомерные действия коллекторской компании в процессе взыскания задолженности.

В результате:

Отказ должника от дальнейшего взаимодействия с коллекторской компанией означает, что вопрос о взыскании задолженности должником будет разрешаться другими способами, например, через суд. Коллекторская компания должна прекратить свое вмешательство и прекратить периодические письма и звонки должнику.

Следует отметить, что отказ должника от взаимодействия с коллекторской компанией не освобождает его от обязанности погасить задолженность. Должник все еще несет ответственность за свое долговое обязательство и может быть подвержен юридическим последствиям, таким как судебные иски и возможная исполнительная процедура.

Взыскатель сменился – банк или МФО отозвал агентское соглашение

Причины отзыва агентского соглашения:

- Несоблюдение условий соглашения со стороны взыскателя;

- Инакомыслие и разногласия между взыскателем и банком/МФО;

- Неудовлетворительная эффективность работы взыскателя;

- Пересмотр стратегии взыскания и решение банка/МФО заниматься этим вопросом самостоятельно.

В случае отзыва агентского соглашения, банку/МФО необходимо:

- Уведомить взыскателя об отзыве соглашения;

- Передать информацию о должниках, погасивших и не погасивших долгов, новому взыскателю (иному подразделению банка/МФО или другой организации);

- Заключить новое агентское соглашение с новым взыскателем или принять решение об осуществлении взыскания самостоятельно;

- Информировать должников о смене взыскателя.

Заголовок: Какие изменения могут произойти после смены взыскателя

- Изменение условий погашения задолженности;

- Изменение методов взыскания (переговоры, судебное разбирательство, передача дела в коллекторскую компанию);

- Изменение контактных данных и реквизитов в случае необходимости связи с новым взыскателем;

- Удаление информации о задолженности из базы данных предыдущего взыскателя, если новый взыскатель не имеет доступа к ней;

- Новый взыскатель может предложить дополнительные услуги или льготы для должников, чтобы ускорить погашение задолженности.

Цитата: «Смена взыскателя может повлиять на процесс взыскания долгов и требует внимательности и соблюдения всех необходимых процедур со стороны банка/МФО. Важно уведомить должников об изменениях и предоставить им необходимую информацию для связи с новым взыскателем.»

Истек срок давности по возврату долга

Каждый человек имеет право на справедливое обращение, включая право на защиту от неправомерных требований. Согласно закону, долги имеют определенный срок давности, после истечения которого кредитор уже не имеет права требовать их возврата.

Что такое срок давности?

Срок давности — это законодательно установленный период времени, в течение которого кредитор имеет право обратиться в суд с требованиями о возврате долга. Прошедший срок давности лишает кредитора возможности претендовать на взыскание суммы.

Установленные законом сроки давности могут отличаться в зависимости от вида долга:

- 3 года — для взыскания долгов за товары, работы, услуги, предоставленные рановерующимся физическим лицам;

- 6 лет — для взыскания долгов, возникших с использованием кредитных или займовых средств;

- 10 лет — для взыскания долгов, связанных с имущественными правами;

- 15 лет — для взыскания долгов, вызванных причинением вреда здоровью или выздоровлением.

Последствия истечения срока давности

Когда срок давности истекает, кредитор уже не имеет права требовать возврата долга. Если заемщик отказывается платить после истечения срока давности, кредитор не может принудительно взыскать сумму долга. При этом, заемщик не обязан платить долг даже в случае, если у него возникли деньги после истечения срока давности.

Нюансы исчисления срока давности

Срок давности начинает исчисляться с момента возникновения права требования у кредитора. Если в течение срока давности кредитор прерывает его действие, например, направив претензию или подписав с заемщиком новый договор, срок давности начинает исчисляться заново.

Истечение срока давности по возврату долга является важным моментом, который должен быть учтен как заемщиком, так и кредитором. Важно знать свои права и обязанности для защиты своих интересов и установления справедливых отношений в области финансовых обязательств.

Должник подал документ на банкротство

Когда должник испытывает серьезные финансовые проблемы и не в состоянии решить свои долговые обязательства, он может подать на банкротство. В данной ситуации должник просит суд освободить его от обязательств по погашению задолженностей перед кредиторами.

Подача документов на банкротство является последним резервным вариантом для должника, когда другие методы решения финансовых проблем не приносят результатов. Однако прежде чем подать на банкротство, должник должен тщательно изучить процедуру, правила и последствия такого шага.

Процесс подачи документов на банкротство

- Должник собирает все необходимые документы, подтверждающие его финансовое положение и задолженности перед кредиторами.

- Далее должник обращается в арбитражный суд, представляет документы и подает заявление о банкротстве.

- Суд рассматривает заявление и принимает решение о начале процедуры банкротства.

- После этого назначается временный управляющий, который будет контролировать и управлять имуществом должника.

- Должник должен предоставить полную информацию о своем имуществе и доходах, а также сотрудничать с управляющим в ходе процедуры.

- Далее происходит процедура взыскания и распределения имущества должника среди кредиторов.

- После завершения процедуры банкротства должник освобождается от долгов перед кредиторами.

Последствия подачи на банкротство

Подача документов на банкротство имеет свои последствия для должника:

- Ограничение права на управление своим имуществом.

- Передача управления имуществом временному управляющему.

- Ограничение возможности получения новых кредитов в ближайшее время.

- Публичность информации о процедуре банкротства и задолженностях.

Преимущества подачи на банкротство

Подача на банкротство может иметь свои преимущества для должника:

- Разрешение финансовых проблем и освобождение от долгов.

- Возможность начать «с чистого листа» и приступить к восстановлению своего финансового положения.

- Защита от дальнейшего взыскания со стороны кредиторов.

Подача на банкротство — это ответственный и сложный шаг для должника. Он должен тщательно изучить все аспекты процедуры и принять решение, исходя из своих финансовых возможностей и потребностей.

Коллекторы перестали звонить: причины и последствия

Некоторое время назад в России произошли значительные изменения в работе коллекторских агентств. Интересно, что теперь коллекторы перестали активно звонить должникам. Рассмотрим причины этого явления и его последствия.

Причины перестановки:

- Законодательство

- Общественное мнение

- Улучшение работы банков

- Различные регулятивные изменения

Последствия для коллекторов:

- Снижение доходов

- Сокращение персонала

- Изменение стратегии работы

Законодательство в области коллекторской деятельности стало строже, что привело к изменению подходов и методов работы. Теперь коллекторы более осторожно общаются с должниками и не могут звонить им без предварительного уведомления. Это связано с введением новых правил, которые призваны защитить права должников и обеспечить их достойное отношение.

Общественное мнение также играет важную роль. Коллекторы стали сталкиваться с негативным отношением общества к своей деятельности. Многие люди считают их методы откровенной наглостью и домогательством. В связи с этим, агентства вынуждены пересмотреть свои стратегии и стать более дипломатичными и вежливыми в общении с должниками.

Совершенствование работы банков также оказало влияние на коллекторов. Благодаря более эффективным системам ведения документооборота и контроля задолженностей, банки стали меньше обращаться к коллекторам для взыскания долгов. Это влияет на количество работы и доходы коллекторских агентств.

Регулятивные изменения также повлияли на работу коллекторов. Введение новых правил и требований от государства требует от агентств больших усилий и ресурсов для их выполнения. Изменение правовой базы заставляет коллекторов потратить время и деньги на получение лицензий и сертификатов, что может повлиять на их работоспособность и прибыльность.

В результате всех этих изменений, коллекторы столкнулись с снижением доходов. Они больше не могут использовать агрессивные методы взыскания, что существенно снижает их эффективность. В связи с этим, агентства вынуждены сокращать персонал и пересматривать свою стратегию работы. Многие из них обращаются к инновационным методам, например, использованию цифровых технологий и автоматизации процессов.

Таким образом, перестановка в работе коллекторов связана с законодательством, отрицательным общественным мнением, улучшением работы банков и регулятивными изменениями. Коллекторы вынуждены изменить свою стратегию работы и адаптироваться к новым условиям, что может сказаться на их доходности и персонале.

Самый невероятный случай – вы выплатили все свои долги полностью

В жизни каждого человека существует множество обязательств, в том числе в финансовой сфере. Видимость избавления от долгов может показаться чем-то нереальным и невероятным, но есть случаи, когда люди добиваются такого результат, полностью освобождаясь от своих финансовых обязательств.

Как достичь полного погашения долгов?

Для начала необходимо тщательно анализировать свою финансовую ситуацию, составить бюджет и разработать стратегию погашения долгов. Важно отдать предпочтение долгам с самыми высокими процентными ставками, так как именно они могут стать главной преградой на пути к полному освобождению от долгов.

- 1. Расчет бюджета

- 2. Сокращение расходов

- 3. Дополнительный заработок

- 4. Рефинансирование долгов

Примерный план действий:

| № | Действие | Ожидаемый результат |

|---|---|---|

| 1 | Расчет бюджета | Выявление свободных средств для погашения долгов |

| 2 | Сокращение расходов | Освобождение дополнительных средств для погашения долгов |

| 3 | Дополнительный заработок | Увеличение общей суммы денег на погашение долгов |

| 4 | Рефинансирование долгов | Снижение процентных ставок и улучшение условий погашения |

Выплата долгов и будущие возможности

Когда все долги полностью выплачены, свободные средства могут быть направлены на достижение новых финансовых целей и планов. Это может быть формирование накопительного счета, инвестиции, покупка недвижимости и другие подобные возможности.

“Довольно невероятно, но я смог полностью выплатить все свои долги. Такое освобождение от финансовых обязательств дало мне новую возможность строить свою финансовую жизнь более свободно и независимо.” — отметил один из успешных погасивших долги.

Невероятно, но факт – вы можете полностью выплатить все свои долги! Составьте план действий, придерживайтесь его и верьте в свои силы. Что бы ни произошло, помните, что всегда есть возможность изменить финансовое положение и освободиться от долгов полностью!

Закон о коллекторах с 1 января 2026 года № 230

Начиная с 1 января 2026 года, вступает в силу Закон №230, регулирующий деятельность коллекторских агентств в Российской Федерации. Новые правила направлены на защиту прав граждан и предпринимателей от незаконных действий коллекторов и установление порядка их работы.

Основные положения закона

- Введение обязательной государственной регистрации коллекторских агентств перед началом их деятельности.

- Установление четких правил работы коллекторов с долгами. Теперь коллекторы могут принимать только меры передачи информации о должнике в государственные информационные системы.

- Отмена возможности публичного освещения информации о должнике без его согласия.

- Введение ответственности за незаконные действия коллекторов. Коллекторы, несоблюдающие правила, могут быть привлечены к уголовной или административной ответственности.

- Установление адекватных штрафов и компенсаций для граждан и предпринимателей, которые пострадали от незаконных действий коллекторов.

- Обязательное размещение информации о коллекторском агентстве на его официальном сайте.

Цель нового закона

Основной целью Закона №230 является защита прав граждан и предпринимателей от незаконных действий коллекторов и установление порядка их работы. Новые положения закона направлены на предотвращение угроз и нарушений, оптимизацию работы коллекторских агентств и обеспечение законности в данной сфере.

Закон №230, который начинает действовать с 1 января 2026 года, вводит новые правила и нормы для коллекторских агентств. Он защищает права граждан и предпринимателей от незаконных действий коллекторов и устанавливает порядок их работы. Все коллекторы обязаны проходить государственную регистрацию и соблюдать правила работы, иначе они могут быть привлечены к ответственности.

Могут ли коллекторы звонить в выходные в 2026 году?

Ограничения и правила коллекторской деятельности

В соответствии с законом Российской Федерации «О потребительском кредите (займе)», коллекторы обязаны соблюдать некоторые правила при взаимодействии с должниками. В частности, коллекторы должны соблюдать следующие ограничения:

- Коллекторы не могут звонить в выходные дни без согласия должника;

- Коллекторы не могут звонить в ночное время (с 22:00 до 8:00) без согласия должника;

- Коллекторы не могут звонить по рабочим дням в определенное время, если должник является учащимся, пенсионером, инвалидом или работником со сложными или нестандартными рабочими графиками;

- Коллекторы не могут звонить на рабочий телефон должника, если он является работником с автоматизированным телефонным оборудованием, занятым в области медицины, транспорта и других сферах, где прерывание работы телефона может нанести вред обществу или гражданам.

Согласие должника на звонок коллекторов в выходные

В случае, если должник дал согласие на звонок коллекторов в выходной день, коллекторы имеют право осуществлять звонки в установленное согласием время. Однако, даже если есть согласие, они все равно не могут нарушать законодательство и звонить в ночное время согласно ограничениям, установленным законодательством Российской Федерации.

Таким образом, можно с уверенностью заявить, что коллекторы не могут звонить в выходные без согласия должника в 2026 году. Они также обязаны соблюдать ограничения и правила, установленные законодательством, при осуществлении коллекторской деятельности. Это дает должникам дополнительное ощущение защиты и позволяет им контролировать взаимодействие с коллекторскими организациями в выходные дни.

Коллекторы перестали звонить. Чего ждать?

В последние годы все больше людей столкнулись с проблемами с долгами. Банки активно выдают кредиты, и вместе с тем растет количество неплатежей. При этом, многие заметили, что коллекторские агентства перестали звонить и отправлять письма с требованиями об оплате. Возможно, это хорошая новость для должников, но чего ждать дальше?

1. Изменение подхода коллекторов:

Одной из причин уменьшения контакта с коллекторами может быть изменение подхода в их работе. Вместо агрессивных действий, таких как звонки и письма с угрозами, коллекторы могут начать предлагать должникам более мягкие варианты решения проблемы с долгами. Это может быть предложение по реструктуризации долга или возможность получить отсрочку выплаты. Такой подход может быть более эффективным, поскольку клиенты чаще будут готовы работать с коллекторами, если им будет предложено реальное решение проблемы.

2. Большая роль цифровых технологий:

С развитием цифровых технологий многие услуги стали доступны онлайн. Кредитные организации и коллекторы также стремятся автоматизировать свои процессы. Они активно используют смс-уведомления, электронную почту и онлайн-платежи, чтобы держать контакт с должниками. Отсутствие звонков может быть связано с тем, что коллекторы перешли на более эффективные и удобные способы связи. В данном случае, ждать можно увеличения количества сообщений и уведомлений в электронной почте и на телефоне.

3. Регулирование сферы долгов:

Еще одной причиной изменения работы коллекторов может быть ужесточение правил в сфере долгов и коллекторской деятельности. В последние годы в России приняты законы, направленные на защиту прав должников. Они ограничивают действия коллекторов, запрещают необоснованные угрозы и издевательства над должниками. Возможно, эти меры направлены на то, чтобы коллекторы пересмотрели свои подходы и стали более добросовестными и законопослушными в своей работе.

Чего ждать дальше в отношении работы коллекторов, пока можно только предполагать. Возможно, их подход изменится, и они будут работать более эффективно и гуманно. Однако, важно помнить, что неплатежи по кредитам не остаются без последствий, и рано или поздно должников ждет встреча с коллекторами или решение проблемы через суд. Поэтому, лучше не откладывать решение долговых проблем в долгий ящик — лучше обратиться к специалистам и найти реальное решение своей ситуации.