При увольнении сотрудника работодатель обязан удержать сумму НДФЛ, начисленную на его доходы. Однако, если ошибка произошла и налог не был удержан, сотрудник может впоследствии самостоятельно заплатить его работодателю. Важно знать процедуру и сроки такой оплаты, чтобы избежать возможных штрафов и сложностей.

Уплата налога физическим лицом

Основные аспекты уплаты налога:

- Декларирование дохода;

- Расчет налоговой базы;

- Определение налоговой ставки;

- Уплата налога в установленные сроки.

Декларирование дохода является первым и важным шагом в процессе уплаты налога. Физическое лицо должно сообщить о своих доходах, полученных за определенный период, в налоговую инспекцию.

Расчет налоговой базы происходит путем вычитания различных налоговых вычетов и льгот из общей суммы дохода. Налоговые вычеты могут включать расходы на образование, медицинские услуги и другие затраты, которые могут быть учтены налоговой инспекцией.

Определение налоговой ставки в зависимости от суммы дохода физического лица. Высокий доход обычно облагается более высокими налоговыми ставками, в то время как низкий доход может быть облагаем низкими или даже нулевыми налоговыми ставками.

Уплата налога должна быть произведена в установленные сроки. Опоздание или неуплата налогов может повлечь за собой штрафы и санкции от налоговой инспекции.

Налоговые льготы и вычеты

| Виды налоговых вычетов | Описание |

|---|---|

| Вычеты на детей | Позволяют уменьшить налогооблагаемую базу на определенную сумму для каждого ребенка. |

| Вычеты на обучение | Позволяют уменьшить налоговую базу на сумму, потраченную на образование. |

| Вычеты на жилищную ипотеку | Позволяют уменьшить налоговую базу на сумму процентов, уплаченных по ипотечному кредиту. |

Гражданская ответственность за неуплату налога

Неуплата налога или неправильное декларирование дохода может повлечь за собой гражданскую и уголовную ответственность.

Цитата закона: «Любые попытки уклониться от уплаты налога или сокрытие дохода будут рассматриваться как преступление и могут привести к серьезным юридическим последствиям».

Гражданская ответственность может включать штрафы и санкции, а также возможность списания активов для погашения задолженности перед налоговой инспекцией. Уголовная ответственность может привести к аресту и судебному разбирательству.

В целом, уплата налога физическим лицом является ответственным действием, которое требует соблюдения налогового законодательства и своевременного исполнения деклараций и платежей. Соблюдение налоговых обязательств является важным элементом финансовой дисциплины и гражданской ответственности.

В чем проблема

Проблема возникает, когда работник пытается уйти из компании, не уплатив все налоги, предусмотренные законодательством.

Уклонение от уплаты налогов является противозаконным действием, которое может привести к серьезным последствиям для работника и его работодателя.

Последствия для работника

- Штрафы и пеня для задолжавшего работника;

- Негативная кредитная история, затрудняющая получение кредитов и других финансовых услуг;

- Конфискация имущества для погашения задолженности;

- Уголовная ответственность за уклонение от уплаты налогов.

Последствия для работодателя

- Необходимость выплатить недоимку налогов;

- Штрафы за нарушение налогового законодательства;

- Потеря репутации в глазах налоговых органов и других партнеров.

Как избежать проблемы

Для избежания проблемы работник должен:

- Своевременно рассчитываться с налоговыми органами;

- Контролировать правильность начисления и уплаты налогов работодателем;

- Вести учет и хранить документы, подтверждающие доходы и уплату налогов.

Работодатель, в свою очередь, должен:

- Точно и своевременно начислять и уплачивать налоги за своих сотрудников;

- При необходимости предоставлять работнику справки и документы для подтверждения доходов и уплаты налогов;

- Сотрудничать с налоговыми органами и следовать их требованиям.

Цитата

Уклонение от уплаты налогов является нарушением закона и ведет к серьезным последствиям для работника и его работодателя.

Если недоплату нашли в следующем году

Иногда бывает, что работник обнаруживает, что сумма НДФЛ, удержанная с его заработной платы в прошлом году, не соответствует фактическому налоговому обязательству. Что делать, если недоплату обнаружили только в следующем году?

Проверка удержанных налогов

Перед всеми шагами нужно убедиться в том, что действительно была совершена недоплата НДФЛ. Для этого необходимо прежде всего проверить правильность расчета налоговой базы и тарифов, установленных законодательством.

- Расчет налоговой базы. Убедитесь, что все доходы, подлежащие НДФЛ, были правильно учтены, включая премии, доли в прибылях, вознаграждения.

- Тарифы и льготы. Проверьте, что использовались правильные тарифы налога. Также убедитесь, что правильно были применены все льготы, на которые у вас есть право: налоговый вычет на детей, налоговая льгота на обучение, инвестиционные налоговые вычеты и т.д.

Пути решения проблемы

Если вы обнаружили недоплату НДФЛ в следующем году, у вас есть несколько вариантов действий:

- Сообщить работодателю. Свяжитесь с вашим бывшим работодателем и предоставьте ему документы, подтверждающие недоплату. Попросите работодателя исправить ошибку и перечислить недостающую сумму НДФЛ.

- Обратиться в налоговую инспекцию. Если работодатель отказывается исправить ошибку или не реагирует на ваши обращения, вы можете подать жалобу в налоговую инспекцию. Предоставьте все необходимые документы и объясните ситуацию. Налоговая инспекция проведет проверку и вынесет решение.

- Обратиться в суд. Если ни работодатель, ни налоговая инспекция не решают вашу проблему, вы можете подать иск в суд. Предоставьте все доказательства недоплаты, а также выписку из счета, чтобы подтвердить свои финансовые потери.

Документация и сроки

Важно иметь все документы, подтверждающие недоплату НДФЛ. Это могут быть копии заработных плат, справки о начислениях и удержаниях, а также другие документы, связанные с выплатами и налоговыми обязательствами.

Не забывайте, что есть определенные сроки для обращения в налоговую инспекцию или суд. Обычно это 3 года с момента окончания налогового периода, в котором была совершена недоплата. Однако каждая ситуация может иметь свои особенности, поэтому рекомендуется обратиться к специалистам, чтобы получить конкретную информацию по вашему случаю.

| Шаги | Действия |

|---|---|

| 1 | Проверьте правильность расчета налоговой базы и тарифов. |

| 2 | Сообщите работодателю о недоплате. |

| 3 | Обратитесь в налоговую инспекцию, если работодатель не реагирует. |

| 4 | Подайте иск в суд, если недоплата не была исправлена. |

| 5 | Соберите все документы, подтверждающие недоплату. |

| 6 | Соблюдайте сроки обращения в налоговую инспекцию или суд. |

Если вы обнаружили недоплату НДФЛ в следующем году, не паникуйте. Следуйте вышеуказанным рекомендациям и защищайте свои права. Обратитесь за консультацией к юристу или специалисту в области налогового права, чтобы обеспечить успешное разрешение проблемы.

Сотрудник продолжает работать

В случае, когда сотрудник продолжает работать после получения уведомления об увольнении, возникают вопросы о его трудовых правах и обязанностях, а также о выплате налога на доходы физических лиц (НДФЛ).

1. Отношения между работником и работодателем

После получения уведомления об увольнении сотрудник обязан выполнять свои трудовые обязанности до официальной даты увольнения. Работодателю также следует продолжать выплачивать заработную плату в соответствии с действующим трудовым законодательством.

2. Вопросы налогообложения

В случае, если сотрудник продолжает работать после уведомления об увольнении, работодатель продолжает удерживать и перечислять НДФЛ из его заработной платы в соответствии с установленными ставками.

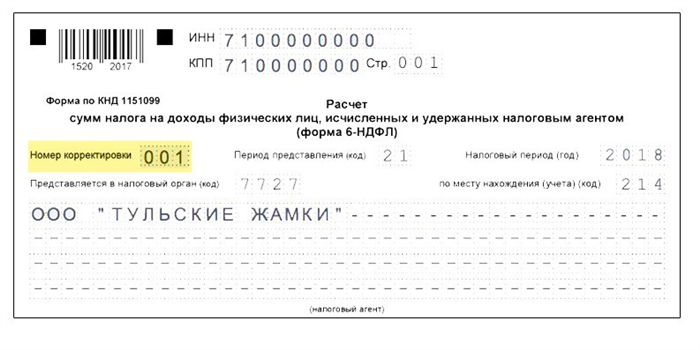

3. Отчетность по НДФЛ

Работодатель обязан производить отчетность по НДФЛ, включая сведения о доходах и удержанном налоге, в установленные сроки. Это необходимо для правильного учета и уплаты налога на доходы физических лиц в соответствии с законодательством Российской Федерации.

4. Дополнительные возможности

Если работодатель и сотрудник достигли соглашения о продлении срока работы после уведомления об увольнении, следует оформить соответствующий дополнительный договор или дополнение к трудовому договору, в котором будет указан новый срок работы и условия труда.

- В дополнительном договоре или дополнении к трудовому договору можно также прописать условия относительно выплаты компенсации за потерю работы, если такая компенсация предусмотрена трудовым законодательством или коллективным договором.

- Дополнительный договор или дополнение к трудовому договору должны быть оформлены в письменной форме и подписаны обеими сторонами.

5. Важно помнить

При продлении работы сотрудника после уведомления об увольнении необходимо учитывать все требования и нормы трудового законодательства, а также заключить соответствующее соглашение в письменной форме для защиты интересов обеих сторон.

Если сотрудник уволился

Сотрудник уволился – что делать работодателю?

- Узнать причину увольнения: Иметь ясное представление о причине увольнения поможет работодателю принять правильные решения и осуществить все необходимые действия.

- Подготовить документы: После получения заявления об увольнении, работодатель должен предоставить сотруднику необходимые документы, такие как трудовая книжка и расчетный лист за последний отработанный период.

- Выплатить деньги: Сотрудник имеет право получить все неполученные доходы, включая заработную плату за отработанный период, отпускные, премии и другие вознаграждения.

Как происходит уплата НДФЛ после увольнения сотрудника?

Согласно законодательству, работодатель обязан удерживать и уплачивать НДФЛ с доходов своих сотрудников. При увольнении сотрудника, работодатель должен учесть следующее:

- Удержать НДФЛ: Работодатель удерживает НДФЛ с заработной платы сотрудника в момент выплаты.

- Составить и передать справку: Работодатель обязан составить и передать сотруднику справку 2-НДФЛ. В ней указываются суммы удержанного и уплаченного НДФЛ за год.

- Уведомить налоговую: Работодатель должен уведомить налоговую о факте увольнения сотрудника и уплате НДФЛ.

Важные моменты, которые следует учесть

Не удерживать НДФЛ с уволенного сотрудника не допустимо. Если работодатель не ударит НДФЛ с увольнения сотрудника, он может быть привлечен к ответственности и подлежать штрафу. Поэтому важно соблюдать все требования законодательства и своевременно осуществлять уплату налога.

| Факты | НДФЛ |

|---|---|

| Работодатель | Обязан удерживать и уплачивать НДФЛ с доходов сотрудников |

| Сотрудник | Имеет право на получение справки 2-НДФЛ с указанием удержанного и уплаченного НДФЛ |

| Налоговая служба | Необходимо уведомить о факте увольнения и уплате НДФЛ |

В случае увольнения сотрудника, важно для работодателя учесть все моменты связанные с уплатой НДФЛ, чтобы избежать возможных проблем или штрафов со стороны налоговой службы.

В какой сумме удерживают подоходный налог

Рассмотрим, в какой сумме удерживают подоходный налог:

Ставка налога

Ставка подоходного налога в России может варьироваться в зависимости от уровня дохода гражданина. В настоящее время установлены следующие ставки налога:

- 13% — для граждан, не являющихся обладателями статуса индивидуального предпринимателя;

- 15% — для граждан, которые имеют статус индивидуального предпринимателя или ЧП.

Расчет налога

Налоговая база для расчета подоходного налога — это общая сумма дохода, полученного гражданином. В отношении работников, налоговая база состоит из заработной платы и других вознаграждений. В случае с индивидуальными предпринимателями, налоговая база включает доходы от деятельности, расходы и налоговые вычеты.

Расчет подоходного налога производится путем умножения налоговой базы на ставку налога, установленную для соответствующего гражданина. Полученная сумма удерживается из дохода и перечисляется в бюджет государства.

Исключения и льготы

В ряде случаев существуют исключения и льготы, позволяющие гражданам снизить размер подоходного налога или освободиться от его уплаты. Например, индивидуальные предприниматели могут воспользоваться упрощенной системой налогообложения или применить некоторые налоговые вычеты.

Также существуют льготы для некоторых категорий граждан, включая инвалидов, ветеранов и лиц, ухаживающих за инвалидами. Они могут иметь право на снижение ставки налога или налоговые вычеты по определенным затратам.

Подоходный налог удерживается с доходов граждан России и зависит от уровня дохода и ставки налога. Расчет налога производится на основе налоговой базы, которая включает в себя доходы от работы или деятельности. Существуют исключения и льготы, позволяющие снизить размер налога или освободиться от его уплаты для определенных категорий граждан. Важно знать свои права и возможности, чтобы оптимизировать уплату подоходного налога в рамках законодательства.

Что делать, если не удержали НДФЛ

Нередко бывает ситуация, когда с работника не удерживают сумму налога на доходы физических лиц (НДФЛ) со стороны работодателя

Данный случай может создать неприятности как работнику, так и самому работодателю. Однако, есть определенные действия, которые можно предпринять, чтобы решить данную проблему.

1. Проверьте правильность расчета

Возможно, работодатель допустил ошибку в расчете НДФЛ и поэтому не удержал соответствующую сумму. Проверьте свой заработок и налоговые ставки в соответствии с действующим законодательством.

Пример проверки НДФЛ:

- Уточните у работодателя, какая ставка НДФЛ должна применяться к вашему доходу;

- Рассчитайте сумму НДФЛ согласно выбранной ставке;

- Сравните полученную сумму с тем, что было удержано работодателем.

2. Обратитесь к работодателю

Если вы обнаружили, что НДФЛ не был удержан или был удержан неправильно, сделайте письменный запрос к работодателю с просьбой исправить ситуацию. Укажите точную сумму НДФЛ, которая должна быть удержана, и просите работодателя произвести корректировку расчетов.

3. Обратитесь в налоговую службу

Если работодатель отказывается произвести корректировку расчетов или вы не получаете ответа на свой запрос, обратитесь в налоговую службу. Подайте жалобу, предоставив все необходимые доказательства — копии документов, свидетельствующих о доходе и о неправильном расчете НДФЛ.

Пример документов, которые могут быть предоставлены:

- Копия трудового договора;

- Копия заработной платы или других доходов;

- Копия запроса к работодателю и его ответа (если есть);

- Другие документы, подтверждающие неправильный расчет НДФЛ.

4. Обратитесь к юристу

Если все вышеперечисленные шаги не привели к желаемому результату, рекомендуется обратиться за помощью к юристу с опытом в налоговом праве. Он сможет оценить вашу ситуацию, дать советы и оказать помощь в разрешении проблемы с неудержанным НДФЛ.

| Шаги для решения проблемы: | Важно помнить: |

|---|---|

| 1. Проверьте правильность расчета НДФЛ. | — Обратите внимание на налоговые ставки. |

| 2. Обратитесь к работодателю. | — Составьте письменный запрос. |

| 3. Обратитесь в налоговую службу. | — Предоставьте доказательства. |

| 4. Обратитесь к юристу. | — Помощь в разрешении проблемы. |

В случае, если НДФЛ не был удержан с вашего заработка, необходимо предпринять соответствующие шаги для решения этой проблемы. Проверьте расчеты, обратитесь к работодателю, а затем, в случае необходимости, обратитесь в налоговую службу или к юристу. Помните, что правильное решение проблемы требует времени и тщательности в действиях.

Когда невозможно удержать налог

Определенные ситуации могут возникнуть, когда работодатель не может удержать налог на доходы физического лица (НДФЛ) с уволенного сотрудника. Это может произойти, например, в следующих случаях:

- Нет зарплатных средств: Если у работодателя нет достаточных средств на счету, то он не сможет удержать налог с заработной платы сотрудника.

- Увольнение без предупреждения: В некоторых случаях работодатель может уволить сотрудника без достаточного предупреждения или уведомления, что делает невозможным удержание налога.

Определенные ситуации могут возникнуть, когда работодатель не может удержать налог на доходы физического лица (НДФЛ) с уволенного сотрудника. Это может произойти, например, в следующих случаях:

В таких ситуациях работодатель должен уведомить налоговую инспекцию о невозможности удержать налог с уволенного сотрудника и предоставить все необходимые документы и объяснения. Если работодатель действовал добросовестно и приложил все усилия для удержания налога, то он не несет юридической ответственности за невозможность его удержания.

Однако, уволенный сотрудник все равно должен заплатить НДФЛ самостоятельно. Он может сделать это самостоятельно через налоговую инспекцию, либо его новый работодатель может провести удержание налога с его заработной платы.