Проценты к уплате – это сумма денег, которую заемщик должен выплатить за пользование полученными кредитными средствами. Они представляют собой процентную ставку, которая начисляется на остаток кредитной задолженности. Проценты к уплате являются важной частью финансовой ответственности за заем и могут значительно увеличить стоимость займа. Познакомьтесь с основными принципами расчета процентов к уплате, чтобы быть готовым к финансовым обязательствам при взятии кредита.

Отражение процентов к уплате в бухгалтерской отчетности

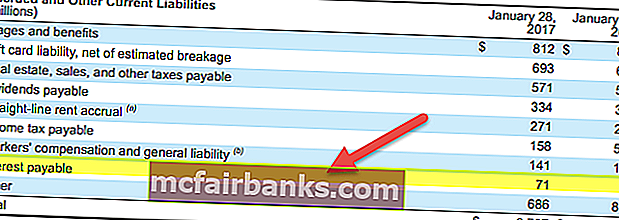

Проценты к уплате представляют собой дополнительные платежи, которые должны быть уплачены по долговым обязательствам. В бухгалтерской отчетности они отражаются в соответствующих разделах, позволяя оценить финансовое состояние предприятия и его платежеспособность.

1. Отражение процентов к уплате по кредитам

Основным источником процентов к уплате являются кредиты, полученные предприятием. Данные проценты отражаются в бухгалтерской отчетности в разделе «Проценты и аналогичные платежи по займам и займовым обязательствам». В этом разделе указываются все обязательства предприятия по погашению процентов по кредитам.

2. Отражение процентов к уплате по облигациям

Если предприятие выпускает облигации, то проценты к уплате по ним также должны быть отражены в бухгалтерской отчетности. В этом случае, данные проценты отражаются в разделе «Проценты и аналогичные платежи по ценным бумагам». Здесь указываются все обязательства предприятия по выплатам процентов по облигациям.

3. Отражение процентов к уплате по задолженностям перед поставщиками

Предприятие может иметь задолженности перед поставщиками, по которым требуется уплатить проценты. В этом случае, проценты к уплате отражаются в разделе «Прочие операционные расходы» или «Финансовые расходы» в зависимости от принятой бухгалтерской политики предприятия.

4. Отражение процентов к уплате по налоговым обязательствам

Предприятие также может быть обязано уплачивать проценты по налоговым задолженностям. В этом случае, проценты к уплате отражаются в разделе «Проценты, пени и штрафы по налогам и сборам». Здесь указываются все обязательства предприятия по уплате процентов по налогам.

5. Особенности отражения процентов к уплате

- Проценты к уплате отражаются в отчетности независимо от источника их возникновения. Важно правильно указать соответствующий раздел в зависимости от типа обязательства.

- Проценты к уплате отображаются в бухгалтерской отчетности в том периоде, когда они фактически возникают. Это позволяет дать полное и точное представление о финансовом состоянии предприятия.

- При отражении процентов к уплате, следует учитывать действующее законодательство и бухгалтерские стандарты, которые регулируют данную область деятельности.

Важно! Отражение процентов к уплате в бухгалтерской отчетности является важной задачей для предприятий. Правильное отражение данных процентов позволяет предоставить полную и объективную информацию о финансовом состоянии и платежеспособности предприятия.

Проценты по кредитным картам

Как рассчитываются проценты по кредитным картам?

Проценты по кредитным картам обычно рассчитываются на основе годовой процентной ставки. Эта ставка может быть фиксированной или изменяемой. Фиксированная процентная ставка останется постоянной на протяжении всего срока действия кредитной карты, в то время как изменяемая ставка может меняться в зависимости от рыночных условий или политики банка.

Для расчета процентов по кредитным картам необходимо знать остаток задолженности на карту и процентную ставку. Обычно проценты начисляются ежемесячно на остаток задолженности, и владелец карты должен уплатить минимальный платеж, состоящий из процентов и части основного долга. Если владелец карты не выплачивает полный баланс задолженности, проценты начисляются на остаток задолженности и капитализируются, то есть добавляются к сумме задолженности. Это может привести к увеличению общей суммы, которую необходимо выплатить.

Влияние процентов по кредитным картам на финансовую нагрузку

Проценты по кредитным картам могут значительно увеличить финансовую нагрузку для владельцев карты. Чем выше процентная ставка, тем больше процентов необходимо будет уплатить. Кроме того, если владелец карты задерживает платеж или выплачивает только минимальный платеж, проценты могут быстро накапливаться, увеличивая общую сумму задолженности.

Как уменьшить проценты по кредитным картам?

Существуют некоторые способы уменьшения процентов по кредитным картам:

- Погашение задолженности вовремя: регулярные платежи и полное погашение задолженности помогут избежать начисления процентов.

- Перевод задолженности на карту с более низкой процентной ставкой или на карту с нулевым процентом на определенный срок.

- Пересмотр условий кредитной карты: некоторые банки могут предложить пересмотреть процентную ставку или предоставить акции и скидки.

Важно помнить!

Проценты по кредитным картам являются неотъемлемой частью использования этого финансового инструмента. Владельцы кредитных карт должны быть осведомлены о процентной ставке, чтобы оценить финансовую нагрузку и принять меры по ее снижению. Своевременное погашение задолженности и регулярные платежи помогут избежать накопления процентов и уменьшить общую сумму задолженности.

Проценты к уплате по кредиту

Процентная ставка

Процентная ставка – это процент, который начисляется на сумму задолженности по кредиту за определенный период времени. Она может быть фиксированной или переменной в зависимости от условий кредитного договора.

| Фиксированная ставка | Переменная ставка |

|---|---|

| Остается неизменной на протяжении всего срока кредита | Может изменяться в зависимости от изменений рефинансирования и других факторов на рынке |

| Позволяет заемщику более точно планировать свои финансовые расходы | Может быть выгодной, если процентные ставки на рынке снижаются |

| Возможно дополнительное погашение кредита без штрафных санкций | Может потребовать дополнительных затрат в случае повышения процентных ставок |

Проценты как часть платежа

Проценты к уплате являются частью общей суммы платежа по кредиту и могут составлять различный процент от задолженности. Обычно они начисляются ежемесячно и снижаются по мере погашения основной суммы кредита.

Проценты к уплате по кредиту могут составлять значительную часть платежей заемщика. Важно внимательно изучить условия кредитного договора и рассчитать свою финансовую способность уплачивать проценты перед подписанием документов.

Влияние процентов на стоимость кредита

Проценты к уплате по кредиту оказывают значительное влияние на стоимость кредита. Чем выше процентная ставка, тем больше дополнительных сумм заемщик должен будет выплатить банку. При выборе кредита рекомендуется сравнивать условия разных кредитных предложений и обращать внимание не только на сумму кредита, но и на процентные ставки.

- Обратите внимание на объем и срок кредита

- Сравните процентные ставки разных банков

- Рассчитайте общую сумму выплат в течение срока кредита

- Учтите свои финансовые возможности и возможность досрочного погашения кредита

Исходя из этих факторов, сделайте осознанный выбор и выберите наиболее выгодное кредитное предложение, чтобы сумма процентов к уплате по кредиту была для вас наименьшей.

Примеры причитающихся процентов

В юридической практике существует несколько ситуаций, когда лицо имеет право на получение причитающихся процентов. Рассмотрим некоторые примеры таких ситуаций:

1. Проценты за пользование чужими денежными средствами

Если вы одолжили кому-то деньги, то вам причитаются проценты за пользование этими денежными средствами. Ставка процентов может быть установлена договором или регулироваться законом. Например, если вы заняли сумму у своего друга под проценты в 10% годовых, то по истечении года вам причитается 10% от займа. Это является вознаграждением за то, что ваш друг не имел доступа к своим денежным средствам в течение года.

2. Проценты за просрочку выплаты долга

Если вы не выплатили долг вовремя, то вам может быть начислен штраф в виде причитающихся процентов. Ставка процентов за просрочку может быть установлена в договоре или регулироваться законодательством. Например, если вы не выплатили кредитную задолженность в срок, банк может начислить вам проценты за каждый день просрочки. Такие проценты направлены на компенсацию убытков, которые понес кредитор в связи с неполучением средств вовремя.

3. Проценты при решении судебного спора

При решении судебного спора, суд может присудить проценты к сумме иска. Например, если вас незаконно уволили с работы и суд признал это действие незаконным, он может присудить вам проценты за пропущенное время работы и моральный вред. Проценты в данном случае выплачиваются в качестве компенсации за упущенную выгоду и нанесенные психологические страдания.

Таким образом, причитающиеся проценты могут быть начислены как за пользование чужими денежными средствами, так и в случае задержки выплаты долга или в связи с решением судебных споров. Это важный инструмент компенсации убытков и защиты прав субъектов гражданского оборота.

Как работают проценты

Проценты как форма вознаграждения

Проценты можно рассматривать как форму вознаграждения за использование финансовых средств или риск, связанный с предоставлением займа. При получении займа банк или другой кредитор потребует выплаты процентов как компенсацию за предоставленные средства. При этом проценты могут быть фиксированными или переменными в зависимости от условий договора. Фиксированные проценты остаются неизменными на протяжении всего периода кредитования, а переменные могут меняться в зависимости от изменения определенного референсного индикатора, например, ставки рефинансирования Центрального банка.

Проценты при сбережении и инвестировании

Проценты также применяются при сбережении и инвестировании. Например, при открытии вклада в банке, вам будет начисляться процентная ставка на сумму вклада. Чем выше процентная ставка, тем больше доход вы получите от своих сбережений. Также, при инвестировании свободных средств в ценные бумаги или другие финансовые инструменты, вы можете ожидать получения доходности в виде процентов либо от прироста стоимости инвестиций.

Расчет процентов

Расчет процентов может быть произведен различными способами в зависимости от конкретной ситуации. Наиболее распространенные методы расчета процентов включают простые и сложные проценты. Простые проценты рассчитываются от изначальной суммы и не изменяются по мере накопления процентов. Сложные проценты, напротив, рассчитываются от изначальной суммы плюс уже начисленные проценты, что ведет к увеличению общей суммы процентов.

Проценты и кредитные обязательства

При погашении кредитных обязательств вы также столкнетесь с процентами. В случае кредита, общая сумма долга может включать как сумму основного долга, так и начисленные проценты за использование займа. Ежемесячный платеж по кредиту обычно включает как часть основного долга, так и проценты, которые должны быть уплачены банку. Чем больше срок и размер кредита, тем больше процентов необходимо будет уплатить.

Проценты играют важную роль в финансовых операциях. Они определяют стоимость займа и доходность инвестиций, а также влияют на платежи по кредитным обязательствам. Понимание того, как работают проценты, помогает принимать осознанные финансовые решения и максимизировать свои финансовые возможности.

Еще найдено про проценты к уплате

Проценты к уплате включают в себя не только процентную ставку, но и другие платежи, такие как комиссии и штрафы. Чтобы быть готовым к платежам, важно знать, как рассчитывается их общая сумма. Обычно проценты к уплате рассчитываются по формуле, которая учитывает сумму займа, процентную ставку и срок его погашения.

Основные типы процентов к уплате:

- Процентная ставка – это процент, который начисляется на сумму займа за каждый день, неделю, месяц или год. Она может быть фиксированной или изменяемой в зависимости от условий договора.

- Комиссии – это дополнительные платежи, которые взимаются за оказание различных услуг по оформлению и обслуживанию займа. Обычно их размер указывается в процентах от суммы займа или фиксированной суммой.

- Штрафы – это дополнительные платежи, которые начисляются в случае нарушения условий договора займа. Они устанавливаются в качестве наказания за просрочку платежей или другие нарушения.

Проценты к уплате являются обязательными для выплаты и их размер зависит от условий договора займа. Перед оформлением займа, необходимо внимательно ознакомиться с договором и изучить все условия, чтобы избежать непредвиденных выплат в будущем.

| Сумма займа | Процентная ставка | Срок погашения | Общая сумма процентов к уплате |

|---|---|---|---|

| 100 000 рублей | 15% годовых | 1 год | 15 000 рублей |

| 200 000 рублей | 10% годовых | 2 года | 40 000 рублей |

Важно помнить, что проценты к уплате могут значительно увеличить общую сумму погашения займа. Поэтому перед оформлением займа рекомендуется тщательно оценить свои финансовые возможности и выбрать условия, наиболее выгодные для себя.

Как учитываются проценты к уплате

При учете процентов к уплате необходимо обратить внимание на несколько важных моментов:

- Процентная ставка: основной параметр, который определяет размер процентов. Процентная ставка может быть фиксированной или изменяемой в зависимости от условий договора.

- Срок кредита: время, на протяжении которого должны быть уплачены проценты. Чем дольше срок кредита, тем больше процентов придется уплатить.

- Схема начисления: способ расчета процентов к уплате. Наиболее распространенной схемой является аннуитетный платеж, при котором сумма выплаты остается постоянной на протяжении всего срока кредита.

- Порядок уплаты: в зависимости от условий договора, проценты могут быть уплачены ежемесячно, ежеквартально, раз в год или единовременно в конце срока кредита.

Итак, проценты к уплате являются дополнительными платежами, которые заимствующее лицо обязано уплатить кредитору в качестве вознаграждения за предоставление кредита. При учете процентов необходимо учитывать процентную ставку, срок кредита, схему начисления и порядок уплаты. Помните, что правильный расчет процентов поможет избежать финансовых затруднений и неудобств в будущем.