При получении дивидендов учредителями предприятий возникает необходимость уплаты налога на доходы физических лиц (НДФЛ). В 2026 году существует утвержденный образец платежки, который позволяет правильно заполнить необходимые данные и осуществить уплату этого налога.

Форма и правила заполнения платежки: что учесть плательщику

При заполнении платежки на уплату НДФЛ с дивидендов за учредителя в 2026 году необходимо учесть несколько важных моментов. Ниже приведены форма и правила заполнения платежки, которые помогут вам сделать все правильно и без проблем.

1. Форма платежки

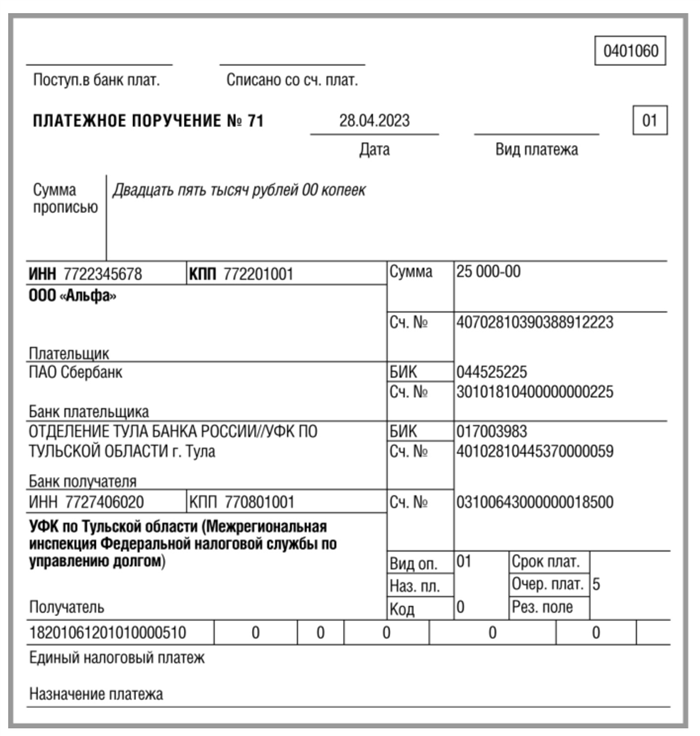

Форма платежки для уплаты НДФЛ с дивидендов за учредителя в 2026 году имеет следующий вид:

Форма 4-ФССПериод периодичности уплаты: 2026 годПериодичность уплаты: месяцКод бюджетной классификации (КБК): 18210803010011000110ОКПО: XXXXXXXXX2. Правила заполнения платежки

При заполнении платежки необходимо учесть следующие правила:

- В поле "Плательщик" указывается полное наименование организации, ее ИНН и КПП;

- В поле "Получатель" указывается полное наименование налогового органа;

- В поле "ОКТМО" указывается код территориального органа;

- В поле "ОКЗ" указывается код дохода;

- В поле "КБК" указывается код бюджетной классификации;

- В поле "Период" указывается период, за который производится уплата (год, месяц);

- В поле "Сумма платежа" указывается сумма дивидендов, подлежащая уплате НДФЛ;

3. Последствия неправильного заполнения

Неправильное заполнение платежки может привести к различным последствиям, включая:

- Задержку в обработке платежа;

- Штрафные санкции и пени со стороны налоговых органов;

- Негативные последствия для репутации организации;

Следование правилам и внимательность при заполнении платежки помогут избежать этих проблем и сделать платеж без ошибок.

4. Пример заполнения платежки

Для наглядности, приведем пример заполнения платежки:

| Плательщик | Получатель | ОКТМО | ОКЗ | КБК | Период | Сумма платежа |

|---|---|---|---|---|---|---|

| ООО "Рога и копыта" | ИФНС по г. Москва | 50501000 | 0110000 | 18210803010011000110 | 2026 | 15000 |

Приведенный пример демонстрирует правильное заполнение платежки, следуя указанным выше правилам.

При заполнении платежки на уплату НДФЛ с дивидендов за учредителя в 2026 году необходимо учесть форму платежки, правила заполнения, последствия неправильного заполнения и обратить особое внимание на детали. Соблюдение всех указанных правил поможет избежать ошибок и проблем при платеже.

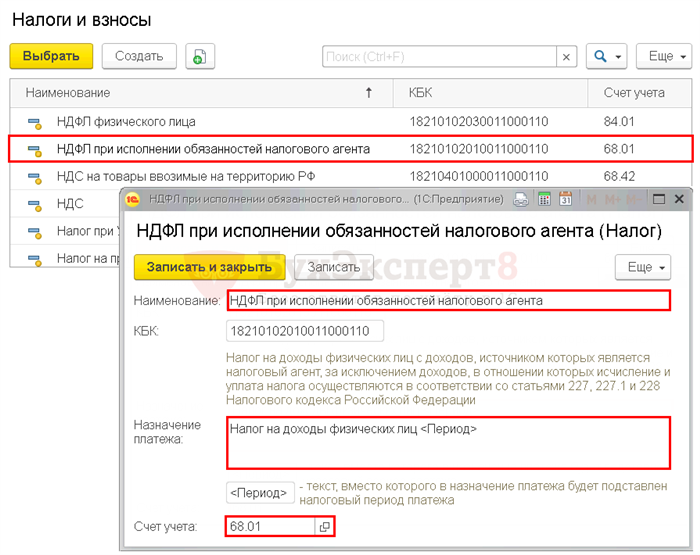

Отдельные КБК для дивидендов

При уплате налога на доходы физических лиц (НДФЛ) с дивидендов, учредители обязаны использовать отдельные специальные коды бюджетной классификации (КБК). Эти коды представляют собой уникальные идентификаторы, которые позволяют налоговым органам отслеживать и контролировать платежи.

Дивиденды облагаются налогом в размере 13% (начиная с 2021 года), и для оплаты этого налога следует использовать конкретные КБК, которые связаны с дивидендами. Правильное заполнение платежки и указание соответствующих кодов является обязательным требованием для учредителей, получающих доходы от дивидендов.

Примеры КБК для дивидендов

Вот несколько примеров КБК, которые могут использоваться при уплате НДФЛ с дивидендов:

- 18210303000016000140 - Код для уплаты НДФЛ с дивидендов по обычной ставке 13%.

- 18210303000016000141 - Код для уплаты НДФЛ с дивидендов по повышенной ставке 35% (при определенных условиях).

- 18210303000016000142 - Код для уплаты НДФЛ с дивидендов для нерезидентов, если они не облагаются налогом по соглашениям о избежании двойного налогообложения.

Это лишь несколько примеров КБК для дивидендов, и каждый тип дивидендов может иметь свой собственный уникальный код. Перед использованием КБК, следует уточнить соответствующий код в своем регионе или в налоговой службе.

Как использовать КБК для дивидендов

При заполнении платежки для уплаты НДФЛ с дивидендов, следует учитывать следующие моменты:

- Код бюджетной классификации (КБК) должен быть указан в соответствующем поле платежки.

- КБК для дивидендов должен быть выбран в зависимости от типа дивидендов и применяемой ставки налога.

- Правильное указание КБК является важным требованием, поскольку неправильно указанный код может привести к несоответствию платежа и задолженности по налогу.

Таким образом, использование отдельных КБК для дивидендов является важным элементом при уплате НДФЛ. Учредители должны быть внимательны и использовать правильные коды, чтобы избежать проблем с налоговыми органами и регулярно проверять обновления кодов в соответствии с законодательством.

Дивиденды и налоги

В сфере налогообложения дивидендов существует ряд правил и норм, которые необходимо учитывать для корректного уплаты налогов. Ниже рассмотрим основные аспекты налогообложения дивидендов:

1. Налог на доходы физических лиц (НДФЛ)

Дивиденды, получаемые физическими лицами, подлежат обложению налогом на доходы физических лиц (НДФЛ) по ставке 13%. Этот налог удерживается и перечисляется организацией, выплачивающей дивиденды.

2. Указание налоговой базы

Налоговая база для расчета НДФЛ с дивидендов определяется как разница между доходом, полученным от дивидендов, и расходами, связанными с их получением, учитывая налоговые вычеты. Налоговая база также может быть увеличена за счет реестра акционеров и других факторов.

3. Уменьшение налоговой базы

Существуют специальные случаи, при которых налоговая база может быть уменьшена. Например, если контролирующее лицо, являющееся акционером, получает дивиденды от дочерней компании, размер налоговой базы может быть уменьшен на сумму активов дочерней компании, не включаемых в налоговую базу при расчете дивидендов.

4. Применение налоговых вычетов

Физические лица имеют право применять налоговые вычеты при расчете НДФЛ с дивидендов. Например, вычеты можно получить при наличии трех и более детей, при покупке жилья или при оплате образования. Налоговые вычеты позволяют уменьшить сумму налога, которую необходимо уплатить.

5. Налогообложение акционеров-нерезидентов

Акционеры-нерезиденты также обязаны уплачивать налог на дивиденды, полученные от российских организаций. Размер этого налога в большинстве случаев составляет 15%, но может быть уменьшен в соответствии с соглашениями о избежании двойного налогообложения, которые Россия имеет с некоторыми странами.

Оплата налогов при получении дивидендов является обязательным и должна быть осуществлена в соответствии с действующим законодательством. Важно учесть налоговую базу, наличие возможных скидок и налоговых вычетов, а также особенности налогообложения для акционеров-нерезидентов. Тем самым можно сэкономить на налогах и соблюсти все требования закона.

Пару слов в завершение

Закончив рассмотрение платежки на уплату НДФЛ с дивидендов за учредителя в 2026 году, следует обратить внимание на несколько важных моментов.

1. Правильное заполнение платежки

Важно не допустить ошибок при заполнении платежки, чтобы избежать неприятностей со стороны налоговой службы. Убедитесь, что все данные указаны корректно и соответствуют действительности.

2. Уплата НДФЛ в срок

Необходимо учитывать сроки уплаты налога. Не откладывайте эту процедуру на последний момент, чтобы избежать штрафных санкций. Рекомендуется планировать платеж заранее и следить за соблюдением сроков.

3. Зачем нужно уплачивать НДФЛ

Уплата налога с дивидендов необходима для соблюдения законодательства и исполнения своих финансовых обязательств перед государством. Это важная часть корпоративной ответственности и гарантия соблюдения правил налогообложения.

4. Проверка уплаченного налога

Налоговая служба имеет право проверять правильность уплаты налога с дивидендов за учредителя. Поэтому рекомендуется хранить копии документов, подтверждающих уплату, на протяжении нескольких лет. Это поможет избежать проблем и доказать свою правильность в случае необходимости.

5. Обращение за консультацией

Если у вас возникают вопросы или сомнения по поводу уплаты НДФЛ с дивидендов за учредителя, лучше обратиться за консультацией к юристу или бухгалтеру. Это поможет разобраться в нюансах и соблюсти все требования законодательства.

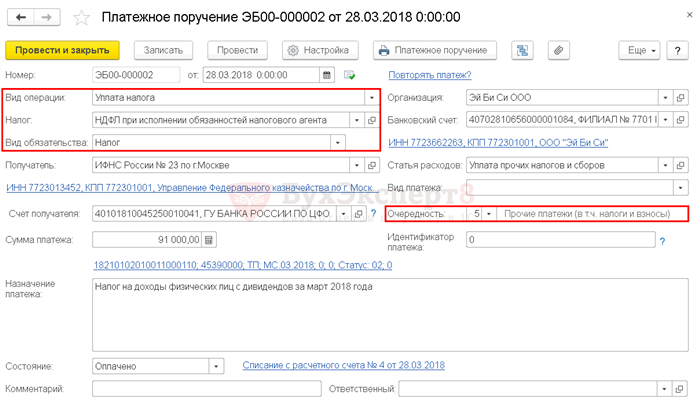

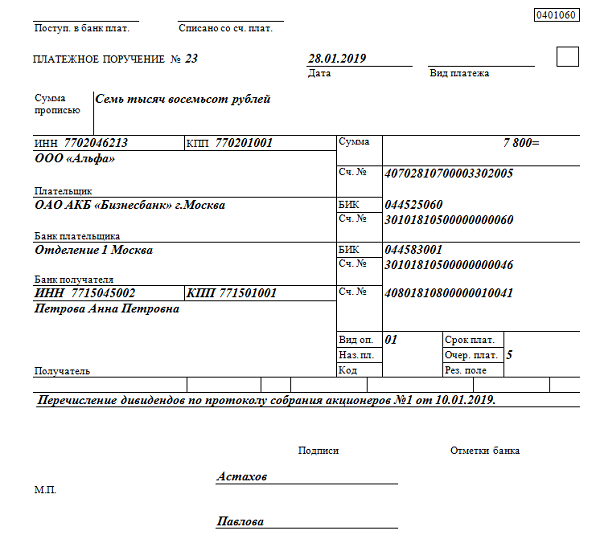

Инструкция по заполнению реквизитов платежного поручения

Для правильного заполнения реквизитов платежного поручения необходимо учесть несколько важных моментов.

1. Поле "Получатель"

В данном поле необходимо указать полное наименование организации или ФИО получателя платежа. Если вы перечисляете деньги на расчетный счет компании, укажите его. Если же получатель – физическое лицо, укажите его фамилию, имя и отчество.

2. Поле "ИНН"

В этом поле необходимо указать индивидуальный налоговый номер получателя платежа. ИНН должен состоять из 10 или 12 цифр. Обязательно проверьте правильность ввода этого номера, чтобы избежать ошибок.

3. Поле "КПП"

КПП (код причины постановки на учет) является обязательным для заполнения, если получатель является юридическим лицом. В случае, если получатель – физическое лицо, поле КПП можно оставить пустым.

4. Поле "Номер счета"

В данном поле необходимо указать номер расчетного счета получателя платежа. Он состоит из 20 цифр и может быть разделен на группы по 4 цифры для удобства чтения.

5. Поле "Банк получателя"

В этом поле необходимо указать наименование банка, в котором открыт расчетный счет получателя платежа. Обратите внимание, что название банка нужно написать полностью и без сокращений.

6. Поле "БИК"

БИК (банковский идентификационный код) – это уникальный 9-значный номер, который идентифицирует банк получателя платежа. Обязательно проверьте правильность указанного БИК.

7. Поле "Назначение платежа"

В этом поле необходимо указать назначение платежа, то есть причину, по которой вы производите этот платеж. Будьте внимательны и точны в формулировке назначения платежа.

8. Поле "Сумма"

В данном поле необходимо указать сумму, которую вы перечисляете. Укажите сумму без копеек и пробелов. Желательно записывать сумму словами, чтобы уменьшить вероятность ошибок.

9. Поле "Дата"

В этом поле следует указать дату заполнения платежного поручения. Следите за тем, чтобы указывать правильную дату, чтобы избежать возможных проблем в будущем.

10. Подпись

Помимо заполнения реквизитов, необходимо поставить свою подпись в специальном поле платежного документа. Подпись должна быть разборчивой и совпадать с подписью, указанной в банке.

Принцип удержания НДФЛ с дивидендов в 2026 году

Принцип удержания НДФЛ с дивидендов

Принцип удержания НДФЛ с дивидендов предусматривает, что организация-эмитент дивидендов обязана удержать и перечислить налоговую сумму в размере 13% от суммы дивидендов. Таким образом, учредители получают чистую сумму, после уплаты НДФЛ.

Сроки и порядок уплаты НДФЛ

Сроки уплаты НДФЛ с дивидендов устанавливаются законодательством и зависят от типа налогоплательщика. Для физических лиц-учредителей обычно установлен срок в течение 25 календарных дней с даты начисления дивидендов. Уплата НДФЛ осуществляется налоговым агентом-эмитентом дивидендов.

Уплата НДФЛ осуществляется в соответствии с Постановлением Правительства РФ от 19 мая 1999 года № 517 "Об утверждении Порядка взаимодействия налоговых органов с кредитными организациями и иными банками по вопросам удержания и перечисления налогов и сборов, в том числе средств, на счетах налогоплательщиков, открытых в этих организациях".

Документы, необходимые для уплаты НДФЛ

Для уплаты НДФЛ с дивидендов необходимо предоставить следующие документы:

- Расчет дивидендов;

- Заявление на имя налогового агента;

- Копия паспорта учредителя.

Также, в некоторых случаях может потребоваться предоставление дополнительных документов, в зависимости от требований налоговых органов.

Ответственность за невыполнение обязанности уплаты НДФЛ

Несоблюдение обязанности уплаты НДФЛ с дивидендов может повлечь за собой юридическую ответственность. В случае неправильного или несвоевременного удержания и перечисления НДФЛ с дивидендов, налоговый агент может быть привлечен к административной или даже уголовной ответственности.

Принцип удержания НДФЛ с дивидендов в 2026 году является обязательным для организаций-эмитентов. Уплата налога осуществляется в соответствии с установленными сроками и основывается на предоставлении соответствующих документов.

| Принцип удержания НДФЛ с дивидендов в 2026 году | Сроки и порядок уплаты | Документы, необходимые для уплаты НДФЛ | Ответственность за невыполнение обязанности уплаты НДФЛ |

|---|---|---|---|

| Организация-эмитент удерживает 13% НДФЛ с дивидендов | Уплата в течение 25 календарных дней | Расчет дивидендов, заявление на имя налогового агента, копия паспорта учредителя | Юридическая ответственность, включая административную и уголовную |

Перечисление сумм как ЕНП

Перечисление сумм как ЕНП (единый налоговый платеж) представляет собой способ уплаты налогов, который позволяет субъектам предпринимательской деятельности упростить процесс взаимодействия с налоговыми органами и уменьшить бюрократическую нагрузку. Этот способ расчета налога может быть применен для уплаты различных налоговых обязательств, включая налог на прибыль.

Преимущества ЕНП:

- Упрощенная система налогообложения, освобождающая от необходимости ведения сложной бухгалтерии и подготовки многочисленных отчетов;

- Установление фиксированного размера налога, который рассчитывается исходя из установленных ставок и объема деятельности;

- Сокращение времени и затрат на составление и предоставление отчетности;

- Снижение рисков попадания под налоговые проверки и штрафы;

- Возможность применения упрощенной системы налогообложения на протяжении всего календарного года.

Процедура перечисления сумм как ЕНП:

- Регистрация в качестве плательщика ЕНП в налоговом органе.

- Определение периода, за который будет осуществляться уплата ЕНП (обычно это календарный месяц).

- Расчет суммы ЕНП, исходя из установленных ставок и объема деятельности.

- Оформление платежного поручения на оплату ЕНП.

- Перечисление суммы ЕНП в установленный срок, который определяется законодательством.

- Предоставление отчета о перечисленных суммах ЕНП в налоговый орган.

Пример заполнения платежного поручения на уплату ЕНП:

| Наименование плательщика | ООО "Налоговик" |

|---|---|

| ИНН | 1234567890 |

| КПП | 9876543210 |

| Налоговый период | январь 2026 г. |

| ОКАТО | 12345678901 |

| Сумма ЕНП | 10000 руб. |

Перечисление сумм как ЕНП предоставляет предпринимателям удобный и простой способ уплаты налогов. Он позволяет сократить бюрократическую нагрузку и облегчить взаимодействие с налоговыми органами. Чтобы воспользоваться этим способом уплаты налогов, необходимо правильно оформить платежное поручение и перечислить сумму ЕНП в установленный срок. В случае возникновения вопросов или необходимости уточнений, рекомендуется обратиться за консультацией к специалистам в области налогового права.

Образец заполнения платежки-уведомления при перечислении НДФЛ налоговым агентом

Платежка-уведомление при перечислении налога на доходы физических лиц (НДФЛ) налоговым агентом представляет собой документ, который служит для уведомления налогового органа о перечислении данного налога. Заполнение данной платежки должно производиться в соответствии с установленными требованиями и правилами.

Вот образец заполнения платежки-уведомления при перечислении НДФЛ:

Первый блок платежки:

Код территориального налогового органа: 123456

Форма дохода: Дивиденды

Код дохода: 012345

КПП налогоплательщика: 987654321

ИНН налогоплательщика: 1234567890

Дата платежа: 01.02.2026

Сумма дохода: 1000000

Ставка налога: 13%

Сумма налога: 130000

Второй блок платежки:

Номер корректировки (если применимо): 987654321

Период корректировки (если применимо): Сентябрь 2022 г.

Тип дохода: Доход от участия в качестве учредителя

Имя учредителя: Иванов Иван Иванович

ИНН учредителя: 0987654321

Дата и номер договора: 01.01.2026, 123456789

Сумма начисленного дохода: 1000000

Сумма удержанного налога: 130000

Третий блок платежки:

Реквизиты банка налогоплательщика:

- Наименование банка: Банк А

- БИК: 123456789

- Корреспондентский счет: 987654321

- Расчетный счет: 123456789

Реквизиты банка налогового агента:

- Наименование банка: Банк Б

- БИК: 987654321

- Корреспондентский счет: 123456789

- Расчетный счет: 987654321

ФИО и должность подписанта: Петров Петр Петрович, главный бухгалтер

Приведенный образец заполнения платежки-уведомления является иллюстративным и может быть адаптирован к конкретной ситуации и требованиям налогового органа. Важно заполнять платежку-уведомление аккуратно и без ошибок, чтобы избежать возможных проблем с налоговыми органами.

Платежное поручение на уплату НДФЛ с дивидендов

Шаги по заполнению платежного поручения на уплату НДФЛ с дивидендов:

- Укажите название вашей компании и ее ИНН.

- Укажите наименование банка, в котором вы открываете счет, и его БИК.

- Укажите номер счета компании, с которого будет производиться уплата налога.

- Укажите период, за который производится уплата налога. Обычно это может быть квартал, полугодие или год.

- Укажите сумму дивидендов, с которых будет удержан налог.

- Укажите процентную ставку НДФЛ в соответствии с действующим законодательством.

После заполнения всех необходимых полей, проверьте правильность указанных данных и осуществите перевод налоговых средств на счет, указанный в платежном поручении.

Важно помнить, что неправильно заполненное платежное поручение может привести к задержке уплаты налога или даже к штрафным санкциям со стороны налоговых органов. Поэтому рекомендуется внимательно проверить все данные перед отправкой платежного поручения.

Перечисление платежей разными платежками

1. Платежка на уплату налогов

В случае уплаты налогов, стандартная форма платежки предоставляет возможность указать необходимую информацию, включая сумму платежа и наименование налога. Для удобства использования, можно воспользоваться электронной формой платежки и оплатить налоги онлайн.

2. Платежка на перечисление дивидендов

Получение дивидендов по инвестициям или участию в уставных капиталах предприятий требует заполнения платежки соответствующего образца. В этом случае необходимо указать реквизиты получателя, сумму дивидендов, а также другую необходимую информацию.

3. Платежка на оплату товаров и услуг

В случае приобретения товаров или пользования услугами, платежку следует заполнить с указанием наименования поставщика или исполнителя, суммы платежа и других деталей. Это позволит точно определить, кому и за что адресован платеж, что облегчит его обработку и регистрацию.

Преимущества перечисления платежей разными платежками:

- Возможность выбора наиболее подходящей формы оплаты для каждого случая;

- Более точное и ясное указание назначения платежа;

- Удобство использования электронных форм платежек;

- Ускорение процесса обработки и регистрации платежей;

- Уменьшение возможности ошибок и неточностей при заполнении.

Для уплаты различных сумм, включая налоги, дивиденды и платежи за товары и услуги, следует выбирать соответствующую форму платежной квитанции. Это позволит точно указать назначение платежа и упростить его обработку. Использование разных платежек предоставляет гибкость и удобство, а также помогает сократить возможность ошибок при заполнении.

Порядок выплаты учредителям

Перед тем как перейти к конкретным деталям, необходимо отметить следующие пункты:

- Учредитель - лицо, которое создает организацию и принимает решения от ее имени.

- Дивиденды - это денежные средства, выделяемые организацией для выплаты учредителям в качестве вознаграждения.

1. Принятие решения о выплате дивидендов

Прежде чем приступить к процессу выплаты дивидендов, необходимо провести общее собрание учредителей и принять соответствующее решение. Данное решение должно быть официально зарегистрировано и сохранено в протоколе общего собрания.

2. Расчет размера дивидендов

После принятия решения о выплате дивидендов, необходимо произвести расчет суммы, которую каждый учредитель будет получать. Размер дивидендов может зависеть от различных факторов, включая прибыль организации, долю учредителя в уставном капитале и другие соглашения, заключенные между учредителями.

| Факторы | Влияние на размер дивидендов |

|---|---|

| Прибыль организации | Чем выше прибыль, тем выше дивиденды. |

| Доля учредителя в уставном капитале | Чем больше доля учредителя, тем больше дивиденды. |

| Соглашения | Дополнительные соглашения между учредителями могут влиять на размер дивидендов. |

3. Подготовка документов и уплата налога

После расчета размера дивидендов и получения согласования с учредителями необходимо подготовить соответствующие документы для выплаты. В частности, нужно подготовить платежку на уплату НДФЛ с дивидендов и произвести уплату налога в соответствии с законодательством. Данная платежка должна быть заполнена правильно и своевременно представлена в налоговый орган.

4. Осуществление выплаты учредителям

После уплаты налога и подготовки всех необходимых документов можно приступить к осуществлению выплаты дивидендов учредителям. Для этого деньги должны быть переведены на банковские счета учредителей или выданы в виде иных денежных средств в соответствии с согласованными условиями.

Таким образом, выплата учредителям дивидендов требует соблюдения определенного порядка. Необходимо провести общее собрание учредителей, принять решение о выплате дивидендов, произвести расчет размера дивидендов, подготовить документы и уплатить налог, а затем осуществить фактическую выплату учредителям. Важно своевременно и правильно выполнять каждый из этих этапов для соблюдения законодательных требований и обеспечения прав учредителей.

Уплата НДФЛ с дивидендов в бюджет

Какие доходы облагаются налогом?

НДФЛ начисляется на доходы, полученные от дивидендов, выплаченных учредителям организации. Действующая налоговая ставка составляет 13%. При этом, учредитель должен указать полученный доход в своей декларации по налогу на доходы физических лиц и произвести уплату этого налога в соответствии с установленными сроками.

Как заполнить декларацию и произвести уплату?

Для заполнения декларации по НДФЛ учредитель должен указать полученные им дивиденды в соответствующем разделе декларации. Обратите внимание, что неправильное заполнение декларации или неуплата налога может привести к штрафным санкциям.

Уплата НДФЛ производится в бюджет путем перечисления суммы налога на указанный налоговым органом расчетный счет. Для этого можно воспользоваться банковским переводом или онлайн-платежом через систему электронных платежей.

Сроки уплаты НДФЛ

Сроки уплаты налога на дивиденды устанавливаются законодательством и должны быть строго соблюдены. Обычно, сроки уплаты НДФЛ с дивидендов для учредителя организации составляют 25-ый число следующего за отчетным кварталом месяца. Например, для дивидендов полученных в первом квартале, срок уплаты налога до 1 апреля.

Особенности уплаты НДФЛ для иностранных учредителей

Иностранные учредители, получающие дивиденды, также обязаны производить уплату НДФЛ в бюджет российской Федерации. В таком случае, необходимо учитывать наличие договоров об избежании двойного налогообложения между Россией и страной резидентства учредителей, а также правила налогообложения, установленные в этих договорах.

Уплата НДФЛ с дивидендов в бюджет является важным шагом для обеспечения финансовой устойчивости государства. Учредители организаций должны строго соблюдать правила заполнения декларации по НДФЛ и сроки уплаты налога, чтобы избежать штрафных санкций и проблем с налоговыми органами. Правильное и своевременное выполнение этой обязанности способствует развитию экономики и процветанию государства в целом.

Проверка расчетов с бюджетом по НДФЛ с дивидендов

1. Проверка правильности исходных данных

- Убедитесь, что все значения, использованные при расчете НДФЛ с дивидендов, являются актуальными и точными.

- Проверьте правильность заполнения бухгалтерской документации, включая учетные записи о выплаченных дивидендах и соответствующие налоги.

- Проверьте, что все необходимые документы и сведения, включая налоговые декларации, поданные в предыдущие периоды, доступны и соответствуют требованиям законодательства.

2. Расчет суммы НДФЛ с дивидендов

- Определите размер дивидендов, полученных за учредителя, исходя из предоставленных документов и бухгалтерской отчетности.

- Используйте соответствующие налоговые ставки, учетные периоды и формулы для расчета суммы НДФЛ.

- Проверьте, что все необходимые налоговые вычеты и льготы были правильно учтены при расчете суммы налога.

3. Сверка расчетов с бюджетом

- Сопоставьте полученную сумму НДФЛ с дивидендов с расчетами бюджета.

- Обратите внимание на любые расхождения и разницы между расчетами и фактическими платежами.

- В случае выявления расхождений, проведите дополнительный анализ и уточните источник ошибки.

Проверка расчетов с бюджетом по НДФЛ с дивидендов является неотъемлемой частью финансовых операций учредителя. Корректное выполнение этой процедуры помогает избежать возможных проблем с налоговыми органами и снизить риск возникновения штрафных санкций. Тщательная проверка и сверка расчетов, а также использование соответствующих методов и инструментов, обеспечивает точность и надежность результатов расчетов.

Как платить НДФЛ с дивидендов

1. Узнайте свою налоговую ставку

Перед заполнением платежки, важно выяснить свою индивидуальную налоговую ставку, которая зависит от вашего дохода. Обратитесь к налоговому кодексу или обратитесь к специалисту, чтобы узнать текущую ставку для дивидендов.

2. Заполните необходимые данные о себе и компании

Заполните поле "ФИО плательщика" указав свое ФИО, а также наименование компании, если это требуется. Для удобства, вы можете использовать таблицу, чтобы аккуратно заполнить все данные.

| Поле | Данные |

|---|---|

| ФИО плательщика | Иванов Иван Иванович |

| Наименование компании | ООО "Название компании" |

3. Укажите сумму дивидендов и налоговую ставку

В поле "Сумма дивидендов" введите сумму дивидендов, полученных в текущем налоговом периоде. В поле "Налоговая ставка" укажите свою индивидуальную налоговую ставку, рассчитанную на предыдущем шаге.

4. Подпишите платежку и оплатите налог

После заполнения всех необходимых данных, не забудьте подписать платежку. Важно помнить, что в случае неправильного заполнения или неполной оплаты налога, вы можете быть подвергнуты штрафам и другим негативным последствиям. После подписания платежки, обратитесь в налоговую службу или воспользуйтесь электронной системой оплаты налогов, чтобы оплатить НДФЛ с дивидендов.

5. Храните квитанцию об оплате

После оплаты налога, обязательно сохраните квитанцию об оплате. Этот документ может понадобиться вам в будущем для подтверждения факта уплаты налога.

Следуя этим простым шагам, вы сможете правильно заполнить и оплатить платежку на уплату НДФЛ с дивидендов. Помните о важности соблюдения налогового законодательства и своих обязательств перед государством.

Уплата прочих сумм, не входящих в ЕНП

При уплате налога на доходы физических лиц (НДФЛ) с дивидендов учредителя в 2026 году, возможно возникновение ситуаций, когда некоторые суммы не подлежат учету в Едином налоговом платеже (ЕНП) и требуют дополнительной уплаты.

Прочие суммы, не входящие в ЕНП:

- Проценты по займам или кредитам - в случае получения дохода от процентов по займам или кредитам, эти суммы не включаются в ЕНП и требуют уплаты отдельного налога.

- Доходы от сдачи имущества в аренду - выручка от сдачи имущества в аренду также не учитывается в ЕНП и должна быть отдельно определена и уплачена.

- Другие доходы - если учредитель получает другие доходы, которые не относятся к дивидендам, также необходимо произвести их учет и уплату налога отдельно.

В целях правильного учета и уплаты указанных сумм, рекомендуется обратиться к профессионалам, таким как налоговые консультанты или бухгалтеры, для составления корректной платежки и заполнения соответствующих документов.

КБК по дивидендам по НДФЛ в 2026-2026 годах

КБК по дивидендам по НДФЛ в 2026-2026 годах должен соответствовать требованиям, установленным Федеральной службой государственной статистики. Каждый участник операции по уплате НДФЛ должен указывать соответствующий КБК в платежке, чтобы правильно провести процедуру оплаты и отразить ее в отчетности.

Ниже приведен пример заполнения платежки на уплату НДФЛ с дивидендов за учредителя в 2026 году:

| КБК | Наименование |

|---|---|

| 182 103 | Налог на доходы физических лиц – дивиденды (за исключением случаев, предусмотренных статьей 224 Налогового кодекса Российской Федерации) |

Этот КБК является наиболее распространенным и используется при уплате НДФЛ с дивидендов для учредителей организаций.

Важно отметить, что КБК может изменяться в зависимости от изменений в налоговом законодательстве. Поэтому перед заполнением платежки на уплату НДФЛ с дивидендов в 2026-2026 годах необходимо обязательно проверить актуальность кода в соответствии с последними изменениями.