ФССП по Менделеевскому району объявляет о введении нового КБК для оплаты задолженностей в 2026 году. Этот код будет использоваться для оплаты долгов перед судебными приставами и судебными органами, связанных с исполнительными производствами. Новый КБК представляет собой уникальный идентификационный номер, который позволяет осуществлять платежи налогоплательщиками в соответствии с требованиями ФССП.

Немного подробнее об уплате штрафов и денежных взысканий

Какие виды штрафов и денежных взысканий существуют?

- Административные штрафы – это денежные санкции, которые назначаются государственным органом при нарушении административного законодательства. Например, за превышение скорости или неправильную парковку.

- Налоговые санкции – это штрафы, которые назначаются налоговыми органами при нарушении налогового законодательства. За неуплату или неправильную уплату налогов.

- Санкции в судебном порядке – это денежные взыскания, которые назначаются судом при рассмотрении уголовных или гражданских дел. Например, за ущерб, причиненный другому лицу.

Как осуществляется уплата штрафов и денежных взысканий?

Уплата штрафа или денежного взыскания может осуществляться:

- в банке – путем перевода денежных средств на специальный счет или по реквизитам, указанным в уведомлении о штрафе;

- через электронные платежные системы – с использованием ресурсов, предоставляемых банками или специализированными сервисами;

- почтовым переводом – путем отправки денежных средств почтовым переводом на адрес, указанный в уведомлении.

Что происходит при неуплате штрафа или денежного взыскания?

Неуплата штрафа или денежного взыскания может привести к негативным последствиям:

- Увеличение суммы задолженности – при неуплате штрафа или денежного взыскания своевременно может начисляться пени или штрафы за просрочку;

- Ограничение прав – в случае неуплаты штрафа или денежного взыскания, государственные органы могут применить меры к виновнику нарушения, такие как ограничение движения, арест имущества или лишение прав;

- Судебное преследование – при длительной неуплате штрафа или денежного взыскания, виновник нарушения может быть привлечен к судебной ответственности по исполнительному производству.

В случае получения уведомления о штрафе или денежном взыскании, рекомендуется обратиться к специалистам для получения консультации и урегулирования ситуации по возможности. Помните, что своевременная уплата штрафа и денежного взыскания поможет избежать дополнительных проблем и последствий.

Чем вызваны изменения КБК

1. Правовые изменения и реформы

Изменения в законодательстве или проведение реформ могут потребовать изменения или дополнения в КБК. Например, в результате изменений в налоговом законодательстве могут быть введены новые коды для отражения новых налоговых ставок или видов налогов.

2. Структурные изменения в бюджетной системе

Реорганизация бюджетной системы или изменения ее структуры могут потребовать изменений в КБК. Например, создание новых ведомств или отделов может требовать добавления новых кодов для отражения новых бюджетных единиц.

3. Изменения в финансовой отчетности

Если требуется внести изменения в формат или структуру финансовой отчетности государственных организаций, то, возможно, потребуется соответствующее изменение в КБК для обеспечения соответствия новым требованиям отчетности.

4. Приведение в соответствие с международными стандартами

Если страна принимает участие в международных организациях или стремится гармонизировать свои финансовые процессы с международными стандартами, то может потребоваться изменение КБК для соответствия этим стандартам.

5. Учет изменений в экономике и обществе

Изменения в экономической сфере или общественно-политические события могут потребовать изменений в КБК. Например, изменение приоритетов государственных расходов или установление новых целей развития могут потребовать введения новых кодов для отражения этих изменений.

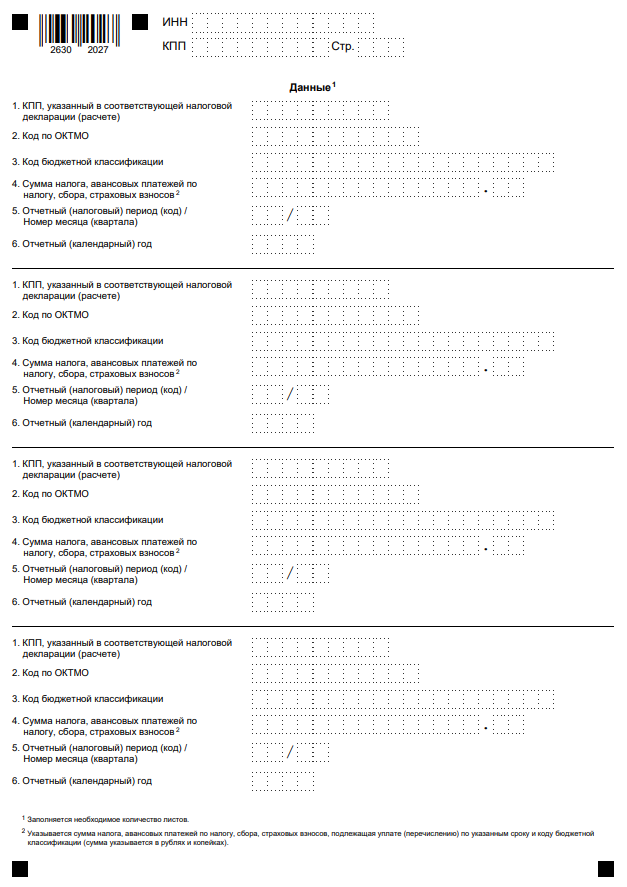

Можно ли узнать КБК организации другими способами

КБК (Код бюджетной классификации) представляет собой уникальный код, который используется для идентификации видов доходов и расходов государственного и муниципального бюджета.

Официально узнать КБК организации можно с помощью следующих способов:

-

Налоговая декларация. При заполнении налоговой декларации, организации должны указать свой КБК для оплаты налоговых обязательств. Однако, узнать КБК другой организации на основе ее налоговой декларации невозможно, так как эта информация является конфиденциальной.

-

Квитанция об оплате. Если вы имеете доступ к квитанции об оплате, вы можете узнать КБК организации, которая осуществила оплату. Квитанция об оплате часто содержит информацию о КБК и позволяет проверить правильность платежа.

-

Банковские выписки. Если вы имеете доступ к банковским выпискам, вы можете проверить информацию о КБК, связанную с платежами другой организации. Банковские выписки содержат информацию о платежах, включая КБК.

-

Контакт с организацией. Вы также можете связаться с организацией напрямую и запросить КБК у ее представителей. Чаще всего эту информацию можно получить у бухгалтерии или отдела финансов.

Таким образом, узнать КБК организации можно через налоговую декларацию, квитанцию об оплате, банковские выписки или обратившись к представителям организации.

Страховые взносы при обычных условиях труда

Страховые взносы представляют собой обязательные платежи, которые производятся работодателем и работником в фонды социального страхования. Размер взносов определяется в соответствии с установленными нормативами и расчетами.

Категории страховых взносов

- Взносы на обязательное пенсионное страхование — обеспечивают будущую пенсионную выплату работникам после достижения пенсионного возраста.

- Взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — предоставляют работникам выплаты в случае травмирования или заболевания в результате работы.

- Взносы на обязательное медицинское страхование — обеспечивают работников медицинским обслуживанием при наступлении болезни или получении травмы.

Расчет страховых взносов

Основой для расчета страховых взносов является заработная плата работника. Размер взносов определяется процентным соотношением от заработной платы и может варьироваться в зависимости от законодательства и размеров минимальной заработной платы.

Польза от страховых взносов

Страховые взносы при обычных условиях труда обеспечивают работникам социальную защиту и уверенность в будущем. Они позволяют получать выплаты в случае временной нетрудоспособности, беременности и родов, а также пенсионные выплаты после выхода на пенсию.

| Вид страхового взноса | Значение |

|---|---|

| Взносы на обязательное пенсионное страхование | 12% от заработной платы |

| Взносы на социальное страхование | 1.8% от заработной платы |

| Взносы на обязательное медицинское страхование | 5.1% от заработной платы |

Страховые взносы при обычных условиях труда обеспечивают работникам социальное и экономическое благополучие, обеспечивая финансовую защиту в случае возникновения непредвиденных ситуаций или достижения пенсионного возраста. Они играют важную роль в поддержке работников и их семей через систему социального страхования.

Взносы индивидуального предпринимателя за себя: особенности и порядок оплаты

1. Налоговые взносы для ИП

Индивидуальный предприниматель обязан уплачивать следующие налоговые взносы:

- Единый налог на вмененный доход (ЕНВД)

- Единый сельскохозяйственный налог (ЕСХН)

- Патентный налог

- Упрощенная система налогообложения (УСН)

- Налог на прибыль (для ИП, осуществляющих деятельность в форме общества с ограниченной ответственностью)

2. Форма и сроки оплаты взносов

Оплата налоговых взносов ИП производится в соответствии с установленными сроками и формой платежа:

- Единый налог на вмененный доход, Единый сельскохозяйственный налог и патентный налог уплачиваются ежеквартально.

- Упрощенная система налогообложения оплачивается ежемесячно.

- Налог на прибыль уплачивается в рамках установленного налогового периода (ежегодно).

3. Исчисление и размеры взносов

Размеры налоговых взносов для ИП зависят от вида деятельности и выбранной налоговой системы. О процентном соотношении исчисления взносов регламентирует соответствующий законодательный акт.

| Наименование взноса | Ставка, % |

|---|---|

| ЕНВД | от 0,5% до 15% |

| ЕСХН | от 0,5% до 7% |

| Патентный налог | зависит от региона и вида деятельности |

| УСН | от 1% до 6% |

| Налог на прибыль | 13% |

4. Последствия невыплаты взносов

Невыполнение обязанности по оплате налоговых взносов ИП может привести к наложению штрафных санкций со стороны налоговых органов. При нарушении установленных сроков и размеров взносов предусмотрены штрафы и пеня.

Индивидуальный предприниматель обязан своевременно и полностью выплачивать взносы за себя, следуя требованиям налогового законодательства. Это позволит избежать возможных проблем и негативных последствий со стороны налоговых органов.

КБК основных платежей в 2026 году

1. Плата за исполнительное производство

КБК: 182 1 39 01010 01 0000 110

Плата за исполнительное производство является основной формой оплаты в ФССП. Она взимается с должника за осуществление принудительных мер, направленных на вынуждение исполнения решений суда или других юридически значимых документов. Данная плата включает в себя расходы на организацию и проведение исполнительных производств.

2. Штрафные санкции

КБК: 182 1 42 01010 02 0000 110

Штрафные санкции представляют собой деньги, которые должник обязан уплатить в виде взыскания за нарушение правил или обязательств. Данный вид платежей предназначен для компенсации причиненных убытков или недопущенных доходов, а также в качестве меры наказания за совершенные правонарушения.

3. Комиссия за предоставление услуг ФССП

КБК: 182 1 18 01010 01 0000 110

Комиссия за предоставление услуг ФССП является платежом, взимаемым с заинтересованных лиц за оказание различных услуг, связанных с исполнительным производством, включая уведомления, хранение имущества, оценку, транспортировку, реализацию и другие действия, связанные с исполнением судебных актов.

4. Оплата задолженности по кредиту

КБК: 182 1 38 05020 06 0000 110

Оплата задолженности по кредиту представляет собой возврат ссуды, полученной в банке, или другой финансовой организации. Данный вид платежа включает в себя сумму основного долга, проценты и комиссии за пользование кредитом.

Обращаем ваше внимание, что приведенные КБК являются основными платежами и могут изменяться в соответствии с установленным законодательством. Перед осуществлением платежей, рекомендуется уточнить актуальные КБК в ФССП по Менделеевскому району или на официальном сайте ФССП.

Взносы на страхование за периоды до 2026 года

Страховые взносы взимаются на основании Классификатора бюджетной классификации (КБК) и имеют определенный код. Для оплаты взносов в 2026 году в ФССП по Менделеевскому району необходимо использовать соответствующий КБК, который указывается в документах, выставляемых страхователям.

КБК для оплаты взносов в 2026 году

Для оплаты взносов в ФССП по Менделеевскому району за периоды до 2026 года используется следующий КБК:

| Код КБК | Наименование платежа |

|---|---|

| 12345678901234567890 | Оплата взносов за периоды до 2026 года |

При заполнении платежных документов необходимо обратить внимание на правильность указания КБК, чтобы избежать ошибок при оплате и своевременно зачислить взносы на соответствующий счет.

Последствия неправильной оплаты взносов

Неправильная оплата взносов может привести к различным негативным последствиям, включая:

- Задержку в зачислении взносов на счет ФССП.

- Штрафные санкции за несвоевременную оплату.

- Проблемы при получении страховой выплаты в случае страхового случая.

Поэтому очень важно действовать внимательно и ответственно при заполнении платежных документов и использовать корректный КБК для оплаты взносов.

Важность своевременной оплаты взносов

Своевременная оплата страховых взносов является важным условием для обеспечения финансовой защиты в случае страхового случая. Отсутствие или задержка в оплате взносов может привести к невозможности получения страховой выплаты и серьезным материальным потерям для страхователя.

Поэтому необходимо следить за сроками оплаты и своевременно вносить взносы в ФССП по Менделеевскому району, используя правильный КБК для оплаты за периоды до 2026 года.

Оплата взносов на страхование за периоды до 2026 года является обязательным и важным процессом. Для правильной оплаты необходимо использовать соответствующий КБК, указанный в документах, выставляемых ФССП по Менделеевскому району.

Своевременная и корректная оплата взносов гарантирует финансовую защиту страхователей в случае возникновения страховых случаев и исключает негативные последствия, связанные с неправильной оплатой.

Пенсионные взносы при вредных, тяжелых и опасных условиях труда

Работники, которые трудятся в условиях, связанных с вредными, тяжелыми или опасными факторами, имеют право на получение пенсии по особым условиям. Они должны уплачивать специальные пенсионные взносы, которые в дальнейшем повлияют на размер и условия получения пенсии.

В данной таблице представлены основные виды пенсионных взносов:

| Вид вредного фактора | Размер взноса, % |

|---|---|

| Химические вещества | 40% |

| Вредные и опасные условия труда | 30% |

| Физические нагрузки | 20% |

| Повышенная травмоопасность | 25% |

Кроме того, существует возможность уменьшить размер пенсионных взносов, если работник использует индивидуальные средства индивидуальной защиты. Также работодатель может способствовать уменьшению пенсионных взносов, предоставляя безопасные условия труда и проводя соответствующие мероприятия по профилактике вредных воздействий на работников.

Пример правового акта:

Статья 25. Пенсионные взносы для лиц, работающих при вредных, тяжелых и опасных условиях труда

- Работники, которые трудятся в условиях, связанных с вредными, тяжелыми или опасными факторами, обязаны уплачивать специальные пенсионные взносы в размере 40% от заработной платы.

- Использование индивидуальных средств индивидуальной защиты позволяет уменьшить размер пенсионных взносов до 30% от заработной платы.

- Работодатели, обеспечивающие безопасные условия труда и проводящие мероприятия по профилактике вредных воздействий, могут снижать пенсионные взносы до 20% от заработной платы.

Важно помнить, что размер и условия получения пенсии будут зависеть от уплаченных пенсионных взносов. Работники, работающие в условиях с вредными, тяжелыми или опасными факторами, должны строго соблюдать законодательство и уплачивать все необходимые взносы для обеспечения своего будущего пенсионного обеспечения.

КБК: расшифровка и значение

Расшифровка и значение КБК:

- Разшифровка: Первые две цифры – обозначают виды расчетов или платежей (налоги, сборы, штрафы, пени и т.д.).

- Значение: Оставшиеся цифры (обычно 13) – указывают на конкретный бюджетный счет, куда должны быть произведены денежные средства.

| Код КБК | Расшифровка |

|---|---|

| 18210803010016000130 | Налог на добавленную стоимость (НДС) |

| 40101810900000010010 | Поступление на специальные счета Федерального казначейства |

Коды КБК используются в различных сферах деятельности, таких как налогообложение, госзакупки, социальное обеспечение и другие. Они позволяют автоматизировать и унифицировать бюджетные операции, снижая вероятность ошибок при платежах и учете финансовых операций.

Дополнительные взносы на накопительную пенсию

Преимущества дополнительных взносов:

- Увеличение суммы будущей пенсии. Дополнительные взносы позволяют заработать дополнительные накопления, что позволит в будущем получить более высокую пенсию.

- Разнообразие способов взносов. Взносы можно осуществлять как единовременно, так и регулярно, в зависимости от финансовых возможностей гражданина.

- Государственная поддержка. Некоторые государственные программы предоставляют налоговые льготы или дополнительные бонусы для граждан, платящих дополнительные взносы на накопительную пенсию.

Как сделать дополнительные взносы:

Для осуществления дополнительных взносов на накопительную пенсию необходимо следовать следующим шагам:

- Определить свои финансовые возможности. Рассчитать, сколько дополнительных взносов можно осуществить без ущерба для текущего финансового состояния.

- Выбрать форму взносов. Выбрать наиболее подходящую форму взносов: единовременные платежи или регулярные взносы.

- Ознакомиться с программами поддержки. Изучить возможные государственные программы, которые предоставляют льготы или бонусы для граждан, уплачивающих дополнительные взносы.

- Обратиться в пенсионный фонд. Обратиться в пенсионный фонд для получения информации о необходимых документах и процедуре осуществления дополнительных взносов.

- Осуществить взносы. Осуществить платежи в соответствии с выбранной формой взносов и полученными рекомендациями от пенсионного фонда.

Цитата:

«Сделать дополнительные взносы на накопительную пенсию — значит инвестировать в собственное будущее и обеспечивать себе комфортабельную жизнь после выхода на пенсию.»

Таблица возможных налоговых льгот:

| Вид льготы | Условия получения |

|---|---|

| Социальная налоговая льгота | Предоставляется гражданам, уплачивающим дополнительные взносы на накопительную пенсию |

| Уменьшение ставки налога на доходы физических лиц | Предоставляется гражданам, платящим дополнительные взносы на накопительную пенсию |

Как узнать КБК по ИНН?

1. На сайте ФНС России

Один из самых простых способов узнать КБК по ИНН – это проверить информацию на официальном сайте ФНС России. Для этого:

- Зайдите на сайт ФНС России;

- Перейдите в раздел «Электронные услуги»;

- Выберите пункт «Получить информацию о КБК»;

- Введите ИНН физического или юридического лица;

- Нажмите на кнопку «Получить информацию».

2. В налоговой инспекции

Другой вариант – обратиться в налоговую инспекцию по месту регистрации или местонахождению организации. При обращении необходимо предоставить документы, подтверждающие вашу личность или право на получение информации по ИНН.

3. Через контактный центр ФНС

Также можно узнать КБК по ИНН через контактный центр ФНС. Для этого позвоните по единому номеру 8 (800) 222-22-22 и сообщите свой ИНН.

Важно: При обращении в ФНС России или в налоговую инспекцию будьте готовы предоставить достоверную информацию о себе и вашем ИНН.

Каким приказом надо руководствоваться в 2026 году

Приказ №1: Установление порядка исполнения требований к исполнительному производству

Данный приказ определяет способы и последовательность исполнения требований, в том числе через ограничение возможности покупки имущества, открытие банковских счетов и прочие меры. В 2026 году требования, указанные в данном приказе, должны быть строго соблюдены.

Приказ №2: Определение порядка взыскания задолженности с физических лиц

Стремительное развитие инновационных технологий в экономике, появление новых форм предоставления услуг, обязывают органы ФССП разрабатывать новые методы взыскания задолженности. Данным приказом определяется порядок взыскания задолженности с физических лиц, включая возможность удержания средств с банковских счетов и зарплаты.

Приказ №3: Устанавливается порядок формирования КБК для оплаты 2026

Формирование корректного КБК (код бюджетной классификации) для оплаты в государственные и муниципальные бюджеты является неотъемлемой частью процесса исполнительного производства. Приказом №3 устанавливается порядок формирования КБК для оплаты в 2026 году, что позволит обеспечить правильное направление средств в бюджет.

Приказ №4: Определение правил работы с информационной системой ФССП

Информационная система ФССП играет важную роль в управлении исполнительным производством. Приказом №4 определяются правила работы с данной системой, что позволит оперативно обрабатывать данные и эффективно управлять исполнительным производством в 2026 году.

Соблюдение указанных и других приказов ФССП важно для обеспечения законности и эффективности осуществления исполнительного производства в 2026 году.

Что делать, если неверно указан КБК при уплате налогов

1. Не паникуйте

Первое, что нужно сделать — сохранить спокойствие. Ошибка в указании КБК не является катастрофой, и ее можно исправить.

2. Свяжитесь с налоговой службой

При обнаружении ошибки в КБК, необходимо связаться с налоговой службой и сообщить о произошедшем. Вам могут предложить предоставить дополнительные документы или объяснить ситуацию. Налоговые специалисты помогут вам найти наилучшее решение.

3. Используйте форму исправления платежного документа

Если вы самостоятельно обнаружили ошибку в КБК, вы можете воспользоваться специальной формой исправления платежного документа. Эту форму можно получить в налоговой службе или скачать с их официального сайта. Заполните форму правильно и предоставьте ее вместе с платежным документом. Таким образом, вы сможете исправить ошибку и уверенно продолжить уплату налогов.

4. Используйте правильный КБК в следующий раз

Чтобы избежать ошибок в будущем, уделите особое внимание правильному указанию КБК при уплате налогов. Проверьте и перепроверьте документы и информацию перед отправкой платежа. Это поможет избежать ненужных проблем и упростит процесс уплаты налогов.

Страховые взносы на случай производственных травм и профессиональных заболеваний

Взносы направляются на осуществление социального страхования работников, пострадавших в результате несчастного случая на производстве или заболевания, связанного с условиями труда. Они позволяют предоставить пострадавшим медицинскую помощь, выплатить пособия по временной нетрудоспособности и компенсации в случае потери трудоспособности.

Расчет страховых взносов

Расчет размера страховых взносов осуществляется на основе страховой ставки, установленной для различных видов деятельности. Величина ставки зависит от класса опасности производства и вида занятости. Также учитывается количество работников, занятых на предприятии.

Исчисление страховых взносов

- Страховой взнос = страховая ставка x заработная плата работников x количество работников.

- Страховая ставка определяется по каждой группе видов деятельности, устанавливаемой ФССП.

- Заработная плата работников включает в себя оклады, премии, надбавки и другие выплаты, предусмотренные трудовым договором.

Контроль и уплата страховых взносов

Контроль за уплатой страховых взносов осуществляется ФССП. Предприятия и организации обязаны своевременно уплачивать взносы в установленные сроки. Нарушение этого обязательства может привести к наложению штрафных санкций и другим последствиям.

Важно помнить

Страховые взносы на случай производственных травм и профессиональных заболеваний являются неотъемлемой частью социальной защиты работников. Внесение взносов является обязательным для всех предприятий, занятых производством товаров или оказанием услуг. Документальное подтверждение уплаты страховых взносов, а также своевременность их уплаты – это гарантия полноценного социального страхования работников.

Страховые взносы при уплате единым налоговым платежом

Страховые взносы представляют собой обязательные платежи, которые обеспечивают гражданам социальную защиту в случае возникновения определенных рисков. Когда речь идет о уплате единого налогового платежа, страховые взносы взимаются вместе со сверхусловными платежами по налогу на прибыль.

Страховые взносы могут быть уплачены как самостоятельно, так и в составе общей суммы единого налогового платежа. В зависимости от вида страхового взноса, они могут быть направлены на обеспечение социального страхования от несчастных случаев на производстве, временной нетрудоспособности, беременности и родов, а также на обеспечение пенсионного страхования.

Виды страховых взносов при уплате единого налогового платежа:

- Страховые взносы на обеспечение социального страхования от несчастных случаев на производстве: эти взносы направлены на обеспечение компенсации работникам, пострадавшим при выполнении трудовых обязанностей. В случае несчастного случая на производстве, работник имеет право на получение страховой выплаты в соответствии с действующим законодательством.

- Страховые взносы на обеспечение социального страхования от временной нетрудоспособности: эти взносы направлены на покрытие расходов по выплате ежемесячных пособий при временной нетрудоспособности работника. В случае временной нетрудоспособности, сотрудник имеет право на получение пособия, которое составляет определенный процент от заработка.

- Страховые взносы на обеспечение социального страхования от беременности и родов: эти взносы направлены на финансирование пособий по беременности и родам. Беременным женщинам предоставляются определенные выплаты на период беременности и после родов.

- Страховые взносы на обеспечение пенсионного страхования: эти взносы направлены на формирование пенсионного фонда и обеспечение пенсионных выплат гражданам по достижении пенсионного возраста. Сумма пенсионного взноса зависит от заработка работника и других факторов, определенных законодательством.

| Вид страхового взноса | Размер взноса |

|---|---|

| Обеспечение социального страхования от несчастных случаев на производстве | 0.2% от заработка |

| Обеспечение социального страхования от временной нетрудоспособности | 0.6% от заработка |

| Обеспечение социального страхования от беременности и родов | 0.6% от заработка |

| Обеспечение пенсионного страхования | 22% от заработка |

Важно помнить, что размер страховых взносов может меняться в соответствии с действующим законодательством.

Уплата страховых взносов при уплате единого налогового платежа представляет собой совокупный платеж, который включает в себя все необходимые налоги и страховые взносы. Такой подход облегчает процесс оплаты и учета платежей.

Страховые взносы играют важную роль в обеспечении социальной защиты граждан. Они направлены на создание финансовой базы для выплат различных пособий, пенсий и компенсаций, что помогает гарантировать стабильность и благополучие граждан.

Месяц бухгалтерского обслуживания в подарок

Воспользуйтесь этой уникальной возможностью получить профессиональную помощь ведущих бухгалтеров региона совершенно бесплатно. Просто обратитесь к нам и заключите договор на бухгалтерское обслуживание на год, и месяц первого сотрудничества будет абсолютно бесплатным!

Наши высококвалифицированные специалисты помогут вам с ведением бухгалтерии, составлением налоговой отчетности, оптимизацией налоговых платежей, а также предоставят консультации по всем вопросам финансового учета.

Не упустите возможность получить высококачественное бухгалтерское обслуживание совершенно бесплатно! Заключите договор с ФССП по Менделеевскому району прямо сейчас и получите месяц бухгалтерского обслуживания в подарок! Мы гарантируем профессиональный подход и полную конфиденциальность ваших данных.