Определение суммы платежей пенсионерам за сотку земли на дачном участке является важной темой для разговора, особенно учитывая финансовые возможности данной категории населения. Подробности о тарифах и правилах оплаты за сотку земли на дачном участке будут рассмотрены в данной статье, чтобы помочь пенсионерам с планированием своего бюджета и принятием обоснованных решений относительно использования своей земли.

Как платить налоги на дачу в СНТ?

Участники садоводческих некоммерческих товариществ (СНТ) должны знать, что владение дачным участком обязывает платить налоги. В этой статье мы расскажем, какие налоги нужно уплачивать и как это происходит.

1. Учет и оценка дачного участка

Перед началом уплаты налогов необходимо учесть и оценить свой дачный участок. Для этого вы можете обратиться в местную налоговую инспекцию или специализированную организацию, которая занимается оценкой недвижимости.

2. Уплата земельного налога

Основным налогом, который необходимо уплачивать на дачу в СНТ, является земельный налог. Сумма налога зависит от площади участка и его кадастровой стоимости. Земельный налог может быть рассчитан как фиксированная сумма, так и как процент от кадастровой стоимости.

| Кадастровая стоимость, руб. | Ставка налога |

|---|---|

| до 1 млн | 0,1% |

| от 1 млн до 5 млн | 0,2% |

| свыше 5 млн | 0,3% |

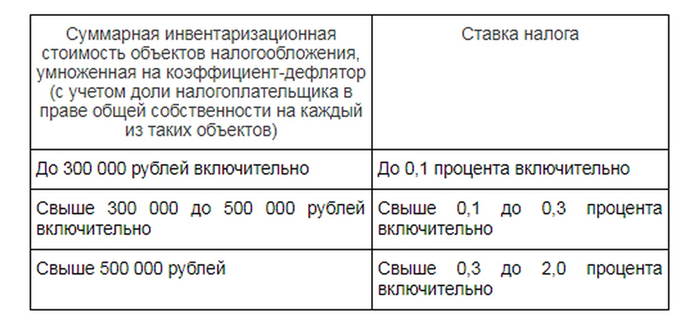

3. Уплата налога на имущество

На дачу в СНТ также необходимо уплачивать налог на имущество. Он рассчитывается исходя из кадастровой стоимости здания, расположенного на участке. Ставка налога зависит от общей площади здания.

| Площадь здания, м2 | Ставка налога |

|---|---|

| до 50 | 0,1% от кадастровой стоимости |

| свыше 50 | 0,2% от кадастровой стоимости |

4. Уплата единого налога на недвижимость

Вместо уплаты земельного и налога на имущество вы можете платить единый налог на недвижимость. Этот налог является альтернативой и облегчает процесс уплаты налогов. Размер налога зависит от площади земельного участка и площади здания.

| Площадь земельного участка, сотки | Ставка налога |

|---|---|

| до 10 | 5 руб. за 1 м2 |

| свыше 10 | 10 руб. за 1 м2 |

Заплатив налоги на дачу в СНТ, вы соблюдаете законодательство и вносите свой вклад в развитие общественно значимых проектов и улучшение условий жизни в СНТ.

Льготы пенсионерам по земельному налогу в 2026 году

1. Пониженная ставка земельного налога

В соответствии с законодательством, пенсионеры имеют право на пониженную ставку земельного налога. Это позволяет им снизить свои финансовые затраты при уплате данного налога. Конкретная сумма налога определяется налоговыми органами, исходя из площади земельного участка и его категории.

2. Освобождение от уплаты земельного налога на дачном участке

Пенсионеры, которые имеют дачный участок, обычно несут земельный налог за этот участок. Однако, в 2026 году им предоставляется возможность освобождения от уплаты данного налога для этого типа земельного участка. Это является значительной льготой для пенсионеров, которые желают сохранить свою дачу для отдыха и семейного времяпрепровождения.

3. Дополнительные льготы при наличии инвалидности

Пенсионеры с инвалидностью имеют право на дополнительные льготы по уплате земельного налога. Инвалидность может быть установлена в соответствии с законом о социальной защите инвалидов. Точные условия и размер льготы определяются налоговыми органами.

4. Индексация размера льготы

В 2026 году пенсионерам предоставляется возможность индексации размера льготы по земельному налогу. Это означает, что сумма льготы будет пересматриваться и увеличиваться в соответствии с уровнем инфляции. Это позволяет пенсионерам сохранить свою финансовую стабильность и справедливо учитывает изменения стоимости жизни.

Таким образом, в 2026 году пенсионеры имеют ряд льгот по уплате земельного налога, которые позволяют им существенно снизить свои финансовые затраты. Эти льготы включают пониженную ставку земельного налога, освобождение от уплаты налога на дачном участке, дополнительные льготы для инвалидов и индексацию размера льготы. Все эти меры способствуют обеспечению социальной и финансовой поддержки пожилым людям и улучшению их качества жизни.

Льготы по налогообложению на имущество

В России предусмотрены различные льготы по налогообложению на имущество, включая следующие:

1. Льготы для пенсионеров

Пенсионеры имеют право на уменьшение суммы налога на имущество. В некоторых регионах действуют особые ставки налога для пенсионеров, что может значительно снизить их налоговую нагрузку.

2. Льготы для инвалидов

Инвалиды могут также претендовать на особые условия налогообложения на имущество. Они могут получить освобождение от уплаты налога, а также снижение его ставки.

3. Льготы для малоимущих граждан

Люди с низким уровнем дохода могут претендовать на полное или частичное освобождение от уплаты налога на имущество. Для получения таких льгот необходимо подтвердить свой статус малоимущего гражданина.

4. Льготы для ветеранов

Ветераны войны, участники боевых действий имеют право на особую льготу по налогообложению на имущество. Они могут получить снижение ставки налога или полное освобождение от его уплаты.

5. Льготы для дачников

Пенсионеры, инвалиды и другие категории граждан, владеющие дачными участками, могут получить льготы по налогообложению на эту недвижимость. Сумма налога может быть снижена, а также предусмотрены льготные ставки.

6. Льготы по ремонту и строительству

Граждане, осуществляющие капитальный ремонт или строительство жилых домов, могут получить освобождение от налога на недвижимость на определенный период времени.

7. Льготы по налогу на землю

На отдельных участках земли, в том числе дачных участках, предусмотрены льготные ставки налога для определенных категорий граждан. Например, пенсионеры могут получить сниженную ставку налога на землю.

Льготы по налогообложению на имущество предоставляются гражданам для облегчения их финансовой нагрузки. Важно знать о наличии и условиях льгот, чтобы воспользоваться ими и уменьшить свои налоговые платежи.

Налог на хозпостройки

Какие объекты подлежат налогообложению?

- Жилые дома и коттеджи, предоставляющие проживание владельцу или его семье.

- Нежилые строения, предназначенные для производственной, складской или коммерческой деятельности.

- Загородные дома и дачи, где владелец проводит свободное время или организовывает отдых.

Как рассчитывается налог?

Размер налога на хозпостройки рассчитывается на основе кадастровой стоимости объекта недвижимости, присвоенной органами государственной кадастровой оценки. Для расчета налога устанавливается коэффициент, который зависит от целевого назначения земельного участка и категории налогоплательщика.

Какова ставка налога?

Ставка налога на хозпостройки устанавливается муниципалитетом и может различаться в разных регионах России. Обычно ставка налога составляет определенный процент от кадастровой стоимости объекта недвижимости.

Какой срок уплаты налога?

Налог на хозпостройки обычно уплачивается ежегодно. Срок уплаты налога определяется местными органами, и может быть установлен в виде календарного года или иного периода.

Какие льготы можно получить?

- Льготы могут предоставляться определенным категориям граждан, например, ветеранам войны или инвалидам.

- Освобождение от уплаты налога может быть установлено для объектов наследственного фонда или временных строений.

- Также есть возможность получить скидку на налог при своевременной его уплате.

Какие последствия могут быть при неуплате налога?

При неуплате налога на хозпостройки могут быть применены меры государственного принуждения, включая наложение штрафов, ограничение прав собственности и т.д. В случае длительного неуплаты налога, государство может приступить к изъятию объекта недвижимости.

Налог на хозпостройки обязаны уплачивать граждане, владеющие домами, коттеджами, нежилыми строениями и загородными домами. Размер налога рассчитывается на основе кадастровой стоимости объекта и зависит от коэффициента, установленного местными органами. Налог уплачивается ежегодно и может быть сопровожден различными льготами. Неуплата налога может привести к мерам государственного принуждения и потере прав собственности на объект недвижимости.

Должны ли пенсионеры платить налог на дачу?

1. Законодательная база

Согласно действующему законодательству Российской Федерации, владельцы дачных участков обязаны уплачивать налог на недвижимое имущество. При этом, освобождение от налогообложения дачных участков для пенсионеров не предусмотрено.

2. Размер налога

Размер налога на дачу зависит от множества факторов, таких как площадь участка, его местоположение, стоимость земли и наличие на нем строений. Для пенсионеров может быть предоставлено право на льготное налогообложение, но конкретные условия и размеры льгот устанавливаются муниципальными органами власти.

3. Возможность получения льгот

В некоторых регионах России пенсионеры могут иметь возможность получить льготное налогообложение для дачных участков. Например, существуют регионы, где пенсионерам предоставляется право на уменьшение налоговой базы или освобождение от уплаты налога в зависимости от их доходов и возраста.

4. Доступность информации

Для получения информации о льготах и условиях налогообложения для пенсионеров необходимо обратиться в местные налоговые органы или ознакомиться с муниципальным законодательством своего региона. Также можно обратиться в консультационные центры или пенсионные фонды для получения необходимой информации.

| Регион | Вид льготы | Условия получения |

|---|---|---|

| Московская область | Освобождение от уплаты налога | Пенсионеры старше 70 лет |

| Санкт-Петербург | Уменьшение налоговой базы | Пенсионеры с низким доходом |

| Краснодарский край | Уменьшение налоговой базы | Пенсионеры с инвалидностью |

Итак, пенсионеры в общем случае должны платить налог на дачу, так как такое обязательство установлено законодательством Российской Федерации. Однако, для пенсионеров могут существовать региональные льготы, которые предоставляют возможность уменьшить налоговую нагрузку или освободиться от уплаты налога вообще. Конкретные условия льгот и размер налога должны быть уточнены в муниципальных органах власти или налоговых органах. Важно иметь доступ к актуальной информации и соблюдать установленные законодательством требования.

Платят ли пенсионеры налог на землю?

Основные моменты, касающиеся оплаты налога на землю пенсионерами:

- Пенсионеры, являющиеся собственниками земельных участков, обязаны ежегодно подавать декларацию о недвижимости для исчисления налога на землю.

- Размер налога на землю для пенсионеров может быть уменьшен в соответствии с действующим законодательством, учитывая различные льготы (например, возрастные льготы, инвалидность и т.д.).

- Если пенсионер использует земельный участок для сельскохозяйственного производства или дачного строительства, размер налога на землю может быть снижен в связи с этими целями использования.

Важно отметить, что налог на землю обычно исчисляется в зависимости от кадастровой стоимости земли, которая может меняться со временем.

| Возможные льготы | Условия |

|---|---|

| Возрастные льготы | Пенсионерам старше определенного возраста (например, 70 лет) предоставляется скидка на налоговый платеж. |

| Инвалидность | Инвалиды имеют право на льготы в размере налога на землю, установленного для определенной категории земельных участков. |

Законодательство предусматривает возможность уменьшения налога на землю для пенсионеров в соответствии с различными льготами, что помогает снизить финансовое бремя на эту категорию граждан.

Региональные льготы для пенсионеров

Льготы на оплату жилых и коммунальных услуг

Многие регионы предоставляют пенсионерам льготы на оплату жилья и коммунальных услуг. Это может включать снижение тарифов на электричество, газ, водоснабжение и отопление. Для получения таких льгот пенсионерам необходимо обратиться в специальные организации или учреждения, предоставляющие социальные услуги.

Примеры региональных льгот:

- Санкт-Петербург: скидки на оплату коммунальных платежей до 50% для пенсионеров;

- Москва: субсидии на коммунальные услуги для пенсионеров, устанавливающиеся в зависимости от доходов;

- Красноярский край: сокращение тарифов на коммунальные услуги для пенсионеров.

Льготы на проезд

Пенсионеры, особенно те, которые имеют ограниченные физические возможности, могут получить льготы и скидки на проезд в общественном транспорте или на железнодорожном транспорте.

Примеры региональных льгот:

- Нижний Новгород: бесплатный проезд на общественном транспорте для пенсионеров;

- Тюменская область: скидки на проезд в общественном транспорте для пенсионеров;

- Рязанская область: бесплатный проезд на железном транспорте для пенсионеров.

Льготы на лекарства и медицинское обслуживание

Пожилые люди часто нуждаются в постоянном медицинском обслуживании и приобретении лекарств. Некоторые регионы предоставляют пенсионерам льготы на лекарства и оплату медицинских услуг.

Примеры региональных льгот:

- Кировская область: бесплатное лекарственное обеспечение для пенсионеров;

- Тюменская область: скидки на медицинские услуги для пенсионеров;

- Самарская область: бесплатное прохождение медицинских осмотров и консультаций для пенсионеров.

Итоги

Региональные льготы для пенсионеров позволяют улучшить их жизнь и обеспечить более комфортные условия. Они включают снижение стоимости жилья и коммунальных услуг, льготы на проезд и лекарства, а также дополнительные медицинские услуги. Каждый регион может предоставлять свои льготы, поэтому необходимо узнавать информацию в местных учреждениях и организациях, занимающихся социальной поддержкой пенсионеров.

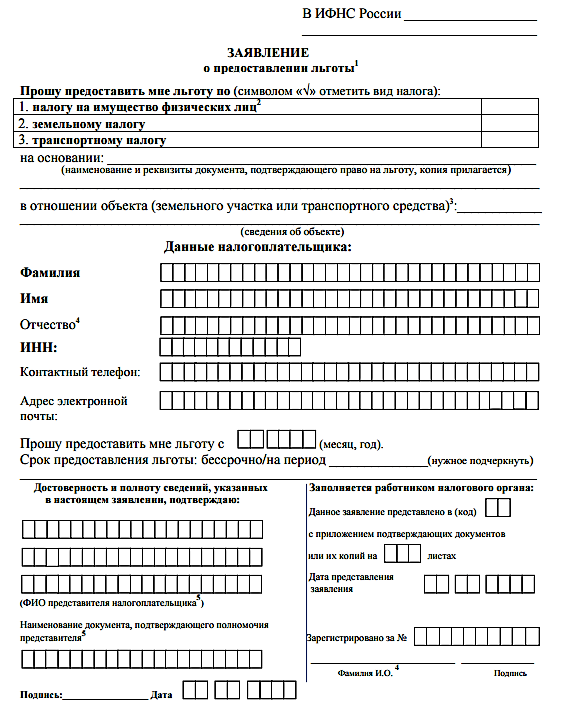

Какие документы нужны для предоставления льготы

Для получения льготы на сотку земли на дачном участке пенсионеру необходимо предоставить следующие документы:

1. Паспорт пенсионера

Первый и самый важный документ для предоставления льготы — это паспорт пенсионера. Важно убедиться, что все данные в паспорте соответствуют действительности.

2. Свидетельство о регистрации права собственности на дачный участок

Для подтверждения владения дачным участком необходимо предоставить свидетельство о регистрации права собственности на данный участок. В этом документе должны быть указаны все данные о собственнике, описание участка и его границы.

3. Документ, подтверждающий статус пенсионера

Для получения льготы необходимо предоставить документ, подтверждающий статус пенсионера. Это может быть пенсионное удостоверение, свидетельство о назначении пенсии или другой аналогичный документ.

4. Документы, подтверждающие доходы пенсионера

Для определения права на получение льготы необходимо предоставить документы, подтверждающие доходы пенсионера. Это могут быть выписки из пенсионного фонда, справки о размере пенсии или другие документы, которые подтверждают финансовое положение пенсионера.

5. Документы, подтверждающие наличие других льгот

Если пенсионер уже получает какие-либо другие льготы, необходимо предоставить соответствующие документы, подтверждающие их наличие. Это может быть справка из социальной службы, документы о получении медицинских или транспортных льгот и т.д.

Предоставление всех необходимых документов вовремя и в правильной форме является ключевым моментом для получения льготы на сотку земли на дачном участке. Пенсионеру следует своевременно обратиться в соответствующие организации, чтобы узнать подробности и требования для предоставления льготы.

Как оформить и получить льготы?

1. Подготовка необходимых документов

Перед оформлением заявления на получение льгот необходимо собрать все необходимые документы, подтверждающие право на получение льготы. Это может включать в себя:

- Паспорт гражданина Российской Федерации

- СНИЛС (Страховое номер индивидуального лицевого счета)

- Документы, подтверждающие статус пенсионера или инвалида

- Документы, подтверждающие доходы и собственность

2. Заполнение заявления

После сбора необходимых документов необходимо заполнить заявление на получение льготы. В заявлении указываются персональные данные заявителя, а также причина и основание для получения льготы.

3. Предоставление документов и заявления

После заполнения заявления и подготовки всех необходимых документов, следует обратиться в соответствующую организацию или учреждение, которое отвечает за предоставление льготы. Документы и заявление будут рассмотрены и проверены, после чего будет принято решение о предоставлении льготы.

4. Ожидание результата

После подачи заявления и предоставления всех необходимых документов, следует ожидать решения о предоставлении льготы. Сроки ожидания могут варьироваться в зависимости от конкретной ситуации и учреждения, которое принимает решение.

5. Получение льготы

После принятия положительного решения, заявитель получает уведомление о предоставлении льготы. Далее необходимо обратиться в соответствующее учреждение для получения льготы и подписания соответствующих документов.

Оформление и получение льгот может быть сложным и требует внимательности при сборе документов и заполнении заявления. Однако, правильное оформление и предоставление необходимых документов поможет получить желаемые льготы и улучшить материальное положение.

Как рассчитываются налоги на неоформленные участки?

Для определения налоговой базы и ставки налога на неоформленные участки, власти могут использовать различные методы расчета. Один из таких методов — оценка экспертов. Специалисты из органов исполнительной власти могут оценивать стоимость земельного участка на основе его местоположения, площади и других факторов. Затем на основе полученной оценки может быть применена определенная ставка налога.

Однако периодически, в случае неоформленных участков, власти могут выполнять более жесткую проверку и требовать оформления документов для определения правильных налоговых обязательств. В этом случае, владелец неоформленного участка может быть обязан предоставить все необходимые документы для подтверждения своего владения и использования участка и оплаты соответствующих налогов.