В случае, когда работник увольняется, несмотря на это, он все равно имеет право получить детский вычет на своего ребенка. Этот вычет является государственной льготой, предоставляемой родителям для поддержки их материального благополучия и благосостояния детей.

Кому налоговый вычет на детей из НДФЛ не положен

1. Дети не являются налоговыми резидентами

Налоговый вычет на детей предоставляется только для детей, являющихся налоговыми резидентами Российской Федерации. Если ребенок не имеет такого статуса, родителям не положен вычет. При этом, для получения вычета требуется наличие у участников системы налогового мониторинга соответствующей информации об иных налоговых резидентах, которые для определения размера и количества детских вычетов участвуют в семейном налоговом вычете.

2. Работник уволился до начала года

Быть уволенным до начала календарного года означает, что работник не имеет дохода в текущем налоговом году, и, соответственно, не может воспользоваться налоговым вычетом. В этой ситуации налоговая плательщица может обратиться к Бухгалтерии по поводу точных сроков увольнения сотрудника, а также к датам начала и конца календарной года.

3. Дети достигли возраста 18 лет

Наиболее очевидным случаем, когда налоговый вычет на детей не применяется, является достижение детьми возраста 18 лет. Как правило, налоговый вычет предоставляется только на несовершеннолетних детей. После достижении совершеннолетия ребенок считается самостоятельным налоговым плательщиком.

4. Развод или отсутствие зависимости

Если родители находятся в разводе или не состоят в браке, налоговый вычет может быть применен только к тому из них, кто заключил брак с другим налоговым резидентом. В случае, если дети проживают у родителя, который не имеет право на налоговый вычет, эта привилегия не применима.

5. Не подана налоговая декларация

Для получения налогового вычета на детей необходимо подать налоговую декларацию. Если родитель не подал декларацию в установленные сроки, то можество не получит налоговый вычет на детей. В этом случае необходимо обратиться к налоговому органу для получения информации о порядке подачи декларации и возможности корректировки ситуации.

Итак, налоговый вычет на детей не положен лицам, чьи дети не являются налоговыми резидентами, работникам, уволившимся до начала года, а также родителям детей, достигших возраста 18 лет, и несостоящим в браке с другим налоговым резидентом. Кроме того, отсутствие подачи налоговой декларации может привести к потере права на налоговый вычет.

По каким доходам положен вычет на детей

В Российской Федерации предусмотрены налоговые вычеты на детей, которые позволяют снизить налоговую нагрузку на родителей. Однако, для того чтобы претендовать на получение такого вычета, родителям необходимо иметь определенные доходы.

Итак, по каким доходам положен вычет на детей? В качестве основного критерия для определения права на получение вычета выступает размер совокупного дохода семьи.

1. Основной вид дохода

Вычет на детей положен по основному виду дохода, который включает в себя заработную плату, включая премии и надбавки, а также другие выплаты, связанные с основной деятельностью работника.

2. Дополнительные доходы

В дополнение к основному виду дохода, вычет на детей может быть положен и по дополнительным доходам. К таким доходам относятся различные виды вознаграждений, такие как премии, авторские вознаграждения, дивиденды и проценты.

3. Пассивный доход

Также, вычет на детей может быть применен к пассивному доходу, получаемому от имущества, например, сдачи в аренду недвижимости или инвестиций в ценные бумаги.

4. Доходы от предпринимательской деятельности

Родители, занимающиеся предпринимательской деятельностью, также имеют право на получение вычета на детей по доходам, полученным от своего бизнеса. Это могут быть доходы от реализации товаров, выполнения работ и оказания услуг, а также доходы от сдачи имущества в аренду или лизинг.

5. Условия и ограничения

Важно отметить, что для получения вычета на детей необходимо выполнение определенных условий. Как правило, родителям требуется быть налоговыми резидентами Российской Федерации, а также иметь самостоятельно прописанных и фактически проживающих с ними детей. Кроме того, налоговый вычет может быть ограничен определенной предельной суммой или процентной ставкой.

Как вернуть налоговый вычет за предыдущие годы

Налоговый вычет предоставляет возможность снизить сумму налогооблагаемого дохода и уменьшить платежи в бюджет. Если вам не удавалось использовать налоговый вычет за предыдущие годы, есть возможность вернуть его. Для возврата налогового вычета вам необходимо выполнить следующие шаги:

1. Проверьте право на налоговый вычет

В первую очередь, убедитесь, что у вас есть основание для получения налогового вычета за предыдущие годы. Часто налоговый вычет предоставляется при наличии детей, уходе за инвалидом или других жизненных обстоятельствах. Обратите внимание на законодательные акты, которые регулируют получение налоговых вычетов.

2. Соберите необходимые документы

Для возврата налогового вычета вам потребуются документы, подтверждающие ваше право на это. Обычно требуется предоставить копии паспорта, свидетельства о рождении детей, свидетельства о браке или разводе, а также другие документы, подтверждающие указанные обстоятельства.

3. Обратитесь в налоговую службу

После сбора всех необходимых документов обратитесь в налоговую службу с заявлением о возврате налогового вычета за предыдущие годы. Заявление можно подать лично или отправить по почте. Убедитесь, что все документы прилагаются и правильно заполнены.

4. Ожидайте рассмотрение заявления

По факту подачи заявления, налоговая служба проводит проверку предоставленных документов и рассматривает вашу заявку на возврат налогового вычета за предыдущие годы. Обычно рассмотрение заявления может занять некоторое время, поэтому будьте готовы к ожиданию.

5. Получите возврат налогового вычета

После положительного рассмотрения вашего заявления, вам будет выплачен возврат налогового вычета за предыдущие годы. Обычно деньги перечисляются на банковский счет или выдаются чеком. Проверьте, что указанные реквизиты и контактные данные правильные.

Вот несколько полезных советов:

- Периодически проверяйте свою правильность и возможность получения налоговых вычетов. Может быть, у вас появится новое основание для получения вычета.

- Сохраняйте копии всех документов, отправленных в налоговую службу, а также копию заявления на возврат налогового вычета.

- Если у вас возникают вопросы или необходима помощь, обратитесь за консультацией к специалистам учетной фирмы или юристу.

Важно: при заполнении заявления и предоставлении документов обратите внимание на правильность и полноту информации. Ошибки или неподтвержденные документы могут привести к отказу в возврате налогового вычета.

Ситуация 2: двойной вычет при отказе в пользу другого родителя

При уходе одного из родителей с работы, его право на детский вычет сохраняется, но возникает вопрос о том, кому будет предоставлен этот вычет. В случае, когда оба родителя претендуют на вычет, существует возможность получения двойного вычета, если один из родителей отказывается в пользу другого.

Правовые основы двойного вычета

- Статья 218 НК РФ устанавливает право на детский вычет для обоих родителей в случае, если они работали в течение налогового периода.

- Статья 219 НК РФ допускает возможность передачи права на детский вычет одному из родителей при согласии другого родителя.

Процедура получения двойного вычета

- Родители, решившие использовать возможность двойного вычета, должны заключить соглашение, в котором один из родителей отказывается от своего права на получение вычета.

- Соглашение должно быть составлено в письменной форме и подписано обоими родителями.

- Для того чтобы двойной вычет был применен при рассмотрении налоговой декларации, необходимо предоставить копию этого соглашения налоговому органу.

Преимущества двойного вычета

Получение двойного вычета при отказе одного из родителей в пользу другого может предоставить следующие преимущества:

- Увеличение общей суммы вычета, которую может учесть один из родителей при расчете налога.

- Снижение налоговой нагрузки на семью и увеличение доступных финансовых ресурсов.

- Упрощение процедуры получения детского вычета и снижение административной нагрузки на родителей.

В случае отказа одного из родителей от детского вычета в пользу другого, родитель, получающий вычет, может воспользоваться преимуществами двойного вычета, включая увеличение суммы вычета и снижение налоговой нагрузки на семью.

В 2026 году размер стандартного налогового вычета на ребенка будет составлять:

- для каждого первого ребенка в размере 5 000 рублей;

- для каждого второго и последующих детей — 10 000 рублей.

Таким образом, семье, имеющей одного ребенка, будет полагаться вычет в размере 5 000 рублей, а семье с двумя и более детьми – вычет в размере 10 000 рублей на каждого ребенка.

В случае, если ребенок является инвалидом, независимо от числа детей в семье, родителям будет предоставлен дополнительный вычет в размере 50 000 рублей.

Преимущества налогового вычета на ребенка:

1. Экономическая поддержка семей с детьми.

2. Снижение налогооблагаемой базы и, как следствие, уменьшение суммы налога.

3. Дополнительные возможности для родителей оказывать финансовую помощь своим детям.

Список документов для подтверждения налогового вычета на ребенка:

- Справка о рождении ребенка.

- Копия паспорта каждого родителя.

- Свидетельство о заключении брака (при его наличии).

- Документы, подтверждающие статус инвалида ребенка (при наличии).

В случае увольнения сотрудника в течение отчетного года, он имеет право на получение пропорциональной части налогового вычета на ребенка только за период, в течение которого он находился на работе. При этом вычет выплачивается дополнительно к основному заработку по месту работы.

| Номер ребенка | Размер вычета в 2026 году |

|---|---|

| 1 | 5 000 рублей |

| 2 и последующие | 10 000 рублей |

Заметьте, что сумма налогового вычета на ребенка может быть увеличена, если родители предоставят дополнительные документы, подтверждающие положение ребенка и его финансовую зависимость. Также следует помнить, что вычет начисляется только в случае, если семья имеет доход и уплачивает налоги в Российской Федерации.

Ещё о вычете на детей

Вычет на детей может быть одним из наиболее важных финансовых благ для родителей. Он помогает сэкономить деньги на налогах и обеспечивает дополнительные финансовые возможности для семьи. В этой статье рассматриваются некоторые дополнительные аспекты вычета на детей.

1. Возрастные ограничения

Вычет на детей относится к детям, не достигшим определенного возраста. Обычно это возраст до 18 лет. Однако, в зависимости от законодательства вашей страны, этот возрастный предел может быть повышен до 21 года, если ребенок продолжает учиться в учебном заведении.

2. Обязательства по детям

Вы должны быть законным опекуном ребенка, чтобы иметь право на вычет. Это означает, что вы должны быть его родителем или принять его по усыновлению. Если ребенок не является вашим законным опекуном, вы не имеете права на вычет.

3. Программы поддержки

Помимо вычета на детей, существуют и другие программы и льготы, доступные для родителей. Например, в некоторых странах предоставляются субсидии на детский сад или школьное питание. Изучите возможности, которые предоставляются в вашей стране, чтобы максимально воспользоваться всеми финансовыми преимуществами.

4. Разделение вычета

Если у вас есть несколько детей, вы можете разделить вычет между ними. Это может быть полезным, если ваше домохозяйство находится в более высокой налоговой ставке и вы хотите максимально воспользоваться этой возможностью. Разделение вычета позволяет родителям распределить вычеты так, чтобы они были максимально эффективными.

5. Увольнение с работы

В случае, если вы увольняетесь с работы, вам все еще полагается вычет на детей за тот период, когда вы были работником. Но стоит помнить, что для получения вычета необходимо подтвердить свои доходы и обязанности по детям. Возможно, вам потребуется предоставить соответствующие документы, чтобы воспользоваться данной льготой.

| Преимущество | Описание |

|---|---|

| Снижение налоговых платежей | Вычет на детей позволяет уменьшить сумму налогов, которую вы должны заплатить государству. |

| Дополнительные финансовые возможности | Вычет на детей помогает семьям с экономией денег, что может быть особенно полезно для родителей с ограниченными финансовыми возможностями. |

| Повышение социальной защищенности | Вычет на детей способствует повышению социальной защищенности детей и помогает обеспечить им стабильное будущее. |

Вычет на детей – это важная финансовая льгота для семей. Родители могут использовать эту возможность для сокращения налоговых платежей и создания дополнительных финансовых возможностей для своей семьи. Однако, важно помнить о возрастных ограничениях, своих обязательствах по детям, а также о других доступных программ и льготах. Разделение вычета и учёт увольнения с работы также могут быть полезными стратегиями при использовании вычета на детей.

Кто может удвоить вычет

В соответствии с действующим законодательством, есть категории граждан, которые имеют право на удвоение детского вычета при его предоставлении. Подготовьтесь представить Федеральному налоговому службе хорошую документацию для подтверждения этих особых условий.

Категории граждан, которые могут удвоить вычет:

- Одиночные родители. Одиночные родители могут получить удвоенный вычет на ребенка. Имея на их попечении только одного ребенка, а также соответствующую документацию, они могут претендовать на удвоение налогового вычета.

- Многодетные родители. Семьи, имеющие двух и более детей, также имеют право на удвоение налогового вычета на каждого ребенка. Удвоенные вычеты помогают многодетным семьям снизить налоговую нагрузку и получить большие налоговые льготы.

- Родители детей с инвалидностью. Родители детей с инвалидностью также имеют право получать удвоенный вычет на каждого ребенка. Это помогает обеспечить дополнительные финансовые ресурсы для ухода и медицинской помощи инвалидному ребенку.

Важно понимать, что для получения удвоенного вычета необходимо соответствовать требованиям и предоставить необходимые документы. Контактный телефон вашего налогового органа поможет вам уточнить детали и получить консультацию по этому вопросу.

Как рассчитать сумму вычета на детей из НДФЛ

Шаг 1: Определение ставки вычета

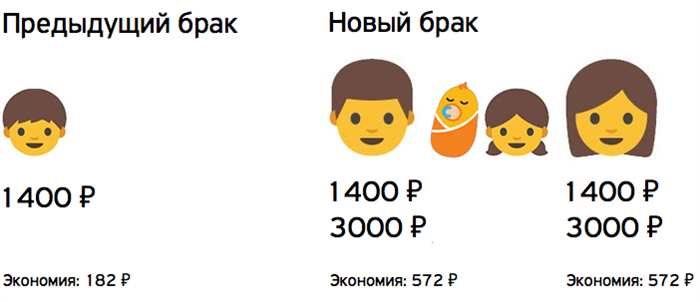

Сумма вычета на ребенка зависит от его возраста и статуса налогоплательщика – работника или предпринимателя. Например, для детей до 3 лет ставка вычета составляет 3 000 рублей в месяц, а для детей от 3 до 16 лет – 1 400 рублей в месяц.

Для работников, платящих НДФЛ, ставка вычета применяется от основной заработной платы, а для предпринимателей – от их дохода, подлежащего налогообложению.

Шаг 2: Расчет суммы вычета

Для расчета суммы вычета на детей из НДФЛ необходимо знать следующую информацию:

- Количество детей, на которых претендуете на вычет;

- Возраст каждого ребенка;

- Ваш статус: работник или предприниматель.

Рассмотрим пример расчета:

| Количество детей | Возраст каждого ребенка | Сумма вычета |

|---|---|---|

| 2 | 5 лет, 9 лет | 2 800 рублей (для работников) |

В данном случае, на каждого из двух детей сумма вычета составляет 1 400 рублей, что в сумме дает 2 800 рублей.

Шаг 3: Учет периода

Сумма вычета на детей из НДФЛ рассчитывается ежемесячно и применяется на протяжении налогового года, с учетом возраста детей на последний день каждого месяца. Например, если ребенку исполнился 6 лет в середине года, сумма вычета будет учитываться только за половину года.

Шаг 4: Сдача документов

Для получения вычета на детей из НДФЛ необходимо собрать и предоставить следующие документы в свою налоговую инспекцию:

- Заявление о вычете на детей;

- Свидетельство о рождении каждого ребенка;

- Документ, подтверждающий ваш статус (трудовой договор, свидетельство ИП и т.д.);

- Документы, подтверждающие ваше право на получение вычета (например, копии платежей за детский сад).

Предоставление всех необходимых документов гарантирует получение вычета на детей из НДФЛ и снижение налоговой нагрузки на родителей.

Рассчитать сумму вычета на детей из НДФЛ достаточно просто, если у вас есть необходимая информация о количестве детей, их возрасте и вашем статусе как налогоплательщика. Учет периода и своевременная подача документов также являются важными аспектами при получении вычета.

Ситуация 1: двойной вычет единственному родителю

В данном случае, работнику, уволившемуся 2 числа, все равно положен детский вычет за весь период года, включая месяцы после увольнения. Однако, есть нюанс: этот вычет может быть обычным, а не двойным, как в случае с работающим родителем.

Согласно законодательству, двойной вычет предоставляется только работающему одному из родителей, в случае, если другой родитель является неработающим или не имеет официальных доходов. Это позволяет снизить налоговую нагрузку на работающего родителя, а также поддержать неработающего родителя в материальном плане.

Таким образом, если работник уволился 2 числа и является единственным родителем, он все равно имеет право на детский вычет на ребенка, но он будет обычным, а не двойным. Это следует учесть при подаче налоговой декларации и расчете налоговых льгот.