Налог с продажи валюты является одним из видов налогов, которые взимаются с граждан и организаций при совершении операций по покупке или продаже валюты. Этот налог представляет собой сумму, которую необходимо уплатить в бюджет государства и обладает определенными правилами и условиями его начисления и уплаты. Налог с продажи валюты может быть разным в разных странах и подразумевать разные ставки, что зависит от регулирования валютного рынка и налогового законодательства.

Налог при продаже инвестиционных инструментов в валюте

Основные правила налогообложения

При продаже инвестиционных инструментов в валюте сумма полученной выручки подлежит обязательному налогообложению. Для определения налоговой базы необходимо учесть следующие факторы:

- Стоимость приобретения инвестиционных инструментов;

- Срок владения инвестиционными инструментами;

- Возможность применения льготных налоговых ставок;

- Проценты на уплаченные налоги.

При продаже инвестиционных инструментов с периодом владения менее одного года, полученная выручка облагается налогом по обычной ставке. В случае, если срок владения превышает один год, возможно применение специальной налоговой ставки, которая может быть более выгодной.

Льготы и исключения

При продаже инвестиционных инструментов валюты в рамках пенсионных счетов или пенсионных фондов, возможно применение льготных условий налогообложения. В таком случае, налоговая ставка может быть снижена или вообще исключена.

Также важно учесть, что при продаже инвестиционных инструментов валюты, возможно учет процентов на уплаченные налоги. Это позволяет снизить сумму налога и оптимизировать финансовые затраты.

Отчетность и уплата налога

Для правильного расчета и уплаты налога при продаже инвестиционных инструментов в валюте необходимо правильно оформить отчетность. В отчетности следует указать следующую информацию:

- Сумму полученной выручки от продажи инвестиционных инструментов;

- Стоимость приобретения инвестиционных инструментов;

- Срок владения инвестиционными инструментами;

- Налоговую ставку;

- Проценты на уплаченные налоги.

Уплата налога производится в соответствии с действующим законодательством. Налоговые платежи могут быть произведены как единовременно, так и в рассрочку, в зависимости от выбранной налогоплательщиком системы налогообложения.

Налог при продаже инвестиционных инструментов в валюте играет важную роль в обеспечении государственного бюджета и регулирования финансового рынка. Владельцы инвестиционных инструментов должны быть внимательны к правилам и требованиям налогообложения, чтобы избежать неприятных финансовых последствий. В случае сомнений и сложностей рекомендуется обратиться к профессиональным налоговым консультантам для получения детальной информации и советов в конкретной ситуации.

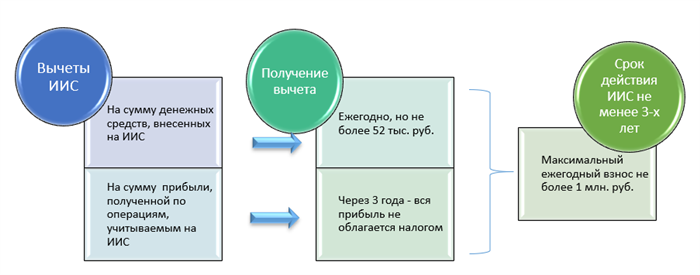

Вычеты при реализации валюты на ИИС

Индивидуальный инвестиционный счет (ИИС) предоставляет налоговые льготы при реализации валюты. Вычеты при реализации валюты на ИИС позволяют инвесторам сохранить часть своих доходов и сэкономить на налогах. Рассмотрим основные моменты, касающиеся вычетов при реализации валюты на ИИС.

Что такое ИИС?

ИИС — это специальный инвестиционный счет, на котором физические лица могут инвестировать в различные финансовые инструменты, такие как акции, облигации, валюты и др. Особенность ИИС заключается в налоговых льготах, которые предоставляются инвесторам.

Как работают вычеты при реализации валюты на ИИС?

При реализации валюты на ИИС инвестор может получить вычеты в размере до 13% от суммы продажи. При этом вычеты начисляются автоматически и учитываются в декларации по налогу на доходы физических лиц. Важно отметить, что вычеты применяются только к доходу от продажи валюты, а не ко всей сумме продажи.

Ограничения по вычетам при реализации валюты на ИИС

Существуют некоторые ограничения по использованию вычетов при реализации валюты на ИИС. Они включают в себя следующие:

- Вычеты предоставляются только при условии, что инвестор хранит валюту на ИИС не менее 3 лет;

- Вычеты могут быть использованы только один раз за всю жизнь;

- Вычеты применяются только к доходу от продажи валюты, а не к другим доходам;

- Максимальная сумма вычета составляет 4 миллиона рублей.

Преимущества использования ИИС

Использование ИИС, включая вычеты при реализации валюты, имеет ряд преимуществ:

- Экономия на налогах — вычеты позволяют снизить налоговую нагрузку и сохранить часть дохода;

- Долгосрочные инвестиции — ИИС предназначен для долгосрочного инвестирования, что позволяет получить больший доход;

- Широкий выбор финансовых инструментов — на ИИС можно инвестировать не только валюту, но и другие активы;

- Защита от инфляции — инвестиции на ИИС могут позволить сохранить и приумножить стоимость средств.

Использование ИИС и вычетов при реализации валюты позволяет инвесторам получить налоговые льготы и сохранить часть своих доходов. Важно ознакомиться с условиями и ограничениями на использование вычетов, чтобы правильно планировать свои инвестиции.

Как заполнить декларацию на налог с продажи валюты

1. Подготовка документов

Перед заполнением декларации необходимо собрать следующие документы:

- Паспорт (оригинал и копия)

- Договор на проведение операций с валютой

- Выписки из счетов (если доступно)

2. Заполнение сведений

В декларации необходимо указать следующие сведения:

- Личные данные (ФИО, адрес, контактная информация)

- ИНН (индивидуальный налоговый номер)

- Сумма продажи валюты

- Дата продажи

3. Расчет и уплата налога

На основе заполненной декларации производится расчет суммы налога. Размер налога составляет определенный процент от суммы продажи валюты. После расчета необходимо произвести уплату налога в соответствии с установленными сроками.

4. Представление декларации

Заполненную декларацию и копии необходимых документов необходимо представить в налоговую службу или иные уполномоченные органы. В некоторых случаях, декларацию можно также представить в электронной форме через специальную систему.

5. Хранение документов

Важно сохранить оригиналы заполненных деклараций и копии документов, подтверждающих совершение операций с валютой. Эти документы могут потребоваться в случае проверки со стороны налоговых органов.

Важно помнить, что статьи налогового кодекса могут меняться, поэтому всегда следует обратиться к актуальным нормативным документам и консультироваться с специалистом для получения конкретной информации и рекомендаций.

В каких случаях нужно уплачивать НДФЛ при торговле валютой

1. Резиденты и нерезиденты

При определении необходимости уплаты НДФЛ при торговле валютой важно учитывать статус резидента или нерезидента Российской Федерации. Резиденты обязаны уплачивать налог на все доходы, полученные как в России, так и за ее пределами. Нерезиденты в свою очередь обязаны уплачивать налог только с доходов, полученных на территории России.

2. Срок владения валютой

Важным фактором в определении необходимости уплаты НДФЛ при торговле валютой является срок владения валютными средствами. Если сделка по продаже валюты производится в течение 1 года с момента приобретения, то доход от такой операции облагается налогом по ставке 13%. Однако, если сделка производится после истечения 1 года с момента приобретения, то доход от нее освобождается от уплаты НДФЛ.

3. Зависимость от суммы дохода

Сумма дохода также влияет на обязательство уплаты НДФЛ при торговле валютой. Прибыль, полученная от продажи валюты, не облагается НДФЛ, если ее сумма не превышает 4 000 000 рублей в год. Если же сумма дохода превышает указанную границу, то прибыль облагается налогом по ставке 13%, за вычетом возможных налоговых вычетов.

4. Профессиональная торговля валютой

Если торговля валютой является основной деятельностью и приносит стабильный доход, то такая деятельность может считаться профессиональной. В этом случае доход от торговли валютой облагается НДФЛ независимо от суммы и срока владения валютной суммой. Для профессионалов валютной торговли применяется ставка НДФЛ 35%.

| Статус | Срок владения | Сумма дохода | Ставка НДФЛ |

|---|---|---|---|

| Резидент | До 1 года | До 4 000 000 рублей | 13% |

| Резидент | 1 год и более | До 4 000 000 рублей | Освобождение от НДФЛ |

| Резидент | Любой | Более 4 000 000 рублей | 13% |

| Нерезидент | Любой | Любая | 13% |

| Профессионал | Любой | Любая | 35% |

Правонарушения при торговле валютой и санкции

1. Незаконный обмен валюты

Одним из основных правонарушений связанных с торговлей валютой является незаконный обмен валюты. Это означает проведение операций с валютой без необходимого разрешения со стороны регулирующих органов. Такие операции могут быть запрещены или регулированы законодательством страны.

Причины нарушения:

- Отсутствие специального разрешения на проведение валютных операций;

- Неуплата налогов и сборов, связанных с валютными операциями;

- Невыполнение требований закона о регистрации и контроле операций с валютой.

2. Незаконная продажа валюты

Еще одним правонарушением при торговле валютой является незаконная продажа валюты. Это означает продажу валюты без необходимого разрешения и нарушение законодательства, регулирующего данный вид деятельности.

Примеры незаконной продажи валюты:

- Продажа валюты на черном рынке без регистрации;

- Продажа валюты без уплаты необходимых налогов и сборов;

- Продажа валюты без выполнения требований к идентификации клиента.

Санкции за нарушение

За правонарушения при торговле валютой предусмотрены различные санкции, включая:

| Тип санкции | Примеры |

|---|---|

| Штрафы и денежные санкции | Штрафная санкция в размере до 1 миллиона рублей; |

| Лишение лицензии | Аннулирование лицензии на осуществление валютных операций; |

| Уголовное преследование | Наказание в виде ограничения свободы или лишения свободы. |

В случае обнаружения правонарушений при торговле валютой, государственные органы имеют право проводить проверки, а также начинать судебный процесс против нарушителей. Результатом может быть наложение штрафов, лишение лицензии или уголовное преследование.

Для избежания правонарушений и санкций необходимо ознакомиться с законодательством и регулирующими органами своей страны, а также следовать указанным требованиям и ограничениям.

Смысл покупать валюту есть, а налог нужно платить не всегда

Когда нужно платить налог с продажи валюты?

Согласно законодательству, налог с продажи валюты должен быть уплачен в следующих случаях:

- Продажа валюты, приобретенной по номинальной стоимости в финансовых учреждениях;

- Обмен или продажа валюты по курсу выше номинальной стоимости;

- При получении дохода от сделок с иностранной валютой, при которых использовалась разница в курсе.

В этих случаях налог с продажи валюты обычно составляет определенный процент от суммы сделки.

Когда не нужно платить налог с продажи валюты?

Хорошей новостью является то, что есть случаи, когда налог с продажи валюты платить не нужно:

- Покупка валюты для личных потребностей: если вы покупаете иностранную валюту для использования в личных целях, например, для путешествий или оплаты за товары и услуги, налог с продажи валюты вам не грозит.

- Обмен валюты в банке: если вы обмениваете одну валюту на другую в банке по официальному курсу, то налог с продажи валюты не накладывается.

- Продажа валюты по номинальной стоимости: если вы продаете валюту по точной номинальной стоимости, без всякой наценки, то налог с продажи валюты вам не нужно уплачивать.

Эти освобождения от уплаты налога с продажи валюты позволяют сэкономить средства в определенных случаях, однако необходимо помнить, что законодательство может изменяться, и в будущем возможны изменения правил.

| Случаи платы налога | Случаи освобождения от налога |

|---|---|

| Продажа валюты по номинальной стоимости в финансовых учреждениях | Покупка валюты для личных потребностей |

| Обмен или продажа валюты по курсу выше номинальной стоимости | Обмен валюты в банке |

| Получение дохода от сделок с иностранной валютой с использованием разницы в курсе | Продажа валюты по номинальной стоимости без наценки |

Таким образом, покупка иностранной валюты имеет свой смысл и может быть выгодной финансовой операцией. Однако, перед совершением сделки необходимо учитывать налоговые обязательства и ознакомиться с законодательством, чтобы избежать неприятных последствий.

Когда возникает налог?

Вопрос о возникновении налога связан с временем, в которое наступают события, влекущие возникновение обязанности уплатить налог. В случае с налогом с продажи валюты возникновение налога связано с совершением определенных действий, которые должны быть совершены налогоплательщиком.

Основными моментами, когда возникает налог, являются:

1. Совершение валютной операции

Основной условием возникновения налога является совершение налогоплательщиком валютной операции, например, покупка или продажа иностранной валюты или перевод средств в иностранную валюту.

2. Превышение установленного порога

Возникновение налога также связано с превышением установленного порога суммы валютной операции. Обычно государство определяет минимальную сумму валютной операции, при превышении которой обязанность уплаты налога возникает.

3. Налоговый период

Налоговый период — это период, в течение которого осуществляется учет налоговых обязательств. В случае с налогом с продажи валюты налоговый период может быть определен ежедневно, еженедельно, ежемесячно или иным образом, в зависимости от законодательства страны.

4. Учет налоговых обязательств

Возникновение налога также связано с учетом налоговых обязательств налогоплательщиком. Он должен вести учет валютной операции, а также ежедневно, еженедельно или ежемесячно составлять декларацию о продаже валюты и уплачивать налог в установленные сроки.

Как сдать 3-НДФЛ в соответствии с законом?

1. Сбор и подготовка документов

Перед тем, как приступить к сдаче 3-НДФЛ, необходимо собрать и подготовить все необходимые документы:

- Справка 2-НДФЛ. Получите это документ у работодателя или пенсионного фонда.

- Копии трудовой книжки. Подготовьте копию всех страниц вашей трудовой книжки.

- Копии документов о доходах. Если у вас есть другие источники дохода (аренда недвижимости, инвестиции и т.д.), подготовьте копии соответствующих документов.

- Паспортные данные. Убедитесь, что у вас есть копии паспорта и СНИЛСа.

2. Заполнение декларации

Теперь, когда все документы готовы, можно приступать к заполнению декларации 3-НДФЛ. Для этого:

- Скачайте форму. Перейдите на сайт Федеральной налоговой службы и скачайте форму 3-НДФЛ.

- Заполните все необходимые поля. При заполнении декларации укажите все доходы, налоговые вычеты и другие релевантные сведения.

- Приложите все подтверждающие документы. Не забудьте вложить копии всех необходимых документов вместе с заполненной декларацией.

3. Подача декларации

После заполнения декларации и приложения необходимых документов, остается только подать ее в налоговую службу. В зависимости от вашего места жительства, это можно сделать различными способами:

- Личная подача в налоговую инспекцию по месту жительства;

- Отправка почтой заказным письмом с уведомлением о вручении;

- Электронная подача через порталы государственных услуг.

4. Ожидание результатов

После подачи декларации, ожидайте от налоговой службы уведомления о приеме документов. Обычно это занимает от 30 до 60 дней. В случае возникновения вопросов или необходимости дополнительных документов, вам сообщат.

5. Проверка и исправление ошибок

При получении уведомления о приеме документов, тщательно проверьте его на наличие ошибок. В случае обнаружения неточностей, обратитесь в налоговую службу для их исправления.

Учтите, что сроки подачи декларации различаются в зависимости от источника дохода и вашего статуса налогоплательщика. Следуйте инструкциям налоговых органов и всегда соблюдайте правила, чтобы избежать проблем с налоговыми органами.

Как сократить налоговые платежи?

1. Используйте доступные налоговые льготы

Изучите законодательство вашей страны и узнайте о доступных налоговых льготах, которые могут снизить вашу налоговую платежку. Это может включать, например, льготы для инновационных стартапов, субсидии на региональное развитие или более выгодные ставки налога на прибыль для определенных секторов экономики.

2. Воспользуйтесь учетными оффшорами

Интернациональные компании и бизнесмены часто используют учетные оффшоры для сокращения налоговых платежей. Оффшорные юрисдикции предлагают низкие налоговые ставки, освобождение от налогообложения прибыли от внешних источников доходов и другие налоговые преимущества. Если ваша деятельность позволяет, обратитесь к специалистам в области международной налоговой оптимизации, чтобы изучить возможность использования учетного оффшора.

3. Планируйте свои доходы и расходы

Планирование доходов и расходов является важным инструментом для снижения налоговой нагрузки. Распределите доходы так, чтобы платить налоги по ставке с минимальной налогооблагаемой базой. При этом следите за сокращением расходов, чтобы получить больший налоговый вычет.

4. Воспользуйтесь налоговыми кредитами и вычетами

Изучите возможность получения налоговых кредитов и вычетов. Например, в некоторых странах можно получить налоговый кредит за затраты на научно-исследовательскую деятельность или за занятость определенной категории работников. Вычеты могут быть предоставлены за благотворительные вклады или затраты на обучение.

5. Инвестируйте в налоговые опционы

Ознакомьтесь с налоговыми опциями, доступными в вашей стране. Они могут включать в себя, например, возможность отсрочки уплаты налогов при инвестировании в определенные отрасли или регионы, или получение налоговых кредитов при инвестировании в энергетически эффективные технологии.

6. Обращайтесь за помощью к налоговым экспертам

Если вам сложно самостоятельно разобраться с налоговыми вопросами, рекомендуется обратиться к налоговым экспертам или юристам. Они помогут вам изучить вашу ситуацию, определить налоговые преимущества и разработать налоговую стратегию, позволяющую сэкономить на налогах.

7. Следите за изменениями в налоговом законодательстве

Следите за изменениями в налоговом законодательстве и быть в курсе нововведений. Иногда изменения в законодательстве могут предоставить новые налоговые преимущества или опции снижения налоговых платежей. Будьте готовы адаптироваться к новым правилам и использовать их в своих интересах.

Зачем люди вкладывают деньги в валюту

1. Диверсификация портфеля

Люди вкладывают деньги в валюту, чтобы диверсифицировать свой инвестиционный портфель. Разнообразие инвестиций помогает снизить риск потери всего капитала при финансовых потрясениях. Вложение в валюту дает возможность иметь активы, не связанные с национальной экономикой, и тем самым сгладить последствия нестабильности рынка.

2. Политическая и экономическая нестабильность

Вложение в иностранную валюту может быть вызвано политической или экономической нестабильностью в стране. Если у человека есть опасения относительно будущего своей страны или региона, инвестирование в валюту может стать способом защиты его финансовых интересов.

3. Развитие международной торговли

Рост международной торговли и экономическое развитие некоторых стран способствуют вкладыванию денег в их валюту. Инвесторы видят потенциал роста курса валюты в связи с экспортными возможностями и устойчивостью экономики. Такие вложения могут принести хорошую прибыль и стать источником дивидендов.

4. Игра на волатильности

Некоторые инвесторы предпочитают вкладывать деньги в валюту в надежде на изменение курсов. Они используют волатильность рынка для получения прибыли. Купля валюты на низком курсе и ее продажа, когда курс повышается, позволяет получить разницу и заработать на изменениях валютных котировок.

5. Формирование сбережений

Вкладывание денег в валюту может служить способом формирования сбережений. Некоторые люди предпочитают иметь средства в стабильной иностранной валюте, чтобы быть готовыми к неожиданным ситуациям или сохранить свои сбережения на долгосрочный период.

Вкладывание денег в валюту является способом защиты от инфляции, диверсификации портфеля и обеспечения финансовой безопасности. Инвестирование в валюту может быть связано с различными факторами, такими как политическая и экономическая нестабильность, развитие международной торговли, игра на волатильности и формирование сбережений.

Кто должен выплачивать НДФЛ — физическое лицо или налоговый агент?

По законодательству налог на доходы физических лиц обязан выплачивать само физическое лицо, получившее доход. Однако существуют случаи, когда налоговая нагрузка перекладывается на налогового агента.

Кто такой налоговый агент?

Налоговый агент — это лицо или организация, удерживающие налог с доходов, полученных физическим лицом, и выплачивающие его в бюджет. Налоговый агент может быть как работодателем, так и другим органом или лицом, участвующим в расчетах по доходам физического лица.

Когда налоговый агент выплачивает НДФЛ?

Налоговый агент обязан удерживать и выплачивать НДФЛ, когда физическое лицо получает доходы от следующих источников:

- трудовая деятельность (заработная плата, гонорары и др.);

- доходы от предоставления имущественных прав (авторские вознаграждения, аренда недвижимости и другие);

Когда физическое лицо самостоятельно выплачивает НДФЛ?

Физическое лицо должно самостоятельно выплачивать НДФЛ, когда получает доходы от следующих источников:

- приносящая доход деятельность, не связанная с наемным трудом (продажа товаров, услуг, интеллектуальная деятельность и другие);

- выигрыши в лотереях и азартных играх;

- дивиденды от участия в капитале организаций и т.д.

Распределение ответственности за уплату НДФЛ между физическим лицом и налоговым агентом

В случаях, когда налоговая нагрузка перекладывается на налогового агента, физическое лицо обязано уведомить агента о получении дохода, который подлежит обложению НДФЛ. Налоговый агент в свою очередь обязан удержать и выплатить НДФЛ, а затем предоставить физическому лицу справку о доходах в указанном порядке.

Важно понимать, что в большинстве случаев ответственность за уплату НДФЛ лежит на самом физическом лице. Однако в определенных ситуациях налоговая нагрузка может быть переложена на налогового агента. Правильное распределение ответственности в данном случае играет важную роль для соблюдения налогового законодательства.

Примеры расчета НДФЛ к уплате

Налог на доходы физических лиц (НДФЛ) распространяется на различные виды доходов, включая доходы от продажи валюты. Для определения суммы НДФЛ, подлежащей к уплате, можно использовать следующие примеры расчета:

- Пример 1. Если физическое лицо продало валюту и получило доход в размере 100 000 рублей, а срок владения валютой составил более 3 лет, то данная операция освобождена от налогообложения НДФЛ.

- Пример 2. Если физическое лицо продало валюту и получило доход в размере 200 000 рублей, а срок владения валютой составил менее 3 лет, то налоговая ставка на данный доход составляет 13% (статья 224 Налогового кодекса РФ).

- Пример 3. Если физическое лицо продало валюту и получило доход в размере 300 000 рублей, а срок владения валютой составил менее 3 лет, то налоговая ставка на данный доход составляет 30% (статья 224 Налогового кодекса РФ).

Итак, при расчете НДФЛ к уплате на доходы от продажи валюты важно учитывать ставки налога, которые зависят от суммы дохода и срока владения валютой. Для получения точной информации о расчете налога рекомендуется обратиться к специалистам или ознакомиться с Налоговым кодексом РФ.