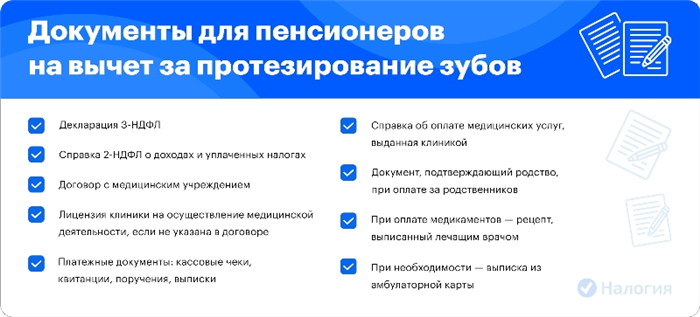

Для получения налогового вычета за протезирование зубов через МФЦ пенсионерам необходимо представить определенный набор документов. В числе обязательных документов налогоплательщик должен предоставить документ, подтверждающий оплату медицинского протеза, а также медицинскую справку с указанием необходимости данной процедуры. Кроме того, пенсионеры также должны предоставить свидетельство о пенсионном обеспечении и иные документы, подтверждающие их статус и доходы.

Как получить возврат НДФЛ после лечения в клинике «Бюджетная стоматология»

После процедуры лечения зубов в клинике «Бюджетная стоматология» пациенты могут получить возврат НДФЛ. Для этого необходимо предоставить определенные документы в МФЦ (Многофункциональный Центр) и следовать определенным процедурам.

1. Список документов, необходимых для получения возврата НДФЛ:

- Заявление на возврат НДФЛ.

- Копия паспорта пациента.

- Копия свидетельства о рождении или паспорта родителя/законного представителя, если пациент является несовершеннолетним.

- Копия договора пациента с клиникой «Бюджетная стоматология».

- Справка о стоимости и объеме оказанных медицинских услуг.

- Расчетный счет, на который будет осуществляться возврат НДФЛ.

2. Процедура получения возврата НДФЛ:

- Собрать все необходимые документы по списку.

- Обратиться в МФЦ с заявлением на возврат НДФЛ и предоставить копии всех документов.

- Подписать заявление и получить квитанцию об приеме заявления.

- Ожидать рассмотрения заявления и получения возврата на указанный расчетный счет.

3. Важная информация о возврате НДФЛ:

Срок рассмотрения заявления: МФЦ рассматривает заявление на возврат НДФЛ в течение 30 дней с момента его подачи.

Размер возврата: Возврат НДФЛ составляет 13% от стоимости медицинских услуг, оказанных в клинике «Бюджетная стоматология».

НДФЛ – налог на доходы физических лиц.

| Номер пункта | Описание документа |

|---|---|

| 1 | Заявление на возврат НДФЛ |

| 2 | Копия паспорта пациента |

| 3 | Копия свидетельства о рождении или паспорта родителя/законного представителя |

| 4 | Копия договора пациента с клиникой «Бюджетная стоматология» |

| 5 | Справка о стоимости и объеме оказанных медицинских услуг |

| 6 | Расчетный счет |

«Бюджетная стоматология» предоставляет услуги лечения зубов со скидками и возможностью получения возврата НДФЛ. Своевременное предоставление всех необходимых документов в МФЦ позволит пациентам получить свой заслуженный возврат.

Сроки подачи заявления на вычет – до 3 лет

Пенсионерам, нуждающимся в протезировании зубов и желающим получить налоговый вычет, необходимо знать, что они имеют право подать заявление на вычет в течение трех лет с момента оплаты медицинских услуг.

Согласно действующему законодательству, пенсионеру необходимо предоставить следующие документы для получения налогового вычета:

- Копия паспорта пенсионера.

- Копия договора на оказание медицинских услуг.

- Копия квитанции об оплате медицинских услуг.

Несоблюдение сроков подачи заявления на вычет может привести к отказу в получении вычета.

Преимущества подачи заявления на вычет в установленные сроки:

- Возможность получить налоговый вычет в полном объеме без дополнительных проверок.

- Исключение риска отказа в получении вычета из-за просрочки подачи заявления.

- Сокращение времени ожидания получения вычета.

- Сохранение документального подтверждения о своевременной подаче заявления на вычет.

Важно помнить:

Сроки подачи заявления на вычет – до 3 лет с момента оплаты медицинских услуг.

Пенсионеры, протезирование зубов которых требуется, должны не забывать о необходимости своевременного подачи заявления на налоговый вычет. При подаче заявления необходимо предоставить все необходимые документы, подтверждающие осуществление данной медицинской процедуры. Соблюдение сроков подачи заявления поможет избежать риска отказа в вычете и обеспечит своевременное получение налоговой компенсации.

Сколько вернут за лечение

Пенсионеры имеют право на налоговый вычет за протезирование зубов. Однако, сумма, которую можно вернуть за лечение, зависит от нескольких факторов.

Основные факторы, влияющие на размер вернутой суммы:

- Общая сумма расходов на протезирование

- Ставка налога на имущество физических лиц в регионе

- Процент налогового вычета, установленный законодательством

Чтобы узнать, сколько вернут за лечение, необходимо учесть вышеперечисленные факторы и произвести расчет.

Пример расчета:

| Общая сумма расходов на протезирование | Ставка налога на имущество физических лиц | Процент налогового вычета | Размер вернутой суммы |

|---|---|---|---|

| 50 000 рублей | 1,5% | 13% | 975 рублей |

В данном примере пенсионер суммарно потратил 50 000 рублей на протезирование зубов. В его регионе ставка налога на имущество физических лиц составляет 1,5%. Процент налогового вычета, предусмотренный законодательством, равен 13%. Как результат, пенсионер может вернуть 975 рублей за лечение.

Важно отметить, что приведенный пример является исключительно наглядным и реальные расчеты могут отличаться в зависимости от конкретных условий и региональных особенностей.

Особенности и нюансы получения налогового вычета за лечение

1. Необходимость подтверждения расходов на лечение

Для получения налогового вычета за лечение необходимо предоставить документы, подтверждающие факт и размер соответствующих расходов. К таким документам в целях налогового вычета могут относиться медицинские счета, страховые полисы, медицинские справки, квитанции об оплате.

2. Ограничения по видам лечения

Для получения налогового вычета действуют определенные ограничения и условия, касающиеся видов лечения. Например, налоговый вычет не предоставляется за эстетическую стоматологию и пластические операции, а также за лечение за рубежом.

3. Максимальные суммы вычета

Следует учесть, что налоговый вычет за лечение имеет свои максимальные суммы, которые можно вычесть. Например, на 2021 год максимальная сумма вычета составляет 120 тысяч рублей. При этом, если расходы на лечение превышают эту сумму, вычет возможен только до установленного предела.

4. Сроки предоставления документов

Необходимо учесть сроки предоставления документов для получения налогового вычета. В соответствии с законодательством, декларация по налогу на доходы физических лиц подается до 30 апреля года, следующего за отчетным годом. Документы на получение налогового вычета за лечение в МФЦ должны предоставить не позднее этой даты.

5. Необходимость подачи документов в МФЦ

Документы для получения налогового вычета следует направлять в МФЦ (многофункциональный центр предоставления государственных и муниципальных услуг). В МФЦ производится проверка предоставленных документов, в том числе, факта оказания медицинской помощи и соответствия суммы расходов требованиям законодательства. После проверки налогоплательщику предоставляется вычет на соответствующую сумму.

Таким образом, прежде чем приступать к оформлению налогового вычета за лечение, необходимо учесть особенности и нюансы данной процедуры. Соблюдение правил и предоставление корректной документации позволит минимизировать риски возникновения проблем и получить вычет на соответствующую сумму.

Налоговый вычет за лечение зубов: сколько можно получить

Какой размер может быть налогового вычета за лечение зубов?

Размер налогового вычета за лечение зубов зависит от суммы, которую пациент потратил на данную процедуру. В соответствии с законодательством, налоговый вычет составляет 13% от суммы затрат, но не более 120 тысяч рублей в год.

Какие документы нужно предоставить для получения налогового вычета?

Для получения налогового вычета за лечение зубов необходимо предоставить следующие документы в МФЦ:

- Справку с места работы о доходах за отчетный период;

- Медицинскую справку о проведенном процедуре и ее стоимости;

- Копию квитанции об оплате лечения.

В некоторых случаях может потребоваться предоставление дополнительных документов, таких как договор с медицинским учреждением или другие доказательства суммы затрат на лечение зубов.

Как получить налоговый вычет за лечение зубов?

Для получения налогового вычета за лечение зубов необходимо следовать следующим шагам:

- Собрать все необходимые документы, подтверждающие затраты на лечение зубов;

- Обратиться в МФЦ с заявлением и предоставленными документами;

- Ожидать рассмотрения заявления и получить налоговый вычет на банковскую карту или счет.

Обратите внимание, что получение налогового вычета за лечение зубов возможно только в том случае, если пациент сам оплачивал процедуру без использования медицинского страхования.

Как часто можно получать налоговый вычет за лечение зубов?

Налоговый вычет за лечение зубов можно получать ежегодно, если пациент способен предоставить документы, подтверждающие затраты на процедуру. При этом сумма налогового вычета не должна превышать установленную законом границу в 120 тысяч рублей в год.

Налоговый вычет за лечение зубов является доступным способом снизить финансовые затраты на данную процедуру. Пациентам следует ознакомиться с требованиями и предоставить необходимые документы для получения вычета в МФЦ.

Кто имеет право на возмещение НДФЛ за лечение зубов

Возмещение НДФЛ за лечение зубов предоставляется определенным категориям граждан, в том числе:

- Пенсионеры: Пенсионеры имеют право на возврат части потраченных денег на протезирование зубов в качестве налогового вычета. Для этого необходимо предоставить соответствующую медицинскую документацию и заполнить соответствующую форму.

- Инвалиды: Инвалиды, в зависимости от категории инвалидности, могут также иметь право на возмещение НДФЛ за лечение зубов. Подробную информацию о необходимых документах и процедуре можно получить в местных органах социальной защиты и налоговой службе.

- Ветераны и участники боевых действий: Ветераны и участники боевых действий имеют право на возврат части затрат на лечение зубов. Для этого необходимо предоставить ряд документов о статусе ветерана или участника боевых действий, а также медицинскую документацию.

Необходимые документы для получения возмещения НДФЛ

Для того, чтобы получить возмещение НДФЛ за лечение зубов, необходимо предоставить следующие документы:

- Оплатная квитанция: Оплатная квитанция или договор с медицинским учреждением о проведении протезирования зубов.

- Такси: Копия такси-чеков или стоимости проезда до медицинского учреждения и обратно.

- Заявление: Заполненное и подписанное заявление о возврате НДФЛ за лечение зубов.

Сроки и порядок получения возмещения НДФЛ

Сроки получения возмещения НДФЛ за лечение зубов могут варьироваться в зависимости от региона и органов, осуществляющих выплату. В общем случае, процесс включает в себя следующие этапы:

- Сбор необходимых документов и заполнение заявления.

- Предоставление документов в местные органы социальной защиты или налоговую службу.

- Рассмотрение заявления и проверка предоставленных документов.

- Выплата возмещения на банковский счет заявителя.

В целом, процедура получения возмещения НДФЛ за лечение зубов направлена на поддержку уязвимых групп населения и предоставляет им возможность снизить финансовую нагрузку в случае необходимости протезирования зубов.

За что можно получить возврат?

Возврат средств возможен в случаях, когда пенсионер затратил собственные деньги на протезирование зубов. Налоговый вычет предоставляется только в определенных случаях и по определенным условиям.

Условия получения возврата

- Возраст пенсионера: Возврат средств предоставляется пенсионерам, достигшим возраста 60 лет и старше.

- Стоимость протезирования: Возврат возможен только при затратах на протезирование зубов, которые превышают 3% от суммы годового дохода пенсионера.

- Доказательства расходов: Пенсионер должен предоставить документы, подтверждающие его затраты на протезирование зубов.

Для получения возврата средств пенсионеру необходимо обратиться в МФЦ с паспортом и копией документов, подтверждающих расходы на протезирование зубов.

Список необходимых документов:

- Паспорт пенсионера (оригинал и копия).

- Документы, подтверждающие расходы на протезирование зубов (оригиналы и копии).

- Свидетельство о праве на пенсию (оригинал и копия).

- Заявление на получение налогового вычета за протезирование зубов (можно получить в МФЦ или скачать с официального сайта налоговой службы).

Возврат средств будет произведен после рассмотрения документов и проверки соответствия заявления пенсионера установленным требованиям.

| Сумма затрат на протезирование зубов | Размер возврата средств |

|---|---|

| До 3% от годового дохода | Возврат не предоставляется |

| От 3% до 10% от годового дохода | 10% от суммы затрат |

| Свыше 10% от годового дохода | 15% от суммы затрат |

Обратите внимание, что возврат средств возможен только при предоставлении корректных документов и в соответствии с установленными правилами и ограничениями.

Какие документы нужны для получения налогового вычета на протезирование зубов

При получении налогового вычета на протезирование зубов через МФЦ пенсионеру необходимо предоставить определенный набор документов. Подавая заявление на вычет, важно убедиться, что все необходимые документы подготовлены и представлены в соответствии с требованиями налогового законодательства.

Перечень основных документов для получения вычета на протезирование зубов:

- Заявление налогоплательщика — представляется в письменной форме и содержит реквизиты налогоплательщика (пенсионера). Заявление должно быть подписано и датировано.

- Счет-фактура — предоставляется медицинской организацией и содержит информацию о стоимости услуг по протезированию зубов. Счет-фактура должен быть оформлен в соответствии с требованиями налогового законодательства.

Дополнительные документы:

- Копия пенсионного удостоверения — подтверждает статус пенсионера налогоплательщика.

- Копия паспорта — служит для идентификации налогоплательщика.

- Копия полиса обязательного медицинского страхования — подтверждает наличие медицинской страховки у налогоплательщика.

Преимущества получения налогового вычета на протезирование зубов через МФЦ:

- Удобство и доступность — МФЦ предлагает удобные условия для подачи документов и получения вычета, обеспечивая доступность услуги для всех граждан.

- Экономия времени — обращение через МФЦ позволяет значительно сократить время на оформление и рассмотрение заявления.

- Профессиональная помощь — сотрудники МФЦ готовы предоставить консультацию и помочь в подготовке документов, что предотвращает возможные ошибки и упрощает процесс получения вычета.

| Требования к документам | Значение |

|---|---|

| Заявление налогоплательщика | Подписано и датировано |

| Содержит информацию о необходимости протезирования зубов | |

| Счет-фактура | Оформлен в соответствии с требованиями налогового законодательства |

Важно отметить, что несоблюдение требований к документам может привести к отказу в получении налогового вычета. Перед подачей заявления через МФЦ рекомендуется тщательно изучить все требования и обратиться за консультацией к специалисту, чтобы убедиться в правильности оформления документов.

Как пенсионеру получить налоговый вычет за протезирование зубов

Возрастная категория пенсионеров зачастую нуждается в дополнительных медицинских расходах, включая протезирование зубов. Для облегчения финансового бремени пенсионерам предоставляется возможность получить налоговый вычет на эти расходы. В данной статье рассмотрим, каким образом пенсионеры могут получить данное льготное возмещение.

Документы, необходимые для получения налогового вычета

- Паспорт пенсионера или другой документ, удостоверяющий его личность.

- Документ, подтверждающий статус пенсионера, например, пенсионное удостоверение.

- Оригиналы счетов и квитанций об оплате протезирования зубов. Возможно, потребуется предоставить копии этих документов.

Шаги для получения налогового вычета

- Соберите все необходимые документы, перечисленные выше.

- Обратитесь в местное многофункциональное центр (МФЦ) с приложенными документами.

- Подайте заявление на получение налогового вычета за протезирование зубов.

- Дождитесь рассмотрения заявления и принятия решения.

- Если ваше заявление будет одобрено, налоговый вычет будет учтен в вашей налоговой декларации или выплачен отдельной суммой.

Цитата о важности налоговых вычетов для пенсионеров

Получение налоговых вычетов за протезирование зубов является важным механизмом финансовой поддержки пенсионеров. Это позволяет им снизить финансовую нагрузку на платежи за медицинские услуги и улучшить качество жизни.

Примерная таблица налоговых вычетов за протезирование зубов

| Размер расходов на протезирование зубов | Максимальная сумма налогового вычета |

|---|---|

| До 20 000 рублей | 50% от суммы расходов |

| От 20 000 до 40 000 рублей | 30 000 рублей |

| Свыше 40 000 рублей | 30 000 рублей |

Не забывайте, что получение налогового вычета за протезирование зубов доступно только пенсионерам. Эта льгота поможет вам сэкономить значительную сумму денег и улучшить ваше здоровье.

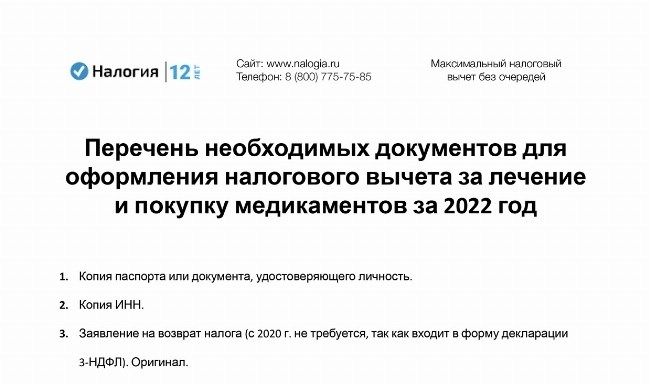

Документы для ФНС

При обращении в Федеральную налоговую службу (ФНС) необходимо предоставить определенный пакет документов. Вот список основных документов:

1. Паспорт гражданина РФ

Необходимо иметь при себе оригинал паспорта гражданина РФ с пропиской по месту жительства.

2. ИНН (Идентификационный номер налогоплательщика)

Важно иметь при себе ИНН или его копию. Если вы его не знаете или не можете найти, можно получить его в отделении ФНС при предъявлении паспорта.

3. Документы на имущество

Если вы владеете недвижимостью, принесите документы, подтверждающие ваши права на это имущество (например, свидетельство о праве собственности).

4. Документы о доходах

Вам необходимо предоставить документы, подтверждающие ваш доход. Это могут быть справки о зарплате или пенсии, выписки со счетов в банке, справки с мест работы и т.д. Если у вас есть иные источники дохода (сдача в аренду недвижимости, инвестиции и т.д.), предоставьте также документы, подтверждающие эти доходы.

5. Документы о расходах на протезирование зубов

Для налогового вычета за протезирование зубов необходимо предоставить документы, подтверждающие факт прохождения этой процедуры и ваши расходы на нее. Сюда могут входить счета, чеки, договора с медицинским учреждением и т.д.

6. Другие документы

Возможно, вам понадобятся и другие документы, в зависимости от вашей конкретной ситуации. В случае первичного обращения в ФНС, вам может потребоваться заявление на получение услуги, которое можно заполнить непосредственно в отделении ФНС.

Обратите внимание:

- Все представляемые документы должны быть оригиналами или заверенными копиями.

- Помимо предоставления документов, вам могут задать дополнительные вопросы о вашей ситуации, обратите внимание на это и готовьте ответы.

Предоставление всех необходимых документов позволит вам получить необходимый налоговый вычет или выполнить другую процедуру в ФНС без задержек и проблем. Будьте внимательны при сборе и подготовке документов и обратитесь за информацией к специалистам ФНС в случае возникновения вопросов.

Как узнать сумму возврата

Чтобы узнать сумму возврата по налоговому вычету за протезирование зубов, пенсионеру нужно предоставить определенные документы через МФЦ. Важно следовать определенной процедуре и заполнить все необходимые формы. После предоставления документов, пенсионеру будет доступна информация о сумме возврата.

Какие документы нужно предоставить

- Заявление на налоговый вычет за протезирование зубов;

- Копия пенсионного удостоверения;

- Медицинская справка о проведенном протезировании зубов;

- Квитанция об оплате за протезирование зубов;

- Документы, подтверждающие получение пенсии.

Процедура предоставления документов через МФЦ

- Заполните заявление на налоговый вычет за протезирование зубов, указав все необходимые сведения.

- Приложите к заявлению копию пенсионного удостоверения, медицинскую справку о протезировании зубов и квитанцию об оплате за данный процесс.

- Обратитесь в МФЦ и предъявите все необходимые документы. Сотрудники МФЦ проведут проверку и примут ваши документы.

- После проверки документов будет рассчитана сумма возврата налогового вычета за протезирование зубов.

- Вам будет сообщена сумма возврата, а также будет предложен способ получения денежных средств.

Когда можно узнать сумму возврата

Сумму возврата по налоговому вычету за протезирование зубов можно узнать после предоставления всех необходимых документов через МФЦ. После проверки документов сотрудники МФЦ рассчитают сумму возврата и сообщат ее пенсионеру. Обычно данная процедура занимает несколько дней или недель, в зависимости от загруженности МФЦ.

Сколько можно получить налогового вычета за протезирование зубов

В соответствии со статьей 219 Налогового кодекса РФ пенсионеры имеют право на получение налогового вычета за затраты, связанные с протезированием зубов. Размер данного вычета зависит от ряда факторов и может достигать значительных сумм.

Факторы, влияющие на размер налогового вычета:

- Стоимость медицинских услуг

- Статус пенсионера (инвалидность, ветеранский статус и т.д.)

- Сумма дохода, по которой взимается налог

Расчет налогового вычета:

Расчет налогового вычета осуществляется на основании документов, предоставленных в МФЦ. В случае протезирования зубов, пенсионеру необходимо предоставить следующие документы:

- Медицинский отчет или счет, содержащий информацию о стоимости протезирования зубов.

- Копия пенсионного удостоверения для подтверждения статуса пенсионера.

- Декларация по налогу на доходы физических лиц или копия налоговой декларации.

После проверки предоставленных документов, МФЦ осуществляет расчет налогового вычета. Полученная сумма может быть выдана пенсионеру либо зачтена в качестве налогового вычета при подаче налоговой декларации.

Примеры размеров налогового вычета:

| Стоимость протезирования | Размер вычета |

|---|---|

| 50 000 рублей | 10 000 рублей |

| 100 000 рублей | 20 000 рублей |

| 150 000 рублей | 30 000 рублей |

Уровень налогового вычета зависит от стоимости протезирования зубов и других факторов. В некоторых случаях пенсионеры могут получить значительную сумму в качестве налогового вычета, что существенно снизит оплату за медицинские услуги.

Налоговый вычет за лечение – 2026

Условия предоставления налогового вычета за лечение

Для получения налогового вычета за лечение в 2026 году необходимо учесть следующие условия:

- Медицинские услуги должны быть оказаны врачами, имеющими лицензию на осуществление медицинской деятельности.

- Расходы на лечение должны быть осуществлены в Российской Федерации.

- Сумма расходов, за которую можно получить налоговый вычет, ограничивается максимальным размером, установленным законодательством.

- Документы, подтверждающие прохождение лечения, должны быть представлены в налоговый орган в установленные сроки.

Документы, необходимые для получения налогового вычета за лечение

Для получения налогового вычета за лечение необходимо предоставить следующие документы:

- Счет, выставленный медицинским учреждением, в котором указаны осуществленные расходы на лечение.

- Медицинская справка, выданная врачом, подтверждающая факт осуществления лечения.

- Копии документов, подтверждающих оплату медицинских услуг (квитанции, справки из банка и т.д.).

Максимальный размер налогового вычета за лечение

В 2026 году максимальный размер налогового вычета за лечение составляет 120 000 рублей в год. Это означает, что граждане могут вернуть из налоговой базы до 13% от суммы, которую они потратили на медицинское обслуживание.

Преимущества налогового вычета за лечение

Налоговый вычет за лечение предоставляет ряд преимуществ гражданам:

- Снижение налоговой нагрузки за счет уменьшения налоговой базы.

- Возможность вернуть до 13% от суммы, потраченной на лечение.

- Повышение доступности медицинского обслуживания для граждан.

Воспользовавшись налоговым вычетом за лечение, граждане могут существенно снизить свои расходы на медицинское обслуживание и обеспечить себе качественное лечение.

Требуется ли прикладывать копии платежных документов?

При предоставлении документов через МФЦ для налогового вычета за протезирование зубов пенсионеру, дополнительно требуется прикладывать копии платежных документов:

- Копия квитанции об оплате услуги протезирования зубов.

- Копия договора с медицинским учреждением или стоматологической клиникой, подтверждающего факт проведения процедуры протезирования.

Эти документы необходимы для подтверждения факта осуществления протезирования зубов и суммы затрат, их прикладывание позволяет получить налоговый вычет.

В случае, если по каким-либо причинам нет возможности предоставить копии платежных документов, следует обратиться в МФЦ или к соответствующим инстанциям для получения консультации и уточнения предоставляемых альтернативных документов.

Какие документы требуются для возврата НДФЛ за стоматологию

Документы, которые необходимо предоставить для возврата НДФЛ за стоматологические услуги, могут незначительно отличаться в зависимости от конкретной ситуации и требований налоговых органов. Однако, в общем случае, вам понадобятся следующие документы:

1. Счёт на оплату стоматологической услуги

Один из основных документов, который нужно предоставить, — это счёт от стоматолога на оплату услуги. Счёт должен быть выставлен на ваше имя и содержать следующую информацию:

- ФИО стоматолога (организации);

- Дату выписки счёта;

- Стоимость услуги;

- ИНН стоматолога (организации);

- Реквизиты стоматолога (организации).

2. Кассовый чек или квитанция об оплате

Для подтверждения факта оплаты услуги вам также понадобится предоставить кассовый чек или квитанцию об оплате. Этот документ должен содержать следующие данные:

- Дата и время оплаты;

- Сумму оплаты;

- Наименование стоматологической клиники.

3. Медицинская справка

Для возврата НДФЛ за стоматологию также нередко требуется предоставить медицинскую справку, подтверждающую необходимость проведения стоматологической процедуры или лечения. Справка должна содержать следующие сведения:

- Диагноз;

- Наименование стоматологической процедуры;

- Подпись врача;

- Печать медицинского учреждения.

4. Копия паспорта

Для подтверждения вашей личности и права на возврат НДФЛ вам потребуется предоставить копию вашего паспорта. В копии должны быть четко видны все страницы с личными данными.

Возможно, что в конкретной ситуации дополнительно потребуется предоставить другие документы. Поэтому рекомендуется уточнять требования налоговых органов.

Как рассчитать размер компенсации?

Размер компенсации за протезирование зубов может быть рассчитан на основе определенных факторов, таких как стоимость протезирования, возраст пенсионера и его пенсионный стаж. Для определения точной суммы компенсации необходимо предоставить следующие документы:

- Медицинская справка о состоянии здоровья пенсионера.

- Документы, подтверждающие стоимость протезирования (счета, чеки и т.д.).

- Копия пенсионного удостоверения пенсионера.

После предоставления всех необходимых документов на МФЦ, специалисты проведут расчет размера компенсации. Он будет зависеть от следующих факторов:

- Стоматологические расходы пенсионера за предыдущий календарный год.

- Процентная ставка, установленная для расчета размера компенсации.

- Возраст пенсионера и его пенсионный стаж.

Итоговая сумма компенсации будет рассчитана путем умножения стоматологических расходов пенсионера за предыдущий календарный год на процентную ставку, установленную для расчета размера компенсации. Полученная сумма может быть увеличена или уменьшена на основе возраста пенсионера и его пенсионного стажа.

Важно отметить, что процесс расчета размера компенсации может различаться в разных регионах России. Поэтому перед обращением в МФЦ рекомендуется уточнить конкретные требования и процедуры в вашем регионе.

Условия для получения налогового вычета за протезирование зубов через МФЦ для пенсионеров

При получении налогового вычета за протезирование зубов через МФЦ пенсионеру необходимо предоставить следующие документы и выполнить определенные условия:

1. Документы:

- Заявление о предоставлении налогового вычета. Заявление можно получить в МФЦ или скачать с официального сайта;

- Копии паспорта и инн. В зависимости от требований МФЦ могут потребоваться оригиналы этих документов;

- Медицинская справка о необходимости протезирования зубов. Справка должна быть выдана учреждением здравоохранения и содержать информацию о состоянии зубов и необходимости протезирования;

- Расчетная карта с указанием реквизитов для перечисления налогового вычета. Реквизиты должны соответствовать требованиям МФЦ;

- Другие документы, которые могут потребоваться в зависимости от требований МФЦ, такие как справка о доходах и оплаченных налогах.

2. Условия:

- Возраст. Пенсионеру, достигшему пенсионного возраста, могут быть предоставлены налоговые вычеты за протезирование зубов;

- Ограничение суммы. Сумма налогового вычета может быть ограничена максимальной суммой, установленной законодательством;

- Предоставление документов. Все необходимые документы должны быть предоставлены в МФЦ в установленные сроки;

- Сохранение документов. Пенсионер должен сохранить оригиналы предоставленных документов на протяжении установленного законодательством срока.

Следуя указанным условиям и предоставив необходимые документы, пенсионер сможет получить налоговый вычет за протезирование зубов через МФЦ и тем самым снизить свои затраты на данную стоматологическую процедуру.

Возврат налога за лечение зубов: инструкция

Если вы пенсионер и планируете получить налоговый вычет за протезирование зубов, вам необходимо предоставить определенный набор документов в МФЦ. Для успешной сдачи заявления и получения возврата налога ознакомьтесь с инструкцией ниже.

Необходимые документы:

- Паспорт (оригинал и копия).

- ИНН (оригинал и копия).

- СНИЛС (оригинал и копия).

- Медицинская справка, подтверждающая необходимость протезирования зубов.

- Квитанция об оплате за протезирование зубов.

Шаги по получению возврата налога:

- Соберите необходимые документы.

- Обратитесь в ближайшее МФЦ.

- Передайте все документы сотруднику МФЦ для проверки.

- Заполните заявление на возврат налога за протезирование зубов.

- Подпишите заявление и сдайте его сотруднику МФЦ.

- Ожидайте рассмотрения заявления и выдачи возврата налога.

Важные моменты:

Сроки: Заявление на возврат налога за протезирование зубов может быть подано в любое время года. Однако, налоговый вычет может быть предоставлен только за те расходы, которые были произведены в предыдущем календарном году.

Сумма вычета: Максимальная сумма налогового вычета за протезирование зубов составляет 120 тысяч рублей. Однако, конкретная сумма возврата будет зависеть от стоимости протезирования и вашего налогового дохода.

Преимущества налогового вычета:

«Получение возврата налога за лечение зубов помогает пенсионерам снизить финансовую нагрузку и получить компенсацию за затраты на протезирование. Это значительно облегчает доступ к качественному стоматологическому лечению и повышает уровень жизни.»

Следуйте указанным выше шагам и предоставьте все необходимые документы в МФЦ, чтобы получить возврат налога за протезирование зубов. Это поможет вам снизить финансовую нагрузку и получить компенсацию за затраты на стоматологическое лечение.

Как вернуть деньги через работодателя

Иногда возникают ситуации, когда работнику необходимо вернуть деньги через своего работодателя. Это может произойти, например, в случае переплаты по налогам, неправильного начисления заработной платы или возникновения других финансовых проблем. Чтобы вернуть деньги через работодателя, следует выполнить несколько простых шагов.

1. Проверьте свои права и основание для возврата денег

Прежде чем обращаться к работодателю с просьбой вернуть деньги, убедитесь, что у вас есть законные основания для этого. Проанализируйте свои трудовые документы, договоры, законы и иные документы, связанные с вашим трудовым отношением. Если вы уверены в своих правах и основании для возврата денег, можно переходить к следующему шагу.

2. Составьте письменное заявление

Для того чтобы вернуть деньги через работодателя, необходимо составить письменное заявление. В нем следует четко указать сумму, которую вы хотите вернуть, а также причину возврата. Заявление должно быть подписано вами и, желательно, заверено нотариально. Приложите копии всех документов, подтверждающих ваше право на возврат денег.

3. Обратитесь к работодателю

Следующим шагом является обращение к вашему работодателю с просьбой вернуть деньги. Лучше всего сделать это письменно, предоставив заявление вместе с копиями необходимых документов. Если работодатель не откликается на вашу просьбу или отказывается вернуть деньги, можно переходить к следующему шагу.

4. Обратитесь в суд

Если работодатель не согласен вернуть деньги добровольно, вы можете обратиться в суд. При подаче иска в суд, необходимо предоставить все необходимые документы и доказательства, подтверждающие ваши права на возврат денег. Суд примет решение в соответствии с действующим законодательством.

Вернуть деньги через работодателя не всегда просто, но имейте в виду свои права и не бойтесь защищать их.

Кто может получить возврат НДФЛ за лечение?

Категории граждан, имеющих право на возврат НДФЛ:

- Работники: с использованием полученных на работе денег было произведено лечение, включая протезирование.

- Пенсионеры: прошедшие лечение и протезирование за свой счет.

- Малоимущие граждане: получающие льготы по социальной поддержке и перенесшие лечение и протезирование.

- Инвалиды: нуждающиеся в лечении и протезировании.

Необходимые документы для получения возврата НДФЛ:

- Медицинский отчет с указанием стоимости лечения и протезирования.

- Справка из медицинского учреждения о прохождении лечения и протезирования.

- Копия паспорта гражданина РФ.

- Квитанция об оплате медицинских услуг.

- Документы, подтверждающие статус гражданина (трудовая книжка, пенсионное удостоверение и т.д.).

| Стоимость лечения и протезирования | Возврат НДФЛ |

|---|---|

| 100 000 рублей | 13 000 рублей |

| 200 000 рублей | 26 000 рублей |

| 300 000 рублей | 39 000 рублей |

Обратите внимание, что возврат НДФЛ за лечение осуществляется только на определенный процент от потраченных денег. Размер возврата зависит от общей суммы расходов на лечение и протезирование.

Как заверить копии документов?

Когда вам необходимо предоставить копии документов, которые должны быть заверены, вы должны следовать определенным правилам и процедурам для обеспечения их легальной верности. Для заверения копий документов вы можете применить следующие методы:

1. Обратитесь в уполномоченное учреждение

Если вам нужно заверить копии документов, вы можете обратиться в уполномоченное учреждение, такое как нотариус, МФЦ или административный орган. Эти организации имеют полномочия для заверения подлинности копий документов.

2. Используйте самозаверение

В некоторых случаях, вам может потребоваться самостоятельно заверить копии документов. Для этого вам нужно написать заявление о том, что представленные копии являются точными копиями оригиналов и подтвердить его своей подписью и датой.

3. Применяйте электронные средства

Современные технологии позволяют использовать электронные средства для заверения копий документов. Вы можете воспользоваться электронной подписью или другими методами электронной идентификации. Также, некоторые учреждения предоставляют возможность получения электронной копии документа, которая уже имеет официальную юридическую силу.

При заверении копии документа важно помнить о следующих деталях:

- Используйте только оригинальные документы для получения копии.

- Будьте готовы предоставить оригиналы документов для сравнения.

- Убедитесь, что копии четко и полностью воспроизводят содержание оригинала.

- Прежде чем заверить копию документа, убедитесь, что оригинал правомерно владеется копией.

- Подпись на заверенной копии должна соответствовать имени и подписи на оригинале.

Важно отметить, что заверенные копии документов не являются заменой оригинала и могут быть использованы только в указанных законодательством случаях.

| Организация | Процесс заверения |

|---|---|

| Нотариус | Необходимо предоставить оригинал документа, который будет сравниваться с копией. Нотариус заверяет копию подписью и печатью. |

| МФЦ | Административный орган МФЦ официально заверяет копии документов, сравнивая их с оригиналами. |

| Административный орган | Административный орган может провести процедуру сравнения и заверения копий документов, подтверждая их подлинность. |

Заверение копий документов — важный юридический процесс, который обеспечивает легальность и достоверность копии оригинала. Соблюдайте установленные правила и обращайтесь в уполномоченные организации для заверения копий документов, чтобы избежать возможных проблем и определить верность предоставленных документов.

Социальный и имущественный вычет в один год – это возможно?

Рассмотрим основные моменты, связанные с социальным и имущественным вычетами, а также их возможное одновременное использование.

Что такое социальный вычет?

Социальный вычет – это налоговая льгота, предоставляемая определенным группам граждан, в том числе пенсионерам. Социальный вычет может быть предоставлен при определенных условиях, например, при наличии инвалидности или наличии иждивенцев. Величина социального вычета зависит от установленных законом норм и может различаться для разных категорий граждан.

Что такое имущественный вычет?

Имущественный вычет – это налоговая льгота, предоставляемая гражданам при определенных условиях, связанных с приобретением или строительством недвижимого имущества. Величина имущественного вычета также устанавливается законодательством и может варьироваться в зависимости от ряда факторов, например, типа и стоимости приобретаемого имущества.

Можно ли получить социальный и имущественный вычеты в один год?

Согласно действующему законодательству, гражданин может воспользоваться обоими видами вычетов в один и тот же налоговый период. Однако необходимо учесть, что каждый вид вычета имеет свои условия и ограничения.

- Социальный вычет предоставляется на основании определенных документов, подтверждающих право на получение льготы. Наличие указанных документов является обязательным условием для получения вычета.

- Имущественный вычет предоставляется на основании договора купли-продажи или иных документов, подтверждающих право собственности на приобретаемое или строящееся имущество. Также величина имущественного вычета ограничивается установленными нормами.

Таким образом, получение социального и имущественного вычетов в один год возможно, при условии соответствия требуемым документам и соблюдении установленных ограничений.

Налоговый вычет за протезирование зубов пенсионерам

Какие документы нужно предоставить

- паспорт гражданина РФ для подтверждения своего статуса пенсионера;

- справка из медицинского учреждения о необходимости протезирования зубов;

- кассовый чек или иной документ, подтверждающий факт оплаты протезирования;

- счет медицинского учреждения на оплату протезирования;

- свидетельство о семейном положении (если имеется).

Размер налогового вычета

Размер налогового вычета за протезирование зубов для пенсионеров составляет 13% от суммы затрат на данную услугу. Максимальная сумма вычета не может превышать 120 тысяч рублей в год.

Пример оформления документов:

Ознакомьтесь со списком документов, которые нужно предоставить для получения налогового вычета за протезирование зубов:

| № | Наименование документа |

|---|---|

| 1 | Паспорт гражданина РФ |

| 2 | Справка из медицинского учреждения о необходимости протезирования зубов |

| 3 | Кассовый чек или иной документ, подтверждающий факт оплаты протезирования |

| 4 | Счет медицинского учреждения на оплату протезирования |

| 5 | Свидетельство о семейном положении (если имеется) |

После предоставления всех необходимых документов в многофункциональный центр (МФЦ) можно ожидать начисление налогового вычета. Обратите внимание, что налоговый вычет будет начислен только в случае правильного заполнения и предоставления всех требуемых документов.

Налоговый вычет за протезирование зубов является значимой льготой для пенсионеров. Правильное заполнение и предоставление всех необходимых документов поможет получить финансовую компенсацию за затраты на данную медицинскую услугу. Не забывайте сохранять все кассовые чеки и счета, чтобы иметь возможность подтвердить факт оплаты протезирования зубов.

Можно ли вернуть НДФЛ через работодателя?

1. Сумма дохода и уплаченного НДФЛ

Сумма дохода, за который был уплачен НДФЛ, должна соответствовать требованиям законодательства для применения налогового вычета. В случае превышения порогового значения, работодатель не сможет вернуть НДФЛ. Также важно учесть, что НДФЛ может быть возвращен только суммы, превышающей 4000 рублей.

2. Соответствие статуса работодателя

Не все работодатели имеют право осуществлять возврат НДФЛ. Только организации, заключившие со сотрудником трудовой договор, и являющиеся плательщиками НДФЛ имеют право на возврат. Если работник работает по гражданско-правовому договору или не имеет трудового договора, то возврат через работодателя невозможен.

3. Правильное оформление и предоставление документов

Чтобы осуществить возврат НДФЛ через работодателя, необходимы правильно оформленные документы. Работодатель должен получить от работника заверенную копию декларации по налогу на доходы физических лиц (НДФЛ) и документы, подтверждающие расходы на которые претендует налоговый вычет. Необходимость хранить данную документацию возлагается на работодателя в течение трех лет.

4. Соблюдение сроков

Как правило, возможность вернуть НДФЛ через работодателя возникает в период подачи годовой декларации. Сроки подачи декларации могут различаться в зависимости от региона и сроков приема деклараций в налоговую службу. При пропуске сроков, работодатель уже не имеет права осуществить возврат НДФЛ.

| Сумма дохода | Условия возврата НДФЛ |

|---|---|

| До 2 миллионов рублей | Допускается возврат НДФЛ через работодателя |

| Свыше 2 миллионов рублей | Возврат НДФЛ через работодателя не допускается |

Если все условия соблюдены, работодатель имеет право вернуть НДФЛ через подачу документов в налоговую службу. Возврат НДФЛ через работодателя является удобным способом получить налоговый вычет, но следует учесть требования и ограничения, которые могут быть установлены законодательством и работодателем.

Компенсация налога на лечение зубов

Для получения налогового вычета за протезирование зубов в МФЦ пенсионеру необходимо предоставить ряд документов. В качестве доказательства затрат на лечение зубов и протезирование пенсионер должен предоставить медицинские документы, а также документы, подтверждающие свой статус пенсионера.

Перечень необходимых документов:

- Заявление на получение налогового вычета;

- Паспорт пенсионера;

- Копия пенсионного удостоверения;

- Копии медицинских карт и счетов за лечение зубов;

- Документы, подтверждающие оплату медицинских услуг.

Все документы должны быть предоставлены в МФЦ в оригинале и копии. Обратите внимание, что вычет возможен только по факту проведенного протезирования и затрат на лечение зубов.

Подводя итог, можно сказать, что получение компенсации налога на лечение зубов является значимым фактором для пенсионеров, которые нуждаются в протезировании зубов. Предоставление соответствующих документов в МФЦ позволяет получить налоговый вычет и частичное возмещение затрат на лечение.