С 1 января 2026 года организации, занимающиеся реализацией металлолома, будут обязаны начислять НДС на свои товары и услуги. Данное изменение призвано упростить процесс учета и контроля налоговых платежей в отрасли и снизить возможность недобросовестных практик. Введение НДС с реализации металлолома означает, что предприятиям придется адаптировать свои бухгалтерские системы и проводить регулярные отчетности в соответствии с новыми правилами.

Какими нормами закон № 335-ФЗ дополнил статью 161 НК РФ

Статья 161 Налогового кодекса РФ регулирует вопросы налога на добавленную стоимость (НДС). Закон № 335-ФЗ внес изменения в данную статью, уточнив некоторые нормы и правила взимания НДС. В частности:

1. Расширение перечня операций, не облагаемых налогом

До вступления в силу закона № 335-ФЗ в статье 161 НК РФ перечень операций, не облагаемых НДС, был ограничен. Однако новыми нормами было внесено расширение перечня таких операций. Теперь к ним относятся:

- Поставка металлолома собственного производства;

- Передача металлолома по договору комиссии;

- Металлолом, полученный организацией от физических лиц на безвозмездной основе;

- Поставка металлолома на территории особых экономических зон и портовой свободы;

2. Возможность отнести расходы на приобретение нефискальных накопителей данных к расходам, облагаемым НДС

Согласно новым нормам закона № 335-ФЗ, организации имеют право отнести расходы на приобретение нефискальных накопителей данных (включая USB-флешки, жёсткие диски и т.п.) к расходам, которые облагаются НДС. Ранее эти расходы были исключены из перечня расходов, облагаемых налогом.

3. Уточнение правил определения места совершения операции при экспорте товаров

Закон № 335-ФЗ также внес изменения в правила определения места совершения операции при экспорте товаров. Согласно новым нормам, если отправка товаров осуществляется через территорию России, но эти товары должны быть доставлены за пределы Таможенного союза, то такая операция не облагается НДС.

4. Уточнение правил формирования фискальных накопителей данных

Закон № 335-ФЗ также внес изменения в правила формирования фискальных накопителей данных. Теперь они должны содержать информацию о времени совершения операций, а также более подробную информацию о суммах налога, включая отдельные показатели по НДС.

5. Изменение порядка уведомления налоговых органов об открытии расчетного счета

В соответствии с законом № 335-ФЗ, порядок уведомления налоговых органов об открытии расчетного счета был изменен. Теперь организация обязана уведомить налоговый орган не позднее рабочего дня, предшествующего дню открытия расчетного счета. В случае если расчетный счет уже открыт, уведомление должно быть направлено в течение 1 месяца со дня открытия счета.

| Изменения в законе № 335-ФЗ | Закрепление в статье 161 НК РФ |

|---|---|

| Расширение перечня операций, не облагаемых налогом | Пункт 1.1 статьи 161 НК РФ |

| Возможность отнести расходы на приобретение нефискальных накопителей данных к расходам, облагаемым НДС | Пункт 4.1 статьи 161 НК РФ |

| Уточнение правил определения места совершения операции при экспорте товаров | Пункт 6.2 статьи 161 НК РФ |

| Уточнение правил формирования фискальных накопителей данных | Пункт 7.1 статьи 161 НК РФ |

| Изменение порядка уведомления налоговых органов об открытии расчетного счета | Пункт 8.1 статьи 161 НК РФ |

Закон № 335-ФЗ внес эти и другие изменения в статью 161 НК РФ, уточнив некоторые нормы и правила взимания НДС при реализации металлолома и в других ситуациях.

Пояснения из письма ФНС № СД-4-3/480@

В данном письме ФНС, исходя из действующего законодательства, даются пояснения относительно уплаты НДС с реализации металлолома для организаций в 2026 году. Рассмотрим основные моменты, которые следует учесть.

Общие сведения о реализации металлолома

Согласно письму ФНС, реализация металлолома относится к товарным операциям и подлежит налогообложению НДС. Организации, осуществляющие реализацию металлолома, обязаны уплачивать НДС на сумму полученного дохода.

Налогообложение при реализации металлолома

В письме ФНС подчеркивается, что агенты по реализации металлолома в обязательном порядке должны уплачивать НДС по ставке 20% на сумму комиссионного вознаграждения, полученного за реализацию. Сам металлолом, реализуемый данными агентами, освобождается от уплаты НДС.

Организации, которые сдают металлолом на переработку, обязаны уплачивать НДС по ставке 20% на сумму, полученную от переработки металлолома.

Также, при реализации металлических отходов, организации могут применять особый порядок расчета НДС. В этом случае налоговая база определяется исходя из разницы между суммой дохода по реализации металлических отходов и суммой расхода по их приобретению.

Список документов, необходимых для учета и уплаты НДС

Письмо ФНС также требует от организаций осуществлять правильный учет и документооборот при реализации металлолома. Важно иметь следующие документы:

- Договор купли-продажи или договор комиссии — для реализации металлолома в качестве продавца или агента;

- Счет-фактура — для оформления реализации металлолома и указания суммы НДС;

- Накладная на металлолом — для отражения факта перемещения металлолома;

- Акт выполненных работ — для оформления реализации металлолома в случае переработки.

- Реализация металлолома подлежит налогообложению НДС для организаций, осуществляющих эту деятельность.

- Агенты по реализации металлолома должны уплачивать НДС по ставке 20% на комиссионное вознаграждение.

- Металлолом, реализуемый организациями, освобождается от уплаты НДС.

- Организации, сдающие металлолом на переработку, обязаны уплачивать НДС по ставке 20% на полученную сумму.

- При реализации металлических отходов существует возможность применять особый порядок расчета НДС.

- Для учета и уплаты НДС необходимы правильное оформление документов — договора, счет-фактуры, накладной и акта выполненных работ.

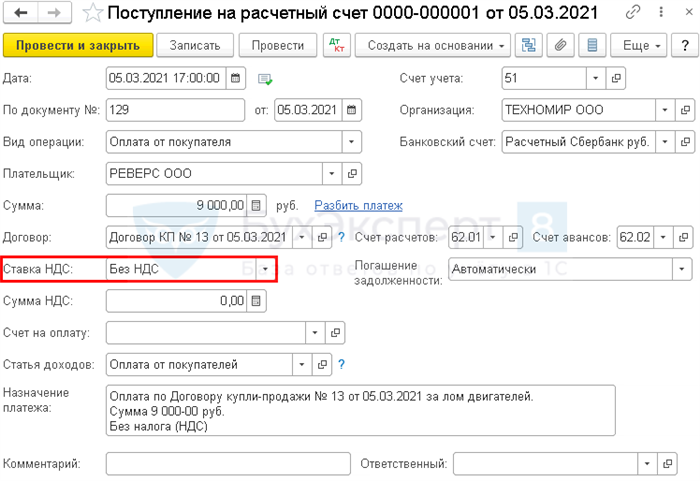

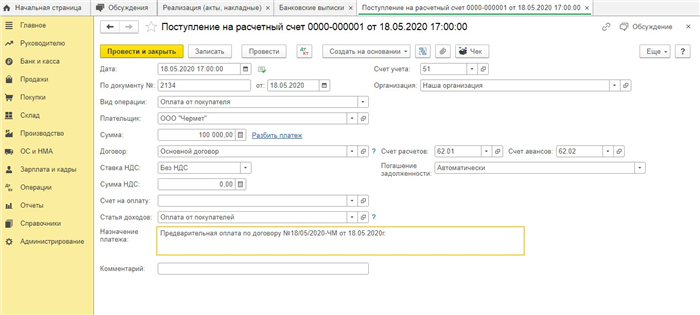

Поступление предоплаты от покупателя

Какие моменты необходимо учесть при поступлении предоплаты?

1. Предлагаем подписать договор

Перед тем, как получить предоплату от покупателя, рекомендуется заключить договор или соглашение. В документе следует указать условия предоставления предоплаты, сумму и сроки ее возврата.

2. Учтите налоговое влияние

Поступление предоплаты также может повлиять на налоговую отчетность организации. По законодательству, нет необходимости уплачивать НДС с полученной предоплаты, однако в случае отсутствия фактической передачи товаров или услуг в определенный срок, Налоговая служба может потребовать уплату налога.

3. Определите сроки поставки

При поступлении предоплаты, необходимо установить четкие сроки поставки товаров или оказания услуг. Это позволит избежать конфликтов с покупателем и обеспечит выполнение обязательств в срок.

4. Отразите предоплату в бухгалтерии

Полученные предоплаты следует отразить в бухгалтерском учете организации. Это позволит контролировать финансовое состояние предприятия и предоставить информацию о поступивших средствах при составлении отчетности.

5. Организуйте систему учета предоплаты

Для эффективного управления предоплатой рекомендуется использовать систему учета. Это позволит избежать ошибок и упростит контроль над поступившими платежами.

6. Верните предоплату при отказе от сделки

Если покупатель отказался от сделки или не выполнит обязательства по договору, предоплата должна быть возвращена. Расчеты по возврату следует провести в соответствии с условиями договора и действующим законодательством.

Правильное поступление предоплаты от покупателя является важным фактором для успешной коммерческой деятельности организации. Соблюдение правил и процедур поможет избежать проблем и обеспечит бесперебойное ведение бизнеса.

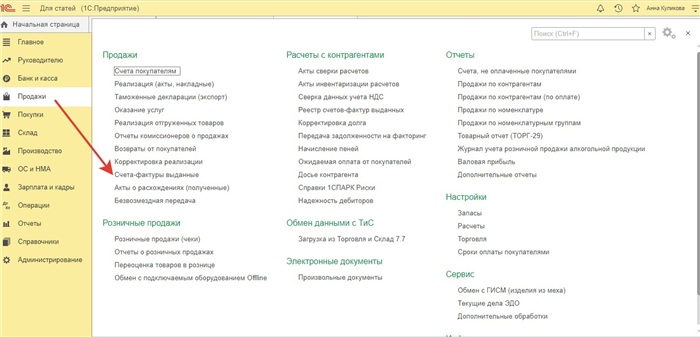

Выставление счета-фактуры на отгрузку покупателю

Что такое счет-фактура?

Счет-фактура — это документ, который выписывается поставщиком и выдается покупателю при отгрузке товаров или оказании услуг. Он является основанием для расчетов между сторонами и представляет собой подтверждение факта продажи товара или оказания услуги.

Содержание счета-фактуры

Счет-фактура должен содержать следующую информацию:

- Наименование и адрес поставщика;

- Наименование и адрес покупателя;

- Дата выписки счета-фактуры;

- Номер счета-фактуры;

- Описание и количество отгруженных товаров или оказанных услуг;

- Цена за каждый товар или услугу;

- Сумма, подлежащая оплате;

- НДС и его ставка;

- Реквизиты поставщика и покупателя (ИНН, КПП и др.).

Особенности выставления счета-фактуры в 2026 году для организаций

В 2026 году для организаций в России вступают в силу изменения в налоговом законодательстве, касающиеся выставления счета-фактуры. Согласно этим изменениям:

- Счет-фактура должна быть выставлена в электронной форме с использованием специальной информационной системы.

- Счет-фактура должен содержать атрибуты электронной подписи для обеспечения его целостности и подлинности.

- Счет-фактура должен быть передан покупателю в установленные сроки (до отгрузки товаров или оказания услуг).

Выставление счета-фактуры на отгрузку покупателю является важным этапом для поставщиков и покупателей. Правильное оформление и предоставление счета-фактуры позволяет обеспечить корректный учет и налогообложение операций. Важно учитывать изменения в налоговом законодательстве, чтобы соответствовать требованиям и избежать возможных штрафов и санкций.

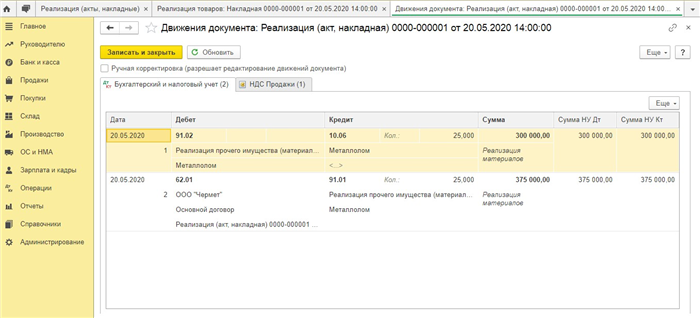

Учет продажи металлолома в 1С

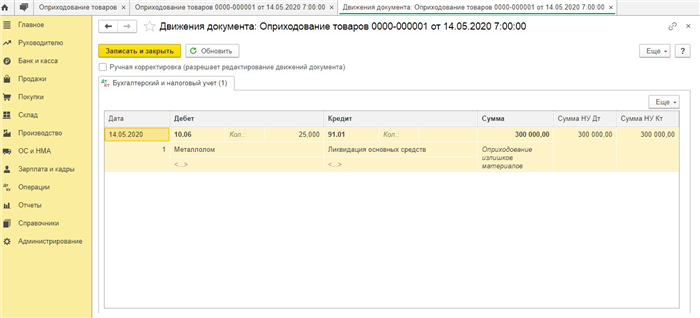

Создание специального регистра счетов учета металлолома

Первым шагом является создание специального регистра счетов учета металлолома в программе 1С. В этом регистре будут отражаться все операции по продаже металлолома, а также начальное и конечное остатки на складе.

Оформление продажи металлолома в виде документа

Для каждой продажи металлолома необходимо оформить соответствующий документ в программе 1С. Он может иметь различные наименования в зависимости от предприятия, например, «Акт передачи металлолома» или «Счет-фактура на продажу металлолома». В этом документе указываются все необходимые данные о продавце, покупателе, виде и объеме проданного металлолома, а также цене и сумме сделки. Такой документ должен быть утвержден и подписан соответствующими лицами.

Отражение продажи металлолома в регистре

После оформления документа на продажу металлолома необходимо отразить эту операцию в специальном регистре учета. Для этого в программе 1С нужно заполнить соответствующие поля, указав все данные о продаже металлолома, включая сумму, количество и стоимость. Также следует указать дату и номер документа на продажу металлолома.

Контроль остатков металлолома на складе

Продажа металлолома может привести к изменению остатков на складе, поэтому важно следить за их актуальностью. В программе 1С можно вести учет остатков металлолома и автоматически уведомлять о недостатке или избытке товара на складе. Такой контроль позволяет избежать проблем при выполнении заказов и покупке новой партии металлолома.

Анализ данных о продаже металлолома

Программа 1С предоставляет возможность анализировать данные о продаже металлолома, например, с помощью отчетов и графиков. Это позволяет оценивать эффективность продаж, выявлять тенденции и принимать решения на основе надежных данных. Такой анализ помогает оптимизировать бизнес-процессы и повысить прибыльность организации.

Что изменилось у продавцов и покупателей металлолома (ломовиков)

В 2026 году, со вступлением в силу новых правил, продавцы и покупатели металлолома (ломовиков) столкнулись с изменениями, которые затрагивают их законные права и обязанности.

Основные изменения, о которыми нужно знать:

1. Изменение условий процедуры регистрации

Продавцы и покупатели металлолома (ломовиков) теперь обязаны пройти регистрацию в установленном порядке для осуществления своей деятельности. Это включает в себя предоставление соответствующих документов и получение специального разрешения.

2. Ужесточение контроля за организацией хранения и переработки металлолома

С 2026 года, продавцы и покупатели металлолома (ломовиков) должны строго соблюдать правила и требования по организации хранения и переработки металлолома. Невыполнение этих требований может привести к административным и уголовным пособиям.

3. Введение специальных маркировок и требований к документации

Теперь продавцы и покупатели металлолома (ломовиков) должны использовать специальные маркировки на продукции и предоставлять необходимую документацию, подтверждающую законность и происхождение металлолома. Это позволяет гарантировать прозрачность и контроль в отрасли.

4. Изменение ставки НДС

В 2026 году были внесены изменения в ставку НДС на реализацию металлолома. Теперь продавцы обязаны уплачивать НДС по новой ставке, что может повлиять на стоимость продажи для покупателей.

5. Усиление контроля со стороны государственных органов

С введением новых правил, государственные органы получили больше возможностей для контроля и надзора за деятельностью продавцов и покупателей металлолома (ломовиков). Это позволяет бороться с незаконными схемами и повышает ответственность участников рынка.

6. Внедрение новых технологий и методов работы

С развитием технологий, продавцы и покупатели металлолома (ломовиков) могут использовать новые методы и инструменты для оптимизации своей деятельности. Например, автоматизация процессов, использование электронных платформ и системы онлайн-мониторинга.

| Изменение | Влияние |

|---|---|

| Изменение условий регистрации | Необходимость соблюдения новых правил регистрации и получения разрешения |

| Ужесточение контроля | Большая ответственность за организацию хранения и переработки металлолома |

| Введение специальных маркировок и требований к документации | Обеспечение прозрачности и контроля в отрасли |

| Изменение ставки НДС | Влияние на стоимость продажи и уплату налога |

| Усиление контроля со стороны государственных органов | Борьба с незаконными схемами и повышение ответственности |

| Внедрение новых технологий и методов работы | Возможность оптимизации деятельности и повышения эффективности |

Важно помнить, что эти изменения направлены на улучшение контроля и регулирования отрасли металлолома (ломовиков) и обеспечение прозрачности и честности в бизнес-процессах.

В соответствии с новыми правилами, налоговый агент должен осуществлять расчет и уплату НДС от стоимости поставленного металлолома. Для этого необходимо выставить счет-фактуру покупателю-налоговому агенту, указав в нем все необходимые данные и сумму НДС, исчисленную поставщиком. Покупатель-налоговый агент в свою очередь обязан удержать НДС с суммы платежа и перечислить его в бюджет.

Выставление СФ покупателю-налоговому агенту требует соблюдения всех правил и требований, установленных законодательством. Необходимо правильно оформить счет-фактуру, указав все необходимые данные, сумму НДС и другую информацию. Также важно своевременно и корректно предоставить покупателю-налоговому агенту все необходимые документы и информацию для расчета и уплаты НДС.

Соблюдение всех правил и требований при выставлении СФ покупателю-налоговому агенту позволяет избежать нарушения налогового законодательства и проблем с налоговыми органами. Важно иметь хорошее понимание процесса и обращаться за консультацией к специалистам, чтобы избежать ошибок и неоправданных расходов при исчислении и уплате НДС.