Возврат НДС для индивидуальных предпринимателей является важной процедурой, позволяющей сэкономить средства и улучшить финансовое положение бизнеса. Для осуществления данной операции требуется знание основных правил и процедур, а также правильное оформление документов. В данной статье мы рассмотрим основные аспекты возврата НДС для ИП, чтобы помочь предпринимателям максимизировать свои выгоды и избежать ошибок.

Когда возможен возврат НДС?

1. Реализация товаров или оказание услуг, освобожденных от налогообложения

ИП имеет право на возврат НДС, если они реализовывают товары или оказывают услуги, которые освобождены от налогообложения. Например, некоторые медицинские товары и услуги, образовательные услуги, аренда жилья и транспортные услуги могут быть освобождены от НДС. В таких случаях ИП могут получить возврат НДС, уплаченного при приобретении товаров и услуг, связанных с осуществлением освобожденной деятельности.

2. Экспорт товаров

Если ИП экспортирует товары за пределы России, они имеют право на возврат НДС, уплаченного при приобретении или производстве товаров, предназначенных для экспорта. Это позволяет ИП быть конкурентоспособными на мировом рынке и уменьшает их затраты.

3. Приобретение товаров и услуг для предоставления налогооблагаемой деятельности

ИП имеют право на возврат НДС, уплаченного при приобретении товаров и услуг, которые будут использоваться для предоставления налогооблагаемой деятельности. Например, ИП, занимающийся продажей компьютеров, может получить возврат НДС, уплаченного при покупке компьютерных комплектующих и программного обеспечения.

4. Возврат излишне уплаченного НДС

ИП имеют право на возврат излишне уплаченного НДС в случае, если общая сумма НДС, полученного от покупателей, превышает общую сумму НДС, которую они должны уплатить в бюджет. Например, если ИП продали товары на сумму 100 000 рублей с НДС 20% (20 000 рублей), и при этом они уплатили 25 000 рублей НДС по приобретенным товара и услугам, то они могут вернуть разницу в размере 5 000 рублей.

5. Особые ситуации

ИП также могут получить возврат НДС в некоторых особых ситуациях, например при проведении производственных испытаний товаров перед их реализацией, при приобретении товаров и услуг для производства товаров, предназначенных для использования в некоммерческих целях, и др.

| Ситуация | Возможность возврата НДС |

|---|---|

| Освобождение от налогообложения | Да |

| Экспорт товаров | Да |

| Приобретение товаров и услуг для налогооблагаемой деятельности | Да |

| Возврат излишне уплаченного НДС | Да |

| Особые ситуации | Да |

Автоматическое возмещение НДС из бюджета

Преимущества автоматического возмещения НДС

- Экономия времени: отпадает необходимость периодически заполнять и подавать документы;

- Удобство: система автоматического возмещения НДС работает для предпринимателя без его участия;

- Отсутствие риска ошибки: благодаря автоматизации процесса, вероятность ошибок минимальна;

- Повышение эффективности работы: ИП сможет сосредоточиться на основной деятельности, не тратя время на бухгалтерию и отчетность.

Как осуществляется автоматическое возмещение НДС?

Автоматическое возмещение НДС осуществляется по следующему принципу: налоговая служба получает информацию о покупках и продажах ИП от контрагентов, которые обязаны передавать данные в электронной форме. По полученным данным система автоматически рассчитывает сумму возврата по НДС и выплачивает ее на указанный счет предпринимателя.

Для того, чтобы ИП мог воспользоваться автоматическим возмещением НДС, необходимо соблюдать определенные условия:

- Размер дохода не должен превышать установленный лимит;

- ИП должен иметь выделенный индивидуальный налоговый номер;

- Для получения средств на счет, ИП должен предоставить реквизиты своего банковского счета.

Система «Меркурий» для автоматического возмещения НДС

Одним из примеров системы автоматического возмещения НДС в России является система «Меркурий». Это программное обеспечение, которое позволяет предпринимателям автоматизировать процесс возврата налога на добавленную стоимость.

Система «Меркурий» позволяет ИП максимально упростить процедуру возврата НДС:

- Автоматическое заполнение документов;

- Расчет суммы возврата;

- Отправка заявления в налоговую службу.

Система «Меркурий» позволяет существенно сократить затраты времени на бухгалтерские операции и упростить процесс возврата НДС для ИП.

Автоматическое возмещение НДС из бюджета является удобной и эффективной опцией для ИП. Оно позволяет сократить время, упростить процедуры и повысить эффективность работы. Системы, такие как «Меркурий», облегчают процесс возврата НДС, делая его автоматическим и безопасным.

Документальное подтверждение переплаты

Для обеспечения эффективного документирования переплаты рекомендуется следовать следующим рекомендациям:

1. Составление корректной налоговой декларации

Важно составить налоговую декларацию, в которой отражены все факты переплаты и соответствующие суммы. Декларация должна быть четкой и легко воспринимаемой налоговым органом.

2. Сохранение документов о платежах

Необходимо хранить все документы, подтверждающие факт переплаты. Это могут быть квитанции об оплате, чеки, счета и другие платежные документы. Все эти документы помогут убедить налоговый орган в наличии переплаты.

3. Подготовка справок и договоров

При подаче заявления на возврат НДС могут потребоваться справки и договоры, которые подтверждают осуществление платежей. Важно своевременно подготовить все необходимые документы и предоставить их налоговому органу.

4. Автоматизация учета

Автоматизация учета платежей и вычетов поможет избежать ошибок и облегчить процесс документирования переплаты. Использование специальных программ и систем позволит автоматизировать учет и предоставить точную информацию о переплате.

Правильное документирование переплаты является ключевым фактором в получении возврата НДС для ИП. Следуя рекомендациям и храня все необходимые документы, ИП смогут подтвердить наличие переплаты и получить соответствующую компенсацию.

Кто имеет право на ускоренный возврат НДС в 2026 году?

Ускоренный возврат НДС предоставляется определенным категориям налогоплательщиков, соответствующим определенным условиям. В 2026 году также действуют определенные критерии, которые позволяют указанным категориям получить ускоренный возврат НДС.

-

Экспортеры товаров и услуг

Предприятия, осуществляющие экспорт товаров и услуг, имеют право на ускоренный возврат НДС. Для этого необходимо предоставить соответствующую документацию, подтверждающую экспортные операции.

-

Импортеры товаров и услуг

Предприятия, осуществляющие импорт товаров и услуг, также имеют право на ускоренный возврат НДС. Для этого необходимо предоставить декларацию о ввозе и оплатить НДС при регистрации ввоза.

-

Фармацевтические предприятия

Фармацевтические предприятия, занимающиеся производством и реализацией медицинских препаратов, также могут получить ускоренный возврат НДС. Для этого необходимы определенные документы и соблюдение требований закона.

Важно отметить, что для получения ускоренного возврата НДС необходимо строго соблюдать законодательные требования и предоставить все необходимые документы. Подробную информацию о процедуре возврата НДС в режиме ускоренного возврата можно узнать на сайте налоговой службы или у компетентных специалистов в области налогообложения.

Апелляция и Арбитраж

Апелляция

Апелляция является одной из форм обжалования судебного решения и осуществляется в Апелляционном суде. Она позволяет сторонам по делу обратиться в вышестоящий суд с просьбой пересмотреть решение суда первой инстанции.

Основные особенности апелляции:

- Апелляцию можно подать в течение 1 месяца со дня вынесения судебного решения.

- Апелляционная инстанция не рассматривает новые факты и доказательства, она пересматривает только правильность применения норм материального права.

- Решение апелляционного суда может быть обжаловано в кассационном порядке.

Арбитраж

Арбитраж – это разрешение споров в специализированных арбитражных судах. Отличительной особенностью арбитражного разбирательства является возможность сторон самостоятельно выбирать арбитражный суд и арбитров, а также процессуальные нормы, которые будут применяться в рассмотрении и разрешении спора.

Основные особенности арбитража:

- Стороны имеют возможность выбирать международное или внутреннее арбитражное разбирательство в зависимости от характера спора.

- Арбитражное решение является окончательным и обязательным для исполнения сторонами.

- Процедура арбитража более гибкая и быстрая по сравнению с государственным судопроизводством.

Взаимосвязь апелляции и арбитража

Апелляция и арбитраж являются разными способами обжалования судебных решений. Арбитраж является альтернативной формой рассмотрения споров, в то время как апелляция представляет собой продолжение государственного судебного процесса.

Однако, в случае, если стороны выбрали арбитражный путь разрешения спора и получили арбитражное решение, они все равно имеют возможность обжаловать его в апелляционном порядке, если данное право предусмотрено в соответствующих арбитражных процессуальных нормах.

Возврат НДС: что это такое и в чем его особенности

Возврат НДС приобретает особенное значение для ИП, так как он позволяет снизить налоговую нагрузку и повысить конкурентоспособность на рынке. Однако для того, чтобы получить возможность возврата НДС, ИП должны соблюдать определенные условия и выполнять процедуры, предусмотренные законодательством.

Основные условия возврата НДС для ИП

- Регистрация в налоговом органе в качестве плательщика НДС.

- Приобретение товаров и услуг, на которые был уплачен НДС.

- Наличие документации, подтверждающей факт оплаты НДС.

- Соблюдение сроков и порядка подачи заявления на возврат НДС.

- Отсутствие препятствий для возмещения НДС, таких как задолженность перед бюджетом или неправильно заполненные документы.

Особенности возврата НДС для ИП

Возврат НДС для ИП имеет свои особенности и различается по сравнению с другими формами собственности.

- ИП не имеют права на автоматический возврат НДС, как это происходит у юридических лиц. ИП должны вручную подавать заявление на возврат НДС.

- У ИП есть возможность получить возврат НДС только после исправления выявленных ошибок, допущенных при его уплате.

- Для ИП, применяющих упрощенную систему налогообложения, доступны специальные процедуры возврата НДС, основанные на ежемесячном расчете.

- Возврат НДС для ИП может занимать значительное время — от нескольких месяцев до года.

Возврат НДС для ИП — важная процедура, которая позволяет предпринимателям снизить налоговую нагрузку и повысить конкурентоспособность. Однако для успешного возврата НДС ИП должны соблюдать определенные условия и выполнять процедуры, предусмотренные законодательством. Также следует учитывать особенности возврата НДС для ИП, чтобы не допустить ошибок и получить возможность возврата в полном объеме.

Этапы возмещения налога

В данной статье рассмотрим основные этапы процесса возмещения налога для индивидуального предпринимателя.

1. Подготовка документов

Первым этапом является сбор и подготовка необходимых документов для возмещения налога. В число основных документов входят:

- Налоговая декларация;

- Книга учета доходов и расходов;

- Акты выполненных работ (оказанных услуг);

- Документы, подтверждающие оплату налога;

- Установленные нормативы расходов;

- Прочие необходимые документы.

Точный перечень документов может варьироваться в зависимости от законодательства страны и региона, поэтому рекомендуется уточнять эту информацию в налоговых органах или у квалифицированных специалистов.

2. Подача заявления в налоговый орган

Вторым этапом является подача заявления в налоговый орган на возмещение налога. При подаче заявления необходимо предоставить собранные документы и заполнить специальную форму заявления. Важно правильно заполнить заявление, указав все необходимые данные и расчеты.

3. Рассмотрение заявления

После подачи заявления налоговый орган проводит его рассмотрение и проверку предоставленных документов. Обычно этот процесс может занять некоторое время, так как налоговые органы внимательно анализируют все представленные материалы.

4. Выплата возмещения налога

После положительного рассмотрения заявления и утверждения суммы возмещения налога, налоговый орган производит выплату данной суммы индивидуальному предпринимателю. Выплата может быть произведена на указанный в заявлении банковский счет или в виде отдельного платежного поручения.

Таким образом, процесс возмещения налога для индивидуального предпринимателя включает следующие этапы: подготовку документов, подачу заявления в налоговый орган, рассмотрение заявления и выплату возмещения налога. Важно помнить, что каждый этап требует аккуратности и правильного выполнения, чтобы обеспечить успешное возмещение налога.

Возврат НДС при экспорте продукции

В данной статье рассмотрим процедуру возврата НДС при экспорте продукции и основные условия, которые необходимо соблюсти для получения возмещения.

Как получить возмещение НДС?

- Зарегистрироваться как экспортер НДС. Для этого необходимо обратиться в налоговую инспекцию и предоставить соответствующую заявку.

- Осуществить экспорт товаров за пределы России. Важно учесть, что товары должны быть фактически доставлены покупателю.

- Собрать необходимую документацию, подтверждающую факт экспорта и оплаты НДС. К такой документации относятся: товарные накладные, договоры на поставку товаров, акты выполненных работ и услуг и другие документы, подтверждающие перевод средств за пределы России.

- Подать заявление на возврат НДС. Заявление должно быть подписано уполномоченным представителем организации и направлено в налоговую инспекцию в соответствии с местом нахождения организации.

- Дождаться решения налоговой инспекции. По истечении 5 месяцев со дня подачи заявления, налоговая инспекция обязана принять решение о возмещении НДС или отказе.

- Получить деньги на счет предприятия. По итогам положительного решения налоговой инспекции, деньги по возврату НДС переводятся на счет предприятия.

Документы, необходимые для возврата НДС

Для получения возврата НДС необходимо предоставить следующие документы:

- Заявление на возврат НДС.

- Документы, подтверждающие оплату НДС: товарные накладные, договоры на поставку товаров, акты выполненных работ и услуг и др.

- Экспортные таможенные декларации.

- Документы, подтверждающие фактическую доставку товаров за пределы России.

- Документы о предоставлении товаров или услуг и уплате НДС согласно законодательству иностранного государства (если применимо).

Возврат НДС при экспорте продукции является важным инструментом для предпринимателей, позволяющим им уменьшить налоговую нагрузку и улучшить свою конкурентоспособность. Однако процедура возврата НДС требует соблюдения определенных условий и предоставления соответствующей документации. Важно ознакомиться с этими требованиями и своевременно подать заявление на возврат НДС, чтобы получить возмещение в установленные сроки.

Как получить возмещение НДС в ускоренном режиме

Вернуть НДС (налог на добавленную стоимость) для ИП можно в ускоренном режиме, если знать определенные нюансы и соблюдать требования закона.

Ускоренный режим возврата НДС — плюсы и минусы

- Плюсы:

- Ускоренное получение возврата НДС

- Сокращение времени ожидания денежных средств

- Улучшение финансового положения ИП

- Минусы:

- Необходимость соблюдать строгие требования и предоставлять правильные документы

Как получить возмещение НДС в ускоренном режиме

Для получения возмещения НДС в ускоренном режиме необходимо выполнить следующие условия:

- Ведение учета по упрощенной системе налогообложения

- Соблюдение срока подачи заявления на возврат НДС (в течение 12 месяцев с момента покупки)

- Правильное составление заявления на возврат НДС и предоставление всех необходимых документов:

| Документы | Описание |

|---|---|

| Приходные кассовые ордера | Подтверждают оплату товаров и услуг |

| Счета и накладные | Документы, подтверждающие факт приобретения товаров и услуг |

| Декларации по НДС | Подтверждают право на возврат НДС |

| Договоры на выполнение работ или оказание услуг | Подтверждают необходимость приобретения товаров и услуг |

Важно: При заполнении заявления на возврат НДС в ускоренном режиме следует быть внимательным и проверять правильность указания всех данных и сумм. Неправильное заполнение может стать причиной отказа в возврате денежных средств.

Результаты получения возврата НДС

Если все условия и требования были выполнены правильно, ИП может рассчитывать на получение возврата НДС в ускоренном режиме в течение 20 дней с момента подачи заявления.

Важно помнить, что получение возмещения НДС в ускоренном режиме требует детального знания законодательства и правильного заполнения документов. В случае сомнений или сложностей лучше обратиться за помощью к профессиональному юристу или налоговому консультанту.

Риски заявительного порядка возмещения НДС и как их избежать

Риск 1: Отсутствие документов и неправильное их оформление

При подаче заявки на возврат НДС необходимо предоставить определенный набор документов, таких как квитанции, счета-фактуры, договоры и т. д. Отсутствие этих документов или их неправильное оформление может привести к отказу в возврате НДС. Чтобы избежать этого риска, необходимо внимательно проверить все документы на их наличие и правильность оформления перед подачей заявки.

Риск 2: Неправильный расчет суммы возмещения НДС

При расчете суммы возмещения НДС необходимо учесть все правила и нормы, установленные налоговым законодательством. Неправильный расчет может привести к недополучению или переплате средств при возврате НДС. Для избежания этого риска рекомендуется обратиться к специалисту в области налогового права или использовать специализированные программы для расчета суммы НДС.

Риск 3: Позднее обжалование отказа в возврате НДС

В случае отказа в возврате НДС заявителю предоставляется возможность обжалования этого решения в налоговых органах. Однако, сроки для обжалования ограничены, и пропущенный срок может стать основанием для окончательного отказа. Чтобы избежать этого риска, необходимо своевременно обращаться с жалобой и следить за соблюдением установленных сроков.

Риск 4: Неправильная классификация товаров и услуг

Правильная классификация товаров и услуг в заявке на возврат НДС является важным условием успешного процесса. Неправильная классификация может привести к отказу в возврате НДС или к его частичному возмещению. Чтобы избежать этого риска, рекомендуется тщательно изучить и применять правила классификации, установленные налоговым законодательством.

| Риск | Как избежать |

|---|---|

| Отсутствие документов и неправильное их оформление | Внимательно проверять наличие и правильность оформления документов перед подачей заявки |

| Неправильный расчет суммы возмещения НДС | Обратиться к специалисту или использовать специализированные программы для расчета суммы НДС |

| Позднее обжалование отказа в возврате НДС | Своевременно обратиться с жалобой и следить за соблюдением установленных сроков |

| Неправильная классификация товаров и услуг | Изучить и применять правила классификации, установленные налоговым законодательством |

Причины возникновения переплаты

Вопросы возврата НДС особенно актуальны для индивидуальных предпринимателей, которые имеют право на возврат данного налога, уплаченного при приобретении товаров и услуг. Однако, в некоторых случаях, может возникать ситуация переплаты, когда сумма возвращаемого НДС превышает фактическую стоимость налога, уплаченного предпринимателем.

Ниже приведены причины, которые могут стать основой для возникновения такой переплаты:

1. Ошибки в расчетах

- Неправильно указанная сумма налога.

- Ошибка в расчете процента НДС.

- Недостоверная информация о стоимости товаров и услуг.

2. Повторное учет поставки товаров или услуг

Иногда предприниматели могут случайно включать одну и ту же операцию в учет НДС несколько раз, что приводит к переплате.

3. Включение неподлежащих возврату сумм

Возможно, что предприниматель указывает в своей заявке на возврат НДС суммы, которые не являются подлежащими возврату.

4. Несоответствие требованиям законодательства

- Отсутствие необходимых документов при подаче заявки на возврат.

- Несоблюдение сроков предоставления заявки на возврат НДС.

- Неполнота или некорректность информации в заявке.

Учитывая эти причины, индивидуальным предпринимателям стоит быть внимательными и осуществлять правильные расчеты для избежания переплаты по налогу.

Процесс возврата налога для ИП

Какие требования нужно выполнить для возврата налога?

- Регистрация в качестве ИП;

- Ведение предпринимательской деятельности, связанной с облагаемыми НДС операциями;

- Сохранение потверждающих документов;

- Наличие налоговой декларации по НДС.

Что нужно сделать для получения возврата?

- Собрать необходимый пакет документов.

- Подать заявление в налоговую инспекцию.

- Дождаться решения налогового органа.

- Получить возврат налога на свой счет.

Основные документы, необходимые для возврата налога:

- Налоговая декларация по НДС.

- Потверждающие документы об обращении с товарами или оказании услуг.

- Копия свидетельства о регистрации ИП (ОГРНИП).

- Договоры с поставщиками или покупателями.

- Копии платежных документов.

- Протокол собрания учредителей (в случае, если ИП является участником юридического лица).

Алгоритм действий для получения возврата налога:

- Составление налоговой декларации по НДС.

- Подача декларации и заявления на возврат доходов в налоговую инспекцию.

- Ожидание проверки и решения налогового органа.

- Получение решения налогового органа и возврат средств на счет ИП.

Цитата:

«Возврат налога для ИП является важным этапом ведения бизнеса. Следует внимательно отнестись к сбору и предоставлению документов и последовательно выполнять все этапы процесса, чтобы получить средства, уплаченные в качестве НДС».

Таблица документов для возврата налога:

| № п/п | Наименование документа |

|---|---|

| 1 | Налоговая декларация по НДС |

| 2 | Потверждающие документы об обращении с товарами или оказании услуг |

| 3 | Копия свидетельства о регистрации ИП |

| 4 | Договоры с поставщиками или покупателями |

| 5 | Копии платежных документов |

| 6 | Протокол собрания учредителей (в случае, если ИП является участником юридического лица) |

Заявление на возврат НДС: основные моменты и порядок подачи

Кто имеет право на возврат НДС?

Индивидуальные предприниматели, работающие по упрощенной системе налогообложения (УСН), а также осуществляющие деятельность в качестве единоличных торговых точек, имеют право на возврат НДС. При этом, необходимо, чтобы в каждом отчетном периоде у ИП были приобретены товары или услуги, на которые был уплачен НДС.

Этапы подачи заявления на возврат НДС

- Подготовка и проверка документов.

- Заполнение заявления на возврат НДС в электронной форме.

- Подача заявления через электронную систему налоговой службы.

- Ожидание рассмотрения заявления и получение ответа налоговой службы.

Подготовка и проверка документов

Перед заполнением заявления необходимо собрать и проверить все документы, подтверждающие приобретение товаров или услуг с оплаченным НДС. Это могут быть счета, накладные, договоры и другие документы.

Заполнение заявления

Для заполнения заявления на возврат НДС необходимо указать следующую информацию:

- Полное наименование и ИНН ИП;

- Период отчетности;

- Сумму НДС, подлежащую возврату;

- Банковские реквизиты для возврата средств.

Подача заявления

Подача заявления на возврат НДС производится через электронную систему налоговой службы. Для этого необходимо зарегистрироваться в системе и загрузить заполненное заявление и необходимые документы.

Ожидание рассмотрения заявления

После подачи заявления необходимо ожидать рассмотрения заявления налоговой службой. Обычно процесс занимает от нескольких дней до нескольких недель. По итогам рассмотрения, налоговая служба выносит решение о возврате или отказе в возврате НДС.

В случае положительного решения, средства могут быть возвращены на указанный счет ИП в течение определенного срока.

Заявление на возврат НДС является важным механизмом компенсации налога для индивидуальных предпринимателей. Все этапы данного процесса, включая подготовку документов, заполнение заявления и подачу в налоговую службу, требуют ответственного подхода и аккуратности. Соблюдение правил и порядка может гарантировать успешный возврат НДС и сохранность прав индивидуального предпринимателя.

Коротко о главном

Основные условия для возврата НДС

- ИП должен быть зарегистрирован в качестве плательщика НДС;

- Выручка от реализации товаров (работ, услуг) должна превышать установленный минимальный порог;

- Необходимо иметь документы, подтверждающие расчеты с поставщиками;

- Срок подачи заявления о возврате НДС — не более 4 месяцев с момента окончания отчетного периода.

Необходимые документы

Для возврата НДС ИП должен предоставить следующие документы:

- Заявление на возврат НДС;

- Копии документов, подтверждающих расчеты с поставщиками;

- Копия свидетельства о государственной регистрации ИП;

- Расчет по форме 3-НДФЛ (если ИП применяет упрощенную систему налогообложения).

Преимущества возврата НДС

Возврат НДС для ИП имеет следующие преимущества:

- Снижение налоговой нагрузки на бизнес;

- Увеличение финансовых возможностей для развития предприятия;

- Повышение конкурентоспособности на рынке;

- Улучшение финансового состояния предпринимателя и возможность инвестирования в различные проекты.

Примерный порядок возврата НДС

| Шаг | Действие |

|---|---|

| 1 | Сбор и подготовка необходимых документов |

| 2 | Заполнение заявления на возврат НДС |

| 3 | Сдача заявления и документов в налоговую инспекцию |

| 4 | Ожидание решения налоговой инспекции по заявлению |

| 5 | Получение возврата средств или получение обоснованного отказа |

«Возврат НДС для ИП — это возможность повысить финансовую устойчивость бизнеса и получить дополнительные средства для развития предприятия.» — юрист компании «LegalSupport».

Основные этапы возврата НДС для ИП

1. Подготовка документов

Первым этапом процесса возврата НДС для ИП является подготовка необходимых документов. Это включает в себя формирование и предоставление налоговой декларации по НДС, а также приложений и сопроводительных документов, подтверждающих право на возврат НДС.

2. Подача заявления

После подготовки необходимых документов ИП должен подать заявление на возврат НДС в налоговый орган. Заявление должно быть оформлено в соответствии с требованиями налогового законодательства и содержать все необходимые сведения и приложенные документы.

3. Проверка и рассмотрение заявления

После подачи заявления на возврат НДС налоговый орган проводит проверку предоставленных документов и осуществляет рассмотрение заявления.

Цитата: «Результаты проверки и рассмотрения заявления могут быть положительными или отрицательными в зависимости от правильности оформления документов и соответствия предоставленных сведений требованиям законодательства».

4. Налоговый контроль и аудит

В рамках процедуры возврата НДС налоговый орган может провести налоговый контроль или аудит, в ходе которого будет проверена правильность и достоверность информации, представленной в заявлении ИП. По результатам этого контроля может быть принято решение о признании или отказе в возврате НДС.

5. Получение возврата

В случае положительного решения налогового органа ИП может получить возврат НДС на свой расчетный счет. Получение возврата может происходить как в денежной форме, так и путем учета соответствующей суммы в следующих налоговых периодах.

6. Контроль и учет возврата

Важным этапом после получения возврата НДС является его контроль и учет в бухгалтерии ИП. Это включает в себя учет полученной суммы в соответствующих налоговых и бухгалтерских документах, а также исправление возможных ошибок или расхождений.

Возврат НДС для ИП является сложным процессом, требующим внимательного подхода к документообороту и соблюдению требований законодательства. Однако, при соблюдении всех необходимых этапов и правил, ИП может успешно воспользоваться этим механизмом для оптимизации налоговой нагрузки и повышения рентабельности своего бизнеса.

Как вернуть переплату

В процессе ведения бизнеса индивидуальными предпринимателями (ИП) может возникнуть ситуация, когда производится переплата по налогам и сборам. В таком случае ИП имеет право получить возврат этих денежных средств. Чтобы вернуть переплату, необходимо следовать определенным шагам и предоставить соответствующую документацию.

1. Проверьте налоговую отчетность

Первым шагом в процессе возврата переплаты является проверка налоговой отчетности. Убедитесь, что все налоговые декларации были правильно заполнены, суммы налогов и сборов были рассчитаны верно.

2. Создайте заявление

Для возврата переплаты необходимо составить заявление на возврат средств. В заявлении следует указать свои персональные данные, сумму переплаты, период, за который была произведена переплата, а также причины переплаты.

3. Подготовьте необходимые документы

Вместе с заявлением на возврат переплаты необходимо предоставить следующие документы:

- Копии налоговых деклараций;

- Копии платежных документов;

- Копии документов, подтверждающих переплату (например, акты сверок);

- Копии документов, подтверждающих право ИП на возврат (например, выписка из ЕГРИП).

4. Подайте заявление и документы в налоговый орган

После подготовки заявления и необходимых документов, они должны быть поданы в налоговый орган, в котором ИП зарегистрирован в качестве налогоплательщика.

5. Ожидайте рассмотрения и возврат средств

После подачи заявления и документов налоговым органом начинается процесс рассмотрения и проверки информации. Если все документы заполнены правильно и предоставлены в полном объеме, налоговый орган должен рассмотреть заявление и произвести возврат средств в течение установленного законом срока.

6. Оцените решение налогового органа

Получив ответ на заявление о возврате переплаты, ИП должен оценить решение налогового органа. Если решение удовлетворяет ИП, можно завершить процесс возврата. В случае неудовлетворительного решения ИП имеет право обжаловать решение в соответствующие исполнительные или судебные органы.

Получите вашу переплату

В итоге, если все шаги были выполнены правильно и документы были поданы в полном объеме, ИП должен получить возврат переплаченных сумм на свой банковский счет.

С чего начинается процедура возврата НДС

1. Регистрация в качестве плательщика НДС

Прежде чем приступить к возврату НДС, необходимо зарегистрироваться в налоговой службе в качестве плательщика НДС. Получите свидетельство о регистрации и укажите в нем, что вы желаете осуществлять возврат НДС.

2. Ведение учета НДС

Чтобы правильно вернуть НДС, вам необходимо вести учет данного налога. Откройте специальный счет для учета НДС и заказывайте кассовые чеки и счета-фактуры с указанием всех необходимых данных. Важно помнить, что все операции по учету НДС должны быть документально подтверждены.

3. Составление деклараций

Для возврата НДС вам необходимо составить и подать декларации. Обратитесь к налоговому органу для получения формы декларации и следуйте инструкциям по ее заполнению. Не забудьте указать все необходимые данные, включая суммы налоговых начислений и налоговых вычетов.

4. Подача документов в налоговую службу

После того, как декларации будут готовы, необходимо подать все необходимые документы в налоговую службу. Убедитесь, что у вас есть все документы, подтверждающие ваше право на возврат НДС. Не забудьте также предоставить копии чеков и счетов-фактур.

5. Ожидание проверки и получение возврата

После подачи документов в налоговую службу, вам необходимо ожидать проверку и рассмотрение вашего заявления. В течение определенного времени, налоговая служба проведет анализ предоставленных документов и решит о возврате НДС. Если все документы заполнены корректно и подтверждают право на возврат, вы получите свой возврат НДС.

Процедура возврата НДС для индивидуальных предпринимателей начинается с регистрации в качестве плательщика НДС и ведения учета НДС. Затем необходимо составить декларации и подать их в налоговую службу. После проверки документов вы получите свой возврат НДС. Следуйте всем необходимым требованиям и заполните документы правильно, чтобы увеличить шансы на успешный возврат НДС.

Возврат НДС для индивидуальных предпринимателей

Какие требования нужно соблюдать

- Быть зарегистрированным в качестве индивидуального предпринимателя.

- Осуществлять предпринимательскую деятельность, связанную с обложением налогом на добавленную стоимость.

- Уплачивать НДС при покупке товаров и услуг для своей деятельности.

- Сохранять и предоставлять документацию, подтверждающую уплату НДС.

Как подать заявление на возврат НДС

- Собрать необходимую документацию: копии счетов-фактур, квитанций об уплате НДС, актов выполненных работ или оказанных услуг.

- Заполнить заявление на возврат НДС по установленной форме.

- Подать заявление в налоговый орган в соответствии с установленным сроком.

Какие документы необходимо хранить

Для успешного возврата НДС необходимо сохранять и предоставлять следующую документацию:

- Счета-фактуры

- Квитанции об оплате

- Акты выполненных работ или оказанных услуг

Некоторые дополнительные требования

Для возврата НДС индивидуальный предприниматель также должен учесть следующие особенности:

- Наличие всех необходимых документов – это главный аспект, который может повлиять на положительный исход процедуры.

- Соблюдение сроков подачи заявления – возврат НДС возможен только при соблюдении установленных налоговым органом сроков.

- Правильность заполнения заявления – любые ошибки или неточности могут стать причиной отказа в возврате НДС.

Возврат НДС для индивидуальных предпринимателей является важным механизмом, позволяющим снизить налоговую нагрузку на предпринимательскую деятельность. Соблюдение требований и предоставление необходимой документации является ключевым фактором для успешного возврата НДС. В случае возникновения трудностей или неопределенностей, рекомендуется проконсультироваться с квалифицированным юристом или специалистом в области налогового права.

Что может гарантировать успешный возврат НДС?

Проведение правильной и документально подкрепленной деятельности

- Регистрация в качестве плательщика НДС. ИП, занимающий деятельность, облагаемую НДС, должен быть зарегистрирован в налоговых органах как плательщик НДС. Таким образом, он получает право на возврат уплаченного НДС.

- Соблюдение налогового законодательства. Важно полностью соблюдать требования налогового законодательства при ведении хозяйственной деятельности и правильно заполнять налоговые декларации. Документальное подтверждение расходов и уплаченного НДС является важным аспектом для успешного возврата.

Заполнение налоговой декларации и приложений

Правильное заполнение налоговой декларации является ключевым моментом для успешного возврата НДС. Вместе с декларацией могут подаваться приложения, содержащие информацию о полученных и выставленных счетах-фактурах, исправлениях или аннулировании счетов-фактур, а также другую необходимую документацию. Заполнение декларации и приложений должно быть тщательным и точным, с указанием всех требуемых данных.

Соблюдение сроков подачи декларации

Для успешного возврата НДС необходимо соблюдать установленный законом срок подачи налоговой декларации. Оперативное подача декларации и приложений повышает шансы на своевременный и полный возврат НДС.

Проверка декларации налоговыми органами

После подачи налоговой декларации, налоговые органы могут провести проверку документов и данных, представленных в декларации. Важно предоставить все необходимые документы на проверку и обеспечить правильность представленной информации. При выявлении неточностей или ошибок налоговые органы могут отказать в возврате НДС.

Участие в специальных программах и проектах

Для облегчения процесса возврата НДС предприниматели могут принимать участие в специальных программах или проектах, которые направлены на ускорение возврата НДС. Такие программы и проекты предоставляют дополнительные гарантии и возможности для успешного возврата НДС.

Возврат НДС для индивидуальных предпринимателей может быть реализован при соблюдении определенных условий и гарантий. Необходимо осведомленность о правилах, следование требованиям и своевременное предоставление документов для обеспечения успешного возврата НДС.

Может ли ИП вернуть НДС?

Кто имеет право на возврат НДС?

Для того, чтобы ИП имел право на возврат НДС, необходимо выполнение следующих условий:

- ИП должен быть зарегистрирован как плательщик НДС;

- ИП должен иметь декларацию по НДС за предыдущий период;

- ИП должен иметь документы, подтверждающие совершение операций, на которые был начислен НДС;

- ИП должен иметь правильно заполненную и подписанную заявление на возврат НДС.

Процедура возврата НДС для ИП

Процедура возврата НДС для ИП состоит из следующих шагов:

- Сбор и подготовка всех необходимых документов, включая декларацию по НДС и документы на совершенные операции.

- Заполнение заявления на возврат НДС, указывая в нем все необходимые данные.

- Подача заявления и необходимых документов в налоговую службу.

- Ожидание рассмотрения заявления и проверки предоставленных документов.

- Получение решения налоговой службы о возможности возврата НДС.

- Получение возврата НДС на указанный ИП счет.

Особенности возврата НДС для ИП

Возврат НДС для ИП имеет свои особенности:

- ИП может вернуть только ту сумму НДС, которая была уплачена при проведении операций.

- Сумма возвращаемого НДС не может превышать сумму начисленного ИП НДС за предыдущий период.

- Срок рассмотрения заявления на возврат НДС составляет обычно до 30 дней с момента получения заявления и всех необходимых документов.

- В случае отказа в возврате НДС, ИП имеет право обжаловать данное решение в соответствующих органах.

Возврат НДС для ИП может быть сложной процедурой, требующей внимательности и соблюдения всех требований и условий. Но при правильном выполнении всех необходимых действий ИП имеет возможность вернуть часть своих налоговых средств и улучшить финансовое положение своего бизнеса.

Сроки и порядок подачи заявления на возврат НДС для ИП

Для того чтобы получить возврат НДС, индивидуальным предпринимателям необходимо подать заявление в налоговый орган. Порядок подачи заявления и сроки его рассмотрения регламентируются действующим законодательством.

Что такое НДС?

НДС – налог на добавленную стоимость – является налоговым обязательством, которое должны уплачивать физические и юридические лица при приобретении товаров и услуг. Однако индивидуальным предпринимателям предоставляется возможность возврата уже уплаченного НДС, если они соответствуют определенным условиям.

Как подать заявление на возврат НДС?

Для возврата НДС индивидуальный предприниматель должен подать заявление в налоговый орган, в котором указываются необходимые данные и прилагаются требуемые документы. Заявление может быть подано как в электронной форме, так и в письменной форме.

Сроки подачи заявления

Сроки подачи заявления на возврат НДС зависят от категории индивидуальных предпринимателей и представленных ими деклараций. Рассмотрим подробнее:

- Если индивидуальный предприниматель использует упрощенную систему налогообложения и представляет квартальные налоговые декларации, он может подать заявление не позднее 20 дней с момента окончания отчетного квартала.

- Если индивидуальный предприниматель использует упрощенную систему налогообложения и представляет годовую налоговую декларацию, он может подать заявление не позднее 30 апреля года, следующего за отчетным.

Порядок рассмотрения заявления

После подачи заявления, налоговый орган обязан рассмотреть его в течение 30 дней со дня его подачи и принять решение о возврате или отказе в возврате НДС. Если налоговый орган не принял решение в установленный срок, заявление считается удовлетворенным и возврат осуществляется в полном объеме.

Важно: Для успешного получения возврата НДС необходимо правильно заполнить заявление, предоставить все необходимые документы и соблюсти установленные сроки подачи.

Обязательная камеральная проверка – условие для возмещения НДС

Камеральная проверка: что это такое?

Камеральная проверка – это форма налогового контроля, при которой налоговая инспекция анализирует документацию ИП, связанную с операциями по обороту товаров и услуг, с целью проверки правильности их отражения в налоговых декларациях и учетных регистрах. Она проводится без выезда на место деятельности ИП и основывается на предоставленных им документах.

Как проводится камеральная проверка?

Процесс камеральной проверки для возмещения НДС проходит в несколько этапов:

- ИП предоставляет налоговой инспекции все запрашиваемые документы, включая налоговые декларации, счета-фактуры, акты выполненных работ и т.д.

- На основе предоставленной документации налоговая инспекция проводит анализ и проверяет соответствие операций ИП требованиям законодательства.

- По результатам проверки налоговая инспекция принимает решение о предоставлении или отказе в возмещении НДС.

Необходимость камеральной проверки

Обязательная камеральная проверка является одним из важных условий для возмещения НДС ИП, и это объясняется следующими причинами:

- Проверка позволяет налоговой инспекции контролировать правильность отражения операций ИП в налоговых декларациях и учетных регистрах, что снижает риск неправильного учета и недекларирования доходов и расходов.

- Камеральная проверка помогает налоговой инспекции выявить возможные нарушения ИП в сфере налогообложения, например, использование поддельных документов или совершение сделок с нереальными контрагентами.

- При проведении камеральной проверки налоговая инспекция также может проверить соблюдение ИП требований по срокам и порядку предоставления отчетности и уплаты налогов, что способствует повышению налоговой дисциплины.

Обязательная камеральная проверка является неотъемлемой частью процедуры возмещения НДС для ИП. Она позволяет налоговой инспекции контролировать правильность отражения операций ИП и выявлять нарушения в сфере налогообложения. Проведение камеральной проверки является важным условием для ИП, которые желают получить возмещение НДС.

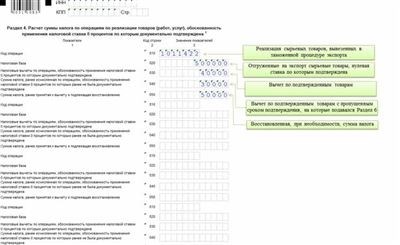

Как рассчитывается возмещение НДС

1. Сбор и сохранение документации

Первым шагом при рассчете возмещения НДС является сбор и сохранение всех необходимых документов, подтверждающих расходы и суммы НДС. К таким документам относятся:

- Накладные и счета-фактуры,

- Кассовые чеки и квитанции,

- Договоры и акты выполненных работ,

- Отчеты о расчете и уплате НДС.

2. Валидация и корректность документов

Следующим шагом является валидация и проверка правильности оформления документов, чтобы исключить возможность неправомерного возмещения. Необходимо убедиться, что все документы содержат полное и корректное наименование компании, даты, номера и суммы.

3. Проверка права на возмещение НДС

Перед подачей заявки на возмещение НДС необходимо проверить, имеется ли право на возмещение. Индивидуальные предприниматели, осуществляющие облагаемую НДС деятельность, имеют право на возмещение НДС, если общая сумма налога поступлений превышает сумму НДС расходов.

4. Расчет возмещения НДС

Рассчет возмещения НДС производится на основе суммы НДС, указанной в документах, с учетом дополнительных условий и ограничений. Обратите внимание, что существуют максимальные суммы возмещения, которые могут быть предельными.

5. Подача заявки на возмещение

После рассчета суммы возмещения НДС необходимо подать заявку в налоговый орган по месту регистрации ИП. Заявка должна быть подписана и содержать полную информацию о доходах и расходах, а также приложить все необходимые документы.

6. Проверка и подтверждение заявки

Налоговый орган проводит проверку заявки, чтобы убедиться в правильности рассчета и соответствии представленных документов. В случае положительного решения, налоговый орган выдает решение о возмещении НДС.

7. Получение денежных средств

После подтверждения заявки, налоговый орган производит выплату возмещаемой суммы НДС на банковский счет ИП. Получение денежных средств может занять некоторое время и зависит от процедур налогового органа.

Рассчет возмещения НДС требует внимательности и точности, так как неправильно оформленная заявка может привести к отказу в возмещении. Рекомендуется обратиться к специалистам или консультантам для получения квалифицированной помощи в этом процессе.

Схема возврата НДС

При возврате НДС для ИП существует несколько основных этапов:

- Подготовка необходимых документов;

- Подача заявления на возврат НДС;

- Ожидание решения налоговой инспекции;

- Получение возвратных средств.

Первый этап, подготовка необходимых документов, включает в себя сбор и систематизацию всех чеков, счетов-фактур и прочих документов, подтверждающих оплату НДС. Также необходимо собрать документы, подтверждающие самостоятельность деятельности и право на возврат НДС.

На втором этапе следует подать заявление на возврат НДС в налоговую инспекцию. Заявление может быть подано лично, через почту или в электронном виде. В заявлении необходимо указать все необходимые сведения о предпринимателе и сумме возвращаемого НДС.

На третьем этапе необходимо дождаться решения налоговой инспекции. Обычно это занимает от 2 до 4 месяцев. В случае положительного решения, ИП получает уведомление о начислении возвратного НДС.

Последний этап – получение возвратных средств. Налоговая инспекция перечисляет сумму возвратного НДС на расчетный счет ИП. Данные о возврате НДС также отображаются в налоговой декларации.

Схема возврата НДС для ИП довольно проста, однако требует аккуратности и последовательности при выполнении каждого этапа. Возврат НДС является важным аспектом для ИП, так как позволяет сократить расходы и повысить конкурентоспособность на рынке.