Особые типы банковских счетов, предназначенные для определенных групп клиентов или определенных целей. Они предлагают различные условия и преимущества, чтобы удовлетворить особые потребности клиентов. Специальные счета могут быть созданы для предоставления льготных ставок, облегчения ведения бухгалтерии или обеспечения финансовой безопасности, в зависимости от конкретных потребностей клиента.

А нужен ли специальный счет в банке?

Специальные счета в банках представляют собой определенный тип банковских счетов, которые предназначены для определенных целей или групп лиц. Но действительно ли такие счета нужны? Рассмотрим несколько аспектов, которые помогут ответить на этот вопрос.

1. Преимущества специальных счетов

- Удобство учета: специальные счета позволяют легко контролировать и отслеживать финансовые операции и средства, относящиеся к конкретной цели или группе лиц.

- Раздельное хранение средств: такие счета позволяют изолировать средства, чтобы они не смешивались с другими денежными потоками и были под контролем.

- Удобство для групп лиц: специальные счета могут быть полезны для группы лиц, таких как предприятия, организации или ассоциации, которые имеют общие финансовые потребности.

2. Варианты специальных счетов

Существует различные типы специальных счетов, которые могут быть полезны в различных ситуациях:

- Специальный счет для покупки недвижимости: позволяет отложить средства на приобретение недвижимости и эффективно управлять ими.

- Специальный счет для инвестиций: предназначен для инвестирования и управления финансовыми активами.

- Специальный счет для благотворительности: помогает собирать средства и управлять ими для благотворительных организаций и проектов.

3. Персональный выбор

Решение о необходимости специального счета в банке зависит от конкретных финансовых потребностей и целей. Каждый индивидуальный случай требует отдельного подхода и анализа.

Важно помнить: специальные счета могут быть полезны, но не всегда они необходимы. Перед открытием такого счета обязательно стоит рассмотреть все за и против и проконсультироваться с финансовым специалистом или банковским сотрудником.

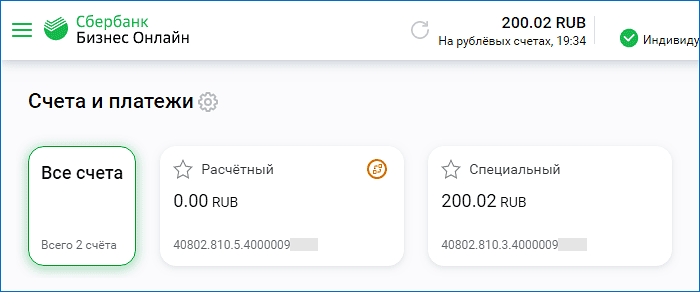

Можно ли отличить спецсчет по номеру

Номер спецсчета может содержать информацию о его назначении и содержании, что позволяет сразу определить его особенности без необходимости изучения дополнительных документов. Например, спецсчета для учета средств организаций, направленных на социальные программы, могут иметь префиксы, указывающие на соответствующий вид деятельности или программу.

Некоторые характеристики специальных счетов

- Предназначение

- Особые правила использования

- Ограничения на операции

- Контрольные механизмы

- Учетные особенности

Номер спецсчета также может содержать информацию о клиенте или организации, к которой он принадлежит. Это позволяет банку легко отслеживать и контролировать финансовые операции и обеспечивает репутационную безопасность банка.

Важно отметить, что номер спецсчета — не единственный способ идентификации. Дополнительные документы и правовые акты могут содержать информацию о специальных счетах и их особенностях. Банков конечно много, но считается, что система нумерации спецсчетов уникальна, и каждый номер отображает его уникальные характеристики.

Когда не нужен специальный счет в банке

Рассмотрим основные случаи:

1. Отсутствие специфических финансовых потребностей

Если у вас нет специфических финансовых потребностей, которые требуют открытия специального счета, то обычный расчетный счет может вполне удовлетворить ваши потребности. Это позволит вам избежать лишних расходов на обслуживание специального счета и сосредоточиться на основных финансовых операциях.

2. Невыгодные условия специального счета

Иногда банки предлагают условия, которые не являются выгодными для клиента. Например, комиссии за обслуживание специального счета могут быть высокими, а доходность на таком счете невысокой. Если вам необходимо использовать деньги более выгодным образом или у вас есть другие варианты для решения своих финансовых задач, то открытие специального счета может быть нецелесообразным.

3. Недостаточный опыт работы с такими счетами

Если у вас недостаточный опыт работы с специальными счетами, то может быть разумнее отложить их открытие до получения необходимых знаний и навыков. Это поможет вам избежать возможных ошибок и непредвиденных финансовых проблем.

- Если у вас нет специфических финансовых потребностей, можно обойтись обычным расчетным счетом.

- Невыгодные условия специального счета могут стать препятствием для его открытия.

- Открытие специального счета требует определенного опыта и знаний, иначе лучше отложить его открытие.

Не забывайте анализировать свои финансовые потребности и особенности перед открытием специального счета в банке. В некоторых случаях это может оказаться нецелесообразным и необходимости в нем не будет.

Как использовать специальные счета в банках?

Специальные счета в банках предоставляют уникальные возможности для организаций и физических лиц. Они используются в различных сферах деятельности, включая коммерческие, юридические и государственные нужды. Вот некоторые основные способы использования спецсчетов.

1. Оплата государственных услуг

Специальные счета широко применяются для оплаты государственных услуг. Они позволяют юридическим и физическим лицам комфортно и безопасно оплачивать налоги, сборы, штрафы и другие государственные платежи. Это дает возможность избежать очередей и экономит время.

2. Учет и хранение финансовых активов

Специальные счета используются для учета и хранения финансовых активов. На таких счетах можно хранить деньги, ценные бумаги, акции, облигации и другие финансовые инструменты. Банки обеспечивают высокую степень безопасности, и счета защищены от несанкционированного доступа.

3. Исполнение юридически значимых сделок

Спецсчета могут быть использованы для исполнения юридически значимых сделок. На таких счетах можно размещать деньги для приобретения недвижимости, проведения сделок с ценными бумагами и другими активами. Это позволяет обеим сторонам сделки быть уверенными в исполнении обязательств.

4. Налоговое планирование и оптимизация

Специальные счета могут быть использованы для налогового планирования и оптимизации. Они позволяют юридическим лицам и предпринимателям оптимизировать свои налоговые обязательства, используя различные схемы и стратегии. Такие счета могут быть полезны при учете доходов, расходов и оценке налоговых льгот.

5. Учет и оплата зарплаты сотрудникам

Специальные счета широко применяются для учета и оплаты зарплаты сотрудникам. Они позволяют организациям легко и эффективно производить выплаты сотрудникам, автоматически удерживая налоги и взносы. Это упрощает процесс учета и позволяет избежать ошибок и задержек.

- Оплата государственных услуг

- Учет и хранение финансовых активов

- Исполнение юридически значимых сделок

- Налоговое планирование и оптимизация

- Учет и оплата зарплаты сотрудникам

Отличия между спецсчетом и расчетником

1. Получатели

Специальный счет – это счет, который открывается в банке в специальном порядке для особых категорий клиентов, таких как некоммерческие организации, общественные объединения, государственные учреждения и т.д.

Расчетный счет – это счет, который открывается в банке для коммерческой организации или индивидуального предпринимателя, для осуществления расчетов с контрагентами.

2. Назначение

Специальный счет предназначен для выполнения конкретных целей, определенных законодательством или договором с банком. Это может быть счет для сбора пожертвований, счет для оплаты текущих расходов организации и т.д.

Расчетный счет предназначен для осуществления расчетов с поставщиками, клиентами и другими контрагентами. На него поступают денежные средства от продажи товаров, услуг, а также средства от других операций, связанных с деятельностью организации. Расчетный счет используется для оплаты счетов, получения средств от контрагентов и осуществления других операций по цепочке «поставщик-покупатель».

3. Услуги и ограничения

Специальный счет обычно имеет ограничения по использованию средств, которые в него поступают. Это может быть запрет на снятие денег со счета, ограничение на определенные виды операций и т.д.

Расчетный счет обычно не имеет таких ограничений и предлагает широкий спектр банковских услуг. На расчетный счет можно получать заработную плату, проценты по вкладам, вести операции через интернет-банк и мобильное приложение, получать кредиты и т.д.

4. Бухгалтерская отчетность

Специальный счет может быть обязательным для ведения бухгалтерской отчетности и проверки деятельности. Движение средств по специальному счету должно быть отражено в учете организации.

Расчетный счет также подлежит включению в бухгалтерскую отчетность, но не обязательно является основным элементом отчетности.

5. Стоимость обслуживания

Специальные счета могут иметь особые условия по обслуживанию и комиссиям. Их стоимость и условия могут отличаться от стандартных расчетных счетов.

Расчетные счета имеют свои стандартные условия обслуживания и комиссии, которые определяются банком и могут быть разными для различных организаций.

6. Состояние счета

Специальный счет может иметь ограничения по минимальному и максимальному остатку средств на счете, которые определяются законодательством или договором между клиентом и банком.

Расчетный счет обычно не имеет ограничений по минимальным и максимальным остаткам, хотя банк может устанавливать свои условия для отдельных клиентов или видов деятельности.

| Специальный счет | Расчетный счет |

|---|---|

| Открывается для особых категорий клиентов | Открывается для коммерческой организации или ИП |

| Используется для выполнения конкретных целей | Используется для расчетов с контрагентами |

| Ограничения по использованию средств на счете | Широкий спектр банковских услуг |

| Обязательное включение в бухгалтерскую отчетность | Также включается в отчетность, но не обязательно |

| Могут иметь особые условия обслуживания и комиссии | Стандартные условия обслуживания и комиссии |

| Ограничения по минимальному и максимальному остатку средств на счете | Обычно без ограничений по остатку |

Специальные счета и расчетные счета — разные виды банковских счетов с разными целями использования. Специальные счета открываются для особых категорий клиентов и используются для выполнения конкретных целей, заданных законодательством или договором с банком. Расчетные счета открываются для коммерческих организаций и ИП, для расчетов с контрагентами. Специальные счета могут иметь ограничения по использованию средств и особые условия обслуживания, в то время как расчетные счета предлагают широкий спектр банковских услуг. Оба типа счетов подлежат включению в бухгалтерскую отчетность, но обязательно быть основным элементом отчетности только у специальных счетов.

Как оплачивать со спецсчета?

Способы оплаты со спецсчета:

- Банковский перевод

- Электронные платежи

- Чеки или векселя

Банковский перевод является наиболее удобным способом оплаты со спецсчета. Для осуществления банковского перевода необходимо указать реквизиты получателя: банковский счет и название банка. Эту информацию можно получить у банка, где открыт специальный счет. После указания реквизитов и суммы перевода, клиент должен подписать соответствующий документ и передать его в банк для исполнения.

Электронные платежи — это удобный и быстрый способ оплаты со спецсчета. Клиент может воспользоваться интернет-банкингом или мобильным приложением своего банка для осуществления оплаты. Он должен указать реквизиты получателя и сумму перевода, после чего подтвердить операцию с помощью своего персонального идентификатора или пароля.

Чеки или векселя также могут быть использованы для оплаты со спецсчета. Клиент должен подготовить соответствующий документ, указав реквизиты получателя и сумму оплаты. Чек или вексель должны быть подписаны и переданы получателю. Он сможет обналичить чек в своем банке или передать вексель на дальнейший оборот.

Преимущества оплаты со спецсчета:

- Удобство и быстрота операций.

- Отслеживание финансовых операций по специальному счету.

- Возможность автоматического списания средств, например, для погашения кредитов или оплаты коммунальных услуг.

- Снижение риска потери или кражи денег, поскольку счет находится в безопасности банка.

Оплата со спецсчета является удобным и безопасным способом осуществления финансовых операций в рамках определенной цели. Банковский перевод, электронные платежи и чеки или векселя позволяют клиентам быстро и безопасно распоряжаться ограниченными средствами на специальном счету.

Корреспонденция по отдельным формам вклада

При открытии специального счета в банке, клиент получает возможность выбрать различные формы вклада, которые соответствуют его финансовым целям и потребностям. Каждая форма вклада имеет свои особенности и условия, которые оговариваются в договоре между банком и клиентом.

1. Депозитный счет

Депозитный счет является одной из самых распространенных форм вклада в банках. На таком счете клиент может разместить свободные денежные средства на определенный срок с фиксированной процентной ставкой. Корреспонденция по депозитному счету включает уведомления о начислении процентов, возможные изменения процентной ставки, а также информацию о закрытии вклада.

2. Дебетовый счет

Дебетовый счет предоставляет клиенту возможность осуществлять операции средствами, которые находятся на его счете. Это может быть как текущий счет, на который поступают заработная плата или пенсионные выплаты, так и счет, на котором хранятся личные средства клиента. Корреспонденция по дебетовому счету включает уведомления о движении денежных средств, о состоянии счета, а также информацию о возможности оформления кредитных карт и других услуг банка.

3. Накопительный счет

Накопительный счет предназначен для постепенного накопления денежных средств. Клиент может вносить различные суммы на данный счет в любое время. Корреспонденция по накопительному счету включает уведомления о начислении процентов на остаток средств, а также информацию о возможности внесения и снятия наличных средств.

4. Доверительный счет

Доверительный счет позволяет клиенту передать управление своими денежными средствами профессиональному управляющему. Корреспонденция по доверительному счету включает отчеты об операциях средствами клиента, уведомления о доходах и расходах, а также информацию о текущем состоянии счета.

Что можно почитать, если хотите подробностей

Если вы хотите получить подробную информацию о специальных счетах в банках, рекомендуется изучить следующие источники:

1. Федеральные законы

Ознакомьтесь с действующими федеральными законами, регулирующими открытие и использование специальных счетов в банках. Важнейшие из них:

- Федеральный закон от 10.01.2003 № 17-ФЗ «Об исполнительном производстве»

- Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

- Федеральный закон от 23.02.2007 № 21-ФЗ «О банках и банковской деятельности»

2. Постановления Банка России

Познакомьтесь с постановлениями Банка России, которые содержат детальные правила и рекомендации по открытию и ведению специальных счетов в банках. Особое внимание стоит обратить на:

- Постановление Банка России от 11.07.2014 № 431-П «Об установлении порядка ведения банком счетов, используемых для перемещения средств или имущественных прав, на которые наложено арестование, для исполнения судебных актов, а также для выполнения обязательств перед исполнителями, судами, государственными органами и организациями, платежными агентами, а также по установлению формы счетов для указанных целей»

- Постановление Банка России от 10.05.2007 № 134-П «О требованиях к содержанию счетов, сроках их открытия и закрытия, а также порядку их использования в целях исполнения судебных актов и аннулирования ранее открытых счетов в банках Российской Федерации»

3. Разъяснения и комментарии юристов

Посетите профильные юридические форумы, сайты и блоги, где специалисты делятся своими знаниями и опытом в области специальных счетов в банках. Поискайте разъяснения и комментарии по интересующим вас вопросам у юристов или специалистов, знающих данную тему.

Обратите внимание на такие источники, как:

- Профессиональные форумы для юристов, например, «Гражданское процессуальное право» на сайте «Юрист-Советник»

- Блоги и сайты юридических компаний, которые занимаются вопросами исполнительного производства и банкротства, например, «Юридическая компания «ЦИК»»

- Ресурсы, посвященные банковскому праву, такие как портал «Банки России»

4. Специализированная литература

Изучите специальную литературу по банковскому праву, исполнительному производству и банкротству, где можно найти подробные объяснения и комментарии к законодательству. Особое внимание стоит обратить на такие издания:

- «Банковское право России» (Беляев В.В., 2018)

- «Исполнительное производство» (Зинченко С.С., 2019)

- «Комментарий к Федеральному закону от 10 января 2003 г. № 17-ФЗ «Об исполнительном производстве»» (Светличный Б.М., Комарова Е.А., 2011)

Исследуя указанные источники, вы сможете получить детальную информацию о специальных счетах в банках, их открытии, ведении и использовании в различных ситуациях. Это поможет вам более глубоко понять данную тему и применить полученные знания на практике.

Можно ли вернуть средства со спецсчета?

Специальные счета в банках предоставляются клиентам для особых целей, таких как сохранение денежных средств, погашение задолженностей или инвестирование. Но что делать, если возникает необходимость вернуть средства со спецсчета?

Как вернуть средства со спецсчета?

Вернуть средства со спецсчета можно следующими способами:

- перевод денежных средств на другой банковский счет по запросу клиента.

Какие документы нужны для возврата средств со спецсчета?

Для возврата средств со спецсчета обычно требуются следующие документы:

- заявление клиента О «закрытии счета» или «возврате средств»;

- паспорт клиента;

- реквизиты другого счета, на который будут переведены средства, если это требуется;

- договор, если был заключен.

Какие условия могут быть при возврате средств со спецсчета?

Условия возврата средств со спецсчета зависят от выбранного банка и типа счета. Некоторые банки могут предусматривать комиссию за возврат средств, особенно если счет закрыт в течение определенного срока. Также возможны ограничения по минимальной или максимальной сумме возврата. Все эти условия лучше уточнять у своего банка перед возвратом средств.

Какой срок занимает возврат средств со спецсчета?

Срок возврата средств со спецсчета может также зависеть от банка и условий договора. В большинстве случаев срок возврата составляет несколько дней, но может быть и более длительным, особенно если требуется провести дополнительные проверки и аудит счета.

В общем, вернуть средства со спецсчета возможно, но необходимо ознакомиться с условиями банковского договора и предоставить необходимые документы. Рекомендуется обратиться в банк заранее и уточнить все детали процедуры возврата, чтобы избежать неприятностей и задержек.

Какие нужны документы, чтобы открыть специальный счет в банке?

Открытие специального счета в банке требует определенного набора документов, которые подтверждают личность клиента и его право на открытие такого счета. В зависимости от типа специального счета можно потребовать различные документы. Ниже представлен список основных документов, которые могут потребоваться:

1. Паспорт гражданина РФ

Оригинал паспорта гражданина РФ или его нотариально заверенная копия.

2. СНИЛС

СНИЛС (страховой номер индивидуального лицевого счета) – это уникальный номер, который выдается Фондом социального страхования. Этот документ необходим для связи с вашими налоговыми платежами и страховыми взносами. Предоставьте оригинал СНИЛС или его копию.

3. Документ, подтверждающий ваше право на специальный счет

В зависимости от типа специального счета, это может быть различные документы. Например:

- Решение суда или иной правовой акт, подтверждающий ваше право на открытие специального счета.

- Документы, подтверждающие вашу участие в определенной программе, например, программе ипотечного кредитования, программе накопительного пенсионного обеспечения и т. д.

- Документы, подтверждающие вашу инвалидность или наличие других специальных нужд.

4. Дополнительные документы

В некоторых случаях, банк может запросить дополнительные документы для открытия специального счета. Например:

- Свидетельство о рождении/браке/разводе/смерти.

- Документы, подтверждающие ваше место жительства (например, квитанция за коммунальные услуги).

- Документы, связанные с вашей деятельностью (например, выписка из ЕГРЮЛ при открытии счета для предпринимателей).

Это лишь некоторые из возможных документов, которые могут потребоваться для открытия специального счета в банке. Рекомендуется заранее уточнить список необходимых документов у выбранного банка, чтобы быть готовым к открытию счета.

Расчетный и специальный счета в одном лице: удобство и выгодность

Ключевые преимущества расчетного и специального счетов в одном лице:

- Универсальность: сочетание общего расчетного счета и специального счета в одном позволяет клиентам одновременно осуществлять операции как в рамках обычных финансовых потоков, так и в рамках специфических требований или законодательных норм;

- Экономия времени и ресурсов: клиентам нет необходимости открывать два разных счета в разных банках или обратно – два счета в одном банке; все операции проводятся в рамках одного счета;

- Удобство управления: один счет позволяет клиентам сосредоточиться на управлении своими финансами, не тратя время на переводы между счетами или поиск информации по разным каналам связи;

- Лучшая прозрачность: ведение расчетного и специального счетов в одном банке обеспечивает более четкую и наглядную видимость финансового положения и движения средств;

- Снижение комиссий: имея одновременно расчетный и специальный счета в одном лице, клиенты могут уменьшить плату за банковские услуги и комиссии по переводу между счетами.

Пример использования расчетного и специального счетов в одном лице:

| Клиент | Счет | Функционал |

|---|---|---|

| ООО «Строительная компания» | Расчетный и специальный счет в одном лице |

|

Важно: перед открытием расчетного и специального счетов в одном лице необходимо ознакомиться с условиями предоставления банковских услуг и согласовать с банком все требования и особенности открытия такого счета.

Расчетный и специальный счета в одном лице – это комфортный инструмент для клиентов, позволяющий гибко управлять финансовыми потоками и расширять операционные возможности с минимальными затратами времени и комиссий.

Плюсы и минусы использования специальных счетов в банках

Плюсы:

- Защита от непредвиденных расходов: специальные счета позволяют откладывать определенную сумму денег на различные цели, такие как покупка недвижимости, автомобиля или путешествия. Это помогает избежать финансовых затруднений в случае неожиданных обстоятельств.

- Накопление средств с выгодными условиями: некоторые специальные счета предлагают привлекательные процентные ставки или дополнительные бонусы, которые помогают увеличить накопления со временем.

- Контроль и управление бюджетом: специальные счета позволяют планировать расходы и следить за своими финансовыми потоками. Это помогает более эффективно управлять своим бюджетом и избегать излишних трат.

- Безопасность и удобство: специальные счета обеспечивают защиту средств и удобство использования банковских услуг. Они часто предлагают возможность проводить операции через интернет или мобильные приложения, что упрощает управление финансами.

Минусы:

- Ограничения на доступ к средствам: специальные счета часто имеют определенные условия и ограничения по снятию денег. Например, существуют ограничения на минимальный остаток на счете или наличие пеней за преждевременное снятие средств.

- Дополнительные комиссии и услуги: некоторые специальные счета могут включать дополнительные комиссии или требовать платы за определенные услуги. Это может увеличить затраты и снизить выгоду от использования такого счета.

- Ограниченный выбор банков: не все банки предлагают специальные счета. Это может ограничить выбор клиента и создать необходимость открывать счет в банке, который не соответствует его предпочтениям или потребностям.

В целом, специальные счета в банках предлагают ряд преимуществ, таких как защита от непредвиденных расходов, накопление средств с выгодными условиями, удобство управления финансами и безопасность. Однако они также имеют ограничения в доступе к средствам, дополнительные комиссии и ограниченный выбор банков. Перед открытием такого счета важно внимательно изучить условия и преимущества, чтобы принять информированное решение.

Спецсчет – что это такое и для чего нужен

Для чего нужен спецсчет?

Спецсчеты имеют различные цели использования и могут быть полезны в следующих случаях:

- Исполнение судебных решений. Спецсчет может быть открыт для передачи денежных средств в случае исполнения судебного решения, что гарантирует участникам процесса безопасность и контроль над суммами.

- Обеспечение сделки. При совершении определенных сделок, например, покупке недвижимости, может потребоваться открытие спецсчета для временного хранения денежных средств до окончательной фиксации сделки.

- Формирование инвестиционных портфелей. Для инвестиционных компаний спецсчеты могут быть использованы для разделения и учета средств клиентов, а также для управления инвестиционными портфелями.

Особенности спецсчетов

Открытие и использование спецсчетов связаны с некоторыми особенностями:

- Ограничения на использование средств. На спецсчете могут быть введены ограничения на снятие или перевод средств без согласия определенных лиц или организаций.

- Контроль со стороны банка. Банк осуществляет контроль за операциями на спецсчете и может запрашивать дополнительные документы и разъяснения по поводу проводимых операций.

- Специфическая документация. Открытие спецсчета может потребовать предоставления дополнительных документов и согласий, связанных с его использованием.

Преимущества спецсчетов

Использование спецсчетов имеет несколько преимуществ:

- Обеспечение конфиденциальности. Открытие спецсчета может обеспечить конфиденциальность и сохранность средств в рамках специфических операций.

- Повышенный уровень безопасности. Банк осуществляет контроль и проверку операций на спецсчете, что гарантирует защиту от возможных мошенничеств и неправомерных действий.

- Учет и контроль операций. Благодаря специфическим особенностям спецсчетов, проведение операций и учет средств становятся более прозрачными и удобными для всех участников процесса.

Таким образом, спецсчеты являются важным инструментом для проведения специализированных финансовых операций, обладают определенными особенностями и преимуществами, которые делают их неотъемлемой частью различных сфер деятельности.

В каких банках можно открыть специальные счета?

Сбербанк России

Сбербанк России является одним из крупнейших банков в стране и предлагает разнообразные условия для открытия специальных счетов. Банк предлагает высокий уровень безопасности и широкий выбор инвестиционных продуктов.

Альфа-Банк

Альфа-Банк известен своей надежностью и инновационными решениями в сфере финансов. В банке доступны различные типы специальных счетов, например, инвестиционные счета и счета для хранения ценных бумаг.

ВТБ

ВТБ предлагает широкий спектр услуг для открытия специальных счетов. Банк активно развивается в сфере инвестиций и предоставляет возможность инвестировать в акции, облигации и другие финансовые инструменты.

Газпромбанк

Газпромбанк предлагает выгодные условия для открытия специальных счетов как физическим лицам, так и юридическим лицам. Банк предлагает возможность вести операции с различными видами валют и инвестировать в финансовые инструменты с различными уровнями риска.

Тинькофф Банк

Тинькофф Банк предлагает специальные счета с широким выбором инвестиционных продуктов. Банк осуществляет свою деятельность в онлайн-формате, что облегчает процесс открытия и ведения счета.

Райффайзенбанк

Райффайзенбанк предоставляет возможность открытия специальных счетов как для физических, так и для юридических лиц. Банк предлагает широкий выбор инвестиционных продуктов и возможность вести операции с различными видами валют.

Какие банки открывают специальные счета для клиентов?

Специальные счета в банках предлагаются для различных категорий клиентов, включая предпринимателей, некоммерческие организации и физические лица. Многие банки предлагают такие счета, но важно выбрать подходящий банк, учитывая свои потребности и требования.

1. Коммерческие банки

Коммерческие банки часто предлагают специальные счета для предпринимателей и бизнес-клиентов. Эти счета могут предоставлять такие услуги, как обработка кредитных карт, денежные переводы и управление финансовыми операциями.

2. Банки для некоммерческих организаций

Некоммерческие организации, такие как благотворительные фонды и общественные организации, могут открыть специальные счета в банках, которые предлагают услуги, соответствующие их потребностям. Такие счета могут быть ориентированы на получение пожертвований, управление средствами организации и ведение отчетности.

3. Банки для физических лиц

Банки также предлагают специальные счета для физических лиц, например, счета для медицинских расходов, накопительные счета для пенсионных накоплений или счета для образовательных нужд. Эти счета могут иметь специальные условия и привилегии, которые помогут клиентам управлять своими финансами и достигать конкретных финансовых целей.

Примеры банков, предлагающих специальные счета:

- Банк А — предлагает специальные счета для предпринимателей с возможностью ведения бизнес-операций и получения кредитов;

- Банк Б — специализируется на обслуживании некоммерческих организаций и предоставляет счета с учетом особенностей социальных и благотворительных организаций;

- Банк В — предлагает широкий выбор специальных счетов для физических лиц, включая счета для медицинских расходов и накопительные пенсионные счета.

При выборе банка для открытия специального счета важно учитывать условия и комиссии, предлагаемые банками, а также репутацию и надежность банка. Также стоит обратить внимание на дополнительные услуги, которые могут быть полезны клиентам, такие как интернет-банкинг или мобильные приложения.

Срок открытия и особенность обслуживания специальных счетов в банках

Срок открытия специальных счетов

Срок открытия специальных счетов в банках зависит от их типа и целей использования. В некоторых случаях процедура открытия может занять несколько дней, а в других — быть осуществленной мгновенно. Например, открытие фондового счета может быть выполнено в день обращения, в то время как открытие счета для обслуживания торговых операций может занять более длительное время из-за специфических требований.

Особенности обслуживания специальных счетов

Обслуживание специальных счетов имеет свои особенности, которые отличаются от обычных счетов:

- Отдельные условия: Обслуживание специальных счетов может предусматривать отдельные условия, которые могут включать специализированный пакет услуг, комиссии и льготные тарифы.

- Ограничения по операциям: В отличие от обычных счетов, на специальных счетах могут быть установлены определенные ограничения по проведению операций, в зависимости от их целевого назначения.

- Документальное оформление: Обслуживание специальных счетов часто требует предоставления дополнительной документации, такой как договоры, соглашения или удостоверения, для подтверждения специфических условий использования.

- Специализированная поддержка: В случае возникновения вопросов или проблем, клиенты могут обратиться к специализированным сотрудникам банка, обладающим необходимыми знаниями и опытом в области обслуживания специальных счетов.

Открытие и обслуживание специальных счетов в банках требует соблюдения определенных условий и процедур. За счет своих особенностей и специфических требований, эти счета обеспечивают клиентам возможность эффективно управлять своими финансами в рамках определенных целей.

Можно ли переводить деньги со специального счета на расчетный счет?

Специальные счета в банках предоставляются для особых нужд и целей, например, для хранения средств у налогоплательщиков или для выполнения определенных финансовых операций. Многие клиенты задаются вопросом о возможности перевода денег со спецсчета на расчетный счет и насколько это допустимо.

Существует ли возможность перевода средств?

Перевод денежных средств со специального счета на расчетный счет возможен в некоторых случаях и под определенными условиями. В первую очередь, это зависит от законодательства и регламентов, установленных банками. Также следует учитывать специфику и цель открытия специального счета.

Условия перевода денег

Перевод денег может быть предусмотрен только в случаях, когда средства на специальном счете были неправомерно списаны или являются излишними. В таких случаях клиент может обратиться в банк с запросом на перевод средств на его расчетный счет.

Однако стоит отметить, что перевод денег со специального счета на расчетный счет не гарантирован и может быть предметом рассмотрения и решения со стороны банка или государственных органов.

Особые случаи перевода денег

Исключительные случаи, когда перевод денег со спецсчета на расчетный счет может быть допущен:

- Ошибочный зачисление на спецсчет излишних средств;

- Неправомерное списание средств с спецсчета;

- Необходимость использования средств для оплаты других услуг или выплат.

Каждый случай перевода денег будет рассмотрен индивидуально и может потребовать дополнительных документов и оформления.

Важность консультации со специалистами

Перевод денег со специального счета на расчетный счет требует тщательного изучения законодательства и регуляций, а также выяснения условий и требований банка. Для успешного перевода рекомендуется получить консультацию у специалистов, таких как адвокаты или бухгалтеры, чтобы избежать возможных проблем и ошибок.

Перевод денежных средств со специального счета на расчетный счет возможен лишь в определенных случаях, подчиненных законодательству и регламентам банков. Каждый запрос будет рассмотрен индивидуально и может потребовать дополнительных документов и оформления. Важно обратиться к специалистам для получения консультации и избежания возможных проблем.

Как открыть специальный счет для участия в торгах?

Открытие специального счета для участия в торгах является простым и доступным процессом, следуя нескольким шагам:

1. Выбор банка и заявка на открытие счета

Первым шагом является выбор банка, который предлагает услуги по открытию специальных счетов для участия в торгах. Вам необходимо обратиться в выбранный банк для подачи заявки на открытие счета.

В заявке необходимо указать следующую информацию:

- Полное наименование организации;

- Реквизиты организации (ИНН, ОГРН);

- Контактные данные представителя организации;

- Цель открытия специального счета – участие в торгах;

- Требуемые услуги и функции по счету (например, возможность совершения безналичных платежей, обналичивания средств и т.д.).

После подачи заявки вам потребуется предоставить определенный набор документов, который обычно включает в себя:

- Устав организации;

- Свидетельство о государственной регистрации;

- Протоколы назначения именных должностных лиц;

- Паспорта руководителей организации;

- Иные документы, которые может запросить банк.

После предоставления всех необходимых документов будет заключен договор на открытие и ведение специального счета.

3. Пополнение счета и проведение операций

После успешного открытия специального счета вам будет предоставлен номер счета, на который вы сможете перечислять необходимые средства для участия в торгах.

Далее, используя услуги интернет-банкинга или обращаясь в отделение банка, вы сможете осуществлять пополнение счета и проводить операции по участию в торгах.

Важно помнить: Перед открытием специального счета ознакомьтесь с условиями обслуживания, платежными комиссиями и возможными ограничениями, которые могут существовать. Обратитесь к специалистам банка для получения дополнительной информации и консультации.

Обязательно ли нужен специальный счет в банке для вашего бизнеса?

Специальные счета в банках представляют собой особый инструмент, позволяющий вам эффективно управлять финансами вашего бизнеса. Однако, вопрос о необходимости такого счета может быть индивидуален и зависит от конкретных потребностей вашей компании.

Преимущества специального счета в банке:

- Раздельное управление финансами: Специальный счет позволяет отделить ваши бизнес-транзакции от личных расходов, что облегчает учет и управление финансами;

- Профессиональное имидж: Иметь специальный счет в банке придает вашему бизнесу более серьезный и профессиональный вид;

- Удобство и безопасность: Специальный счет позволяет вам проводить бизнес-операции без необходимости использования личных средств, что помогает обеспечить безопасность ваших личных финансов.

Способы использования специального счета:

Специальный счет может быть полезен в следующих ситуациях:

- Организация бухгалтерии: Использование специального счета vereinfacht получать отчеты и вести учет финансовых операций;

- Управление налогами: Специальный счет может использоваться для сохранения налоговых документов и облегчения процесса подачи отчетности;

- Получение платежей: Использование специального счета позволяет эффективно принимать платежи от клиентов, поставщиков и партнеров;

- Выплата зарплаты: Специальный счет может использоваться для выплаты зарплаты сотрудникам, что обеспечивает прозрачность и безопасность процесса.

Таким образом, специальный счет в банке может быть полезным инструментом для управления финансами вашего бизнеса. Перед принятием решения о его открытии, рекомендуется сначала оценить ситуацию вашей компании и определить, есть ли у вас конкретная необходимость в таком счете. Ваши индивидуальные потребности и особенности бизнеса будут играть важную роль в принятии данного решения.

Кому нужен специальный счет в банке?

1. Юридическим лицам

Юридическим лицам специальный счет в банке может быть необходим для различных операций. Например, такие счета могут использоваться для реализации проектов или выполнения платежей, связанных с особенностями деятельности компании. Они также могут использоваться для управления финансами компании, разграничения затрат и доходов.

2. Индивидуальным предпринимателям

Индивидуальные предприниматели могут воспользоваться специальным счетом для учета доходов и расходов, связанных с их предпринимательской деятельностью. Он также может использоваться для осуществления налоговых платежей и контроля финансового состояния бизнеса.

3. Некоммерческим организациям

Некоммерческие организации, такие как благотворительные фонды или общественные организации, могут использовать специальные счета для учета пожертвований и работы со спонсорами. Они могут использоваться для прозрачной и эффективной работы средств, полученных от благотворительных взносов.

4. Индивидуальным клиентам

Индивидуальным клиентам также может быть полезен специальный счет в банке. Например, он может использоваться для накопления средств на будущие крупные покупки или инвестиций. Также, специальный счет может быть полезен для разделения личных и семейных финансов, управления бюджетом и достижения финансовых целей.

5. Инвесторам

Инвесторы также могут воспользоваться специальным счетом в банке в рамках определенных инвестиционных стратегий. Например, такие счета могут использоваться для хранения денежных средств, полученных от продажи акций или других финансовых инструментов, а также для осуществления операций на финансовых рынках.

Короче говоря, специальный счет в банке может быть полезен различным категориям клиентов, которым требуется особый подход к управлению финансами и особые возможности для осуществления финансовых операций.

Что еще важно учесть

При выборе специального счета в банке, помимо основных критериев, следует обратить внимание на следующие важные моменты:

- Условия открытия и обслуживания счета: перед открытием счета необходимо уточнить, какие документы и условия необходимо выполнить для его открытия, а также какие платежи и комиссии могут взиматься за обслуживание.

- Процентные ставки и возможность получать проценты: стоит изучить процентные ставки по различным типам счетов, а также проверить, есть ли возможность получать проценты на остаток средств на счете.

- Интернет-банкинг: многие банки предлагают удобные онлайн-сервисы, которые позволяют управлять счетом через интернет. Это может быть важным фактором при выборе банка и счета.

- Доступность банкоматов и сети отделений: удобно выбирать банк, который имеет собственную разветвленную сеть банкоматов и отделений для удобства снятия и пополнения денег.

- Дополнительные услуги и возможности: некоторые банки предоставляют дополнительные услуги, такие как страхование, возможность получения кредита на условиях, предоставляемых счетом, и другие привилегии. Узнайте, какие дополнительные возможности предлагает выбранный банк.

В итоге, выбор специального счета в банке может быть ключевым решением для вашей финансовой безопасности и управления деньгами. Оцените свои потребности, изучите доступные варианты и примите осознанное решение, чтобы сделать максимально выгодный выбор.