Клиенты, закрывающие счета в отделении Сбербанка, теперь получают SMS-сообщение для подтверждения операции. Такой новый механизм обеспечивает безопасность и защиту от мошенничества. В соответствии с ним, клиенты получают SMS-уведомление с уникальным кодом для подтверждения закрытия счета.

Сколько может быть задержка перевода в Сбербанке

1. Технические проблемы

В случае возникновения технических проблем на стороне Сбербанка или системных сбоев, переводы могут быть задержаны. Обычно такие проблемы решаются оперативно и задержка не превышает нескольких часов.

2. Проверка на соответствие требованиям Банка

Сбербанк может задерживать переводы для проведения проверок на соответствие требованиям банковской политики. В таком случае, задержка может составлять от нескольких часов до нескольких дней.

3. Обработка стороннего банка

Если перевод осуществляется через другой банк, задержки могут возникнуть из-за обработки платежа со стороны данного банка. Обычно такие задержки не превышают 1-2 рабочих дней.

4. Неправильные реквизиты получателя

Если были указаны неправильные реквизиты получателя, перевод может быть задержан. В таком случае, необходимо связаться с Банком и уточнить правильность указанных реквизитов, чтобы избежать дополнительных задержек.

5. Праздники и выходные дни

В период праздников и выходных дней, переводы могут задерживаться из-за сокращенного рабочего времени банка. Сроки задержки в таких случаях могут быть увеличены на несколько дней.

6. Особенности международных переводов

Международные переводы могут занимать значительно больше времени из-за необходимости прохождения процедуры проверки со стороны различных финансовых институтов, а также особенностей международных банковских систем. Сроки задержек в таких случаях могут составлять от нескольких дней до нескольких недель.

Следует отметить, что указанные сроки задержек являются ориентировочными и могут варьироваться в зависимости от конкретной ситуации. Для получения более точной информации о задержке перевода в Сбербанке, рекомендуется обратиться в банковское учреждение или воспользоваться онлайн-сервисами банка.

Как погасить долг

Когда у вас есть задолженности и вы хотите избавиться от них, важно знать, как правильно погасить долг. В этой статье мы рассмотрим несколько важных шагов, которые помогут вам урегулировать свои финансовые обязательства.

1. Оцените свою финансовую ситуацию

Первым шагом для погашения долга является тщательная оценка вашей финансовой ситуации. Составьте список всех долгов, которые у вас есть, включая сумму долга, процентные ставки и сроки выплаты. Это поможет вам понять, сколько денег вы можете выделить на ежемесячные погашения.

2. Разработайте план погашения

Основываясь на вашей финансовой ситуации, разработайте план погашения. Определите, какие долги будут погашаться первыми, основываясь на их важности и процентных ставках. Установите реалистичные сроки для погашения каждого долга и определите суммы платежей, которые вы будете делать каждый месяц.

3. Свяжитесь с кредиторами

Один из важных шагов в процессе погашения долга — связаться с вашими кредиторами. Объясните им свою ситуацию и обсудите возможность установки плана погашения или получения скидки на долг. Кредиторы заинтересованы возврате своего долга, поэтому часто готовы работать с вами над поиском решения.

4. Избегайте новых долгов

Пока вы погашаете долги, важно избегать новых кредитов и займов. Это поможет вам сосредоточиться на погашении существующих обязательств и не увеличивать свою задолженность. Если у вас возникают финансовые трудности, попробуйте искать альтернативные пути по получению дополнительного дохода или сокращению расходов.

5. Распространите платежи по всем долгам

Когда у вас есть несколько долгов, старайтесь распределить свои платежи по всем обязательствам. Это поможет вам избежать просрочек платежей и улучшит вашу кредитную историю. Распределите дополнительные деньги, которые у вас есть, между долгами, чтобы ускорить процесс погашения.

6. Оставайтесь на связи с кредиторами

Важно оставаться на связи с кредиторами в течение всего процесса погашения долга. Если у вас возникнут проблемы с выплатами или изменятся ваша финансовая ситуация, немедленно сообщите об этом кредитору. Возможно, они смогут предложить вам альтернативные варианты или планы погашения.

Погашение долга может быть сложным процессом, но с правильным подходом и планом вы сможете справиться. Оцените свою финансовую ситуацию, разработайте план погашения, свяжитесь с кредиторами и избегайте новых долгов. Распределите платежи по всем долгам и оставайтесь на связи с кредиторами. В конечном итоге, ваше упорство и дисциплина помогут вам избавиться от долгов и улучшить вашу финансовую ситуацию.

Возможные ограничения и комиссии в отделении Сбербанка

При закрытии счета в отделении Сбербанка могут быть применены различные ограничения и комиссии, такие как:

1. Ограничение на сумму перевода

Банк может установить ограничение на максимальную сумму перевода при закрытии счета. Это может быть связано с правилами работы банка или потребностями клиента.

2. Комиссия за закрытие счета

В некоторых случаях банк может взимать комиссию за закрытие счета. Размер комиссии может зависеть от типа счета, длительности его использования и других условий.

3. Ограничение на снятие наличных

При закрытии счета может быть установлено ограничение на снятие наличных денег. Это может быть связано с необходимостью предоставления дополнительных документов или с обеспечением безопасности клиента и банка.

4. Ограничение на перевод денег на другой счет

Банк может установить ограничение на перевод денег на другой счет при закрытии текущего счета. Это может быть связано с ограничениями по типу счета или с требованиями законодательства.

5. Комиссия за выпуск справки о закрытии счета

В некоторых случаях банк может взимать комиссию за выпуск справки о закрытии счета. Размер комиссии может зависеть от требуемого объема информации и способа ее предоставления.

6. Ограничение на открытие нового счета

При закрытии счета банк может установить ограничение на открытие нового счета в течение определенного периода времени. Это может быть связано с правилами работы банка или с проверкой клиента на надежность.

| Вид ограничения/комиссии | Описание |

|---|---|

| Ограничение на сумму перевода | Максимальная сумма перевода при закрытии счета |

| Комиссия за закрытие счета | Размер комиссии за закрытие текущего счета |

| Ограничение на снятие наличных | Максимальная сумма снятия наличных при закрытии счета |

| Ограничение на перевод денег на другой счет | Ограничение на перевод денег на другой счет при закрытии текущего счета |

| Комиссия за выпуск справки о закрытии счета | Размер комиссии за выпуск справки о закрытии текущего счета |

| Ограничение на открытие нового счета | Ограничение на открытие нового счета в течение определенного периода времени |

Важно помнить, что ограничения и комиссии могут меняться в зависимости от политики банка и условий, установленных в договоре между банком и клиентом. Перед закрытием счета рекомендуется ознакомиться с актуальными условиями банка и обратиться к специалистам за консультацией.

Что делать, если пришел код Сбербанка?

В некоторых случаях клиентам Сбербанка приходят SMS-сообщения с кодом подтверждения, даже если они не запрашивали этот код. При получении такого сообщения необходимо соблюдать следующие шаги:

1. Не подтверждайте операции, которые вы не совершали

Если вам пришел код подтверждения, но вы не совершали никаких операций в Сбербанке, не вводите этот код никуда и не подтверждайте никакие действия. Это может быть попытка мошенников получить доступ к вашему счету. В случае подозрений обратитесь в ближайшее отделение банка или свяжитесь с его службой поддержки.

2. Проверьте свои контактные данные

Убедитесь, что ваш номер телефона и адрес электронной почты, указанные в данных клиента Сбербанка, являются актуальными и не подлежат изменению. Возможно, откуда-то стали появляться незапланированные SMS-сообщения из-за некорректных данных. Если все данные в порядке, обратитесь в банк для уточнения причин этой ситуации.

3. Усилите безопасность своего аккаунта

Для предотвращения возможных мошеннических действий рекомендуется принять следующие меры:

- Установите надежный пароль для входа в личный кабинет Сбербанка.

- Не передавайте свои логин и пароль от Сбербанка третьим лицам.

- Используйте двухфакторную аутентификацию для защиты своего аккаунта.

- Внимательно следите за операциями на своем счету и своевременно уведомляйте банк о любых подозрительных действиях.

4. Свяжитесь с банком

Если вы не можете самостоятельно разобраться с причиной прихода SMS-сообщений с кодом, свяжитесь со службой поддержки Сбербанка. Расскажите им о ситуации и узнайте, возможно ли блокировка неправомерно отправляемых сообщений.

5. Подайте заявление в полицию

Если у вас есть подозрения в мошенничестве или если вы стали жертвой, обратитесь в полицию и подайте заявление. При подаче заявления предоставьте все доступные вам документы и информацию о происходящем, чтобы помочь органам правопорядка в расследовании дела.

Не игнорируйте приходящие SMS-сообщения с кодами от Сбербанка, особенно если вы не запрашивали их. Это может быть признаком мошенничества. Будьте бдительны и следуйте рекомендациям банка для защиты своих финансовых средств.

Просмотр результатов перевода

При проведении перевода через отделение Сбербанка вы можете запросить просмотр результатов перевода для подтверждения успешного выполнения операции.

Для просмотра результатов перевода необходимо:

- Обратиться к оператору в отделении Сбербанка и предоставить данные о переводе

- Ожидать получение SMS-сообщения с подтверждением выполнения перевода

- Передать оператору полученное SMS-сообщение для проверки и просмотра результатов перевода

В случае успешного перевода, оператор предоставит вам подтверждающую информацию о выполненной операции, которую вы сможете проверить.

Примеры SMS-сообщений:

| Текст сообщения | Описание |

|---|---|

| Ваш перевод на сумму 1000 руб. выполнен успешно. Отправитель: Иванов Иван Иванович | Сообщение с информацией о выполненном переводе с указанием суммы и отправителя |

| Перевод на сумму 500 руб. был успешно осуществлен. Получатель: Петров Петр Петрович | Сообщение с информацией о выполненном переводе с указанием суммы и получателя |

При необходимости ознакомьтесь с полученной информацией и убедитесь в успешном выполнении перевода.

Причины бывают различными:

В жизни каждого человека могут возникнуть ситуации, когда необходимо закрыть свой счет в банке. Причины такого решения могут быть самыми разнообразными. Ниже приведены некоторые из них:

1. Смена жизненных обстоятельств

Некоторые события в жизни, такие как переезд в другой город или страну, изменение семейного положения (брак, развод), потеря работы или приобретение нового места работы, могут связаны с необходимостью закрытия банковского счета. В таких случаях люди вынуждены принимать решение о закрытии счета в сбербанке и открытии нового в другом банке по месту нового проживания или работы.

2. Недоверие к банковской системе

Некоторые люди могут не доверять банковской системе в целом или конкретному банку, в котором они имеют счет. Это может быть связано с негативным опытом взаимодействия с банком, включая плохое качество обслуживания, высокие комиссии, проблемы с безопасностью счета и др. В таких случаях люди могут принять решение закрыть счет и выбрать другой, более надежный или удобный банк для своих финансовых операций.

3. Изменение финансовых потребностей

Изменения в финансовом положении или потребностях могут также стать причиной закрытия счета в банке. Например, если у человека был счет для накопления денег на покупку недвижимости или автомобиля, а после совершения покупки финансовая потребность исчезла, то счет может быть закрыт. Также, если человек решает начать инвестировать или заниматься другой финансовой деятельностью, это может требовать открытия нового счета или закрытия старого.

4. Переход на электронные платежи

В наше время все большую популярность набирают электронные платежи, такие как платежные системы и мобильные приложения. Если человек принимает решение перейти на такой способ оплаты и управления финансами, то он может закрыть свой банковский счет и использовать только электронные платежные инструменты.

5. Удовлетворение требованиям закона

В некоторых случаях закрытие банковского счета может быть связано с необходимостью соблюдения требований закона. Например, если человек становится налоговым нерезидентом и не имеет права на ведение счета в данной стране, то ему придется закрыть счет. Также, закрытие счета может быть связано с прекращением деятельности индивидуального предпринимателя или ликвидацией юридического лица.

Если кредитка открыта в другом регионе

Открытие кредитной карты в другом регионе может создать определенные сложности и требует особого внимания со стороны клиента. В данной статье мы рассмотрим несколько важных вопросов, связанных с открытием кредитной карты в другом регионе.

При открытии кредитной карты в другом регионе следует обратить внимание на следующие моменты:

- Уведомление банка о смене места жительства

- Законодательство и правила банка

- Преимущества и ограничения

Уведомление банка о смене места жительства

В случае, если вы планируете открыть кредитную карту в другом регионе, необходимо уведомить банк о своей смене места жительства. Это поможет избежать возможных проблем с обслуживанием карты и обеспечит безопасность ваших финансовых операций. Уведомление можно сделать через интернет-банк или посетив отделение банка.

Законодательство и правила банка

Перед открытием кредитной карты в другом регионе необходимо ознакомиться с законодательством страны и правилами банка. Разные страны могут иметь различные правила и ограничения для иностранных клиентов. Это может касаться процесса открытия карты, лимитов по кредиту и комиссий. Будьте внимательны и ознакомьтесь со всей информацией перед принятием решения.

Преимущества и ограничения

Каждая кредитная карта имеет свои преимущества и ограничения. При открытии карты в другом регионе стоит обратить внимание на возможности использования карты в других странах, наличие бонусных программ и условия ее обслуживания. Также следует узнать о возможных ограничениях на снятие наличных денег и совершение покупок заграницей.

| Преимущества | Ограничения |

|---|---|

| Возможность безналичных платежей в любой точке мира | Ограничения на максимальную сумму снятия наличных |

| Безопасность и защита от мошенничества | Ограничения на суммы покупок в других странах |

| Бонусные программы и скидки | Возможность блокировки карты в случае утери или кражи |

Как получить деньги по закрытому вкладу

Закрытие счета в банке может вызвать вопросы о том, как получить деньги, которые находились на вкладе. В данной статье мы расскажем вам, как получить деньги по закрытому вкладу.

1. Планируйте заранее

Если вы собираетесь закрыть свой вклад, важно заранее подумать о том, как вы будете получать деньги. Обратитесь к банковскому сотруднику для уточнения возможных способов выдачи средств.

2. Подготовьте необходимые документы

Для получения денег по закрытому вкладу вам понадобятся определенные документы. Проверьте с вашим банком, какие документы требуются. Возможно, вам понадобится паспорт и справка о закрытии вклада.

3. Обратитесь в отделение банка

Чтобы получить деньги по закрытому вкладу, необходимо обратиться в ближайшее отделение банка. Определите время и дату визита, чтобы избежать длительного ожидания в очереди.

4. Удостоверьтесь в легитимности операции

При получении денег по закрытому вкладу важно удостовериться в легитимности операции. Проверьте информацию о счете, сравните данные с уведомлением о закрытии вклада. Если есть какие-либо несоответствия, обратитесь к сотруднику банка для разъяснений.

5. Выберите способ получения денег

Банки могут предлагать разные способы получения денег по закрытому вкладу. Это может быть выдача наличными, перевод на другой счет или выписка чека. Выберите подходящий вам способ и уточните его у банковского сотрудника.

6. Отследите получение денег

После получения денег по закрытому вкладу рекомендуется отследить процесс зачисления средств на выбранный вами счет или получение наличных. При необходимости обратитесь в банк для уточнения информации о статусе операции.

Проверка остатка на счете

1. Используйте мобильное приложение

Многие банки предлагают своим клиентам мобильные приложения, которые позволяют в режиме реального времени отслеживать состояние своего счета. В приложении можно найти информацию о текущем балансе, последних операциях, а также о доступных средствах. Удобный интерфейс и интуитивно понятное меню делают проверку остатка на счете простой и быстрой процедурой.

2. Приходите в отделение банка

Если вы предпочитаете личный контакт с сотрудниками банка, вы всегда можете прийти в отделение и использовать услуги банкомата или обратиться к сотруднику. В банке вы можете запросить выписку по счету, которая содержит информацию о дебетовых и кредитовых операциях, а также остатке на счете на определенную дату. Также можно узнать остаток на счете у операциониста, сделав запрос.

3. Звоните в контактный центр

Возможность проверить остаток на счете по телефону предлагают многие банки. Вы можете позвонить в контактный центр и получить информацию о своем счете, используя голосовое меню или общаясь с оператором. Будьте готовы предоставить идентификационные данные для безопасности.

4. Получайте SMS-уведомления

Для удобства клиентов многие банки предлагают услугу SMS-уведомлений. Вы можете настроить оповещения о движении средств на вашем счете, включая изменение остатка. Таким образом, вы будете всегда в курсе о состоянии своих финансов и будете знать, когда необходимо проверить остаток на счете более подробно.

Проверка остатка на счете – важная задача для каждого, кто хочет быть в курсе своих финансов. Выберите удобный для вас способ и контролируйте свои средства эффективно.

Способы блокировки карты

Способы блокировки карты:

-

Звонок в банк: Связавшись с банком по указанному на обратной стороне карты телефону, вы можете запросить блокировку вашей карты. Банк предоставит вам инструкции о дальнейших шагах, необходимых для восстановления доступа к вашим средствам.

-

Интернет-банкинг: Если у вас есть доступ к интернет-банкингу, вы можете заблокировать карту в режиме онлайн. Просто войдите в свой аккаунт и найдите опцию «Блокировка карты» или что-то подобное. Следуйте инструкциям, чтобы завершить процесс блокировки.

-

Мобильное приложение: Многие банки предлагают мобильные приложения, которые позволяют управлять своими финансами, включая блокировку карты. Зайдите в приложение, найдите нужную опцию и следуйте указанным инструкциям.

Важно помнить, что блокировка карты временно запрещает любые операции с вашим счетом, включая снятие наличных и покупки. Поэтому, когда вы обнаруживаете потерю карты или подозреваете несанкционированную активность, необходимо сразу же заблокировать карту, а затем связаться с банком для получения помощи и выяснения дальнейших действий.

Карта и кража

Процедура закрытия карты

Если вы стали жертвой кражи или утери карты, первым делом необходимо связаться с банком и запросить закрытие карты. При этом вам могут задать следующие вопросы, чтобы убедиться в вашей личности:

- ФИО

- Номер карты

- Дата и место рождения

- Сумма последней транзакции

- Пароль или секретный код

Банк обязан оперативно заблокировать карту и предоставить вам новую в случае необходимости.

Восстановление украденных денег

После блокировки карты и подтверждения вами факта кражи необходимо обратиться в полицию и заявить о произошедшем. Вам потребуется следующая информация:

- ФИО

- Номер карты

- Дата и время кражи

- Описание событий

Полиция проведет расследование по вашему заявлению и, если будет установлено, что кража произошла не по вашей вине, вы сможете получить компенсацию от банка или страховой компании.

Превентивные меры

Чтобы избежать кражи карты, рекомендуется принять следующие меры:

- Не сообщайте никому пин-код от карты и не записывайте его в доступное место.

- Не доверяйте свою карту и пин-код посторонним, даже если они представляются сотрудниками банка.

- Осуществляйте покупки и снятие наличных только в надежных местах, где есть видеонаблюдение и широко используется безопасная платежная система.

- Используйте услуги SMS-оповещений о каждой транзакции по вашей карте, чтобы оперативно отслеживать сомнительные операции.

Кража карты – неприятная ситуация, которую стоит предотвращать и готовиться к ней заранее. Правильные действия в случае кражи помогут вам минимизировать ущерб и вернуть украденные деньги.

Почему в Сбербанк Онлайн карта горит красным при переводе?

Сбербанк Онлайн карта может гореть красным при переводе по нескольким причинам, которые стоит учесть перед совершением операции. Подобные предупреждения помогают обезопасить вашу финансовую информацию и предотвратить возможные мошеннические действия. Вот основные возможные причины:

1. Нехватка средств

Ваш баланс на Сбербанк Онлайн карте может быть недостаточным для осуществления запрошенной суммы перевода. В этом случае карта будет гореть красным, чтобы предотвратить возможность перевода суммы, которой нет на вашем счете.

2. Ограничения на переводы

Сбербанк Онлайн может установить лимиты на переводы, как по времени, так и по сумме. Если вы пытаетесь совершить перевод, который превышает установленные ограничения, карта будет подтверждать это красным цветом.

3. Блокировка карты

Если ваша Сбербанк Онлайн карта была заблокирована банком по разным причинам, она может гореть красным при попытке осуществить перевод. В этом случае необходимо обратиться в банк для разблокировки карты и уточнения причин блокировки.

4. Технические проблемы

Отказы в осуществлении переводов также могут быть связаны с временными техническими проблемами на стороне банка. В этом случае лучше попробовать выполнить операцию позднее или связаться с технической поддержкой банка для уточнения ситуации.

5. Ошибки в вводе данных

Если при заполнении данных о получателе перевода были совершены ошибки, например, неправильно указан счет или ИНН, Сбербанк Онлайн также может предупредить вас красным цветом. Перед совершением перевода важно внимательно проверить все введенные данные.

В случае, если Сбербанк Онлайн карта горит красным при переводе, рекомендуется внимательно прочитать предупреждение, следовать инструкциям и, при необходимости, связаться с банком для получения дальнейших рекомендаций и уточнений.

Когда необходимо закрытие вклада

Когда необходимо закрытие вклада?

Закрытие вклада может быть необходимо в следующих случаях:

- Истечение срока: если контракт на вклад предусматривает определенный срок, клиент может решить не продлевать его и закрыть вклад по его окончании.

- Изменение финансовых потребностей: клиент может решить закрыть вклад, если его финансовые потребности изменились или возникла необходимость в распоряжении средствами вклада.

- Перевод в другой банк: если клиент решает перевести свои средства в другой банк, ему необходимо закрыть вклад в текущем банке.

- Неудовлетворительный доход: если клиент не доволен доходностью своего вклада, он может принять решение закрыть его и найти другой вариант инвестирования.

Как закрыть вклад?

Для закрытия вклада необходимо выполнить следующие шаги:

- Связаться с банком: клиент должен обратиться в банк, где он открыл вклад, и уведомить о своем намерении закрыть его.

- Предоставить документы: клиенту могут потребоваться определенные документы для закрытия вклада, такие как паспорт или договор на вклад.

- Заполнить заявление: клиент должен заполнить заявление о закрытии вклада, указав необходимую информацию и подписав его.

- Возврат средств: после подачи заявления банк произведет расчет и выплатит клиенту сумму, оставшуюся на его вкладе.

Важно знать

Перед закрытием вклада клиентам рекомендуется обратиться к специалистам банка для получения консультации и уточнения всех нюансов и требований к процедуре закрытия вклада.

Способы закрытия карт Сбербанка

1. Операции через интернет-банк

Для закрытия карты онлайн необходимо:

- Войти в интернет-банк через персональный компьютер или мобильное приложение;

- Выбрать соответствующую карту в меню управления счетами;

- Нажать кнопку «Закрыть карту» и подтвердить свое решение;

- Дождаться SMS-подтверждения и ввести полученный код.

Преимущества закрытия карты через интернет-банк в том, что это процесс быстрый и доступный в любое время суток. Однако, перед закрытием рекомендуется проверить наличие на счете денежных средств и перевести их на другую карту.

2. Закрытие в отделении банка

Для закрытия карты в отделении Сбербанка необходимо выполнить следующие действия:

- Обратиться в ближайшее отделение банка с паспортом и самой картой;

- Заполнить заявление на закрытие карты;

- Сдать заполненное заявление сотруднику банка и получить подтверждение закрытия.

Преимущества закрытия карты в отделении банка в том, что можно получить консультацию от сотрудников и моментально получить подтверждение закрытия. Однако, не забудьте предварительно перевести денежные средства с карты на другой счет или снять их наличными.

3. Закрытие через контактный центр

Для закрытия карты через контактный центр Сбербанка, необходимо:

- Позвонить по номеру горячей линии Сбербанка;

- Сообщить о намерении закрыть карту и предоставить все необходимые данные для идентификации;

- Получить подтверждение и код закрытия карты.

Преимущества закрытия карты через контактный центр в том, что можно получить консультацию от сотрудников без необходимости посещения отделения банка. Однако, при закрытии рекомендуется иметь под рукой данные для идентификации.

| Способ закрытия | Преимущества | Недостатки |

|---|---|---|

| Операции через интернет-банк | Быстрый и доступный процесс | Необходимо проверить наличие денежных средств на счете |

| Закрытие в отделении банка | Консультация сотрудников, моментальное подтверждение | Необходимо предварительно перевести денежные средства |

| Закрытие через контактный центр | Консультация сотрудников без посещения отделения | Необходимо иметь данные для идентификации |

Все способы закрытия карты Сбербанка имеют свои преимущества и недостатки. Перед принятием решения рекомендуется ознакомиться со всей необходимой информацией, чтобы выбрать наиболее удобный и безопасный способ.

Документы для закрытия ИП

При закрытии индивидуального предпринимателя необходимо подготовить ряд документов. Это поможет оперативно и без проблем завершить процедуру ликвидации ИП.

1. Заявление на прекращение деятельности

Первым шагом является подача заявления на прекращение деятельности в налоговую службу. В заявлении необходимо указать причину закрытия ИП, а также предоставить сведения о банковских счетах, наличии сотрудников и прочих деталях.

2. Свидетельство о государственной регистрации

Для закрытия ИП требуется предоставить оригинал или нотариально заверенную копию свидетельства о государственной регистрации. Этот документ подтверждает факт создания и регистрации индивидуального предпринимателя.

3. Уведомление о начале ликвидационной процедуры

После подачи заявления на прекращение деятельности в налоговую службу, необходимо направить уведомление об начале ликвидационной процедуры в ЕГРЮЛ (Единый государственный реестр юридических лиц). Этот шаг позволит официально зарегистрировать начало ликвидации ИП.

4. Акты приема-передачи имущества

При закрытии ИП, необходимо составить акты приема-передачи имущества. Это позволит сформировать объективную картину о наличии и состоянии всех активов и пассивов ИП на момент ликвидации.

5. Документы на персонал

Если у ИП имеется персонал, необходимо составить документы связанные с увольнением сотрудников: трудовые договоры, приказы об увольнении, расчеты по оплате труда и т.д.

6. Документы о закрытии счетов

При закрытии ИП, следует закрыть все банковские счета, связанные с деятельностью. Для этого необходимо предоставить банку заявление, сведения о счете и, возможно, другие документы, указанные банком.

Закрытие дебетовой карты

1. Информируйте банк о своем намерении закрыть карту

Первым шагом при закрытии дебетовой карты является обращение в банк, где вы получили данную карту. Вам необходимо уведомить банк о своем намерении закрыть карту и запросить информацию о процедуре закрытия.

2. Проверьте наличие долгов или непогашенных платежей

Перед закрытием карты важно проверить, что у вас нет долгов или непогашенных платежей по данной карте. Если у вас имеются задолженности, необходимо их погасить перед закрытием карты.

3. Верните карту в банк

После того, как вы уведомили банк о своем желании закрыть карту, вам может потребоваться вернуть карту в банк. Проверьте с банком, каким образом лучше всего вернуть карту – через банкомат, филиал банка или почтой. Убедитесь, что вы получите подтверждение о возврате карты.

4. Проверьте свои счета и операции

После закрытия дебетовой карты рекомендуется проверить свои банковские счета и операции, чтобы удостовериться, что все платежи и транзакции были завершены и нет некорректных списаний с вашего счета.

5. Удалите данные карты из онлайн-аккаунтов и автоплатежей

В случае закрытия дебетовой карты необходимо удалить данные данной карты из всех онлайн-аккаунтов и автоплатежей, связанных с этой картой. Это поможет вам избежать возможных проблем с платежами в будущем.

6. Подтверждение закрытия карты

После всех вышеуказанных действий, вам необходимо обращаться в банк, чтобы получить подтверждение о закрытии вашей дебетовой карты. Убедитесь, что вы получили подтверждение письменно или по электронной почте, чтобы иметь документарное подтверждение о процессе закрытия.

Важно помнить, что все банки могут иметь свои специфические правила и процедуры для закрытия карты. Поэтому рекомендуется предварительно ознакомиться с правилами вашего банка, чтобы быть готовым к процессу закрытия дебетовой карты.

Инструкция для ИП

1. Открытие счета

а) Документы:

- Паспорт индивидуального предпринимателя

- Свидетельство о государственной регистрации

- ОГРНИП (оригинал и копия)

б) Заполнение заявления:

- Укажите свое ФИО и ИНН в заявлении.

- Определите вид ведения деятельности: торговая, услуги и т.д.

- Укажите организационно-правовую форму вашего ИП.

- Выберите валюту для открытия счета.

2. Пополнение и снятие средств

Клиентам ИП доступны различные способы пополнения и снятия денежных средств со счета:

- Перевод со счетов других банков

- Перевод средств через системы электронных платежей

- Оплата наличными через кассы и банкоматы Сбербанка

- Использование пластиковых карт

Для снятия наличных ИП могут воспользоваться кассовыми терминалами и банкоматами Сбербанка, а также получить наличные на кассе банка.

3. Оплата налогов и взносов

ИП обязаны регулярно уплачивать налоги и взносы. Для этого счет ИП можно использовать следующим образом:

- Установите периодичность платежей по налогам и взносам.

- Используйте систему налогового мониторинга для контроля задолженностей и своевременной уплаты.

- Платите налоги и взносы через Интернет-банк или кассы Сбербанка.

4. Получение информации

Владельцы счета ИП могут получать информацию о движении средств, балансе и операциях:

- Онлайн-банкинг: зайдите на сайт Сбербанка и пройдите аутентификацию для просмотра актуальной информации.

- SMS-уведомления: подключите данную услугу для получения оперативных уведомлений о денежных операциях.

- Выписки: регулярно заказывайте выписки по счету для более детального анализа финансового состояния.

5. Закрытие счета

Если вы решили прекратить деятельность вашего ИП или перенести деятельность в другой банк, необходимо закрыть счет. Для этого:

- Снимите все оставшиеся денежные средства.

- Напишите заявление о закрытии счета.

- Сдайте пластиковые карты, если они были выданы.

- Получите подтверждение о закрытии счета.

Следуя данной инструкции, вы сможете эффективно управлять своим индивидуальным предпринимательством через счет в Сбербанке.

Что необходимо подготовить до закрытия карты

1. Проверьте баланс и транзакции на карте

Перед закрытием карты рекомендуется проверить баланс и историю транзакций на счете. Убедитесь, что нет неприятных сюрпризов и все транзакции были проведены правильно.

2. Погасите задолженность на карте

Перед закрытием карты необходимо полностью погасить все задолженности. Убедитесь, что на счете нет оставшихся платежей или задолженностей по кредиту.

3. Отмените автоплатежи и подписки

Перед закрытием карты отмените все автоматические платежи и подписки, которые связаны с данной картой. Убедитесь, что все регулярные платежи были отменены, чтобы избежать некорректного списания со счета после закрытия карты.

4. Снимите наличные со счета

Перед закрытием карты снимите все наличные деньги со счета, чтобы избежать дальнейших комиссий и платежей.

5. Подготовьте необходимые документы

Перед закрытием карты подготовьте необходимые документы, такие как паспорт и справка о закрытии счета. Это поможет ускорить процесс закрытия и убедиться в его правильности.

6. Свяжитесь с банком

Перед закрытием карты свяжитесь с представителем банка для получения информации о необходимых шагах и процедурах закрытия. Запишите все необходимые контакты и реквизиты для последующей связи с банком.

Обратите внимание, что каждый банк может иметь свои собственные требования и процедуры для закрытия карты. Поэтому важно обратиться к официальной информации банка или лично связаться с его представителями, чтобы быть уверенным в правильном выполнении всех шагов.

Особенности досрочного закрытия счетов

Основные особенности досрочного закрытия счетов включают:

- Наличие соглашения о досрочном закрытии: перед принятием решения о закрытии счета, клиент должен ознакомиться с условиями договора и выяснить, есть ли возможность закрыть счет досрочно. В случае отсутствия такой возможности, клиент может столкнуться с дополнительными штрафными санкциями;

- Назначение нового счета для перевода остатка: при закрытии счета клиент должен указать, куда будет переведен остаток средств. Банк может предложить либо открыть новый счет, либо перевести средства на другой имеющийся счет клиента;

- Соблюдение сроков предупреждения: некоторые банки требуют предварительного уведомления о намерении закрыть счет. Это позволяет банку подготовить необходимые документы и провести операцию более оперативно;

- Возможность снятия ограничений и блокировок: при досрочном закрытии счета клиент должен учитывать, что блокировки и ограничения, связанные с счетом, могут продолжаться до окончания процедуры закрытия;

- Учет всех финансовых обязательств: перед закрытием счета клиент должен убедиться, что все обязательства, связанные с данным счетом, полностью исполнены. В противном случае, возможны проблемы с закрытием счета и освобождением от финансовых обязательств.

При досрочном закрытии счетов следует провести все необходимые анализы и своевременно обратиться в банк, чтобы избежать возможных проблем и нежелательных последствий. Внимательное отношение к процессу закрытия счетов — залог успешного завершения данной операции.

Отказ от кредитной карты Сбербанка через Сбербанк Онлайн

Отказ от кредитной карты Сбербанка возможен через сервис Сбербанк Онлайн. Данный сервис позволяет клиентам банка управлять своими финансами онлайн, включая возможность закрытия кредитных карт.

Шаги по отказу от кредитной карты Сбербанка через Сбербанк Онлайн:

- Войдите в свой аккаунт Сбербанк Онлайн, используя логин и пароль.

- Перейдите в раздел «Мои карты» или «Кредитные карты».

- Выберите кредитную карту, которую хотите закрыть.

- Найдите кнопку или ссылку, обозначающую отказ от карты.

- При необходимости, подтвердите свои действия с помощью одноразового пароля или другого метода аутентификации.

- Прочтите и ознакомьтесь с условиями отказа от кредитной карты.

- Подтвердите свое намерение закрыть карту и завершите процесс отказа от кредитной карты.

Отказ от кредитной карты через Сбербанк Онлайн упрощает процедуру закрытия карты, так как не требует обращения в отделение банка и заполнения дополнительных документов.

Важно запомнить:

- Перед отказом от кредитной карты убедитесь, что на ней не осталось задолженностей.

- При отказе от кредитной карты обратите внимание на возможные комиссии или штрафы, которые могут быть связаны с закрытием ранее, чем указано в договоре.

- Сохраните подтверждение отказа от кредитной карты для своих записей.

Отказ от кредитной карты через Сбербанк Онлайн предоставляет клиентам удобство и оперативность в управлении своими финансами. Будьте внимательны при выполнении процедуры отказа от кредитной карты и своевременно проверяйте состояние своего счета.

Для чего необходимо закрывать банковскую карту

1. Потеря или кража карты

Если вы потеряли свою банковскую карту или она была украдена, немедленное закрытие карты поможет избежать возможных финансовых потерь и мошенничества. Банкам необходимо быть в курсе о таких ситуациях, чтобы предотвратить несанкционированный доступ к вашим средствам.

2. Истечение срока действия карты

Каждая банковская карта имеет определенный срок действия, после которого она становится недействительной. Чтобы продолжать пользоваться услугами банка, необходимо закрыть старую карту и оформить новую. Это позволит обновить данные карты и избежать возможных проблем.

3. Смена банка или типа карты

Если вы решите сменить банк или перейти на другой тип карты (например, открыть кредитную карту вместо дебетовой), вам необходимо закрыть свою текущую карту. Это позволит избежать дополнительных комиссий и сборов за обслуживание неактивной карты.

4. Нежелательные расходы

Если вы не планируете больше использовать свою банковскую карту или хотите ограничить свои финансовые расходы, закрытие карты может быть разумным решением. Это поможет вам избежать ненужных соблазнов тратить деньги и контролировать свои финансы более эффективно.

5. По просьбе банка

Иногда банк может потребовать закрытия вашей карты в случае нарушения условий договора или возникновения подозрительных операций. В таком случае необходимо незамедлительно закрыть карту по требованию банка, чтобы избежать возможных негативных последствий.

Важно помнить, что процедура закрытия банковской карты может отличаться в зависимости от конкретного банка. Рекомендуется связаться с банком и ознакомиться с информацией о закрытии карты, чтобы убедиться в правильности действий. При закрытии карты также необходимо проверить наличие остаточных средств на счету и погасить все задолженности, если они есть.

Есть ли право закрыть счет без подтверждения по СМС в отделении сбербанка

При закрытии счета в отделении Сбербанка и получении СМС для подтверждения возникает вопрос о наличии права закрыть счет без подтверждения через СМС. Рассмотрим данную ситуацию с юридической точки зрения.

Общие правила закрытия счета

Закрытие банковского счета является одним из основных банковских операций и осуществляется в соответствии с законодательством Российской Федерации и договором, заключенным между клиентом и банком. Клиент имеет право в любой момент закрыть свой счет в банке по собственному желанию.

Требование подтверждения по СМС

В некоторых случаях банки требуют подтверждение операций, например, закрытия счета, через СМС, чтобы предотвратить возможные мошеннические действия. Однако, если данное требование не было заранее оговорено в договоре между клиентом и банком, банк не имеет права требовать подтверждения по СМС для закрытия счета.

Согласование процедуры закрытия счета

Правила и процедуры закрытия счета должны быть определены договором между клиентом и банком. В случае отсутствия требования подтверждения по СМС, клиент имеет право закрыть счет непосредственно в отделении банка, без необходимости получения СМС.

Возможные ограничения

Однако, следует учитывать, что банк может установить определенные ограничения и проверки для закрытия счета, основанные на принципах безопасности и предотвращения мошенничества. В таком случае, банк может потребовать предъявить документы, подтверждающие личность клиента, его полномочия на закрытие счета, а также выполнение всех договоренностей и обязательств перед банком.

- Клиент имеет право закрыть свой счет в отделении банка независимо от требования подтверждения по СМС, если данное требование не было заранее оговорено в договоре.

- Банк может установить ограничения и проверки для закрытия счета с целью обеспечения безопасности и предотвращения мошенничества.

- Для закрытия счета клиенту может потребоваться предъявить документы, подтверждающие личность и полномочия на закрытие счета.

Итак, несмотря на возможное требование подтверждения по СМС, клиент имеет право закрыть свой счет в отделении Сбербанка без необходимости получения СМС, если данное требование не было оговорено в договоре. При этом, клиент может столкнуться с ограничениями и проверками со стороны банка, которые могут потребовать предъявить определенные документы и выполнить условия, указанные в договоре и в законодательстве РФ.

Кто может закрывать счета

Клиенты счета

Владелец счета – это основной клиент, который может закрыть счет в банке. Кроме того, по доверенности или при наличии права управления на счете могут быть указаны другие клиенты, которые также имеют право на закрытие счета.

Представители клиента

В ряде случаев владелец счета может поручить закрытие счета своему представителю – физическому или юридическому лицу. Представитель должен иметь доверенность или иное право на осуществление действий от имени клиента.

Наследники

При наступлении случая смерти владельца счета, его наследники имеют право на закрытие счета. Для этого им необходимо представить соответствующие документы, подтверждающие право наследования.

Судебные решения

В случае получения судебного решения, которое предписывает закрытие счета, эта процедура может быть осуществлена по решению суда.

Банк в случае нарушения условий договора

При нарушении условий договора между банком и клиентом, банк имеет право на одностороннее закрытие счета. Однако банк должен предупредить клиента о своих намерениях и обосновать причины закрытия счета.

Чем блокировка карты отличается от закрытия

Когда речь идет о финансовых операциях, важно понимать разницу между блокировкой карты и закрытием счета. Оба этих действия могут быть востребованы клиентами банка, но последствия и возможности их решения существенно различаются.

Блокировка карты

Блокировка карты — это временное ограничение доступа к счету и деньгам на нем. Ее возможностями и последствиями можно ознакомиться в следующей таблице:

| Возможности | Последствия |

|---|---|

| Защита от мошенничества: блокировка карты может быть инициирована банком или самим клиентом в случае утери или кражи карты или подозрении в несанкционированных операциях на счете. | Ограничение доступа: клиент не сможет производить операции с картой до ее разблокировки. Некоторые операции, такие как оплата через интернет или за границей, также могут быть ограничены. |

| Возможность возобновления: после блокировки карты, клиент может запросить ее разблокировку, предоставив документы, подтверждающие его личность и право на использование счета. | Возможность несанкционированных операций: в случае блокировки карты по подозрению в мошенничестве, клиент может лишиться доступа к своим средствам или потратить время на разблокировку. |

Закрытие счета

Закрытие счета — это окончательное прекращение финансовых операций на данном счете. Вот некоторые особенности закрытия счета:

- Завершение банковских отношений: клиент прекращает все связи с банком, связанные с данным счетом.

- Возврат средств: перед закрытием счета клиент должен убедиться, что на счету нет задолженности и перевести оставшиеся средства на другой счет.

- Невозможность восстановления: после закрытия счета его нельзя восстановить. Клиент должен открыть новый счет, чтобы продолжить использовать услуги банка.

Важно помнить, что блокировка карты и закрытие счета — это разные действия, каждое из которых имеет свои последствия и возможности решения. Клиенты должны обратиться в банк, чтобы получить подробную информацию и определиться со своими дальнейшими шагами.

↑ Необходимые условия для перевода

1. Открытие банковского счета

Прежде чем осуществлять денежные переводы, необходимо открыть банковский счет. Для этого требуется предоставить все необходимые документы, такие как паспорт, документы, подтверждающие место жительства и другие документы, которые могут потребоваться банком.

2. Подача заявления на перевод

После открытия банковского счета необходимо подать заявление на перевод денежных средств. Заявление должно содержать следующую информацию:

- Сумма перевода;

- Реквизиты получателя перевода (банковский счет, платежные реквизиты);

- Описание цели перевода;

- Подпись отправителя перевода.

3. Подтверждение личности

При подаче заявления на перевод необходимо предоставить документы, подтверждающие личность отправителя перевода. Это может быть паспорт или другой документ, выданный государственными органами.

4. Наличие достаточного баланса

Перед осуществлением перевода необходимо убедиться, что на счете отправителя имеется достаточный баланс для совершения перевода. В противном случае, перевод может быть отклонен банком.

5. Соблюдение лимитов и правил

При совершении переводов, необходимо соблюдать установленные банком лимиты и правила. В случае превышения лимитов, перевод может быть отклонен или задержан.

Важно соблюдать все указанные условия для успешного осуществления перевода денежных средств. При возникновении вопросов или необходимости получения дополнительной информации, рекомендуется обращаться в ближайшее отделение банка или консультироваться с банковским сотрудником.

Можно ли просто закрыть минус и больше ничего не делать?

1. Актуализация информации о состоянии ваших финансов

Перед закрытием минуса на счете в Сбербанке, рекомендуется актуализировать информацию о своих финансовых обязательствах и доходах. Это позволит вам лучше понять свою финансовую ситуацию и выработать план действий для восстановления стабильности.

2. Разработка стратегии

После закрытия минуса необходимо разработать стратегию, как избежать повторной задолженности и поддерживать положительный баланс на счете. Это может включать в себя контроль расходов, создание резервных фондов или привлечение дополнительных доходов.

3. Контроль задолженности

После закрытия минуса, важно следить за своими финансовыми обязательствами и управлять своей задолженностью. Пропуск платежей или несвоевременная оплата может привести к негативным последствиям, таким как штрафы или ухудшение кредитной истории.

4. Обратитесь за консультацией

Если у вас возникли сложности, связанные с закрытием минуса на счете или управлением финансами, рекомендуется обратиться за консультацией к финансовым экспертам или специалистам отделения Сбербанка. Они смогут предложить вам индивидуальные рекомендации и помочь вам разработать план действий.

Закрытие минуса на счете в Сбербанке – это лишь первый шаг к финансовой стабильности. Важно принять дополнительные меры для предотвращения повторной задолженности и эффективного управления своими финансами.

Как проверить перевод по номеру транзакции Сбербанк

Перед вами появилась необходимость проверить перевод в Сбербанк по номеру транзакции? В данной статье мы разберем подробности данной процедуры.

Переводы в Сбербанк

Сбербанк – один из крупнейших банков в России, предлагающий широкий спектр финансовых услуг своим клиентам. При осуществлении переводов в Сбербанке вы получите номер транзакции, который позволяет проверить статус перевода и его детализацию.

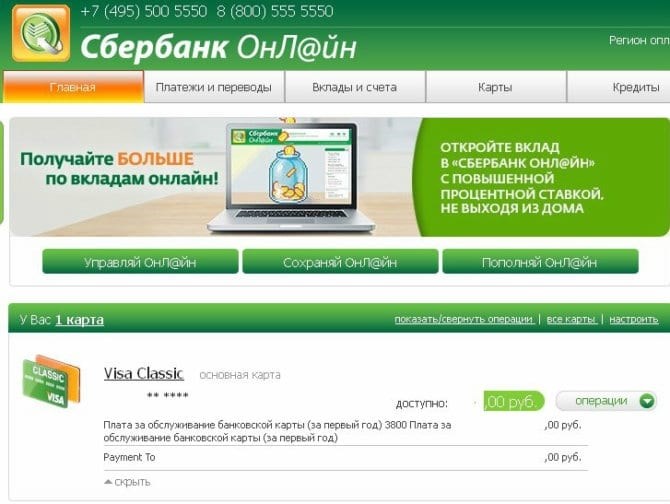

Сбербанк Онлайн

Для проверки перевода по номеру транзакции в Сбербанке можно воспользоваться системой «Сбербанк Онлайн». Для этого необходимо выполнить следующие шаги:

- Зайдите в свой аккаунт на сайте «Сбербанк Онлайн» или в приложении на мобильном устройстве.

- На главной странице найдите раздел «Переводы и платежи».

- Выберите пункт меню «История платежей» или «История переводов».

- Введите номер транзакции в соответствующее поле.

- Нажмите на кнопку «Найти» или аналогичную кнопку в приложении.

Контактный центр

Если у вас нет доступа к интернету или возникли сложности с проверкой перевода через «Сбербанк Онлайн», вы можете обратиться в контактный центр Сбербанка для получения подробной информации о вашем переводе.

Важно знать

При проверке перевода по номеру транзакции в Сбербанке важно учитывать следующие моменты:

- Номер транзакции должен быть введен корректно, без опечаток.

- Для доступа к информации по переводу через «Сбербанк Онлайн» необходима авторизация в системе.

- История платежей может отображаться с некоторой задержкой, особенно в случае сетевых нагрузок или технических проблем.

- В случае возникновения вопросов или проблем с переводом рекомендуется обращаться в банк для получения консультации и поддержки.

Теперь, когда вы знаете, как проверить перевод по номеру транзакции Сбербанк, вы можете быть уверены в безопасности и достоверности ваших финансовых операций.

Все ли вклады можно закрыть в Сбербанк Онлайн?

Сбербанк Онлайн предоставляет возможность клиентам управлять своими финансами в режиме онлайн. В том числе, вклады можно открывать и закрывать через интернет-банкинг. Однако, есть несколько важных моментов, которые следует учесть при закрытии вклада.

Какие вклады доступны для закрытия онлайн?

Все вклады, открытые в Сбербанке, могут быть закрыты через Сбербанк Онлайн. Это включает в себя следующие типы вкладов:

- Вклад «Сберегательный»;

- Вклад «Накопительный»;

- Вклад «Текущий»;

- Вклад «Депозитный».

Как закрыть вклад в Сбербанк Онлайн?

Для закрытия вклада в Сбербанк Онлайн необходимо выполнить следующие шаги:

- Войти в систему Сбербанк Онлайн с помощью логина и пароля;

- Выбрать вклад, который нужно закрыть;

- Нажать на кнопку «Закрыть вклад»;

- Подтвердить свое действие с помощью кода подтверждения, отправленного на зарегистрированный мобильный телефон;

- Дождаться подтверждения о закрытии вклада от Сбербанка.

Возможны ли ограничения при закрытии вклада онлайн?

При закрытии вклада через Сбербанк Онлайн могут быть некоторые ограничения:

- Сумма вклада должна быть в полном объеме доступной для снятия;

- Если на вкладе существуют обязательства по кредиту или другие финансовые обязательства перед Сбербанком, закрытие вклада может быть невозможно;

- В случае нарушения условий договора на вклад, Сбербанк может отказать в закрытии вклада.

Куда переводятся средства после закрытия вклада?

После закрытия вклада средства переводятся на основной текущий счет клиента в Сбербанке. Если у клиента нет текущего счета, он может указать другой счет для перевода средств.

Чему следует обратить внимание при закрытии вклада онлайн?

Перед закрытием вклада в Сбербанк Онлайн следует учесть следующие рекомендации:

- Проверить сумму вклада, чтобы снятие было доступно в полном объеме;

- Разобраться с возможными ограничениями и обязательствами, которые могут повлиять на закрытие вклада;

- Удостовериться, что указан правильный счет для перевода средств после закрытия вклада.

Получение документального подтверждения об отсутствии долга

При закрытии счета в отделении Сбербанка может быть необходимо получить документальное подтверждение об отсутствии долга перед банком. Данное подтверждение может быть полезным в будущем при решении различных финансовых вопросов, а также для подтверждения своей надежности в качестве заемщика.

Как получить документальное подтверждение об отсутствии долга?

Для получения документального подтверждения об отсутствии долга следует выполнить следующие шаги:

- Собрать необходимые документы:

- Паспорт гражданина РФ или иной документ, удостоверяющий личность;

- Договоры и иные документы, связанные с использованием банковских услуг.

- Обратиться в отделение Сбербанка, в котором был открыт счет. При посещении отделения следует уведомить сотрудников о намерении получить документальное подтверждение об отсутствии долга.

- Предоставить сотрудникам банка все необходимые документы. Сотрудники банка проверят информацию о наличии и отсутствии задолженности в вашем отношении и оформят документальное подтверждение об отсутствии долга.

- Получить документальное подтверждение об отсутствии долга. Обычно оно выдается в письменной форме, подписанное сотрудником банка и заверенное печатью.

Зачем нужно получить документальное подтверждение об отсутствии долга?

Документальное подтверждение об отсутствии долга имеет ряд преимуществ:

- Позволяет подтвердить свое финансовое положение в отношении банка.

- Может использоваться в качестве подтверждения надежности в банковских и иных финансовых операциях.

- Служит дополнительной защитой от возможных непредвиденных обстоятельств или споров с банком.

Получение документального подтверждения об отсутствии долга при закрытии счета в отделении Сбербанка является важным шагом для подтверждения своей платежеспособности и надежности. Это позволяет иметь документальные доказательства о своей финансовой ответственности, а также может быть полезно в будущем при решении финансовых вопросов и взаимодействии с другими банками и финансовыми учреждениями.

Зачем Сбербанк отправляет код подтверждения по SMS?

Сбербанк активно использует отправку кодов подтверждения по SMS для повышения безопасности финансовых операций и защиты своих клиентов. Этот механизм обеспечивает дополнительный уровень защиты, который позволяет предотвратить несанкционированный доступ к банковским счетам и транзакциям.

Почему Сбербанк выбирает коды подтверждения по SMS:

- Авторизация клиента. При отправке кода подтверждения на зарегистрированный номер телефона, Сбербанк убеждается в том, что клиент, осуществляющий финансовые операции, является действительным владельцем счета. Такая двухфакторная аутентификация предотвращает попытки несанкционированного доступа к аккаунту.

- Предотвращение мошенничества. Отправка кода подтверждения на мобильный телефон клиента позволяет Сбербанку проверить легитимность и достоверность операций. Это помогает выявить и предотвратить попытки мошенничества, связанные с финансовыми операциями.

- Защита от перехвата. SMS-коды обеспечивают безопасность путем использования канала связи, который затрудняет перехват и подмену данных. В этом случае мошенникам будет сложнее получить доступ к банковским счетам и средствам.

Как работает процесс подтверждения по SMS:

- Запрос на финансовую операцию. Когда клиент Сбербанка осуществляет финансовую операцию, такую как перевод средств или пополнение счета, ему предлагается ввести свой номер телефона для получения кода подтверждения. Это позволяет Сбербанку сверить информацию и убедиться в подлинности запроса.

- Отправка SMS-кода. После ввода номера телефона клиенту Сбербанка на его мобильный телефон отправляется SMS-сообщение с уникальным кодом подтверждения. Код можно использовать для подтверждения операции или входа в систему через мобильное приложение.

- Ввод кода подтверждения. Клиент Сбербанка должен ввести полученный SMS-код в соответствующее поле на сайте или в мобильном приложении, чтобы завершить финансовую операцию или получить доступ к своему аккаунту.

Преимущества использования кодов подтверждения по SMS от Сбербанка:

- Безопасность. Отправка кода подтверждения по SMS позволяет Сбербанку создать дополнительный уровень защиты и предотвратить незаконный доступ к клиентским аккаунтам.

- Простота использования. Получение SMS-кода и его ввод в соответствующее поле требует минимальных усилий со стороны клиента. Это удобно и позволяет быстро завершить операцию.

- Доступность. SMS-коды могут быть получены на любом мобильном устройстве, совместимом с операционной системой, и не требуют дополнительного ПО или приложений.

В целом, отправка кодов подтверждения по SMS является эффективным инструментом для обеспечения безопасности финансовых операций и защиты клиентов Сбербанка от мошенников и несанкционированного доступа.

Закрытие через Sberbank Online

Преимущества закрытия через Sberbank Online:

- Экономия времени — вам не нужно ехать в отделение банка и ждать своей очереди;

- Удобство — процедуру можно выполнить из любого места, где есть доступ к интернету;

- Безопасность — данные о закрытии счета передаются по защищенному каналу связи;

- Контроль — вы можете отслеживать процесс закрытия счета и получить уведомление по SMS или электронной почте.

Необходимые шаги для закрытия счета через Sberbank Online:

- Войдите в свой аккаунт Sberbank Online с использованием логина и пароля;

- Выберите раздел «Мои счета» или «Банковские услуги» и найдите функцию «Закрытие счета»;

- Введите необходимую информацию, такую как номер счета и причину закрытия;

- Подтвердите операцию с помощью одноразового кода, полученного в SMS-сообщении или с помощью генератора кодов.

После выполнения этих шагов счет будет закрыт. Обратите внимание, что возможно наличие задолженности по счету или комиссий за определенные операции. При закрытии через Sberbank Online вы получите полную информацию о задолженности и способы ее погашения.

| Отправитель | Сообщение |

|---|---|

| Sberbank | Код подтверждения для закрытия счета: 123456 |

По окончании процедуры закрытия счета через Sberbank Online вам будет отправлено уведомление о успешном выполнении операции. Убедитесь, что вы не оставляете незакрытых счетов без необходимой деятельности, чтобы избежать дополнительных расходов и сохранить свою информацию в безопасности.

Если не пользоваться картой вообще

Вариант 1: Использовать наличные деньги

Пользуясь только наличными деньгами, вы можете иметь полный контроль над своими финансами. Это позволит избегать комиссий за снятие денег с банкоматов и покупки в других странах. Однако, данная опция имеет свои ограничения:

- Нужно постоянно носить с собой большую сумму наличных денег, что может быть неудобным.

- При утере или краже денег, их невозможно восстановить, в отличие от средств на банковской карте, которые могут быть заблокированы.

- Ограниченные возможности для онлайн-покупок и оплаты услуг.

Вариант 2: Использовать электронные переводы

Вместо использования карты, можно перейти на электронные переводы через различные сервисы. Это позволит удобно переводить деньги между счетами, оплачивать товары и услуги онлайн. Но у этого варианта также есть свои ограничения:

- Не все магазины и услуги принимают электронные платежи, поэтому такой вариант может быть не всегда удобным.

- Возможен риск хакерской атаки или мошенничества, поэтому необходимо быть внимательным при выборе сервиса и предоставлении своих персональных данных.

- Некоторые сервисы могут взимать комиссию за переводы, что может увеличить ваши расходы.

Вариант 3: Пользоваться банковскими чеками

Еще одним вариантом является использование банковских чеков для оплаты товаров и услуг. Но и здесь есть свои особенности:

- Банковские чеки могут быть неудобными для использования, особенно если нужно делать покупки в магазинах.

- Не все магазины и услуги принимают оплату банковскими чеками, поэтому вариант может быть не всегда удобным.

- При использовании банковских чеков необходимо быть внимательным и предотвращать возможность их утери или кражи.

В итоге, выбор способа пользования деньгами зависит от ваших личных предпочтений и потребностей. Важно внимательно взвесить все плюсы и минусы каждого варианта и выбрать наиболее подходящий для себя.

Условия начисления процентов

1. Депозитный счет

Наиболее распространенным способом начисления процентов является открытие депозитного счета. При этом сумма депозита и срок размещения влияют на процентную ставку. Чем больше сумма и дольше срок, тем выше процентная ставка. Интересно отметить, что некоторые банки предлагают увеличенную процентную ставку при одновременном открытии нескольких депозитных счетов.

2. Накопительный счет

Для тех, кто хочет получать проценты на свои средства без ограничений по снятию, подходит накопительный счет. В отличие от депозитного счета, на накопительном счете проценты начисляются ежедневно и добавляются к сумме основного вклада. Это позволяет увеличивать сумму вклада с течением времени. Процентная ставка на накопительном счете может быть фиксированной или изменяемой в зависимости от предложения банка.

3. Кредитная карта

Еще одним способом начисления процентов является использование кредитной карты. При этом проценты начисляются на задолженность по кредитной карте. Отдельно стоит отметить, что некоторые банки предлагают беспроцентный период, в течение которого проценты не начисляются. Однако после истечения беспроцентного периода, процентная ставка может быть достаточно высокой. Поэтому перед использованием кредитной карты необходимо внимательно ознакомиться с условиями начисления процентов.

4. Инвестиционные продукты

Для тех, кто хочет получать более высокую доходность, можно рассмотреть варианты инвестиционных продуктов. Начисление процентов на таких продуктах зависит от доходности инвестиций. Интересно отметить, что инвестиционные продукты могут иметь различные уровни риска, поэтому перед инвестированием необходимо провести анализ и оценку рисков.

| Вид продукта | Условия начисления процентов |

|---|---|

| Депозитный счет | Зависит от суммы и срока депозита |

| Накопительный счет | Проценты начисляются ежедневно и добавляются к сумме основного вклада |

| Кредитная карта | Проценты начисляются на задолженность по кредитной карте |

| Инвестиционные продукты | Зависит от доходности инвестиций и уровня риска |

Важно помнить, что условия начисления процентов могут различаться в зависимости от банка и выбранного продукта. Перед выбором банковского продукта рекомендуется внимательно ознакомиться с документацией и обратиться к специалистам банка для получения полной информации.

Как убрать платежный счет в Сбербанке и оставить карту

Чтобы убрать платежный счет в Сбербанке и оставить только карту, вам потребуется выполнить несколько простых шагов. Ниже представлен последовательный план действий, который поможет вам успешно завершить процедуру.

Шаг 1: Подготовка необходимых документов

Перед тем, как приступить к процедуре закрытия платежного счета, вам понадобится подготовить следующие документы:

- Паспорт

- Договор на обслуживание банковской карты

- Сама банковская карта

Шаг 2: Связь с банком

Свяжитесь с банком для уточнения процедуры закрытия платежного счета и сохранения карты. Это может быть сделано через контактный центр, официальный сайт банка или обратившись в отделение лично.

Шаг 3: Подтверждение личности

Для подтверждения вашей личности и осуществления дальнейших действий, банк может запросить предъявление паспорта и договора на обслуживание карты.

Шаг 4: Закрытие платежного счета

Если вы уже подтвердили свою личность, приступайте к закрытию платежного счета. Банк может предложить вам заполнить специальную заявку или пройти процедуру закрытия онлайн. Следуйте инструкциям банка и завершите процесс закрытия счета.

Шаг 5: Подтверждение сохранения карты

После закрытия платежного счета убедитесь, что ваша карта сохранена в системе банка. Это позволит вам продолжать использовать карту и обращаться за услугами банка.

Шаг 6: Подтверждение изменений

Убедитесь, что все изменения, связанные с закрытием счета и сохранением карты, отразились в вашем онлайн-банкинге или мобильном приложении. Проверьте, что доступ к счету закрыт, а доступ к карте остается активным.

Шаг 7: Уничтожение бумажных документов

После успешного завершения процедуры убедитесь, что вы уничтожили все бумажные документы, связанные с закрытым платежным счетом. Это позволит избежать возможности несанкционированного доступа к вашим личным данным.

Следуя этим шагам, вы сможете успешно убрать платежный счет в Сбербанке и оставить только карту. Пожалуйста, имейте в виду, что процедура может отличаться в зависимости от конкретного банка и типа счета или карты.

Пошаговая инструкция по закрытию счета в отделении Сбербанка

Если вам необходимо закрыть свой счет в отделении Сбербанка и вы получили SMS для подтверждения, следуйте этой пошаговой инструкции:

Шаг 1: Подготовка

Перед визитом в отделение Сбербанка убедитесь, что у вас есть:

- Паспорт (или иной документ, удостоверяющий личность);

- Банковская карта, привязанная к счету;

- Мобильный телефон, который указан в вашей банковской карте.

Шаг 2: Посещение отделения

Посетите ближайшее отделение Сбербанка в удобное для вас время. Приходите с резервным временем, так как процесс закрытия счета может занять некоторое время.

Шаг 3: Обращение к сотруднику

Обратитесь к сотруднику отделения Сбербанка и сообщите, что вы хотите закрыть свой счет. Предоставьте ему все необходимые документы.

Шаг 4: Подтверждение через SMS

Когда сотрудник отделения запросит подтверждение закрытия счета через SMS, предоставьте ему ваш мобильный телефон, указанный в банковской карте.

Шаг 5: Подтверждение закрытия счета

Получите SMS на ваш мобильный телефон с кодом подтверждения. Предоставьте этот код сотруднику отделения Сбербанка для завершения процесса закрытия счета.

Шаг 6: Проверка завершения процедуры

Убедитесь, что сотрудник отделения Сбербанка подтверждает вам, что ваш счет успешно закрыт. Запросите распечатку или иной документ, подтверждающий закрытие счета, на случай возникновения будущих проблем или споров.

Следуя этой пошаговой инструкции, вы сможете легко и без лишних хлопот закрыть свой счет в отделении Сбербанка, получив SMS для подтверждения.

Заключительный этап закрытия счёта

Подтверждение операции подразумевает получение SMS-сообщения с кодом аутентификации. Это дополнительная мера безопасности, которая гарантирует, что только владелец счета может осуществить закрытие. После получения SMS-сообщения с кодом, пользователь должен ввести его в банковское приложение или на сайте для подтверждения операции.

Как получить SMS-сообщение для подтверждения закрытия счёта?

Для получения SMS-сообщения с кодом аутентификации необходимо указать свой мобильный номер телефона при заполнении заявления на закрытие счета в отделении банка. После этого вам придет SMS-уведомление с уникальным кодом, который нужно будет ввести в соответствующее поле на сайте или в приложении банка.

Дополнительные меры безопасности

Кроме подтверждения закрытия счета по SMS-сообщению, банки могут предлагать и другие меры безопасности. Например, подтверждение операции с помощью кода, полученного через электронную почту, или дополнительная проверка по одноразовому паролю, высланному на заранее указанный адрес. Все эти меры направлены на то, чтобы обеспечить высокий уровень безопасности при закрытии счета и защитить клиента от возможных мошеннических действий.

Важно помнить, что подтверждение операции – это не лишний шаг, а важная процедура, которая защищает ваши финансы и личные данные от несанкционированного доступа. Не забывайте следовать инструкциям банка и обратить внимание на все сообщения, получаемые в процессе закрытия счета.