Регистрация договора аренды автомобиля в налоговой службе является важной процедурой для арендодателя, которая гарантирует соблюдение коммерческих требований и правовую защиту. В этой статье мы рассматриваем шаги, необходимые для правильной регистрации договора аренды автомобиля в налоговой.

Договор аренды без экипажа

Основные положения договора аренды без экипажа:

- Идентификация сторон договора (арендодатель и арендатор).

- Описание арендуемого автомобиля (марка, модель, год выпуска, государственный номер).

- Срок аренды и условия его продления (если таковые предусмотрены).

- Размер арендной платы и порядок ее оплаты.

- Условия использования автомобиля, включая ограничения по пробегу, транспортным средствам и территории эксплуатации.

- Режим обслуживания и ремонта автомобиля.

- Права и обязанности сторон договора.

- Ответственность сторон за нарушение условий договора.

- Порядок разрешения споров и применимое право.

Имущественная ответственность

Согласно договору аренды без экипажа, арендатор несет имущественную ответственность за повреждения и утрату автомобиля, произошедшие в период действия договора аренды.

Порядок заключения договора аренды без экипажа

- Выявление желания арендатора арендовать автомобиль без водителя.

- Согласование условий аренды (срок, стоимость, правила использования).

- Подписание договора аренды без экипажа сторонами.

- Оплата арендной платы и получение автомобиля.

Договор аренды без экипажа является важным юридическим инструментом, который позволяет установить правила и обязанности сторон при аренде автомобиля без водителя. Соблюдение всех условий договора позволит избежать споров и неудобств в процессе использования арендованного транспортного средства.

Аренда транспортных средств у сотрудника

Аренда транспортных средств у сотрудника может быть удобным и выгодным решением для компаний, особенно если у них нет собственного автопарка. Такая аренда позволяет сотрудникам использовать собственные машины в рабочих целях и получать дополнительный доход.

Преимущества аренды транспортных средств у сотрудника

- Экономия средств компании на приобретении и обслуживании автомобилей;

- Увеличение мобильности сотрудников;

- Гибкость в выборе автомобиля под конкретные задачи;

- Повышение мотивации сотрудников;

- Возможность использования сотрудничества с особо надежными сотрудниками с положительной кредитной историей.

Организация аренды транспортных средств у сотрудника

Для организации аренды транспортных средств у сотрудника необходимо заключить договор аренды, который будет регулировать все условия и обязательства сторон.

Содержание договора аренды

В договоре аренды должны быть указаны следующие условия:

- Срок и условия аренды, включая стоимость аренды и периодичность ее оплаты;

- Обязанности арендодателя и арендатора;

- Права и обязанности сторон в отношении транспортного средства;

- Ответственность сторон за нарушение условий договора;

- Условия расторжения договора.

Регистрация договора аренды в налоговой

Для регистрации договора аренды транспортных средств в налоговой необходимо предоставить следующие документы:

- Договор аренды;

- Регистрационное удостоверение транспортного средства;

- Свидетельство о постановке на учет в налоговой инспекции;

- Справка о доходах сотрудника.

Важные моменты при аренде транспортных средств у сотрудника

При аренде транспортных средств у сотрудника следует учесть следующие моменты:

- Необходимо заключить договор аренды, чтобы установить права и обязанности сторон и избежать конфликтов;

- Необходимо регулярно проверять состояние транспортного средства и проводить его техническое обслуживание;

- Следует быть внимательными к соблюдению договорных условий, особенно в отношении использования автомобиля в служебных целях и выплате арендной платы.

Аренда транспортных средств у сотрудника может быть выгодным решением для компаний, которым необходима дополнительная мобильность. Важно создать правильно организационные и юридические условия, чтобы избежать потенциальных проблем и конфликтов между сторонами.

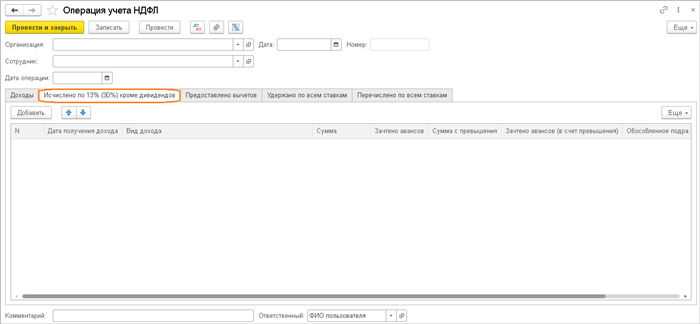

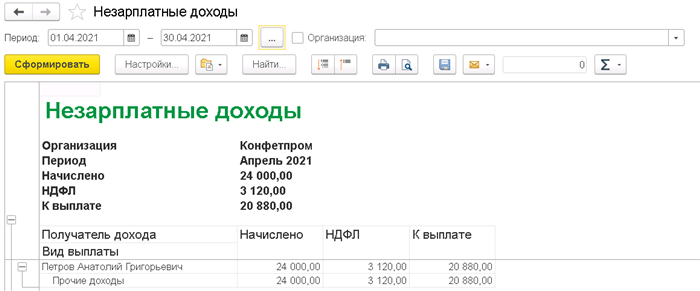

Регистрация документа «Прочие доходы»

Категории прочих доходов:

- Интересы по займам и займодавству;

- Дивиденды;

- Лицензионные платежи;

- Налоги и пенсионные отчисления;

- Проценты по вкладам;

- Доходы от продажи имущества;

- Другие виды доходов.

Процедура регистрации:

- Составление документа «Прочие доходы», в котором указываются подробности каждой операции и сумма полученных доходов.

- Заполнение налоговой декларации, в которой указываются полученные прочие доходы.

- Подача документа «Прочие доходы» и налоговой декларации в налоговую службу.

- Ожидание рассмотрения и утверждения документа налоговой службой.

- Получение уведомления о регистрации документа «Прочие доходы» и его включения в налоговую базу.

Важное дополнение:

Прочие доходы должны быть отражены в налоговой декларации, иначе они могут быть рассмотрены как скрытый доход, с которого не уплачиваются налоги. Неуказание этих доходов может привести к штрафу и налоговым проверкам.

Пример документа «Прочие доходы»:

| Дата операции | Описание операции | Сумма дохода |

|---|---|---|

| 01.01.2022 | Интересы по займу | 5000 рублей |

| 15.02.2022 | Дивиденды от акций | 10000 рублей |

| 30.03.2022 | Проценты по вкладу | 2000 рублей |

Процедура регистрации документа «Прочие доходы» позволяет правильно учесть и отразить все полученные доходы от различных операций, что является важным аспектом обязательств перед налоговыми органами.

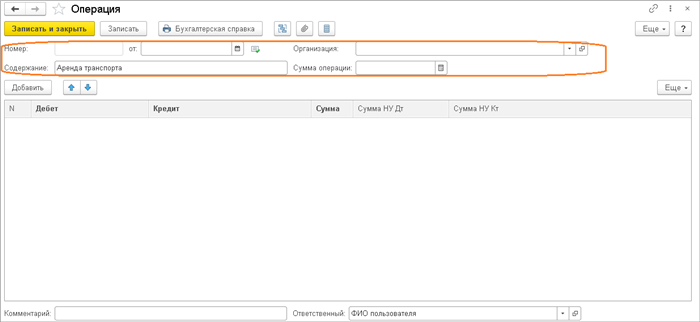

Как отразить аренду автомобиля сотрудника в программе «1С:Предприятие 8.3»?

Шаг 1: Создание справочника «Аренда автомобиля»

В программе «1С:Предприятие 8.3» необходимо создать справочник «Аренда автомобиля», в котором будут указываться все необходимые данные об аренде, такие как номер договора, срок аренды, стоимость и прочее. В этом справочнике можно также указать информацию о сотруднике, арендующем автомобиль.

Шаг 2: Создание документа «Аренда автомобиля»

Для отражения операции аренды автомобиля необходимо создать документ «Аренда автомобиля». В этом документе указываются все детали аренды, включая информацию о сотруднике, арендующем автомобиль, срок аренды, стоимость и прочее. Учтите, что в этом документе также нужно указать счет, на котором будут отражаться затраты по аренде.

Шаг 3: Учет затрат по аренде

Для учета затрат по аренде автомобиля необходимо создать соответствующий документ в программе «1С:Предприятие 8.3». В этом документе указываются все детали затрат, связанных с арендой автомобиля, такие как стоимость аренды, возможные комиссии и налоги. Учтите, что эти затраты должны быть связаны с документом «Аренда автомобиля», созданным на предыдущем шаге.

Шаг 4: Подготовка отчетности

После правильного отражения аренды автомобиля в программе «1С:Предприятие 8.3» можно сформировать необходимые отчеты. В этих отчетах должны быть указаны все затраты по аренде автомобиля, а также другие финансовые показатели, связанные с данной операцией.

Пример использования таблицы:

| Шаг | Описание |

|---|---|

| Шаг 1 | Создание справочника «Аренда автомобиля» |

| Шаг 2 | Создание документа «Аренда автомобиля» |

| Шаг 3 | Учет затрат по аренде |

| Шаг 4 | Подготовка отчетности |

Правильное отражение аренды автомобиля сотрудника в программе «1С:Предприятие 8.3» является важным для правильного бухгалтерского учета. Следуя указанным выше шагам, вы сможете корректно отразить эту операцию в учетной системе и сформировать необходимую отчетность.

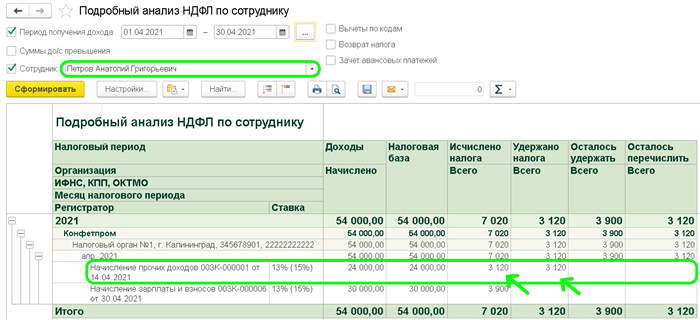

Проверка НДФЛ и фактов выплат прочих доходов

При проведении проверки НДФЛ и фактов выплат прочих доходов важно учесть несколько ключевых аспектов. В данной статье мы рассмотрим основные моменты, требующие внимания при такой проверке.

1. Документы, подтверждающие факт выплаты доходов

В первую очередь, для проверки НДФЛ и фактов выплат прочих доходов следует ознакомиться с соответствующими документами, подтверждающими факт выплаты. Это могут быть договоры аренды, договоры оказания услуг, контракты с фрилансерами, и т.д. Важно убедиться в наличии соответствующих подписей и печатей, а также правильности заполнения дат и сумм выплат.

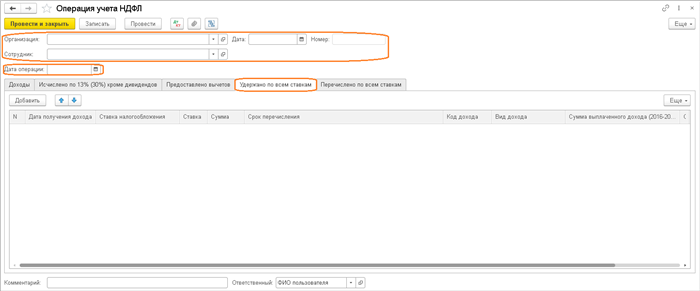

2. Соблюдение процедуры удержания НДФЛ

При проверке НДФЛ и фактов выплат прочих доходов необходимо также проверить, была ли произведена правильная процедура удержания и перечисления налога на доходы физических лиц. Это включает в себя проверку правильности расчета суммы удержания, периодичности выплаты и своевременности перечисления налоговых сумм в бюджет.

3. Учет прочих доходов в бухгалтерском учете

Важным моментом при проверке НДФЛ и фактов выплат прочих доходов является учет этих доходов в бухгалтерском учете. Необходимо убедиться в правильности классификации доходов, правильном отражении в учете и формировании соответствующих отчетов и деклараций.

4. Соблюдение сроков и формы представления деклараций

При проверке НДФЛ и фактов выплат прочих доходов также следует проверить соблюдение сроков и формы представления деклараций о доходах физических лиц. Важно убедиться, что все необходимые декларации были представлены вовремя и в правильной форме, и что соответствующие налоговые суммы были уплачены в установленные сроки.

5. Соблюдение законодательства при расчете НДФЛ

При проведении проверки НДФЛ и фактов выплат прочих доходов также следует убедиться в соблюдении соответствующего законодательства при расчете и перечислении налога. Это включает в себя проверку правильности применения налоговых ставок, учета налоговых вычетов и возможных льгот, а также соблюдение иных требований, установленных законодательством.

При проверке НДФЛ и фактов выплат прочих доходов необходимо учесть указанные выше аспекты, чтобы обеспечить правильное и своевременное уплату налогов, соблюдение требований законодательства и избежать возможных штрафов и дополнительных расходов. В случае возникновения вопросов или необходимости получения консультации, рекомендуется обратиться к опытным юристам или налоговым консультантам.

Что входит в состав договора

1. Стороны договора

В договоре аренды автомобиля должны быть указаны стороны – арендодатель (владелец автомобиля) и арендатор (лицо, которое берет автомобиль в аренду).

2. Описание автомобиля

Договор должен содержать детальное описание автомобиля, включая марку, модель, год выпуска, государственный регистрационный номер и технические характеристики.

3. Срок аренды

Документ должен четко указывать срок аренды – начало и окончание. Это может быть определенное количество дней, недель или месяцев.

4. Арендная плата

В договоре должны быть указаны размер и порядок оплаты арендной платы. Может быть указана как ежедневная, так и ежемесячная стоимость аренды.

5. Права и обязанности сторон

Договор должен содержать перечень прав и обязанностей арендодателя и арендатора. Например, арендатор обязан обращаться с автомобилем бережно и вернуть его в исправном состоянии.

6. Порядок передачи автомобиля

В договоре следует указать место и время передачи автомобиля, а также состояние автомобиля на момент передачи (например, количество топлива, наличие повреждений).

7. Страхование

Документ должен предусматривать обязательное страхование автомобиля и указывать на то, кто несет ответственность за страховые случаи.

8. Ответственность сторон

Договор должен устанавливать размеры ответственности сторон в случае нарушения условий договора или причинения ущерба автомобилю.

9. Форс-мажорные обстоятельства

Договор может содержать положения о том, какие обстоятельства могут освободить стороны от ответственности в случае их наступления (например, стихийные бедствия или военные действия).

10. Расторжение договора

Документ должен содержать условия и порядок расторжения договора, как по инициативе арендодателя, так и арендатора.

Все эти элементы являются обязательными, и от их правильного оформления и заполнения зависит законность и действительность договора аренды автомобиля.

Отражение зарплаты в учете

1. Расчет и начисление зарплаты

Перед началом учета необходимо правильно расчитать и начислить зарплату сотрудникам. Основные факторы, влияющие на расчет зарплаты, включают:

- ставку оплаты труда;

- количество отработанных часов;

- дополнительные выплаты (премии, надбавки и т.д.);

- удержания (налоги, страховые взносы и т.д.);

- вычеты (налоговые льготы, компенсации и т.д.).

2. Учет начисленной зарплаты

После расчета зарплаты необходимо ее правильно учесть в бухгалтерии. Учет начисленной зарплаты включает следующие операции:

- Создание проводки на начисление зарплаты на счет «Расчеты с персоналом».

- Создание проводки на начисление налогов и отчислений на счет «Расчеты с бюджетом».

- Создание проводки на начисление дополнительных выплат на счет «Расчеты с персоналом».

- Создание проводки на учет удержаний налогов и отчислений на счет «Расчеты с бюджетом».

3. Учет выплаты зарплаты

После учета начисленной зарплаты, необходимо ее выплатить сотрудникам. Учет выплаты зарплаты включает следующие операции:

- Создание проводки на выплату зарплаты со счета «Расчеты с персоналом».

- Создание проводки на учет уплаченных налогов и отчислений на счет «Расчеты с бюджетом».

4. Формирование отчетности

После учета выплаты зарплаты и уплаты налогов необходимо сформировать соответствующую отчетность. В основном, это включает:

- Формирование книги учета зарплаты;

- Формирование налоговой отчетности (например, Формы 6-НДФЛ);

- Формирование отчетности по отчислениям в фонды социального страхования.

Правильное отражение зарплаты в учете позволяет контролировать и анализировать затраты на персонал, а также обеспечивает соответствие с законодательством в области налогообложения и социального страхования.

Риски в договорах аренды

1. Ущерб и поломка автомобиля

Во время аренды автомобиля есть вероятность возникновения ущерба или поломок. Стороны должны установить ответственность за такие случаи и включить соответствующие положения в договор. Например, арендатор может быть обязан возместить все причиненные ущербы или поломки в случае, если они возникли по его вине.

2. Воровство или угон автомобиля

Существует риск угона или кражи арендованного автомобиля. Договор аренды должен содержать положения, которые определяют ответственность сторон в случае таких событий. Например, арендатор может быть обязан возместить стоимость автомобиля в случае его кражи или угона.

3. Неоплаты и долги

Арендатор может не выполнять свои обязательства по оплате арендной платы вовремя, что является риском для арендодателя. Договор аренды должен предусматривать механизмы, которые помогут решить такие проблемы, например, штрафы или возможность расторжения договора.

4. Несоблюдение условий аренды

Арендатор может нарушить условия договора аренды, что является риском для арендодателя. Например, арендатор может использовать автомобиль для запрещенных целей или превысить предел пробега. Договор аренды должен содержать положения о возможных мерах, которые будет применять арендодатель в случае нарушения условий аренды.

5. Повреждение имущества третьих лиц

В процессе аренды автомобиля, может возникнуть ситуация, когда автомобиль причиняет ущерб имуществу третьих лиц. Договор аренды должен определить ответственность за такие случаи. Например, арендатор может быть обязан возместить ущерб, причиненный имуществу третьих лиц.

6. Страхование

Риск возникновения вышеперечисленных ситуаций может быть уменьшен с помощью страхования автомобиля. Договор аренды должен содержать положения о страховании и указывать, какие виды рисков покрываются страховкой, а также какие действия необходимо предпринять в случае страхового случая.

7. Досрочное расторжение договора

Иногда возникает необходимость досрочного расторжения договора аренды. Договор аренды должен предусматривать условия и процедуры для такого расторжения, включая возможные штрафы или обязательства согласования с другой стороной.

Переквалификация деятельности физического лица в предпринимательскую: особенности и процесс

Определение предпринимательской деятельности

Предпринимательская деятельность — это осуществление предпринимательской деятельности с целью получения прибыли. Предприниматель ведет свой бизнес самостоятельно и несет финансовые и юридические риски. Важным аспектом предпринимательства является регистрация физического лица в налоговой системе и получение соответствующего статуса.

Процесс переквалификации

Процесс переквалификации начинается с ознакомления с законодательством о предпринимательской деятельности и анализа возможностей для предпринимательства в выбранной сфере. Затем необходимо определить форму предпринимательства — индивидуальное предпринимательство или создание юридического лица.

Шаги по переходу к предпринимательской деятельности

- Изучение требований законодательства о предпринимательстве

- Выбор сферы предпринимательской деятельности

- Определение формы предпринимательства (индивидуальное предпринимательство или создание юридического лица)

- Регистрация физического лица в налоговой службе

- Оформление необходимых документов (свидетельства о государственной регистрации, лицензий, разрешений, договоров и пр.)

- Открытие банковского счета для осуществления финансовых операций

Налоговые и правовые аспекты

Переквалификация физического лица в предпринимателя сопровождается изменением налогового и правового статуса. Предприниматель обязан выполнять законодательные требования, связанные с уплатой налогов и отчетностью перед налоговыми органами.

Плюсы и минусы переквалификации

Переквалификация в предпринимателя может иметь свои преимущества и недостатки:

- Преимущества:

- Возможность развивать собственный бизнес и осуществлять свои идеи

- Приобретение новых навыков и опыта

- Гибкость в управлении и контроле над бизнесом

- Получение финансовой независимости

- Недостатки:

- Финансовые и юридические риски

- Необходимость самостоятельного ведения бухгалтерии и отчетности

- Трудности в поиске клиентов и партнеров

Переквалификация деятельности физического лица в предпринимательскую — это серьезный юридический процесс, который требует тщательного изучения законодательства и выполнения всех необходимых требований. Однако, при правильном подходе и желании развиваться, переквалификация может стать ключевым шагом к успешному предпринимательству.

Аренда недвижимости у сотрудника

При аренде недвижимости у сотрудника возникают определенные юридические и налоговые вопросы, которые необходимо учесть и разрешить для правильного оформления такой сделки.

Договор аренды

В случае аренды недвижимости у сотрудника, необходимо заключить договор аренды. Договор должен содержать следующую информацию:

- Идентификационные данные сторон (арендодатель и арендатор);

- Описание недвижимости, которая арендуется;

- Срок аренды и условия оплаты;

- Права и обязанности сторон;

- Ответственность сторон за нарушение условий договора;

- Прочие условия, согласованные сторонами.

Налоговое планирование

При аренде недвижимости у сотрудника следует обратить внимание на налоговые последствия этой сделки. В зависимости от формы аренды и условий договора, могут возникнуть следующие налоговые обязательства:

- Налог на доходы физических лиц – арендодатель может быть обязан уплатить налог с дохода, полученного от аренды своей недвижимости.

- Налог на имущество – арендодатель может быть обязан уплатить налог на имущество, которое находится в его собственности, но используется арендатором.

- НДС – в некоторых случаях аренда недвижимости может быть облагаема НДС, если арендодатель является плательщиком НДС.

Учетные записи

Для правильного учета аренды недвижимости у сотрудника в налоговой системе, необходимо учесть следующие факторы:

- Арендная плата должна быть указана в декларации об уплате налога арендодателя;

- Необходимо вести учетные записи о всех платежах, связанных с арендой;

- Следует учесть возможные налоговые вычеты или льготы, которые могут быть применены в отношении аренды недвижимости.

Аренда недвижимости у сотрудника требует правильного оформления договора аренды и учета налоговых последствий этой сделки. При возникновении подобной ситуации рекомендуется проконсультироваться с юристом или налоговым специалистом, чтобы избежать возможных ошибок и нарушений законодательства.

Варианты оформления машины в пользование

Оформление машины в пользование может осуществляться разными способами, в зависимости от конкретного случая и пожеланий сторон. Рассмотрим несколько вариантов оформления машины в пользование.

1. Договор аренды

Договор аренды является наиболее распространенным вариантом оформления машины в пользование. При заключении договора аренды, арендодатель передает арендатору право пользоваться машиной за определенную плату и на определенный срок. В договоре должны быть четко описаны условия пользования машиной, ответственность сторон, порядок оплаты и другие важные моменты.

Преимущества договора аренды:

- Относительная простота оформления;

- Гибкие условия аренды машины;

- Возможность предоставления автомобиля на короткий и длительный срок;

- Обеспечение юридической защиты сторон.

2. Договор лизинга

Договор лизинга также позволяет оформить машину в пользование. При лизинге, лизингодатель передает лизингополучателю право использовать машину за плату, но остается собственником автомобиля. Лизинг может быть финансовым или операционным, в зависимости от конкретных условий.

Преимущества договора лизинга:

- Оформление машины без полной ее стоимости;

- Возможность обновления автопарка;

- Наличие разнообразных программ лизинга;

- Возможность получения налоговых льгот (при финансовом лизинге).

3. Договор фрахтования

Договор фрахтования позволяет оформить машину в пользование на условиях, когда плата взимается не за использование машины в целом, а за выполнение определенных перевозок или работ. Фрахтование может быть тайм-чартерным (на определенный период времени) или войд-чартерным (на одну конкретную работу или перевозку).

Преимущества договора фрахтования:

- Оплата только за фактические перевозки или работы;

- Гибкие условия фрахтования;

- Возможность выбора наиболее выгодного варианта сотрудничества;

- Минимизация затрат на содержание машины.

Каждый из этих вариантов оформления машины в пользование имеет свои особенности, преимущества и нюансы. При выборе способа оформления необходимо учитывать конкретные цели и потребности сторон, а также правовые и финансовые аспекты. Рекомендуется проконсультироваться с юристом или специалистом в области автомобильного бизнеса, чтобы выбрать оптимальный вариант оформления машины в пользование.

Договор безвозмездного пользования

Основные положения договора безвозмездного пользования:

- Предмет договора: указывает на имущество, которым будет пользоваться пользователь безвозмездно.

- Срок договора: определяет временной период, на который заключается договор.

- Права и обязанности пользователя: указывает на разрешенные действия пользователя в отношении имущества и его ответственность за сохранность.

- Права и обязанности собственника: указывает на права собственника имущества и его обязанность предоставить его в безвозмездное пользование.

- Порядок расторжения договора: определяет условия и процедуру расторжения договора безвозмездного пользования.

- Ответственность сторон: указывает на возможные санкции и компенсации в случае нарушения сторонами условий договора.

Примеры договоров безвозмездного пользования:

- Договор безвозмездного пользования помещением: позволяет одной стороне пользоваться помещением или частью помещения без оплаты.

- Договор безвозмездного пользования автомобилем: предоставляет возможность пользоваться автомобилем без оплаты или с символической платой.

- Договор безвозмездного пользования оборудованием: позволяет использовать технические средства или оборудование без оказания финансовой компенсации.

Договор безвозмездного пользования играет важную роль в регулировании отношений между сторонами, которые желают предоставить имущество для безвозмездного использования. Важно тщательно проработать условия договора и учесть интересы обеих сторон, чтобы избежать конфликтов и недоразумений в дальнейшем.

Какие виды договоров бывают?

1. Купля-продажа

Договор купли-продажи заключается между продавцом и покупателем, и в нем определяются условия и цена передачи имущества от одной стороны к другой.

2. Поставка

Договор поставки заключается между поставщиком и покупателем и регулирует условия поставки товаров или услуг.

3. Аренда

Договор аренды позволяет одной стороне — арендодателю передавать право пользования предметом аренды другой стороне — арендатору взамен на определенную плату.

4. Займ

Договор займа заключается между займодавцем и заемщиком, и предусматривает передачу денежных средств или другого имущества на определенное время с обязательством возвратить его.

5. Дарение

Договор дарения заключается между дарителем и получателем и предусматривает передачу имущества безвозмездно.

6. Подряд

Договор подряда заключается между заказчиком и подрядчиком. Он регулирует взаимоотношения по выполнению работ или оказанию услуг за определенное вознаграждение.

7. Лицензионный

Договор лицензии предоставляет право использования интеллектуальной собственности, например, патента или торговой марки, от одной стороны к другой.

8. Франчайзинг

Договор франчайзинга заключается между франчайзером и франчайзи. Он позволяет франчайзи использовать бренд, ноу-хау и бизнес-модель франчайзера.

9. Доверенность

Договор доверенности дает право одной стороне — доверителю — передавать полномочия другой стороне — доверенному лицу — на осуществление определенных правовых или финансовых действий от своего лица.

10. Товарищество

Договор товарищества заключается между участниками товарищества, и в нем определяются условия совместной предпринимательской деятельности и распределения прибыли и убытков.

Это лишь некоторые из видов договоров, которые используются в различных сферах деятельности. В каждом конкретном случае необходимо анализировать ситуацию и выбирать наиболее подходящий вид договора для достижения поставленных целей.

Компенсации за использование имущества работника

При использовании имущества работника, работодатель может предоставлять компенсации в виде денежных средств или других дополнительных благ. Однако, важно понимать, что такие компенсации могут быть облагаемыми налогами и требуют правильного оформления.

Для того чтобы корректно учитывать компенсации за использование имущества работника в бухгалтерии и налоговой документации, необходимо придерживаться следующих принципов:

- Оформление договора аренды: если компания предоставляет сотруднику автомобиль в аренду, следует оформить соответствующий договор. В нём должны быть указаны сумма арендной платы, сроки пользования имуществом и другие важные условия.

- Учет компенсаций: все компенсации должны быть правильно отражены в бухгалтерском учете компании. Они могут быть отражены как расходы предприятия или как определенный вид компенсации для конкретных сотрудников.

- Налогообложение: компенсации за использование имущества работника могут быть облагаемыми налогами. Поэтому необходимо учитывать все соответствующие нормы и правила, определенные налоговым законодательством. Например, стоимость использования автомобиля может считаться таким видом дохода, который подлежит налогообложению.

Правильное оформление и учет компенсаций за использование имущества работника позволяют соблюдать финансовые и налоговые правила, а также справедливо регулировать отношения между работником и работодателем.