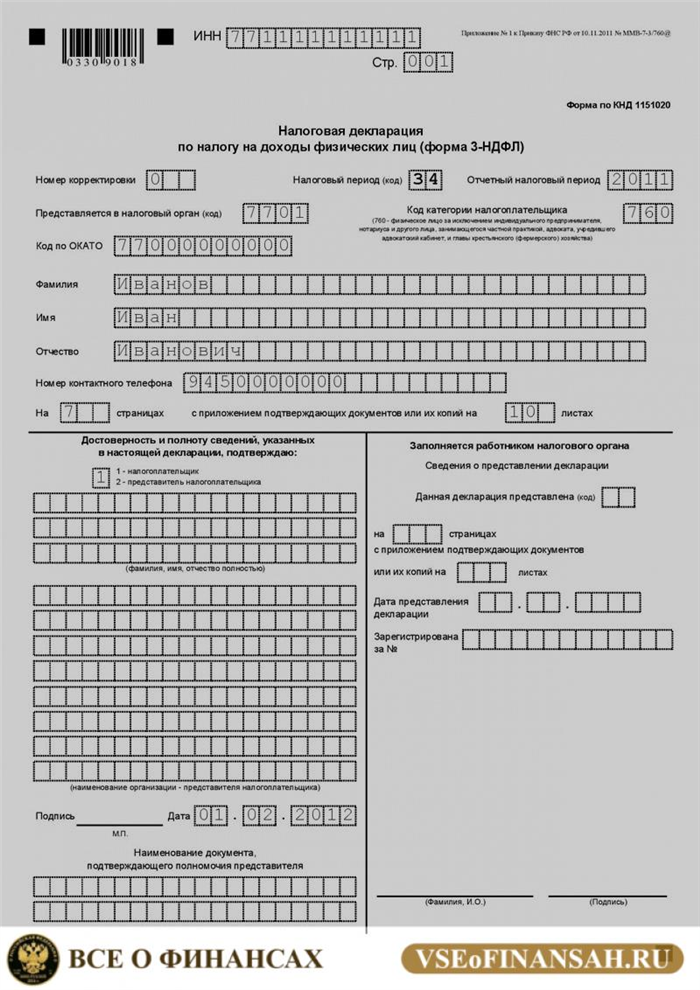

Пенсионеры, получающие пенсии, обязаны подавать декларацию по форме 3-НДФЛ каждый год. Для пенсионеров 2026 года процесс заполнения 3-НДФЛ может представлять определенные сложности, поэтому важно разобраться в требованиях и правилах, чтобы избежать возможных штрафов и проблем с налоговыми органами. В данной статье будет рассмотрено какие документы нужно подготовить и как правильно заполнить 3-НДФЛ для пенсионеров в 2026 году.

Пошаговая инструкция по заполнению 3-НДФЛ для пенсионера на 2026 год

1. Соберите необходимые документы

Перед заполнением декларации необходимо собрать следующие документы и информацию:

- Паспорт или иной документ, удостоверяющий личность;

- Свидетельство о постановке на учет налогоплательщика;

- ИНН (индивидуальный номер налогоплательщика);

- Свидетельство о пенсии и другие документы, подтверждающие доходы;

- Выписки из банковских счетов.

2. Заполните блок «Сведения о налогоплательщике»

В этом блоке нужно указать следующую информацию:

- Фамилию, имя, отчество;

- Дата рождения;

- Адрес места жительства;

- Контактный телефон и адрес электронной почты;

- ИНН;

- Дата государственной регистрации пенсионного свидетельства.

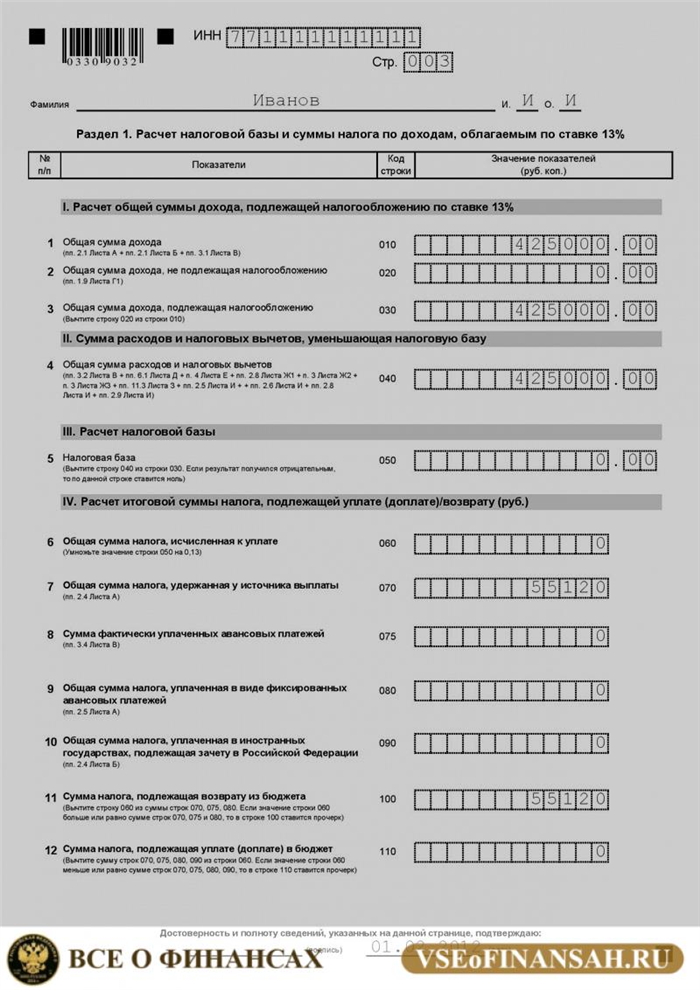

3. Заполните блок «Сведения о доходах»

В этом блоке необходимо указать все доходы, полученные за отчетный период:

| Вид дохода | Сумма (руб.) |

|---|---|

| Пенсия | … |

| Дополнительные доходы | … |

| Проценты по вкладам | … |

| Прочие доходы | … |

4. Выпишите список вычетов

При наличии возможных вычетов, необходимо их указать в данном блоке. Примеры вычетов:

- Вычет на лечение;

- Вычет на образование;

- Вычет на ремонт жилья.

5. Предоставьте декларацию в налоговую инспекцию

После заполнения всех полей, проверьте правильность введенных данных и сохраните декларацию. Затем предоставьте ее в налоговую инспекцию вашего региона. Можно сделать это лично, почтой или через интернет.

Следуя этой пошаговой инструкции, вы сможете правильно заполнить 3-НДФЛ для пенсионера на 2026 год и уплатить все налоги в срок.

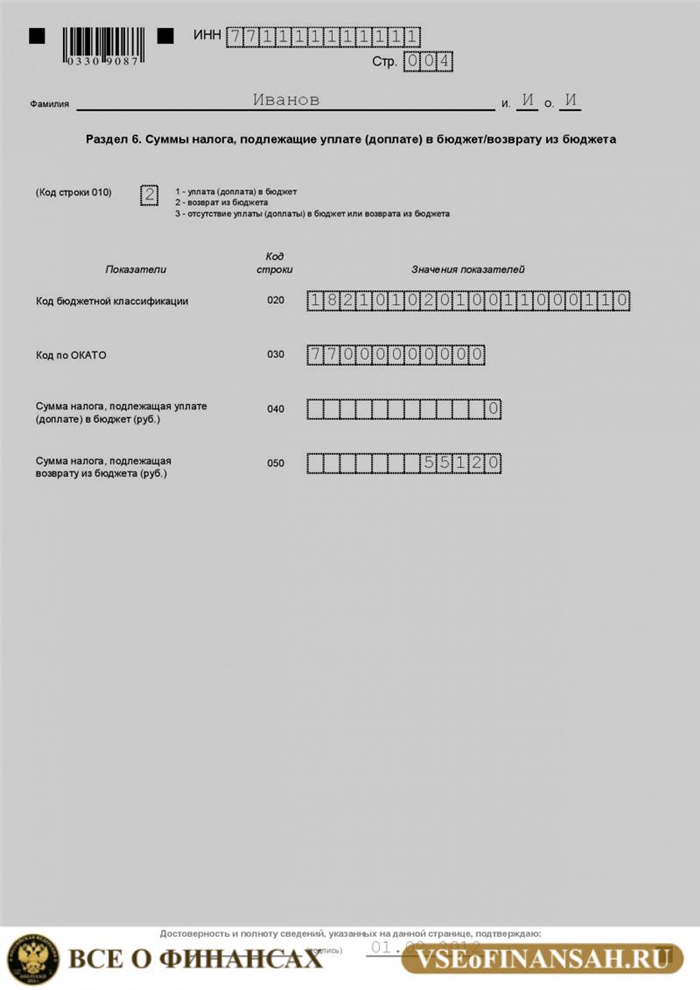

Нюансы и примеры заполнения декларации в контексте получения вычетов

1. Уточнение правил получения вычетов для пенсионеров

Перед заполнением декларации необходимо ознакомиться с правилами получения вычетов для пенсионеров. Согласно действующим законодательным актам, пенсионеры имеют право на следующие виды вычетов:

- Вычет по основному месту жительства;

- Вычет по негосударственному пенсионному обеспечению;

- Вычет по льготному налоговому режиму;

- Вычет по социальным выплатам.

2. Пример заполнения вычета по основному месту жительства

Для заполнения вычета по основному месту жительства необходимо указать следующую информацию:

- Адрес и ИНН места фактического проживания;

- Сумму выплат, полученных за отчетный период;

- Документы подтверждающие факт проживания по указанному адресу.

Пример заполнения:

| № | Наименование поля | Значение |

|---|---|---|

| 1 | Адрес места жительства по уставу (прописки) | г. Москва, ул. Пушкина, д. 10, кв. 5 |

| 2 | ИНН места жительства | 123456789 |

| 3 | Сумма выплат, полученных за отчетный период | 100 000 руб. |

| 4 | Документы подтверждающие факт проживания | копия паспорта |

3. Пример заполнения вычета по пенсионному обеспечению

Для заполнения вычета по пенсионному обеспечению необходимо указать следующую информацию:

- Получатель негосударственной пенсии (наименование организации);

- Сумма полученной пенсии за отчетный период;

- Документы подтверждающие факт получения пенсии.

Пример заполнения:

| № | Наименование поля | Значение |

|---|---|---|

| 1 | Получатель негосударственной пенсии | ООО «Пенсионный фонд» |

| 2 | Сумма полученной пенсии за отчетный период | 200 000 руб. |

| 3 | Документы подтверждающие факт получения пенсии | свидетельство о назначении пенсии |

4. Пример заполнения вычетов по льготному налоговому режиму и социальным выплатам

Для заполнения вычетов по льготному налоговому режиму и социальным выплатам необходимо указать информацию о соответствующих льготах и выплатах. Пример заполнения зависит от конкретной льготы или выплаты и требует учета индивидуальных особенностей каждого случая.

Важно помнить, что заполнение декларации должно быть юридически грамотным, а приложение документов производится в соответствии с требованиями налогового законодательства.

Используя примеры и учитывая нюансы заполнения декларации, пенсионеры смогут получить все возможные вычеты, что позволит им снизить налоговую нагрузку и получить дополнительные финансовые льготы в 2026 году.

Что надо учесть, чтобы заполнить декларацию 3-НДФЛ за 3 года

Что нужно учесть при заполнении декларации 3-НДФЛ за 3 года:

- Сроки заполнения: Налоговая декларация 3-НДФЛ может быть подана в течение 3 лет со дня окончания отчетного периода. Необходимо учесть эти сроки и подать декларации вовремя, чтобы избежать возможных штрафов.

- Точность и полноту предоставляемой информации: При заполнении декларации необходимо быть внимательным и точно указать все доходы за каждый годовой период. Важно также учесть возможные налоговые льготы или вычеты, которыми пенсионер может воспользоваться.

- Учет всех источников дохода: При заполнении декларации 3-НДФЛ за 3 года необходимо учесть все источники дохода, такие как пенсия, алименты, сдача в аренду недвижимости и другие. Необходимо указать каждый источник дохода отдельно в соответствующей графе декларации.

- Верность и подтверждение информации: Заполнение декларации 3-НДФЛ требует предоставления верной информации о доходах и расходах за предыдущие 3 года. При подаче декларации могут потребоваться документы, подтверждающие указанные суммы.

- Использование налоговых льгот: При заполнении декларации 3-НДФЛ за 3 года пенсионер может воспользоваться налоговыми льготами, если они ему полагаются. Следует ознакомиться с действующим законодательством и учесть возможные льготы, такие как вычеты на лекарства, лечение, дополнительное образование и т.д.

В соответствии с вышеперечисленными пунктами пенсионеры должны тщательно заполнять декларацию 3-НДФЛ за 3 предыдущих года, учитывая все свои источники дохода и возможные налоговые льготы. Только в этом случае можно быть уверенным, что декларация будет заполнена правильно и позволит получить все возможные налоговые выгоды. Не забывайте собирать и сохранять все подтверждающие документы в случае необходимости проверки со стороны налоговой службы.

Сроки предоставления декларации и уплаты налогов

Для пенсионеров и других физических лиц важно знать сроки предоставления декларации и уплаты налогов. Вот основные сроки, которые нужно учесть:

Сдача декларации

Согласно законодательству, граждане России, получающие доходы, облагаемые налогом, должны подать декларацию о доходах. Сроки подачи декларации могут меняться в зависимости от статуса налогоплательщика:

- Физические лица, получающие доходы от источников в России: декларация должна быть подана не позднее 30 апреля следующего года после истечения отчетного года.

- Физические лица, получающие доходы только от источников за пределами России: декларация должна быть подана не позднее 30 июня следующего года после истечения отчетного года.

- Пенсионеры и другие категории налогоплательщиков с особыми ситуациями: декларация должна быть подана не позднее конкретного срока, указанного в соответствующих законодательных актах.

Уплата налогов

Сроки уплаты налогов также зависят от различных факторов и статусов налогоплательщика:

- Физические лица, получающие доходы от источников в России: налоги должны быть уплачены в течение декларационного периода, то есть с момента подачи декларации до указанного срока.

- Физические лица, получающие доходы только от источников за пределами России: налоги должны быть уплачены в течение 3 дней с момента получения дохода.

- Пенсионеры и другие категории налогоплательщиков с особыми ситуациями: сроки уплаты налогов указаны в соответствующих законодательных актах и могут отличаться от общих правил.

Важно помнить, что несвоевременная подача декларации и уплата налогов может привести к штрафным санкциям и проблемам с налоговыми органами. Поэтому рекомендуется внимательно следить за сроками и своевременно выполнять все налоговые обязательства.

Как получить другие налоговые вычеты за несколько лет

1. Восстановление налоговых вычетов

Если вы пропустили возможность воспользоваться налоговыми вычетами в прошлых годах, вы можете обратиться в налоговую службу с просьбой восстановить эти вычеты. Для этого вам потребуется предоставить необходимые документы, подтверждающие ваши расходы или затраты.

2. Учет налоговых вычетов в следующих годах

Если вы пропустили возможность получить налоговые вычеты в прошлом, вы можете воспользоваться ими в следующих годах. Многие виды налоговых вычетов могут накапливаться и использоваться в последующих периодах.

3. Сотрудничество с профессиональным налоговым консультантом

Для максимальной эффективности получения налоговых вычетов вам может потребоваться помощь профессионального налогового консультанта. Он поможет вам разобраться в сложных налоговых правилах и определить возможные способы получения вычетов за прошлые годы.

4. Документирование расходов

Для получения налоговых вычетов за прошлые годы важно иметь подтверждающие документы. Сохраняйте чеки, счета и другие документы, подтверждающие вашу стоимость и расходы. Это поможет вам использовать эти расходы при подаче декларации налогового вычета.

5. Соблюдение сроков

Важно помнить, что существуют определенные сроки для подачи налоговых деклараций и получения налоговых вычетов. Узнайте о сроках и следите за ними, чтобы не пропустить возможность получить вычеты за прошлые годы.

| Вид вычета | Описание |

|---|---|

| Вычет на обучение | Позволяет компенсировать расходы на обучение в учебных заведениях |

| Вычет на лечение | Позволяет компенсировать расходы на лечение и медицинские услуги |

| Вычет на детей | Позволяет компенсировать расходы на содержание и воспитание детей |

Не стоит сожалеть о потерянных возможностях получить налоговые вычеты в прошлом. Воспользуйтесь данными советами, представленными выше, и вы сможете получить другие налоговые вычеты за несколько лет.

Сколько лет нужно прожить, чтобы получить налоговый вычет за квартиру?

Законодательство Российской Федерации предоставляет возможность гражданам получить налоговый вычет за приобретение или строительство квартиры. Однако, для того чтобы воспользоваться этой льготой, необходимо учитывать некоторые условия и сроки.

1. Строительство или приобретение квартиры:

Для того чтобы получить налоговый вычет за квартиру, необходимо либо приобрести готовое жилье, либо провести строительство квартиры. В случае строительства, необходимо заключить договор на строительство и получить акт приема-передачи. В случае приобретения готовой квартиры, необходимо иметь документ о праве собственности на это жилье.

2. Срок владения квартирой:

Для получения налогового вычета, гражданину необходимо прожить определенное количество лет в приобретенной или построенной квартире. Срок владения зависит от ряда факторов, таких как возраст гражданина, цель приобретения или постройки квартиры, а также общие условия налогового законодательства. В общем случае, срок владения составляет не менее трёх лет.

3. Максимальная сумма налогового вычета:

Размер налогового вычета за квартиру ограничен максимальной суммой. В зависимости от суммы затрат на приобретение или строительство квартиры, максимальная сумма налогового вычета может быть различной. Например, на 2026 год, максимальная сумма налогового вычета составляет 2 миллиона рублей.

4. Документы для получения налогового вычета:

Для получения налогового вычета за квартиру необходимо подготовить следующие документы:

- Копию документа о праве собственности на квартиру;

- Копию договора на строительство или приобретение квартиры;

- Копию акта приема-передачи (при строительстве квартиры);

- Расчет налогового вычета и другие необходимые документы, указанные в инструкции Федеральной налоговой службы.

5. Порядок получения налогового вычета:

Для получения налогового вычета за квартиру, необходимо подать заявление в налоговый орган по месту жительства. Заявление следует подать вместе с необходимыми документами, указанными выше. В случае положительного решения налогового органа, вычет будет учтен при расчете суммы налога на доходы.

Учитывая данные условия и сроки, граждане могут рассчитывать на получение налогового вычета за квартиру, однако необходимо следовать всем требованиям и предоставить соответствующие документы в налоговый орган.

Где можно подать декларацию о доходах и имуществе?

Для пенсионеров, которые хотят подать декларацию о доходах и имуществе в 2026 году, существуют несколько вариантов мест, где это можно сделать.

Расмотрим основные способы подачи декларации:

1. Федеральная налоговая служба (ФНС)

Одним из самых распространенных способов подачи декларации является обращение в Федеральную налоговую службу (ФНС) России. В ФНС можно подать декларацию лично или через прокси.

2. Офисы Многофункциональных центров государственных и муниципальных услуг

Для удобства граждан органы власти создали Многофункциональные центры (МФЦ), где можно подать декларацию о доходах и имуществе. В МФЦ обычно предоставляют услуги по подаче документов налоговым органам.

3. Электронное подписание декларации

Современные технологии позволяют подать декларацию о доходах и имуществе онлайн. Для этого необходимо иметь электронную подпись и воспользоваться сервисами государственных порталов и информационных систем.

4. Почтовые отделения

Еще один вариант — отправить заполненную декларацию почтой с уведомлением о вручении в ИФНС России по месту жительства. В этом случае важно сохранить копию декларации и уведомления.

5. Мобильное приложение «Налоги»

Сейчас практически каждый человек имеет смартфон, и использование мобильных приложений становится все более популярным. Воспользуйтесь мобильным приложением «Налоги», которое позволяет подать декларацию о доходах и имуществе прямо с помощью своего телефона.

6. Подача через представителя

Если пенсионер не имеет возможности подать декларацию самостоятельно, он может поручить это дело своему представителю, направив его с доверенностью в ИФНС России.

Выберите наиболее удобный вариант для себя и не забудьте представить декларацию о доходах и имуществе согласно требованиям и срокам, установленным налоговыми органами.

Какие доходы нужно декларировать

Декларация по налогу на доходы физических лиц (НДФЛ) позволяет раскрыть информацию о финансовом состоянии и налоговых обязательствах граждан перед государством. Важно знать, какие доходы нужно декларировать, чтобы не нарушать законодательство и избежать штрафов.

1. Трудовые доходы

Декларировать нужно весь доход, полученный от осуществления трудовой деятельности:

- заработная плата;

- премии и надбавки;

- компенсации;

- доходы от исполнения обязанностей по совместительству;

- доходы от выплаты премиального характера и иные поощрительные выплаты.

2. Пенсионные доходы

В декларации следует указать все пенсионные выплаты:

- возрастные пенсии;

- трудовые пенсии;

- социальные пенсии;

- инвалидные пенсии;

- пенсии по потере кормильца.

3. Иные доходы

Также необходимо декларировать следующие категории доходов:

- прибыль от сдачи имущества в аренду;

- доходы от предпринимательской деятельности;

- полученные проценты от вкладов или займов;

- доходы от продажи недвижимости, автомобилей и других ценностей;

- роялти;

- прочие доходы.

Преимущество декларирования всех доходов заключается в том, что это помогает избежать ответственности перед налоговыми органами и предотвратить возможные штрафы. Помните, что правильное заполнение декларации позволит вам находиться в соответствии с законодательством и сохранять свою финансовую надежность.

Когда нужно сдавать декларацию по 3-НДФЛ за 3 года

Декларация по налогу на доходы физических лиц (3-НДФЛ) должна быть сдана каждым налогоплательщиком в случаях, когда за три года до текущего года он получал доходы, подлежащие налогообложению. Когда требуется сдавать декларацию за три года?

Ситуации, требующие сдачи декларации по 3-НДФЛ за 3 года:

- Получение доходов от продажи имущества. Если в течение трех лет налогоплательщик осуществлял продажу имущества (автомобиля, недвижимости, ценных бумаг и т.д.) и получал от этого доходы, он обязан сдать декларацию 3-НДФЛ за эти годы.

- Прибыль от предоставления в аренду недвижимости. Если в течение трех лет налогоплательщик сдавал в аренду недвижимость и получал за это доходы, он должен указать эти доходы в декларации 3-НДФЛ.

- Доходы от вкладов в банке. Если клиент получал проценты от вкладов в банке в течение трех лет, эти доходы также подлежат учету в декларации по 3-НДФЛ.

Сроки сдачи декларации по 3-НДФЛ за 3 года:

Сдача декларации по 3-НДФЛ за 3 года осуществляется до 30 апреля текущего года. Налогоплательщик должен заполнить декларацию, указав все доходы, полученные за три года, и расчитать сумму налоговых обязательств. Затем декларация подается в налоговый орган для проверки и учета.

| Если декларация не была сдана в срок: | Что будет происходить? |

|---|---|

| 1 год | Налогоплательщик будет обязан уплатить неустойку в размере 5% от неуплаченной суммы налога. |

| 2 года | Налогоплательщик будет обязан уплатить неустойку в размере 10% от неуплаченной суммы налога. |

| 3 года и более | Налогоплательщик будет обязан уплатить неустойку в размере 20% от неуплаченной суммы налога. Также может возникнуть уголовная ответственность. |

Важно соблюдать сроки сдачи декларации по 3-НДФЛ за 3 года, чтобы избежать неустойки и проблем с налоговыми органами. Если у вас возникли сложности с заполнением декларации или учетом доходов, рекомендуется обратиться к специалисту или юристу для получения профессиональной помощи.

Когда нет необходимости предоставлять декларацию о доходах и расходах

В некоторых случаях граждане могут быть освобождены от обязанности предоставлять декларацию о доходах и расходах. Рассмотрим, когда это может быть применимо.

1. Граждане, не облагаемые налогом на доходы физических лиц

Лица, получающие доходы, которые не подлежат налогообложению в соответствии с действующим законодательством, могут быть освобождены от предоставления декларации.

2. Граждане с низким доходом

Граждане, у которых доходы ниже установленного порога, также не обязаны предоставлять декларацию. Размер этого порога определяется законодательством и может меняться в зависимости от финансовых возможностей граждан.

3. Граждане, у которых нет обязанности предоставлять декларацию по другим причинам

Следующие категории граждан также могут быть освобождены от предоставления декларации:

- Военнослужащие, имеющие специальный статус или занимающие особые должности, установленные законодательством;

- Лица, находящиеся под опекой или попечительством, если их вознаграждение не является их собственным доходом;

- Граждане, временно проживающие за пределами Российской Федерации без учета гражданства и вида на жительство, если они не получают доходы из российских источников;

Выделены некоторые случаи, когда отсутствует необходимость предоставлять декларацию о доходах и расходах. При наличии этих обстоятельств граждане освобождаются от обязанности заполнять и представлять декларацию. Однако рекомендуется консультироваться с налоговым агентом или специалистом для уточнения текущих требований налогового законодательства и своей конкретной ситуации.

Перенос вычета для пенсионера на предыдущие годы

Для пенсионеров, получающих доходы от различных источников, такая возможность может стать реальной помощью в снижении налоговой нагрузки. Перенос вычета на предыдущие годы позволяет компенсировать начисленный НДФЛ и возвратить вам лишние деньги.

Для того чтобы воспользоваться данной возможностью, необходимо заполнить 3-НДФЛ по своим доходам за каждый год, на который требуется перенести вычет. В декларации вы указываете свои доходы и расходы за каждый период, а также сумму вычета по НДФЛ, которую вы хотели бы перенести. Не забудьте приложить копии документов, подтверждающих ваше право на получение вычета.

Однако стоит помнить, что есть некоторые ограничения при переносе вычета на предыдущие годы. Во-первых, вычет может быть использован только в случае, если декларации за соответствующие годы были поданы ранее. Во-вторых, сумма переносимого вычета не может превышать около 260 000 рублей за каждый год.

В целом, перенос вычета для пенсионера на предыдущие годы – полезная опция, которая может помочь вам сэкономить деньги при заполнении налоговой декларации. Воспользуйтесь этой возможностью и подайте декларации за все предыдущие годы, чтобы вернуть себе переплаченные налоги.