Если у вас возникла задержка с оплатой налога НДФЛ, и вы хотите предоставить объяснение в ИФНС, важно сделать это правильно. В данной статье мы рассмотрим несколько основных шагов, которые помогут вам составить объяснение налоговым органам и избежать возможных последствий.

Ситуации, когда необходимо предоставлять пояснение по налоговой

В процессе расчета и уплаты налогов могут возникать различные ситуации, требующие предоставления пояснений по налоговой. Оперативное и правильное предоставление таких пояснений позволяет избежать недоразумений с налоговыми органами и установить прозрачные и корректные отношения между налогоплательщиком и государством.

1. Пояснения о доходах и расходах

Одной из ситуаций, требующих предоставления пояснений, является объяснение поступления и использования доходов. Налоговые органы могут запросить у налогоплательщика подробную информацию о его доходах и расходах, чтобы проверить его налоговую обязанность.

- Необходимо предоставить информацию о всех источниках доходов и их суммах.

- В случае наличия нестандартных или непонятных операций необходимо дать пояснения и предоставить документы, подтверждающие их легитимность.

2. Обоснование налоговых льгот и скидок

Если налогоплательщик претендует на налоговые льготы или скидки, то при их использовании может возникнуть необходимость в предоставлении пояснений налоговым органам.

- Предоставление подтверждающих документов и легальных оснований для применения налоговых льгот и скидок.

- Расчет суммы скидки и объяснение ее формирования.

3. Объяснения по расчету и уплате налогов

Иногда налоговые органы могут запросить у налогоплательщика пояснения по расчету и уплате налогов, если возникли сомнения в корректности и полноте его декларации.

- Необходимо предоставить подробную информацию о расчете налогов и о применяемых налоговых ставках.

- Пояснить все используемые методы и формулы расчета.

- Предоставить документы, подтверждающие достоверность предоставленной информации.

4. Объяснение различных финансовых операций

В случае проведения комплексных финансовых операций, порой налоговые органы могут запросить участников таких операций предоставить пояснения о целях и последствиях этих операций.

- Предоставление детальной информации о целях и последствиях финансовых операций.

- Объяснение влияния этих операций на налоговую обязанность.

5. Пояснения по налоговым проверкам

В случае проведения налоговых проверок, налогоплательщику могут потребоваться пояснения по запросам налоговых инспекторов.

- Предоставление запрашиваемых документов и информации в установленные сроки.

- Объяснение принятых решений и действий в рамках налоговой проверки.

Предоставление пояснений по налоговой является важным этапом взаимодействия с налоговыми органами. Корректное и своевременное предоставление запрашиваемой информации помогает избежать конфликтов и обеспечивает соблюдение налоговых обязательств.

Пояснение в налоговую по 6-НДФЛ: как объяснить расхождения

Уважаемые сотрудники налоговой инспекции,

Согласно действующему законодательству, я обязан предоставить пояснение по причине возникновения расхождений в оплате налога по форме 6-НДФЛ. Хотелось бы объяснить ситуацию и предоставить вам необходимую информацию.

1. Источник расхождения

Основной источник расхождения заключается в несовпадении даты фактической оплаты налога с датой, указанной в документе. Я приношу свои извинения за эту ошибку, и хотел бы пояснить причину данного расхождения.

2. Описание причины

Причина данного расхождения связана с технической ошибкой в бухгалтерии. Внутренний отдел предприятия ошибочно указал неверную дату при сокращении моего оклада. В результате, фактическая выплата налога была произведена позже, чем указано в документе.

3. Доказательства

В качестве доказательства причины расхождения, предоставляю следующую информацию:

- Копию документа, подтверждающего фактическую оплату налога;

- Мемориальный ордер с корректировкой даты;

- Выписку из банковского счета, подтверждающую фактическое поступление средств;

- Копию приказа об изменении оклада, где указана неверная дата.

4. Исправление ошибки

Для исправления данной ошибки, я уже обратился в отдел кадров и бухгалтерию, чтобы они внесли необходимую корректировку и убедился, что схождение в данных не повторится в будущем.

Еще раз приношу свои извинения за созданное неудобство и подтверждаю свою готовность сотрудничать и предоставить дополнительную информацию, если это требуется. Благодарю вас за понимание и возможность объяснить данное расхождение.

С уважением,

[Ваше имя и подпись]

Причины, по которым ИФНС может запрашивать пояснения

При обработке налоговой декларации и проведении проверок, ИФНС может запросить у налогоплательщика дополнительные пояснения. Это может быть вызвано следующими причинами:

1. Отсутствие необходимых документов или нечеткость их представления

ИФНС может запросить пояснения, если в налоговой декларации отсутствуют или нечетко представлены необходимые документы, такие как копии трудовых договоров, справки о доходах или расчеты по налоговым вычетам. В таком случае, налогоплательщику следует предоставить полные и достоверные документы для подтверждения своих доходов и расходов.

2. Неоднозначность или противоречие в представленной информации

ИФНС может запросить пояснения, если в налоговой декларации имеются неоднозначности или противоречия в представленной информации. Например, если указанные доходы не соответствуют полученным суммам по документам или если имеются несоответствия в расчетах налоговых вычетов. В этом случае, необходимо дать разъяснения и предоставить дополнительные документы для подтверждения правильности указанных данных.

3. Сомнения в правильности расчетов или использования налоговых льгот

ИФНС может запросить пояснения, если возникают сомнения в правильности расчетов налогов и использования налоговых льгот. Например, если имеются неясности в расчете налога на доходы физических лиц или использовании налоговых вычетов. В таком случае, следует предоставить подробные пояснения и расчеты, чтобы убедить налоговые органы в правильности проведенных расчетов.

4. Аномальные или необычные операции

ИФНС может запросить пояснения, если обнаруживаются аномальные или необычные операции, такие как крупные транзакции или переводы средств на суммы, которые не соответствуют доходам или расходам налогоплательщика. В этом случае, налогоплательщику следует объяснить цель и характер таких операций, а также предоставить соответствующие документы и объяснения.

5. Соответствие налоговой декларации стандартам и требованиям

ИФНС может запросить пояснения, чтобы удостовериться в соответствии налоговой декларации стандартам и требованиям, установленным налоговым законодательством. Это может включать проверку правильности заполнения форм, использование правильных кодов и соблюдение всех необходимых правил и требований при расчете и уплате налогов. В этом случае, нужно подробно объяснить основания и методику заполнения декларации и предоставить все необходимые документы и расчеты.

Объяснительная по неуплате налогов

Уважаемый руководитель ИФНС,

Просим рассмотреть настоящую объяснительную по неуплате налогов.

1. Обстоятельства

На момент неуплаты налогов, у нас сложилась следующая ситуация:

- Необходимость урегулирования других финансовых обязательств;

- Временные трудности с поступлением средств по заключенным договорам;

- Неожиданные затраты, требующие дополнительного финансирования;

- Проблемы с продажами или низкая прибыль в отчетный период.

2. План урегулирования

Для исправления ситуации и урегулирования неуплаты налогов, мы предлагаем следующий план:

- Уделять особое внимание вопросам повышения доходности и снижения затрат;

- Предоставить детальный финансовый анализ и план мероприятий по улучшению финансового положения;

- Нацелиться на повышение объема продаж и эффективность маркетинговых усилий;

- Рассмотреть возможность включения налоговой задолженности в план погашения с учетом нашей финансовой способности.

3. Причины предоставления несвоевременной оплаты налогов

Несвоевременная оплата налогов вызвана вышеуказанными факторами, которые непосредственно влияют на финансовое состояние и деятельность нашей организации.

4. Гарантии исполнения обязательств

В знак нашей серьезности намерений исправить ситуацию и урегулировать неуплату налогов, мы готовы предоставить следующие гарантии:

- Подписание дополнительного соглашения с налоговыми органами о погашении задолженности по налогам;

- Регулярные отчеты о финансовом состоянии и соблюдении плана урегулирования;

- Активное взаимодействие с налоговыми органами и надлежащее соблюдение налогового законодательства;

- Полное исполнение финансовых обязательств и своевременная уплата налогов по текущим и будущим периодам.

Надеемся на ваше понимание и готовность к сотрудничеству. Благодарим за рассмотрение нашего объяснения.

С уважением,

[Ваше имя и должность]

В 6-НДФЛ найдено расхождение: как писать пояснение

Расхождение в расчетах по налогу 6-НДФЛ может возникнуть по разным причинам. Когда вы обнаружили ошибку или недочет в своих расчетах, необходимо оперативно составить пояснение и направить его в налоговую службу. Чтобы сделать это правильно, следует придерживаться определенных рекомендаций:

1. Начните с указания своих данных и кода ошибки

В самом начале пояснения укажите свои ФИО, адрес и ИНН. Также не забудьте указать код ошибки, который вы обнаружили в своей декларации по 6-НДФЛ.

2. Поясните причины возникновения расхождения

Далее необходимо пояснить, каким образом произошло расхождение между вашими расчетами и данными налоговой службы. Укажите все возможные причины, которые могли привести к этому расхождению.

3. Составьте таблицу или список с указанием конкретных цифр

Чтобы сделать ваше пояснение более наглядным, рекомендуется составить таблицу или список с указанием конкретных цифр, которые отличаются от данных налоговой службы. Также можно использовать графики или диаграммы для наглядного представления различий.

4. Приведите доказательства в виде документов или ссылок

Если у вас есть документы или ссылки, подтверждающие правильность ваших расчетов, не забудьте приложить их к вашему пояснению. Это поможет убедить налоговую службу в том, что вы действительно правы.

5. Подведите итоги и ожидаемые действия

В заключительной части пояснения подведите итоги и четко укажите, какие действия вы ожидаете со стороны налоговой службы. Можете указать, что желаете исправления в своей декларации или требуете пересмотра суммы налога.

Пример пояснения:

Иванов Иван Иванович

Адрес: г.Москва, ул. Пушкина, д.10, кв.5

ИНН: 1234567890

Код ошибки: 001

Уважаемые специалисты!

Сообщаю вам о расхождении в расчетах по налогу 6-НДФЛ. Обнаружил, что сумма налога, указанная мной в декларации, не совпадает с данными налоговой службы.

Причинами этого расхождения может быть следующее:

- Ошибки при расчете налога;

- Неправильное заполнение декларации;

- Технические проблемы при передаче данных.

Для наглядности привожу таблицу с указанием конкретных цифр:

| Показатель | Мои расчеты | Данные налоговой службы |

|---|---|---|

| Сумма доходов | 100 000 рублей | 120 000 рублей |

| Налоговая ставка | 13% | 12% |

| Сумма налога | 13 000 рублей | 14 400 рублей |

Прилагаю копию договора о заработной плате, подтверждающую правильность моих расчетов.

Прошу вас пересмотреть сумму налога по моей декларации или предоставить мне возможность исправить ошибки.

С уважением,

Иванов Иван Иванович

Что делать, если налог не уплачен в срок

1. Проверьте причины

Первым шагом необходимо выяснить причины, по которым налог не был уплачен в срок. Возможно, виной стало недостаточное финансовое состояние, непредвиденные обстоятельства или ошибка в расчетах. Причина определит дальнейшие действия.

2. Свяжитесь с налоговым органом

Сразу же после обнаружения просрочки уплаты налога необходимо связаться с налоговым органом. Объясните ситуацию и озвучьте свои намерения по исправлению ошибки. Налоговый орган может сотрудничать и предоставить дополнительное время на уплату.

3. Проявите инициативу

Если вы осознали свою ошибку и готовы исправить ситуацию, не стоит ждать, пока налоговый орган сам подаст иск в суд. Проявите инициативу и предложите план погашения задолженности.

4. Составьте письменное объяснение

Для официального учета вашего заявления и действий необходимо составить письменное объяснение о причинах неуплаты налога и мерах, которые вы предпринимаете для исправления ситуации. В объяснении можно указать конкретные сроки, в которые вы планируете погасить задолженность.

5. Уплатите налог с пени

Учитывая просрочку, необходимо уплатить налог с учетом начисленной штрафной пени. Уточните у налогового органа размер пени и уложитесь в установленные сроки уплаты.

6. Следите за дальнейшей уплатой налога

После исправления ситуации следите за своевременной уплатой налога. Планируйте свои финансовые ресурсы и соблюдайте сроки, указанные налоговым органом.

Помните, что своевременная уплата налога – это не только обязанность, но и забота о своей р reputational risk и доверии со стороны налоговых органов.

Как правильно написать пояснение в налоговую по НДФЛ

При оплате налога на доходы физических лиц (НДФЛ) возможны ситуации, когда вы заплатили его с задержкой. В таком случае, вам необходимо составить пояснение и отправить его в налоговую. Ниже приведены рекомендации по правильному написанию такого пояснения, чтобы избежать неприятных последствий.

1. Укажите свои персональные данные

Перед тем, как приступить к написанию пояснения, обязательно укажите свои персональные данные, такие как фамилия, имя, отчество, адрес прописки и ИНН. Это позволит налоговым органам идентифицировать вас и установить контакт для возможного дальнейшего взаимодействия.

2. Объясните причину задержки

Важно ясно и четко описать причину, по которой вы задержали оплату налога НДФЛ. Например, это может быть связано с отсутствием доступа к интернет-банкингу, задержкой зарплаты от работодателя или непредвиденной финансовой трудностью. Постарайтесь быть объективными и использовать конкретные факты.

3. Предоставьте подтверждающие документы

Для подтверждения вашей причины задержки рекомендуется предоставить налоговой организации соответствующие документы. Например, это может быть справка от работодателя о задержке выплаты зарплаты или копия выписки из банка о периоде отсутствия доступа к интернет-банкингу. Все предоставленные документы должны быть надлежащим образом заверены.

4. Изложите свою просьбу

Не забудьте в своем пояснении ясно и однозначно указать свою просьбу. Например, вы можете попросить налоговую организацию не начинать процедуры по наложению штрафных санкций или предложить вариант добровольной рассрочки платежа. Старайтесь формулировать просьбу конкретно и аргументированно.

Составление пояснения по НДФЛ с задержкой оплаты требует внимательности и точности. Важно следовать вышеуказанным рекомендациям и быть готовым предоставить дополнительные документы по запросу налоговой организации.

Разница представленных сведений в формах 3-НДФЛ и 2-НДФЛ

Форма 3-НДФЛ

Форма 3-НДФЛ представляет собой декларацию, в которой налогоплательщик сообщает о доходах, налогах и вычетах за отчетный период. Основные сведения, вносимые в эту форму:

- Персональные данные налогоплательщика (ФИО, ИНН и т.д.).

- Сведения о доходах, полученных за отчетный период.

- Сведения о налоговых вычетах и льготах, применяемых к налогу на доходы физических лиц.

- Расчет суммы налога, подлежащего уплате.

Форма 2-НДФЛ

Форма 2-НДФЛ используется для расчета и уплаты налога на доходы физических лиц работодателем. В этой форме также содержатся определенные сведения, которые отличаются от формы 3-НДФЛ:

- Персональные данные работника.

- Сумма дохода, удержанная работодателем налоговой.

- Сведения о налоговых вычетах и льготах, применяемых к налогу.

- Расчет суммы налога, подлежащей уплате.

Важно отметить: Налогоплательщик должен быть осведомлен о разнице между заполняемыми сведениями в форме 3-НДФЛ и форме 2-НДФЛ. Если информация в этих формах не совпадает, могут возникнуть проблемы с налоговой.

Ответственность организаций по 6 НДФЛ

Федеральный закон «О налоге на доходы физических лиц» (6 НДФЛ) определяет порядок уплаты налога и обязанности организаций в этом процессе. Неисполнение данных обязанностей может привести к юридической ответственности со стороны налоговых органов.

Обязанности организаций по 6 НДФЛ

Организации, выплачивающие доходы физическим лицам, имеют следующие обязанности:

- Удерживать налог на доходы физических лиц (НДФЛ) с доходов сотрудников и передавать его в бюджет.

- Предоставить физическим лицам справку о доходах и удержанном НДФЛ.

- Подать налоговую декларацию по форме 6-НДФЛ в налоговый орган.

Неисполнение данных обязанностей или их ненадлежащее исполнение может повлечь за собой ответственность со стороны налоговых органов.

Основания для привлечения к ответственности

Организации могут быть привлечены к ответственности по следующим основаниям:

- Неуплата или неполная уплата НДФЛ. Если организация не удерживает или удерживает неполную сумму налога на доходы физических лиц, она может быть привлечена к ответственности и обязана уплатить неустойку или штраф.

- Несвоевременная уплата НДФЛ. Задержка в уплате налога может повлечь за собой начисление пени или штрафа. Также организация может быть привлечена к административной ответственности.

- Несоблюдение порядка представления справок и налоговой декларации. Если организация не предоставляет справки о доходах и удержанном НДФЛ физическим лицам или не подает налоговую декларацию в установленные сроки, ей может быть наложен штраф или установлена административная ответственность.

Обжалование решений налоговых органов

Если организация не согласна с решением налогового органа о привлечении ее к юридической ответственности, она имеет право обжаловать данное решение в судебном порядке. В случае обжалования решения, организация должна составить соответствующую жалобу и представить ее в соответствующий суд.

Организации несут ответственность за выполнение обязанностей по уплате налога на доходы физических лиц. Неисполнение или ненадлежащее исполнение данных обязанностей может повлечь за собой юридическую ответственность, включая штрафы и неустойки. Поэтому организации должны быть внимательны и добросовестно выполнять свои обязанности по 6 НДФЛ.

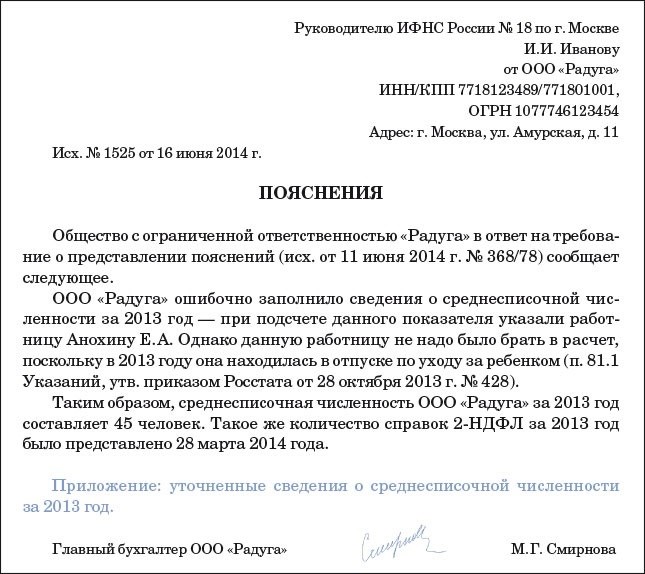

Среднесписочная численность сотрудников: расхождение в цифрах

Вместе с тем, часто возникают ситуации, когда в расчетах возникают расхождения в цифрах. Причины таких расхождений могут быть разнообразными: ошибки в учете сотрудников, недостоверные данные, ошибки в расчетах и прочее.

Основные причины расхождений в указании среднесписочной численности сотрудников:

- Неправильный учет приема и увольнения сотрудников.

- Недостоверные данные по отчетности.

- Незаконные действия, связанные с умышленным занижением числа сотрудников.

- Ошибки в расчетах, связанные с неверным применением методик формирования среднесписочной численности.

Как только обнаружено расхождение, необходимо принять меры для исправления ситуации. Для этого следует:

- Сверить данные в учетных системах с архивными документами.

- Проверить правильность заполнения отчетности.

- Обратиться к специалистам по налоговому учету для расчета и проверки показателей.

- Составить объяснение, почему возникло расхождение и какие меры принимаются для его исправления.

- Оформить и подать корректировочную налоговую декларацию.

В случае незаконных действий, связанных с умышленным занижением числа сотрудников, следует обратиться к юристам и правоохранительным органам для принятия мер по восстановлению справедливости и наказанию виновных.

Учет среднесписочной численности сотрудников является важным этапом в налоговом учете. Ошибки и расхождения могут привести к негативным последствиям в виде уплаты штрафов, дополнительных проверок и других проблем. Поэтому рекомендуется вносить все изменения в учетную систему незамедлительно и строго следить за правильностью заполнения отчетности.

С 2016 года одними пояснениями не обойтись

С 2016 года в РФ были внесены изменения в налоговое законодательство, касающиеся порядка уплаты налога на доходы физических лиц (НДФЛ). Теперь срок оплаты НДФЛ установлен на 30 дней после получения дохода лицом, удерживающим и перечисляющим налог. Это означает, что одними пояснениями и объяснениями здесь уже не обойтись.

Если вам пришлось оплатить налог НДФЛ позже установленного срока, то вам стоит обратиться в налоговую инспекцию с объяснением причины задержки. Пояснение должно быть юридически грамотным и содержать все необходимые доказательства и подтверждения.

Как правильно составить пояснение

- Указать причину задержки: В пояснении следует точно указать причину задержки оплаты налога НДФЛ. Например, это может быть связано с форс-мажорными обстоятельствами (болезнью, несчастным случаем и др.), отсутствием возможности получить доход в срок или ошибкой в расчетах.

- Предоставить документы и подтверждения: Для обоснования причины задержки необходимо предоставить соответствующие документы и подтверждения. Например, это могут быть медицинские справки, документы, подтверждающие отсутствие возможности получить доход, расчеты и т.д.

- Соблюдать сроки и форму: Важно учесть, что пояснение следует предоставить в налоговую инспекцию в установленные сроки и в соответствии с предусмотренной формой. Проверьте требования и правила уполномоченного налогового органа.

Зачем нужно составлять пояснение

Помимо возможности обосновать причину задержки оплаты налога НДФЛ, пояснение также может помочь избежать штрафных санкций со стороны налоговых органов. Если ваше пояснение будет справедливым и корректным, то налоговая инспекция может принять вашу обоснованную причину и не применить штрафные санкции.

Пример составления пояснения

| Данные налогоплательщика | Описание ситуации и причины задержки оплаты | Подтверждающие документы |

|---|---|---|

| Иванов Иван Иванович | Был госпитализирован с XX.XX.XXXX по XX.XX.XXXX, не имел возможности оплатить налог в установленный срок | Медицинская справка, отчет о госпитализации |

В результате, с 2016 года одними пояснениями не обойтись при задержке оплаты налога НДФЛ. Вам следует составить пояснение, в котором указать причину задержки, предоставить документы и подтверждения, и соблюсти установленные сроки и форму. Такое пояснение поможет вам избежать негативных последствий со стороны налоговой инспекции.

Количество справок отличается от среднесписочной численности

В работе компании часто возникает необходимость предоставления справок об увольнении для различных организаций или индивидуальных предпринимателей. Однако, количество запрашиваемых справок может отличаться от среднесписочной численности сотрудников. Ниже приведены причины возникновения таких отличий и возможные пути их решения:

1. Причины отличий

- Выплата зарплаты

- Трудовой договор

- Увольнение

- Перевод на другую должность

2. Возможные пути решения

- Учет в зарплатном календаре

- Своевременное оформление трудовых договоров

- Ведение кадрового учета

- Оформление всех увольнений и переводов

3. Практические рекомендации

Рекомендация №1: Учет в зарплатном календаре

Для того чтобы количество справок соответствовало среднесписочной численности сотрудников, необходимо вести точный учет выплат зарплаты каждому работнику. Это позволит правильно расчетывать количество справок, предоставляемых работодателем.

Рекомендация №2: Своевременное оформление трудовых договоров

Для предоставления справок по увольнению необходимо иметь оформленные трудовые договоры с каждым сотрудником. Поэтому важно своевременно оформлять документы и следить за их пополнением.

Рекомендация №3: Ведение кадрового учета

Чтобы корректно отражать количество сотрудников в организации и предоставлять соответствующие справки, необходимо вести кадровый учет. Это позволит контролировать прием на работу и увольнение сотрудников, а также переводы на другие должности.

Рекомендация №4: Оформление всех увольнений и переводов

Все увольнения сотрудников и их переводы на другие должности должны быть оформлены в соответствии с трудовым законодательством. Это позволит избежать возникновения проблем при предоставлении справок и обеспечить соответствие их количества среднесписочной численности.

Количество справок, предоставляемых отделом кадров, может отличаться от среднесписочной численности сотрудников организации. Для решения этой проблемы необходимо вести точный учет выплат зарплаты, своевременно оформлять трудовые договоры, вести кадровый учет и оформлять увольнения и переводы сотрудников. Это позволит обеспечить корректное предоставление справок и избежать возникновения проблем при взаимодействии с другими организациями.

Отличаются исчисленный, удержанный и перечисленный НДФЛ

Исчисленный НДФЛ

Исчисленный НДФЛ – это сумма налога, которую необходимо уплатить на основе полученного дохода. Он рассчитывается исходя из ставки налога и размера дохода физического лица за определенный период (обычно календарный месяц или год).

Удержанный НДФЛ

Удержанный НДФЛ – это сумма налога, которая удерживается из дохода физического лица работодателем или другой плательщиком (например, банком при начислении процентов по вкладам). Удержание НДФЛ происходит в соответствии с налоговым законодательством и расчетами, предоставленными налоговой инспекцией.

Перечисленный НДФЛ

Перечисленный НДФЛ – это сумма налога, которая перечисляется в бюджет государства налоговым агентом. Налоговым агентом может быть, например, работодатель, осуществляющий удержание НДФЛ. Перечисление происходит в установленный срок и в соответствии с требованиями налогового законодательства.

Итак, исчисленный НДФЛ – это сумма налога, которую физическое лицо должно заплатить на основе полученного дохода. Удержанный НДФЛ – это сумма налога, которая удерживается из дохода работодателем или другим плательщиком. А перечисленный НДФЛ – это сумма налога, которая перечисляется в бюджет налоговым агентом.

Ошибки в отчете

В процессе подготовки и сдачи отчетности в ИФНС, неизбежны ошибки. Множество мелких деталей и требований ведет к возникновению неточностей, которые могут повлечь за собой негативные последствия. Рассмотрим наиболее распространенные ошибки и способы их предотвращения:

1. Ошибки в заполнении бланков отчетности

Одна из основных причин ошибок в отчетности — неправильное заполнение бланков. Некорректно указанные суммы, неверные идентификационные данные или незаполненные поля могут привести к несоответствию данных, полученных от предприятия, и данных, предоставленных в отчетности. Для предотвращения таких ошибок рекомендуется внимательно проверять все заполненные поля и проверять правильность внесенных данных.

2. Ошибки в расчетах и сведениях о доходах

Ошибки в расчетах и неправильное указание сведений о доходах являются еще одной распространенной ошибкой в отчетности. Неправильно посчитанные суммы или упущенные доходы могут привести к недостоверности данных, что может повлечь за собой необходимость представления дополнительных документов и объяснений. Для предотвращения таких ошибок следует внимательно анализировать и проверять все суммы, а также убедиться в полноте представления информации о доходах.

3. Несоответствие сведений о расходах и вычетах

Ошибки в указании сведений о расходах и вычетах — еще одна причина неверных отчетов. Несоответствие указанных данных реальным расходам или неправильное расчета размера вычета могут повлечь за собой неправомерное начисление налоговых обязательств или потерю возможности получить вычеты. Для предотвращения таких ошибок следует тщательно проверять все сведения о расходах и вычетах, сверять их с документами и правильно рассчитывать размер вычета в соответствии с действующими нормативными документами.

4. Ошибки в сроках представления отчетности

Неправильное определение сроков представления отчетности в ИФНС также является ошибкой, которая может привести к штрафным санкциям. Несоблюдение установленных сроков может повлечь за собой финансовые потери и негативное влияние на репутацию предприятия. Для избежания таких ошибок рекомендуется внимательно изучить установленные сроки и учитывать их при подготовке и сдаче отчетности.

Важно понимать, что любая ошибка в отчетности может иметь серьезные последствия. Поэтому рекомендуется использовать все доступные инструменты проверки и контроля, а также консультироваться с профессионалами, чтобы минимизировать риски возникновения ошибок и снизить вероятность проверок со стороны ИФНС.

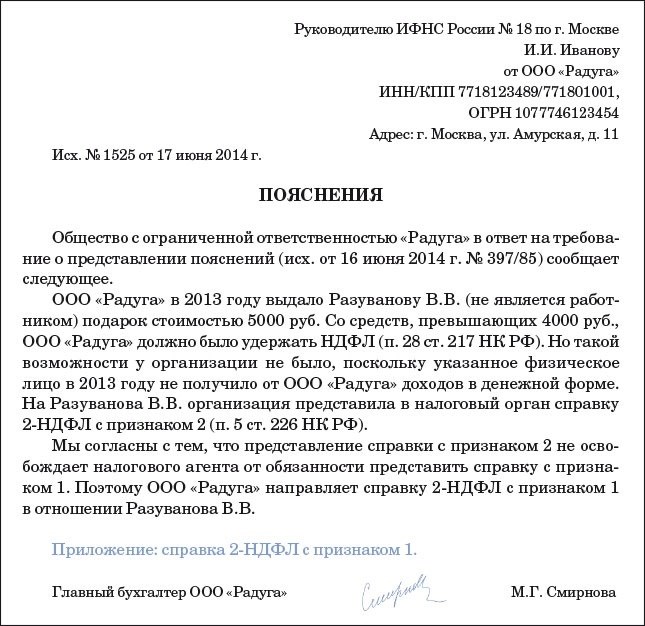

Отсутствуют справки по людям, у которых не был удержан НДФЛ

Когда предприятие выплачивает заработную плату сотрудникам, оно обязано удерживать налог на доходы физических лиц (НДФЛ) и уплачивать его в налоговую службу. Однако иногда возникают ситуации, когда у предприятия отсутствуют справки по сотрудникам, у которых НДФЛ не был удержан.

Причины отсутствия справок:

- Не получены заполненные формы от сотрудников.

- Некорректно заполненные формы, которые не были приняты налоговой службой.

- Потеря или утеря документов.

Возможные последствия:

В случае отсутствия справок у предприятия могут возникнуть различные проблемы, включая:

- Штрафы и пенальти за неуплату или несвоевременную уплату НДФЛ.

- Административная ответственность предприятия.

- Проверка со стороны налоговой службы и возможные дополнительные расходы на юридические услуги.

Действия в данной ситуации:

- Проверить все имеющиеся документы и записи о сотрудниках.

- Связаться с каждым сотрудником, у которого отсутствует справка, и запросить у него заполненную форму.

- Уведомить налоговую службу о ситуации и предоставить имеющиеся доказательства своей деятельности.

- В случае невозможности получить справки от сотрудников, обратиться за консультацией к юристу или налоговому консультанту.

Очень важно иметь все необходимые документы и справки при уплате налогов, чтобы избежать негативных последствий. Предприятию следует уделить особое внимание своевременному и правильному сбору и обработке информации о сотрудниках и их доходах. В случае возникновения проблем с документами следует немедленно действовать, чтобы минимизировать возможные последствия.

Налоговые смягчающие обстоятельства: выбираем, заявляем

Как выбрать налоговые смягчающие обстоятельства?

- Изучите законодательство. Ознакомьтесь с налоговым кодексом и другими нормативно-правовыми актами, регламентирующими налогообложение в вашей сфере деятельности. Изучите возможные налоговые льготы и условия их применения.

- Анализируйте свою деятельность. Оцените, какие налоговые смягчающие обстоятельства могут быть применимы к вашему бизнесу. Учитывайте размеры налогового платежа, характеристики деятельности, особенности региона, в котором вы осуществляете предпринимательскую деятельность.

- Консультируйтесь со специалистами. Обратитесь к квалифицированным юристам или налоговым консультантам для получения профессиональной помощи. Они помогут вам разобраться в тонкостях законодательства и подскажут, какие налоговые смягчающие обстоятельства можно использовать в вашей ситуации.

Как заявить налоговые смягчающие обстоятельства?

Для того чтобы воспользоваться налоговыми льготами, необходимо выполнить ряд процедур и предоставить соответствующие документы:

- Соберите необходимую информацию. Соберите все необходимые документы, которые подтверждают наличие налоговых смягчающих обстоятельств. Это могут быть договоры, акты, свидетельства и другие документы, которые установлены законодательством для каждого конкретного случая.

- Подготовьте заявление. Составьте заявление о применении налоговых смягчающих обстоятельств, в котором укажите все необходимые данные и обоснования для использования льгот.

- Предоставьте документы в налоговый орган. Предоставьте заявление и все необходимые документы в налоговый орган, которому вы подчиняетесь. Убедитесь, что все документы заполнены правильно и соответствуют требованиям законодательства.

После предоставления документов в налоговый орган, вам будет выплачено правомерное возмещение в размере налоговых снижений, предусмотренных законодательством.

Запомните, что для успешного применения налоговых смягчающих обстоятельств необходимо тщательно изучить законодательство, предоставить все необходимые документы и следовать процедуре, установленной налоговыми органами.

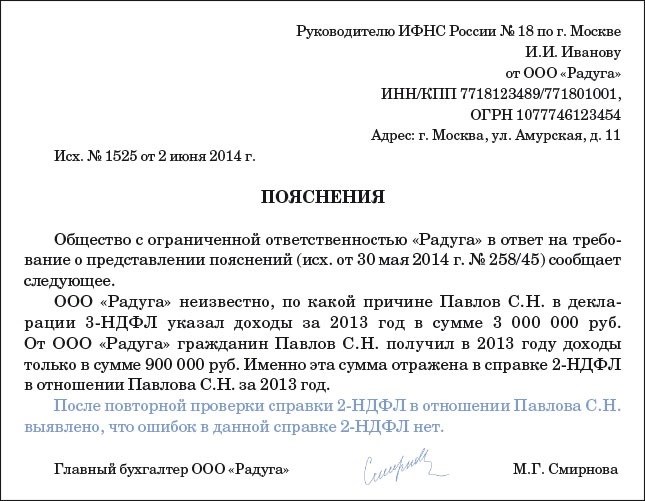

В 2-НДФЛ доходы оказались ниже, чем указано в декларации 3-НДФЛ

В отчетности налогоплательщики обязаны указывать свои доходы, полученные за отчетный период. Для этого используются различные формы отчетности, включая 2-НДФЛ и 3-НДФЛ. Возникают ситуации, когда доходы, указанные в 2-НДФЛ, оказываются меньше, чем те, которые были задекларированы в отчете 3-НДФЛ.

Этот нюанс может возникнуть по различным причинам, например:

- Неполное отражение всех доходов в 2-НДФЛ

- Ошибки при заполнении формы 2-НДФЛ

- Неучет доходов, полученных от других источников

- Изменение суммы доходов после подачи 2-НДФЛ

Неполное отражение всех доходов в 2-НДФЛ

Одной из возможных причин неправильных данных в отчете 2-НДФЛ является неполное или некорректное указание всех доходов. Возможно, налогоплательщик не учел некоторые источники доходов или не предоставил комплект документов, подтверждающих эти доходы. В таком случае в декларации 3-НДФЛ могут быть указаны все доходы, включая те, которые были упущены в отчете 2-НДФЛ.

Ошибки при заполнении формы 2-НДФЛ

Другой возможной причиной расхождений между 2-НДФЛ и 3-НДФЛ являются ошибки при заполнении формы 2-НДФЛ. Например, налогоплательщик мог неправильно указать сумму дохода или используемые налоговые льготы. В таком случае данные в 2-НДФЛ будут неверными, и в декларации 3-НДФЛ могут быть указаны более точные и корректные данные об доходах.

Неучет доходов, полученных от других источников

Еще одна возможная причина расхождений в данных отчетности — это неучет доходов, полученных от других источников. Например, налогоплательщик мог получить доходы от сдачи в аренду недвижимости или от инвестиций, которые не были указаны в отчете 2-НДФЛ. В декларации 3-НДФЛ такие доходы могут быть указаны, что приведет к расхождению с данными в 2-НДФЛ.

Изменение суммы доходов после подачи 2-НДФЛ

Также возможны ситуации, когда после подачи отчета 2-НДФЛ налогоплательщик получает доходы, которые не были указаны в отчете. Например, налогоплательщик получил дополнительный бонус от работодателя после подачи отчета. В декларации 3-НДФЛ должны быть указаны все такие изменения, что может привести к расхождениям в данных с 2-НДФЛ.

Виды ответственности за неуплату или несвоевременную уплату налогов

- Административная ответственность – в случае нарушения налоговых обязательств, налогоплательщик может быть привлечен к административной ответственности. Это может быть выражено в штрафах или иных мерах, предусмотренных административным законодательством.

- Уголовная ответственность – при серьезных нарушениях налогового законодательства или в случае совершения умышленных преступлений в сфере налогообложения, налогоплательщик может быть привлечен к уголовной ответственности. Это может быть выражено в наказании в виде штрафа, исправительных работ или лишения свободы.

- Гражданская ответственность – налогоплательщик может также быть привлечен к гражданской ответственности за убытки, причиненные государству или другим лицам в результате неуплаты или несвоевременной уплаты налогов.

В зависимости от тяжести нарушения и суммы неуплаченных налогов, вид ответственности может быть различным. Необходимо тщательно следить за своей налоговой отчетностью и своевременно платить налоги, чтобы избежать неприятных последствий.