Заполнение декларации по налогу на прибыль – это обязательное действие для всех юридических лиц и индивидуальных предпринимателей, которые имеют прибыль от своей деятельности. Этот процесс предполагает учет всех доходов и расходов, а также правильное указание всех необходимых реквизитов и сведений. В данной статье будет рассмотрено, как правильно заполнить декларацию по налогу на прибыль и какие ошибки лучше избежать.

Проверка финансового результата и налога на прибыль

Цель проверки финансового результата и налога на прибыль

Основная цель проверки финансового результата и налога на прибыль — убедиться, что все операции, доходы и расходы корректно учтены в бухгалтерии и отражены в отчетности. Данная проверка позволяет избежать ошибок, которые могут привести к неправильному расчету налоговой базы и, в результате, к штрафным санкциям.

Шаги при проверке финансового результата и налога на прибыль

- Проверка правильности учета доходов и расходов. Важно убедиться, что все доходы и расходы учтены в соответствии с требованиями налогового законодательства.

- Анализ соответствия расчетов с налоговым законодательством. Необходимо проверить, что расчеты налога на прибыль выполнены правильно и отражены в декларации по налогу на прибыль.

- Проверка документов, подтверждающих финансовую отчетность. Важно убедиться, что все документы, подтверждающие финансовую отчетность, находятся в порядке и соответствуют требованиям законодательства.

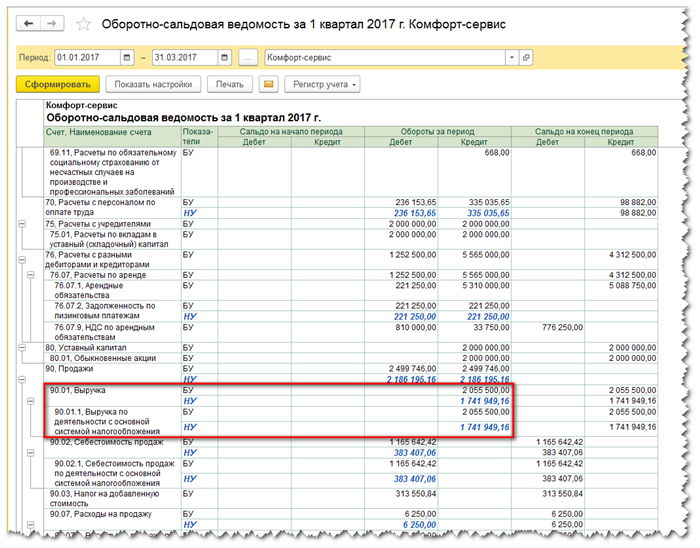

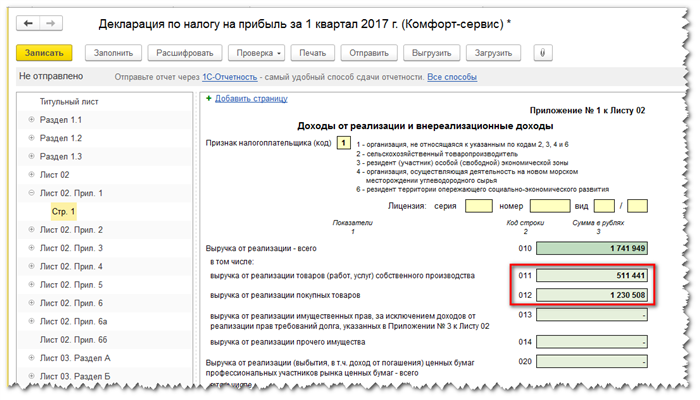

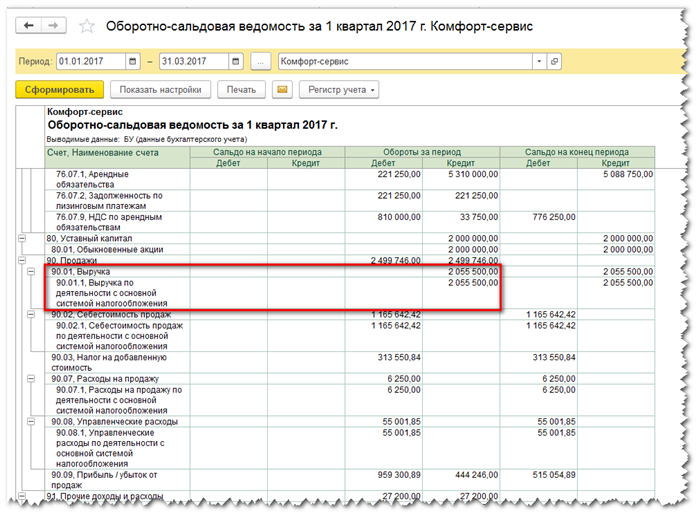

- Сверка данных в декларации с данными бухгалтерской отчетности. Необходимо проверить соответствие данных, указанных в декларации по налогу на прибыль, данным в бухгалтерской отчетности, чтобы исключить возможные расхождения и ошибки.

Польза от проверки финансового результата и налога на прибыль

Проверка финансового результата и налога на прибыль позволяет компаниям:

- Убедиться в правильности расчетов и отчетности по налогу на прибыль;

- Снизить риск возникновения налоговых рисков и штрафных санкций;

- Избежать возможных ошибок и расхождений;

- Повысить доверие со стороны налоговых органов и инвесторов;

- Оптимизировать налоговые платежи и ресурсы.

| Преимущества проверки финансового результата и налога на прибыль | Недостатки от отсутствия проверки финансового результата и налога на прибыль |

|---|---|

|

|

Проверка финансового результата и налога на прибыль является неотъемлемым этапом при заполнении декларации по налогу на прибыль. Она позволяет убедиться в корректности расчетов, осуществить анализ соответствия расчетов с требованиями законодательства и предотвратить возможные ошибки и штрафные санкции. Поэтому рекомендуется проводить проверку финансового результата и налога на прибыль, чтобы снизить налоговые риски и оптимизировать налоговые платежи.

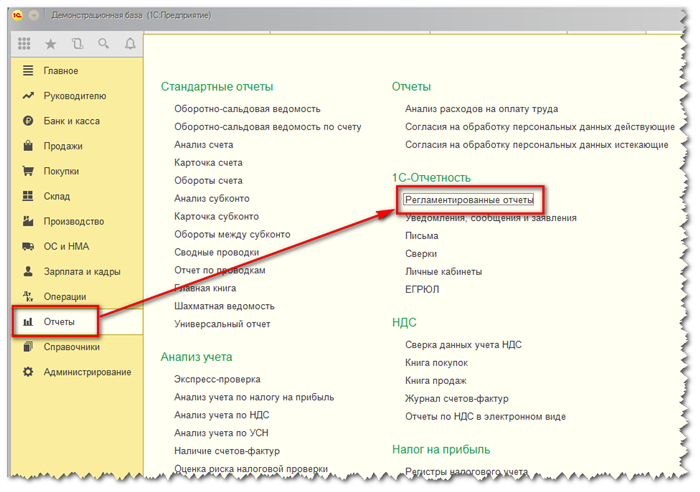

Проверка и отправка декларации по налогу на прибыль в ИФНС

Для начала, проверьте следующие важные моменты:

1. Соответствие даты и срока декларации

Убедитесь, что дата заполнения декларации соответствует сроку подачи. Обратите внимание на год, за который вы подаете декларацию.

2. Корректность заполнения формы

Проверьте каждый пункт декларации на правильность заполнения. Обратите внимание на суммы, сроки и другую информацию, не допустите ошибок.

3. Расчет налоговой базы и суммы налога

Убедитесь, что вы правильно рассчитали налоговую базу и сумму налога, используя соответствующие формулы и методы.

4. Наличие необходимых приложений

Убедитесь, что все необходимые приложения и документы приложены к декларации. Это могут быть финансовые отчеты, квитанции об уплате налогов и т.д.

5. Подпись и печать

Не забудьте подписать декларацию и поставить печать, если она требуется организацией. Подпись должна быть осуществлена уполномоченным лицом.

6. Режим электронной подачи

Если вы пользуетесь электронной подачей деклараций, проверьте корректность заполнения электронной формы и правильность подтверждения подачи.

После проверки декларации на предмет правильности и полноты, вы можете отправить ее в ИФНС. Есть несколько способов отправки:

- Электронная подача через портал государственных услуг;

- Почтовая отправка с уведомлением о вручении;

- Личная подача в офисе ИФНС.

Выберите наиболее удобный для вас способ и отправьте декларацию в ИФНС в срок.

Как рассчитать налог и заполнить декларацию по налогу на прибыль

1. Определите налоговую базу

Налоговая база – это сумма, на которую распространяется налоговая ставка. Она рассчитывается как разница между доходами и расходами компании за отчетный период.

2. Определите налоговую ставку

Налоговая ставка – это процент, который применяется к налоговой базе. Налоговая ставка может быть фиксированной или прогрессивной, в зависимости от законодательства страны.

3. Рассчитайте налоговую сумму

Для расчета налоговой суммы нужно умножить налоговую базу на налоговую ставку. Полученная сумма будет являться налогом на прибыль, который должна уплатить компания.

4. Подготовьте необходимые документы

Для заполнения декларации по налогу на прибыль необходимо собрать следующие документы:

- Сведения о доходах и расходах компании;

- Справки и выписки из банковских счетов компании;

- Документы о налоговых вычетах, если они имеются;

- Другие документы, необходимые для подтверждения информации, указанной в декларации.

5. Заполните декларацию

При заполнении декларации необходимо внимательно следовать инструкции и указывать информацию точно и правильно. В декларации нужно указать следующие сведения:

- Сумму доходов компании за отчетный период;

- Сумму расходов компании за отчетный период;

- Сумму налоговых вычетов, если они имеются;

- Другую информацию, требуемую в соответствии с законодательством.

6. Подпишите и сдайте декларацию

После заполнения декларации необходимо подписать ее и сдать в налоговый орган. Обратитесь в налоговую инспекцию для получения информации о правилах подачи декларации и сроках сдачи.

7. Следите за изменениями в налоговом законодательстве

Налоговое законодательство может меняться, поэтому важно регулярно следить за новыми правилами и требованиями в отношении заполнения декларации по налогу на прибыль. Обратитесь к профессионалам, если у вас есть вопросы или требуется дополнительная помощь в заполнении декларации.

Заполнение декларации по налогу на прибыль – это ответственный и важный процесс для юридического лица. Правильный расчет налога и заполнение декларации помогут избежать проблем с налоговыми органами и снизить риски возникновения штрафов и пеней. Пользуйтесь правильной информацией и обращайтесь за помощью к опытным специалистам.

Отчетные периоды по налогу на прибыль

Отчетные периоды определяются законодательством и зависят от организационно-правовой формы и видов деятельности организации.

Отчетные периоды для юридических лиц

Для юридических лиц отчетный период по налогу на прибыль определяется как календарный год – с 1 января по 31 декабря. То есть, организации должны представлять отчетность и производить налоговые платежи каждый год после завершения отчетного периода.

Отчетные периоды для индивидуальных предпринимателей

У индивидуальных предпринимателей отчетный период по налогу на прибыль зависит от вида деятельности и способа ведения учета. Например, для предпринимателей, применяющих упрощенную систему налогообложения, отчетный период составляет один календарный год. Для предпринимателей, ведущих учет по патентной системе, отчетный период также составляет один календарный год.

Отчетный период для предпринимателей, ведущих полный бухгалтерский учет, определяется налоговым законодательством и может составлять один или три месяца, полугодие либо год.

Сроки представления отчетности по налогу на прибыль

Сроки представления отчетности по налогу на прибыль также зависят от организационно-правовой формы и вида деятельности организации.

| Отчетные периоды | Сроки представления отчетности |

|---|---|

| Кварталы | Не позднее 28-го числа месяца, следующего за истекшим кварталом |

| Полугодие | Не позднее 28-го числа месяца, следующего за истекшим полугодием |

| Год | Не позднее 28-го числа месяца, следующего за истекшим годом |

В случае, если 28-е число приходится на нерабочий день, срок представления отчетности переносится на следующий рабочий день.

Правильное определение и соблюдение отчетных периодов по налогу на прибыль является важным фактором для своевременного и правильного внесения налоговых платежей. Недостаточное знание отчетных периодов может привести к нарушению законодательства и наложению штрафных санкций со стороны налоговых органов.

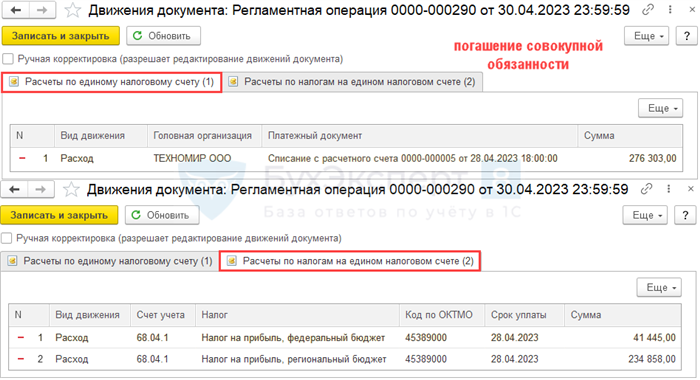

Формирование операции по ЕНС и уплата налога в бюджет

Формирование операции по ЕНС

Формирование операции по ЕНС подразумевает создание правильного документа, который отражает доходы и расходы предприятия, на которые распространяется данный налог. В этом документе должна быть указана основная информация о предприятии, а также информация о доходах и расходах за отчетный период.

- В операции по ЕНС должны быть указаны все доходы предприятия, включая доходы от реализации товаров, работ и услуг.

- Расходы, которые учитываются при формировании операции по ЕНС, включают затраты на приобретение товаров, оплату труда, аренду помещений, налоги и другие обязательные платежи.

- Также, в операции по ЕНС следует указать информацию о налоговых вычетах и льготах, которые могут применяться в соответствии с действующим законодательством.

Уплата налога в бюджет

После формирования операции по ЕНС, следует перейти к уплате налога в бюджет. Этот этап предполагает расчет суммы налога на прибыль и последующую его уплату в соответствии с установленными сроками.

- Для расчета суммы налога на прибыль необходимо учитывать ставку налога, которая предоставляется в соответствии с законодательством. Данная ставка может быть различной для разных видов деятельности.

- Сумма налога на прибыль рассчитывается путем умножения налоговой базы на ставку налога.

- Полученную сумму налога на прибыль следует уплатить в установленные сроки в соответствии с законодательством о налогах.

«Операция по ЕНС и уплата налога в бюджет» — это важный этап в процессе заполнения декларации по налогу на прибыль. Правильное формирование операции и своевременная уплата налога позволят избежать нарушений налогового законодательства и обеспечить финансовую устойчивость предприятия.

Подготовка к заполнению декларации – закрытие периода

Закрытие периода важный этап в подготовке к заполнению декларации по налогу на прибыль. В этом процессе необходимо обеспечить полноту и достоверность информации, а также соблюдение сроков.

1. Проверка и корректировка бухгалтерии

Первым шагом в закрытии периода является проверка бухгалтерской отчетности за этот период. Необходимо убедиться в точности записей и провести корректировки в случае несоответствия.

2. Сверка расчетов с контрагентами

Важной частью закрытия периода является сверка расчетов с контрагентами. Необходимо проверить, что все расчеты соответствуют договоренностям и правильно отражены в бухгалтерской отчетности.

3. Анализ и проведение инвентаризации

Проведение анализа финансовых показателей и инвентаризации поможет оценить текущее состояние предприятия. В результате анализа можно выявить возможные проблемы и принять необходимые решения для улучшения финансового положения.

4. Подготовка платежных документов

Для правильного заполнения декларации необходимо подготовить платежные документы, такие как счета-фактуры, квитанции об уплате налогов и другие документы, подтверждающие доходы и расходы предприятия.

5. Завершение бухгалтерского учета

После проведения всех вышеперечисленных действий необходимо завершить бухгалтерский учет за данный период. Это включает в себя составление бухгалтерских балансов, отчетов о прибылях и убытках, а также других отчетов, требуемых для заполнения декларации.

6. Подача декларации

После завершения бухгалтерского учета необходимо подать декларацию по налогу на прибыль в соответствующий налоговый орган. Срок подачи декларации определяется законодательством и должен быть соблюден.

Авансовые платежи по налогу на прибыль в 1 квартале 2026

В соответствии с законодательством о налогах, каждая компания обязана уплачивать налог на прибыль. Налоговые платежи могут осуществляться как в виде авансовых платежей, так и в виде конечных платежей после подачи годовой декларации по налогу на прибыль.

Авансовые платежи по налогу на прибыль представляют собой часть налога, которую компания обязана уплатить в течение календарного года, до подачи годовой налоговой декларации. Они позволяют равномерно распределить налоговое бремя на протяжении года и избежать крупной суммы налогового платежа в конце года.

Как рассчитываются авансовые платежи?

Розничные компании могут рассчитывать авансовые платежи на основе фактической прибыли за предыдущий квартал. Они должны уплачивать авансовые платежи за каждый квартал до 25 числа следующего налогового периода. При этом, если фактическая прибыль компании возрастает, соответственно возрастает и сумма авансового платежа.

В то же время, крупные предприятия имеют специальную процедуру рассчета авансовых платежей. Они могут рассчитывать их на основе плановых показателей либо на основе актуальных финансовых показателей.

Сроки уплаты авансовых платежей

- Первый авансовый платеж должен быть уплачен до 25 апреля 2026 года;

- Второй авансовый платеж должен быть уплачен до 25 июля 2026 года;

- Третий авансовый платеж должен быть уплачен до 25 октября 2026 года;

- Четвертый авансовый платеж должен быть уплачен до 25 января 2026 года.

Указания по заполнению авансовой декларации

Для заполнения авансовой декларации по налогу на прибыль необходимо предоставить следующую информацию:

- Общая сумма дохода за предыдущий квартал;

- Фактические расходы за предыдущий квартал;

- Сумма авансового платежа, рассчитанная в соответствии с применяемыми налоговыми ставками;

- Подпись уполномоченного лица компании.

Все эти данные должны быть предоставлены в течение 30 дней с даты окончания каждого квартала.

Правильное заполнение и своевременная уплата авансовых платежей позволяют избежать штрафов и негативных последствий со стороны налоговых органов. Кроме того, правильное планирование авансовых платежей позволяет управлять финансовыми ресурсами компании более эффективно и точно прогнозировать налоговые обязательства.

Изменения отчетности на год

В настоящем году вступили в силу новые изменения в отчетности для юридических лиц. Эти изменения касаются как структуры отчетности, так и правил заполнения декларации по налогу на прибыль.

Важно отметить, что новые требования отчетности были внесены с целью повысить прозрачность и достоверность финансовой информации юридических лиц. Они также направлены на укрепление контроля со стороны налоговых органов.

Изменения в структуре отчетности

- Введение новых граф и подразделов в декларации по налогу на прибыль, которые позволяют учесть дополнительные доходы и расходы.

- Расширение информации о материальных активах и обязательствах перед поставщиками и покупателями.

- Обязательное представление отчета о движении денежных средств.

Новые правила заполнения декларации

- Усиленные требования к документальному подтверждению контрагентов, включая необходимость представления договоров, счетов-фактур, актов выполненных работ или оказанных услуг.

- Включение в декларацию информации о налоговых льготах и преференциях, которые были использованы юридическим лицом.

- Уточнение правил официального определения стоимости имущества для целей налогообложения.

Цитата: «Новые правила заполнения декларации по налогу на прибыль обязывают юридические лица предоставлять более детальную и достоверную информацию. Это позволяет налоговым органам более точно оценивать налоговую базу и усиливает контроль за уплатой налогов».

Изменения в отчетности на год имеют важное значение для юридических лиц, которые обязаны заполнять декларацию по налогу на прибыль. Новые требования предусматривают не только расширение информации, но и более строгий контроль со стороны налоговых органов. Важно обратить внимание на эти изменения и своевременно адаптировать процесс заполнения декларации с учетом новых требований.

Кто платит налог на прибыль?

В налоговой системе каждой страны устанавливается налог на прибыль, который платят различные юридические лица. Субъекты, которые обязаны уплачивать налог на прибыль, включают в себя компании, организации, предприятия и другие юридические организации, которые получают прибыль от своей деятельности.

Однако не все организации обязаны платить налог на прибыль. В большинстве стран существуют определенные категории организаций, которые освобождаются от уплаты данного налога. К таким категориям могут относиться некоммерческие организации, государственные учреждения, социально ориентированные предприятия и т.д.

Итак, основными плательщиками налога на прибыль являются коммерческие организации, которые получают доход от своей предпринимательской деятельности. При этом в зависимости от размера прибыли и других факторов, таких как отрасль и регион, ставки налога могут варьироваться.

Платежи по налогу на прибыль являются важным источником доходов государства, поэтому в большинстве стран налог на прибыль остается одним из основных и наиболее значимых налогов. Правильное и своевременное заполнение декларации по налогу на прибыль позволяет не только соблюдать законодательство, но и избегать последствий в виде штрафов и проверок со стороны налоговой службы.