Опоздали с сдачей декларации в налоговую? Необходимо учесть, что за нарушение сроков будет начисляться штраф. Чтобы избежать дальнейших проблем, важно знать, как именно оплатить этот штраф. В данной статье рассмотрим несколько способов расчета и взноса штрафа в налоговую систему.

Как заполнять платежное поручение на единый налоговый платеж?

1. Укажите основную информацию

На платежном поручении необходимо указать следующую информацию:

- Наименование банка, в котором вы открываете счет

- Ваше фамилию, имя и отчество (для ИП) или название вашей компании (для юридического лица)

- ИНН (индивидуальный налоговый номер) вашего ИП или юридического лица

- КПП (код причины постановки на учет) вашего ИП или юридического лица

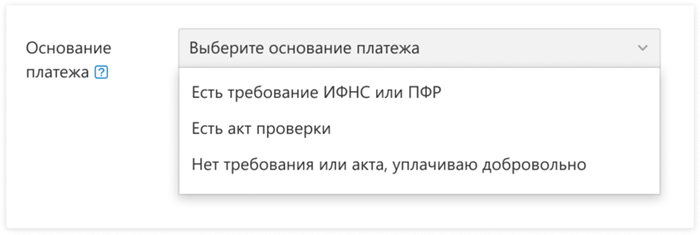

- Основание платежа (например, «Единый налоговый платеж за <месяц> <год>«)

2. Укажите сумму платежа

Поле «Сумма платежа» необходимо заполнить цифрами с точностью до копеек. Вам необходимо указать сумму единого налогового платежа, которую вы должны внести в соответствии с действующими налоговыми ставками.

3. Укажите дату платежа

Поле «Дата платежа» должно содержать дату, когда вы собираетесь совершить платеж. Убедитесь, что эта дата не позднее установленного срока платежа.

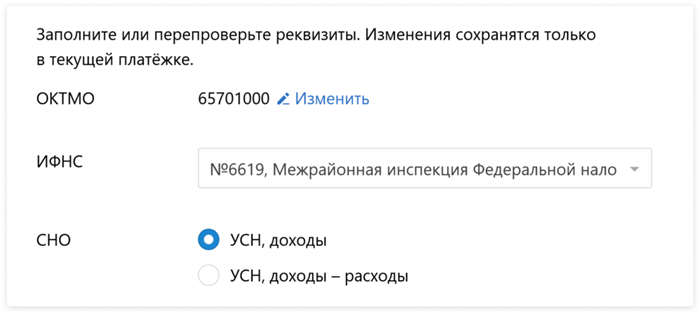

4. Заполните реквизиты получателя платежа

В поле «Получатель платежа» следует указать реквизиты, которые вы получили от налоговой службы. Это может быть номер счета или иной идентификатор получателя.

5. Подпишите платежное поручение

Не забудьте подписать платежное поручение своей собственной подписью. Это подтвердит вашу согласованность с указанными данными и сделает платеж действительным.

Следуя этим простым шагам, вы сможете правильно заполнить платежное поручение на единый налоговый платеж. Убедитесь, что вы внимательно проверили все данные перед отправкой платежа, чтобы избежать ошибок.

Хотите открыть бизнес?

1. Идея

Сначала вам нужно определиться с идеей бизнеса. Изучите рынок, проведите анализ спроса и конкуренции. Выберите сферу, которая наиболее подходит вам и имеет высокий потенциал для развития.

2. Бизнес-план

Разработайте детальный бизнес-план, включающий в себя описание бизнеса, целевую аудиторию, конкурентное преимущество, финансовые прогнозы и стратегию развития. Это поможет вам просчитать затраты, оценить потенциальную прибыль и предугадать возможные риски.

3. Регистрация

Следующим шагом будет регистрация вашего бизнеса. Обратитесь в налоговую службу с заявлением о государственной регистрации индивидуального предпринимателя или создании юридического лица. Подготовьте необходимые документы, заполните соответствующие формы и уплатите государственную пошлину.

4. Финансирование

Для запуска бизнеса вам может потребоваться финансирование. Рассмотрите различные варианты: собственные средства, займы у банков, привлечение инвестиций или грантов. Изучите условия финансовых институтов и оцените свою платежеспособность.

5. Реклама и маркетинг

Не забывайте о важности рекламы и маркетинга. Разработайте стратегию продвижения, определите свою целевую аудиторию и выберите подходящие каналы продвижения. Инвестируйте в рекламные компании и активно взаимодействуйте с клиентами.

6. Управление и развитие

После успешного запуска бизнеса, не забывайте о его управлении и развитии. Анализируйте результаты, вносите необходимые корректировки и ищите пути для увеличения эффективности вашего бизнеса. Будьте готовы к адаптации к новым условиям и требованиям рынка.

Открытие собственного бизнеса — это увлекательное и ответственное занятие. Планируйте, анализируйте и принимайте решения с уверенностью, чтобы достичь успеха в своем предпринимательском путешествии.

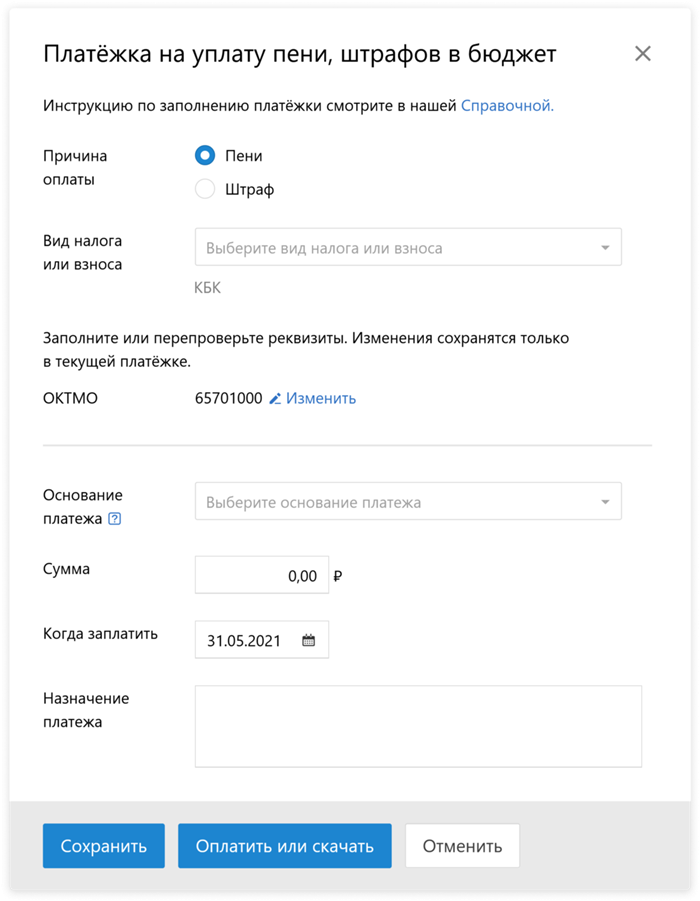

Сумма, дата и назначение платежа

Для оплаты штрафа в налоговую за несвоевременную сдачу декларации необходимо учесть следующую информацию по сумме, дате и назначению платежа.

Сумма платежа

Сумма штрафа за несвоевременную сдачу декларации может различаться в зависимости от конкретной ситуации и нарушения. Обычно величина штрафа определяется в процентах от суммы задолженности, которую необходимо было оплатить вовремя. Также возможно начисление штрафа в фиксированной сумме, которая может быть установлена законодательством или решением налоговых органов.

Для точного определения суммы штрафа рекомендуется обратиться в налоговую инспекцию, чтобы получить информацию о конкретных расчетах и деталях оплаты.

Дата платежа

Дата платежа штрафа за несвоевременную сдачу декларации определяется в соответствии с требованиями налогового законодательства. Обычно дата оплаты штрафа должна быть установлена в течение определенного срока после получения уведомления о нарушении. Данный срок может варьироваться и регулироваться правилами конкретного налогового органа.

Для избежания дополнительных проблем и последствий рекомендуется оплатить штраф в установленный срок после получения уведомления. В случае несвоевременной оплаты штрафа могут быть применены дополнительные санкции и последствия.

Назначение платежа

При оплате штрафа за несвоевременную сдачу декларации необходимо указать правильное назначение платежа. Это предоставит возможность налоговым органам правильно идентифицировать платеж и осуществить его зачисление на соответствующий счет.

Назначение платежа может быть указано в уведомлении о нарушении, в котором будет указана информация о порядке и способах оплаты штрафа. Необходимо строго следовать указанным инструкциям и указать правильное назначение платежа в соответствии с требованиями налогового законодательства.

Что за сертификат в Додо

Сертификат в Додо обладает следующими особенностями:

- Электронный формат: сертификат существует в электронном виде и может быть получен налогоплательщиком через электронную систему Додо;

- Уникальность: каждый сертификат имеет уникальный номер и подпись, что делает его неподлежащим подделке;

- Срок действия: сертификат имеет определенный срок действия, после которого требуется его обновление;

- Использование в дальнейшем: сертификат может быть использован для подтверждения правильности предоставленных деклараций и других документов.

Процедура получения сертификата в Додо:

- Зарегистрироваться в электронной системе Додо и авторизоваться с помощью учетных данных;

- Заполнить необходимую информацию в декларации или другом документе;

- Проверить правильность заполнения и подтвердить документ;

- Отправить документ на проверку в налоговую службу;

- Получить уведомление о проверке и, в случае успешного прохождения, сертификат в Додо.

Сертификат в Додо важен для проверки правильности заполнения декларации или других документов. Он обеспечивает доверие со стороны государства к налогоплательщику и подтверждает его соблюдение налогового законодательства. Поэтому необходимо заботиться о том, чтобы документы были заполнены верно и достоверно, чтобы не возникло проблем при получении сертификата и в будущем.

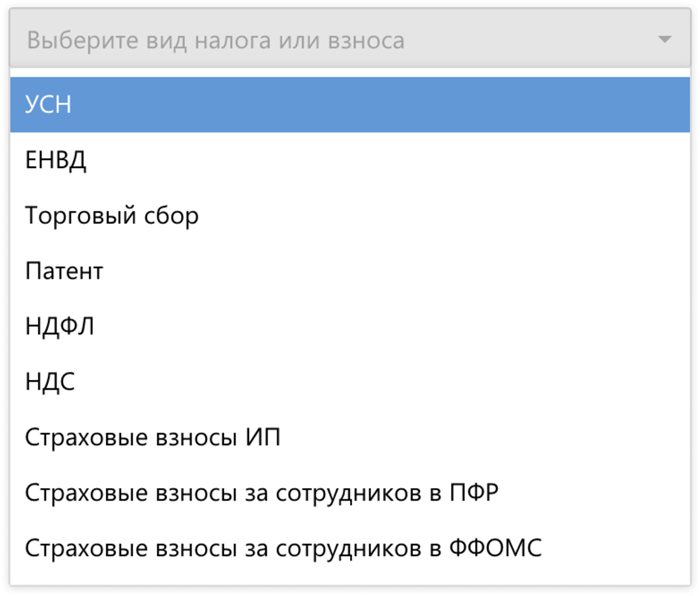

Вид налога или взноса

Ниже представлены некоторые виды налогов и взносов:

1. Налог на доходы физических лиц

- Оплачивается физическими лицами на основании полученного дохода.

- Включает в себя налоги на зарплату, доходы от предоставления имущества в аренду, доходы от инвестиций и другие виды доходов.

- Ставки налога могут изменяться в зависимости от суммы дохода и региона проживания.

2. Налог на прибыль организаций

- Оплачивается организациями на основании полученной прибыли.

- Ставка налога на прибыль может различаться в зависимости от вида деятельности организации и других факторов.

- Организации обязаны предоставлять налоговую декларацию по итогам отчетного периода.

3. Налог на добавленную стоимость (НДС)

- Оплачивается организациями, осуществляющими производство и торговлю товаров и услуг.

- Ставка налога на добавленную стоимость может быть фиксированной или изменяться в зависимости от категории товаров или услуг.

- Организации обязаны уплачивать НДС и предоставлять налоговые документы в установленные сроки.

4. Единый социальный налог (ЕСН)

- Оплачивается самозанятыми лицами и организациями, выплачивающими доходы работникам.

- Размер единого социального налога зависит от заработка или дохода.

- Включает в себя страховые взносы на обязательное социальное страхование.

Помимо перечисленных видов налогов и взносов, существует множество других налогов и взносов, которые взимаются в соответствии с законодательством каждой страны или региона.

| Вид налога или взноса | Особенности |

|---|---|

| Налог на имущество | Оплачивается владельцами недвижимости и движимого имущества |

| Взносы на обязательное медицинское страхование | Обязательные платежи за медицинское обслуживание |

| Налог на землю | Оплачивается землевладельцами в соответствии с площадью земельного участка |

Каждый вид налога или взноса имеет свои особенности и требует от налогоплательщиков соблюдения установленных правил и сроков оплаты. Соблюдение налогового законодательства является важной составляющей финансовой дисциплины и позволяет избежать штрафов и санкций со стороны налоговых органов.

Можно ли получить налоговый вычет за Skillbox?

Возможность получения налогового вычета за обучение на Skillbox

В соответствии с законодательством в области налогового вычета, граждане имеют право на получение налоговых вычетов за затраты на профессиональное обучение или повышение квалификации. Однако, чтобы получить налоговый вычет за обучение на Skillbox необходимо учесть следующие моменты:

- Квалификационные требования: Для получения налогового вычета необходимо иметь действующий трудовой договор или быть индивидуальным предпринимателем. Также, есть ограничение по средней заработной плате — обучение должно быть осуществлено на основе профессиональной образовательной программы или программы повышения квалификации.

- Документальное подтверждение: Для получения налогового вычета необходимо предоставить документальное подтверждение о прохождении обучения на Skillbox. Это может быть договор об образовательных услугах, счет на оплату, квитанция об оплате и т.д.

- База по налоговым вычетам: Необходимо убедиться, что Skillbox включена в перечень учебных организаций, утвержденных налоговыми органами, и имеет соответствующую кодовую типовую форму для указания в декларации.

При выполнении всех этих требований, вы сможете включить расходы на обучение на Skillbox в налоговую декларацию и получить налоговый вычет.

Преимущества получения налогового вычета за обучение на Skillbox

Получение налогового вычета за обучение на Skillbox имеет следующие преимущества:

- Финансовая экономия: Возможность получения налогового вычета позволяет сэкономить деньги на обучении, так как сумма налогооблагаемых доходов будет уменьшена.

- Продвижение профессионального роста: Обучение на Skillbox помогает развивать навыки востребованных профессий и повышать конкурентоспособность на рынке труда.

Советы для успешного получения налогового вычета за обучение на Skillbox

Для успешного получения налогового вычета за обучение на Skillbox рекомендуется следовать следующим советам:

- Соблюдение сроков: Убедитесь, что у вас есть все необходимые документы и заполните декларацию вовремя, чтобы избежать непредвиденных ситуаций.

- Консультация с налоговым специалистом: Если у вас возникнут вопросы или затруднения, связанные с получением налогового вычета, обратитесь за помощью к квалифицированному налоговому специалисту.

В итоге, получение налогового вычета за обучение на Skillbox — это реальная возможность, которой можно воспользоваться, если у вас есть все необходимые документы и соответствующая профессиональная образовательная программа. Следуйте необходимым требованиям и получите выгоды от налогового вычета.

Оплата штрафа в службу судебных приставов

Как оплатить штраф в службу судебных приставов:

- Сбор и подготовка необходимых документов: решения суда или штрафного повестки, копии паспорта, свидетельства о регистрации ТС и других документов, подтверждающих правонарушение.

- Заполнение заявления о взыскании штрафа через службу судебных приставов. Заявление обычно включает в себя информацию о сумме штрафа, фамилии и имени нарушителя, его паспортных данных и другие сведения, необходимые для идентификации.

- Подача заявления и всех прилагаемых документов в службу судебных приставов. Документы могут быть поданы лично, почтой или через электронный портал службы.

- Ожидание обработки заявления и принятия решения судебным приставом. Время обработки может варьироваться в зависимости от нагрузки службы, количества случаев и других факторов.

- Получение уведомления об оплате штрафа и способе оплаты. Уведомление может быть отправлено по почте или предоставлено лично.

- Оплата штрафа в соответствии с указаниями, указанными в уведомлении. Это может включать в себя оплату через систему электронных платежей, банковский перевод или личную посещение службы судебных приставов для оплаты наличными.

Достоинства и особенности оплаты штрафа в службу судебных приставов:

- Простота процедуры: оплата штрафа через службу судебных приставов является удобной и простой для нарушителей.

- Безопасность и надежность: служба судебных приставов обеспечивает надежную оплату и контроль за передачей штрафных средств.

- Возможность отсрочки платежей: в случае финансовых затруднений, служба судебных приставов может предложить рассрочку или рассмотреть иные варианты оплаты штрафа.

- Автоматизированные системы: служба судебных приставов использует современные информационные технологии, что позволяет оптимизировать процесс обработки и оплаты штрафов.

Оплата штрафа в службу судебных приставов является одним из способов исполнения финансовых обязательств, возложенных на нарушителя. Этот способ обеспечивает прозрачность и контроль, что делает его предпочтительным для многих граждан и организаций.

Что изменится с переплатой по налогам в 2026 году?

В 2026 году ожидается ряд изменений в отношении переплаты по налогам. Важно быть в курсе этих изменений, чтобы не упустить возможность вернуть переплаченные суммы и правильно распорядиться своими финансами.

1. Возможность возврата переплаты

Одним из главных изменений будет расширение возможности возврата переплаты по налогам. Вместо того чтобы оставлять эти суммы в бюджете, налогоплательщикам будет предоставлен выбор: получить переплату в полном объеме или оставить ее в качестве авансового платежа на следующий налоговый период.

2. Упрощение процедуры возврата

В 2026 году планируется упростить процедуру возврата переплаты по налогам. Налогоплательщики смогут подать заявление о возврате средств онлайн, без необходимости посещать налоговую инспекцию лично. Это сэкономит время и упростит процесс.

3. Преимущество для следующих налоговых периодов

Если налогоплательщик решит оставить переплату в качестве авансового платежа на следующий налоговый период, он получит преимущество в виде снижения суммы налога, который нужно будет заплатить в будущем. Это может значительно упростить планирование финансов и избежать задолженностей перед налоговой.

4. Важность учета переплаты

В связи с изменениями в отношении переплаты по налогам, внимание к учету этих сумм становится еще более важным. Налогоплательщикам следует внимательно следить за своими платежами, чтобы избежать ошибок и не потерять свои деньги. Необходимо своевременно заполнять декларацию и контролировать сумму переплаты.

Можно ли найти работу после Skillbox

По завершении обучения на Skillbox выпускники имеют широкий спектр знаний и навыков, которые могут быть применены в различных сферах деятельности. Курсы Skillbox предоставляют возможности для трудоустройства в следующих областях:

- Веб-разработка

- Графический дизайн

- Иллюстрация и анимация

- Маркетинг и реклама

- Продуктовый дизайн

- Копирайтинг

Благодаря престижу и популярности Skillbox в IT-отрасли, у выпускников есть хорошие шансы найти работу после завершения курсов. Крупные компании и стартапы активно ищут специалистов, обладающих актуальными навыками в сфере IT и дизайна.

Поэтому, если вы закончили курсы Skillbox, у вас есть возможность:

- Устроиться на работу в IT-компанию или стартап, специализирующиеся на разработке веб-сайтов или приложений.

- Работать в дизайн-студии или рекламном агентстве в качестве графического дизайнера или иллюстратора.

- Заниматься копирайтингом, создавая уникальный контент для веб-сайтов и рекламных материалов.

- Стать частью продуктовой команды, занимаясь проектированием интерфейсов и созданием пользовательских решений.

Важно помнить, что трудоустройство после Skillbox зависит от ваших навыков, опыта работы и специализации. Поэтому рекомендуется начать строить свою карьеру с поиска работы, в соответствии с вашими профессиональными интересами и знаниями.

Skillbox предоставляет отличные возможности для обучения и развития в IT-и дизайн- сферах. После успешного окончания курсов Skillbox, у вас есть шанс найти работу, в соответствии с полученными навыками и специализацией. Важно начать активный поиск работы после обучения, предлагая свои услуги и демонстрируя свои работы потенциальным работодателям.

Нужная информация просто и доступно

Если вы столкнулись с необходимостью оплатить штраф в налоговую за несвоевременную сдачу декларации, для вас полезно знать следующую информацию.

Сумма штрафа

Сумма штрафа за несвоевременную сдачу декларации определяется в соответствии с налоговым законодательством и может составлять до 30% суммы неуплаченного налога.

Способы оплаты

Оплатить штраф в налоговую за несвоевременную сдачу декларации можно несколькими способами:

- через банк (переводом денежных средств на счет налоговой);

- с помощью платежной системы (например, через электронный кошелек);

- через почтовое отделение (путем оплаты штрафа в наличной форме);

- в офисе налоговой (оплата штрафа на месте).

Необходимые документы

Для оплаты штрафа в налоговую вам понадобятся следующие документы:

- паспорт (в оригинале или копии);

- декларация о доходах (если ранее не была подана);

- квитанция об уплате неуплаченного налога (если таковая имеется).

Сроки оплаты

Сроки оплаты штрафа в налоговую за несвоевременную сдачу декларации определяются в соответствии с налоговым законодательством. Обычно срок составляет 30 дней со дня вынесения постановления о наложении штрафа.

Оспаривание решения

Если вы не согласны с решением налоговой об оплате штрафа, вы имеете право его осапривать. Для этого вам необходимо обратиться в арбитражный суд или подать апелляцию в налоговый орган. В этом случае рекомендуется обратиться к юристу для консультации и оказания правовой помощи.

Уплата штрафа или пени в налоговую по требованию

К сожалению, в жизни бывает так, что мы может упустить срок сдачи налоговой декларации, что влечет за собой штрафные санкции. В случае несвоевременного предоставления декларации налоговый орган имеет право поставить перед вами требование об уплате штрафа или пени. Ниже приведены основные аспекты вопроса, которые вам следует знать, чтобы правильно реагировать на требования налоговых органов.

Какие пенальные санкции могут быть применены?

За несвоевременное предоставление налоговой декларации налоговый орган имеет право взыскать с вас штраф или пени. Штраф — это единовременная сумма, которую вы должны заплатить в качестве наказания за нарушение сроков. Пени — это сумма, начисляемая на неоплаченную задолженность по налогам, за каждый день просрочки платежа.

Сумма штрафа или пени

Сумма штрафа зависит от различных факторов, таких как вид налога, срок просрочки, сумма задолженности и т.д. Обычно штраф может составлять определенный процент от неуплаченной суммы налога, либо устанавливаться в фиксированном размере. Пени рассчитываются как определенный процент от неуплаченного налога за каждый день просрочки.

Как и куда оплатить штраф или пени?

Оплату штрафа или пени можно осуществить через банковскую систему. Для этого вам необходимо получить реквизиты налогового органа и указать их при переводе денежных средств. Обратите внимание, что оплатить штраф или пени можно только после получения уведомления от налогового органа с требованием об уплате. Также возможен вариант оплаты штрафа или пени в офисе налоговой службы лично.

Что делать после уплаты штрафа или пени?

После уплаты штрафа или пени вам необходимо сохранить подтверждающие документы об оплате. В случае если налоговый орган возвратит вам уже уплаченные суммы по решению налогоплательщика (например, в случае успешного обжалования требования налогового органа), эти документы будут необходимы для подтверждения факта оплаты и получения возврата.

Как избежать штрафа или пени?

Чтобы избежать штрафных санкций за несвоевременное предоставление налоговой декларации, рекомендуется внимательно следить за сроками и своевременно подавать декларацию. Также рекомендуется использовать электронный способ подачи декларации, который позволяет избежать задержек и несвоевременной почтовой доставки.

Оплата штрафа или пени в ФСС

Порядок оплаты штрафа или пени

- Получение уведомления о начислении штрафа или пени от ФСС.

- Ознакомление с нарушениями и причинами начисления штрафа или пени.

- Оценка суммы начисленного штрафа или пени и возможности его оплаты.

- Составление и подписание платежного поручения на оплату штрафа или пени.

- Перевод денежных средств на счет ФСС в установленный срок.

- Сохранение подтверждения оплаты штрафа или пени.

Невозможность оплаты штрафа или пени

В случае невозможности оплаты штрафа или пени в срок необходимо обратиться в ФСС с объяснением причин и просить установить отсрочку или рассрочку платежа. В таком случае, ФСС может принять решение о предоставлении льготного периода для оплаты штрафа или пени.

Последствия невыполнения обязательств по оплате

Несвоевременная оплата штрафа или пени может привести к дополнительным санкциям, включая увеличение суммы начисленного штрафа или пени, привлечение к уголовной или административной ответственности, а также наложение ограничений на деятельность лица или организации.

| Нарушение | Сумма штрафа | Срок оплаты |

|---|---|---|

| Несвоевременное предоставление отчетности | От 50 000 до 100 000 рублей | 14 дней |

| Неправильное заполнение документов | От 10 000 до 50 000 рублей | 10 дней |

| Уклонение от уплаты страховых взносов | От 100 000 до 1 000 000 рублей | 30 дней |

Важно помнить, что оплата штрафа или пени в ФСС является обязательной и необходимо соблюдать установленные сроки и процедуры для избежания дополнительных проблем и негативных последствий.

Какой уровень нужен чтобы преподавать английский

Преподавание английского языка требует определенного уровня владения чужим языком. Для того, чтобы стать преподавателем английского, необходимо освоить следующие основные навыки:

Знание грамматики

Преподаватель английского языка должен хорошо знать основные грамматические правила, чтобы объяснять их студентам и помогать им правильно использовать язык. Понимание времен, конструкций и правильной последовательности слов является неотъемлемой частью преподавания английского.

Лексикология

Для эффективного преподавания английского языка необходимо иметь обширный словарный запас и знание различных лексических единиц. Преподаватель должен быть в состоянии объяснить значение слова, его употребление в контексте и привести примеры использования.

Навыки общения

Преподаватель английского должен обладать хорошими коммуникативными навыками. Это включает умение слушать и понимать студентов, задавать вопросы и поддерживать диалог на английском языке. Также важно уметь говорить и объяснять материал студентам.

Методика преподавания

Преподаватели английского языка должны овладеть различными методиками и техниками преподавания, чтобы адаптировать уроки под потребности своих студентов. Это включает понимание использования учебных материалов, игр, упражнений и других интерактивных методов обучения.

Образование и сертификация

Для того, чтобы преподавать английский язык, часто требуется образование в области лингвистики или преподавания английского как иностранного языка. Также может потребоваться получение сертификатов, таких как CELTA или TESOL, для подтверждения квалификации преподавателя.

Опыт работы

Опыт работы в преподавании английского языка также является важным фактором. Преподаватели с накопленным опытом обычно более эффективно справляются с проблемами студентов и могут адаптировать свои методики под разные уровни и потребности студентов.

Как оплатить штраф по требованию налоговой 2026

- Банковский перевод: одним из наиболее распространенных способов оплаты штрафа является банковский перевод. Для этого вам необходимо получить реквизиты налоговой, указанные в требовании, и сделать перевод через банк. Обязательно сохраните квитанцию о выполненной операции в качестве подтверждения оплаты.

- Оплата через электронные платежные системы: с развитием технологий все большую популярность приобретает оплата штрафов через электронные платежные системы, такие как Яндекс.Деньги или WebMoney. Для этого вам необходимо зарегистрироваться в соответствующей системе, добавить необходимый счет и выполнить платеж.

- Оплата наличными через кассу налоговой: если у вас нет возможности провести банковский перевод или использовать электронные платежные системы, вы можете оплатить штраф наличными через кассу налоговой. Для этого необходимо обратиться в ближайшее отделение налоговой и предъявить требование на оплату штрафа. После оплаты обязательно сохраните квитанцию о выполненной операции.

При оплате штрафа по требованию налоговой важно учитывать, что сумма штрафа может быть увеличена на сумму процентов за каждый день просрочки. Поэтому рекомендуется оплатить штраф как можно скорее, чтобы избежать дополнительных финансовых потерь.

В итоге, достаточно просто оплатить штраф по требованию налоговой в 2026 году. Выберите удобный для вас способ оплаты, будь то банковский перевод, электронные платежные системы или оплата наличными через кассу налоговой. Главное — не забывайте сохранять все подтверждающие документы, чтобы иметь возможность доказать оплату штрафа, если это потребуется.